本文探讨比特币减半后加密市场的动态与预测,回顾历史周期,分析市场发展趋势,展望 2025 年的市场机会与挑战。本文源自 @arndxt_xo 所著文章,由 白话区块链 整理、编译。

(前情提要:川普发迷因币$TRUMP背后谁是赢家、谁在受益?对加密市场有何影响 )

(背景补充:比特币暴涨「冲破十万」,CPI缓和后市场转向贪婪? )

历史上,比特币在减半后的年份中,2 月通常表现强劲

一、周期回顾与预测

1)2017 和 2021 周期回顾

2017 年:比特币在 1 月出现回拨,但在 2 月恢复上涨趋势。

2021 年:类似地,BTC 在 1 月下跌后,于 2 月重拾升势。

2)2025 年预测

如果历史重演,今年 2 月可能也会迎来类似的上涨行情。

3)市场传闻与潜在驱动因素

近期,市场对与比特币相关的行政命令(executive orders)的猜测不断升温。

虽然尚未得到证实,但历史经验表明,此类事件通常会对市场产生重大推动作用。

接下来,我们将对各个领域的表现进行深入分析。

二、行业概览

1)Infrastructure& Interoperability

减少网路部落主义,实现跨链连线

发展动态:

Superposition(Arbitrum L3)和 Abstract(整合了 Stargate 的 Hydra)正在推出更高效的资产转移和资料共享解决方案。

LayerZero 扩展套件影响力,让 Superposition 上的应用可从超过 100 条连线链中获取流动性。

Arcana Network 与 Scroll 合作,允许使用者在任意链上用稳定币(USDC/USDT)支付 Gas 费,大幅简化了使用者的入门流程。

观点:

这些进展表明,跨链互操作性的推进势头持续高涨。从 L1 到 L2 再到 L3,无缝移动资产和资料正逐渐成为行业的基本要求。

能够整合使用者友好的介面、Gas 抽象以及通用跨链桥的专案,将有望减少过去因 「网路部落主义」 而阻碍 DeFi 普及的障碍。

展望未来,我们或将看到更多垂直领域订制化的 L3 推出,例如专注于游戏、RWA(真实世界资产)以及机构级 DeFi。

2)流动性、借代与真实世界资产

信用与贷款生态的圣杯

发展动态:

Coinbase 为美国使用者推出了以 BTC 为抵押的贷款,为更主流的受众提供了利用比特币资产的能力。

Tradable 与 ZKsync 合作,将价值 17 亿美元的 ** 筹得信贷(RWA)** 引入链上,展示了机构级产品如何进一步渗透 DeFi 领域。

Plume Network 吸引了超过 45 亿美元的资产承诺用于资产 Token 化,在上线前 TVL 已达到 6400 万美元,同时启动了一个价值 2500 万美元的 RWAfi 生态基金。

观点:

CeFi 与 DeFi 之间的界限日益模糊,这是行业成熟的一个重要标志。

Coinbase 进入加密抵押贷款市场,表明中心化交易平台愿意提供传统上与 DeFi 平台相关的产品。这可能会分流 DeFi 使用者,但同时也验证了链上贷款作为关键金融工具的重要性。

RWA 的整合被认为是连线传统金融和链上流动性的 「圣杯」。

如果这一趋势持续,DeFi 可能会迎来更强劲的收益、更深的流动性,以及更高的机构信任度,但这也可能伴随更多的监管审查。

这两个领域的发展不仅是技术与生态的进步,也体现了整个行业从 「新奇技术」 向主流金融工具迈进的转型路径。

3)Liquid Staking & Synthetic Bitcoin

质押机制创新

发展动态:

Babylon Labs 推出了 $YBTC,一种由 BTC 1:1 支援的流动性质押代币,与 pSTAKE 整合。

BrahmaFi 推出了 Onchain+ 计划,结合多链策略和 AI 代理(ConsoleKit)实现自动化 DeFi 操作。

观点:

流动性质押已经被证明是解锁质押者额外收益的关键手段,同时无需牺牲流动性。通过将质押资产(如 BTC、ETH 等)Token 化,DeFi 参与者可以将其用作抵押品或自由交易。

这种 「双重收益」 模式(既赚取质押奖励,又潜在获取 DeFi 收益)将可能进一步加速发展。

然而,存在固有风险:资产被 「流动质押」 的次数越多,系统的复杂性就越深。协议必须保持透明并接受充分审计,以防止隐藏杠杆对系统稳定性的侵蚀。

4)生态扩展套件与战略合作

大规模使用者引入与企业合作

发展动态:

Polygon Labs 与印度最大电信公司 Reliance Jio(拥有 4.5 亿以上使用者)合作,将区块链解决方案整合到 Jio 的应用中。

Ledger 将 Uniswap 整合到 Ledger Live Desktop,为硬体钱包使用者提供更流畅的体验。

Abstract 正在为主网做准备,暗示一波多链产品的创新浪潮即将到来。

观点:

大规模使用者引入和企业合作是区块链行业走向主流的关键。这不仅提升了区块链技术的曝光度,还能通过实际应用场景进一步验证其价值。

特别是在像印度这样的高增长市场,Polygon 与 Reliance Jio 的合作可能成为推动区块链采用的重要范例。

5)空投、激励与流动性挖矿

使用者竞争的加剧

发展动态:

Scroll、Quai Network、Fuel 和 Bubblemaps 等多个专案正在推出空投活动或延续奖励季,各自的社群参与标准不尽相同。

Vertex(奖励 210 万 $SEIToken)和 Derive(奖励 200 万 $DRV 给流动性提供者)等协议持续提供使用者激励。Nodepay 和 Solayer 则提供了提前认领流程或在 TGE 阶段直接分发的模式。

观点:

空投已被证明是启动初始使用者群的有效方式,但也逐渐成为新协议竞争中的 「标配」。

随著越来越多专案提供激励,使用者疲劳可能成为问题。专案的关键在于通过真正的实用性吸引使用者,而不仅仅依靠 「追逐激励」。

长期来看,协议需要在激励机制与可持续 Token 经济学之间找到平衡点。最佳策略是设计能吸引新使用者并通过实际产品价值留住他们的奖励体系。

三、叙事概览

从流动性质押和生态合作到使用者激励,当前行业的焦点在于通过创新和战略提升使用者体验和参与度。这些发展不仅推动了基础设施的完善,也标志著 DeFi 正逐步走向更成熟、更高效的阶段。

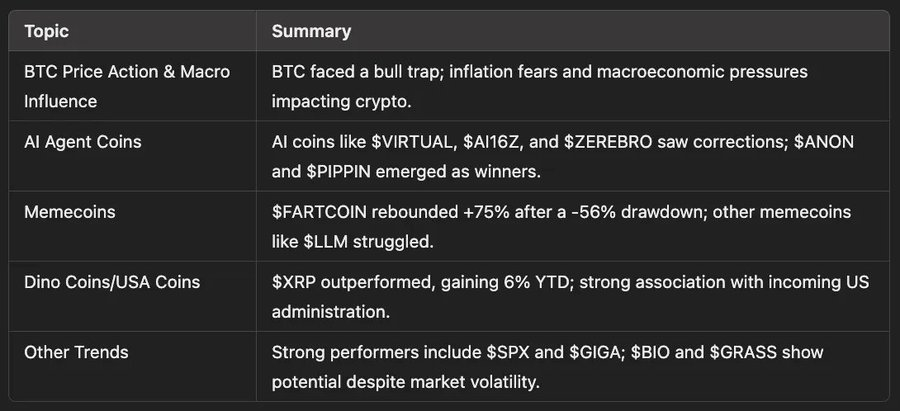

1)BTC 价格走势与宏观影响

市场动态

新年首个周一,市场出现了显著的 「牛市陷阱」。比特币($BTC)在纽约市场开盘后大幅上涨,Coinbase 溢价吸引了投资者,相信牛市即将到来。然而,这一讯号被证明是错误的。次日,比特币价格迅速停滞并大幅下跌,山寨币市场随之走弱。

2)关键宏观因素导致的不确定性

通膨担忧:1 月 10 日释出的强劲就业市场资料(NFP 报告)显示潜在通膨压力,这可能导致更少的降息,成为股市和加密市场的利空讯号。

美元指数(DXY):创下新高,达到 110。

10 年期国债收益率:年初至今从 4.6% 上升到 4.8%。

标普 500 指数(S&P 500):回测选举前价格水平。

3)AIToken 修正与机会盘整情况

$VIRTUAL:从 52 亿美元市值下跌 57%。

$AI16Z:从 25 亿美元市值下跌 63%。

$ZEREBRO:从 8.2 亿美元市值下跌 73%。

$FAI:从 6.5 亿美元下跌至 5 亿美元。

$AIXBT:尽管市场疲软,仍接近历史高点。

$GOAT:下跌 55%,表现依旧疲弱。

新兴赢家

$ANON:从 2000 万美元增长到 2.4 亿美元。

$AVA:从 6000 万美元增长到 3 亿美元。

$PIPPIN:从 1500 万美元增长到 3.2 亿美元。

四、Memecoins 动态

1)FARTCOIN

与 AI 叙事松散关联的 meme 币,经历了 56% 的下跌后反弹了 75%。市场普遍猜测其市值可能突破 50 亿美元甚至更高。

$$BUTTHOLE 和 $$LLM

$BUTTHOLE:达到 1.4 亿美元高点后下跌 70%。

$LLM:与 AI 叙事相关,达到 1.5 亿美元后下跌 75%。

2)Dino 币与 USA 币(以 $XRP 为代表)

$XRP:年初至今上涨 6%,表现优于市场。

Ripple 与即将上任的美国政府的关联,以及 CEO Brad Garlinghouse 与关键政治人物的关系,提振了市场情绪。

3)其他表现强劲的 Token

$HBAR

$XLM

$ADA

五、其他显著趋势强势表现

$SPX:突破 10 亿美元市值,达到 16 亿美元高点,现下跌 30%。

$GIGA:接近 10 亿美元,但遭遇阻力,下跌 30%。

$SUI:达到 540 亿美元 FDV 历史新高,仅下跌 13%。

新专案上线

$BIO:作为首个主要 DeSci 协议上线,FDV 为 30 亿美元,但现下跌 55%。

$GRASS:在经历数周横盘交易后表现出强劲反弹。

$USUAL:因 USD0++ 赎回规则变更引发争议,从历史高点下跌 66%。

需保持谨慎的 Token

$FTM:因交易合约被下架,可能有第二春,但存在显著迁移问题。

$RUNE:面临与 ThorFi 借代相关的风险,被与 LUNA 相提并论。

动物主题 meme 币:$POPCAT、$WIF 和 $NEIRO 表现最差,$POPCAT 较历史高点下跌 73%。

六、展望 2025

市场已开启新的篇章,但宏观经济环境和 Token 市场的多样性提示我们保持谨慎,同时寻找有潜力的机会。

期待与更多市场参与者共同迎接 2025 年的新高点!