这位比特币(BTC)多头,曾经自信地展望未来,现在正重新考虑其长期看多的信念。

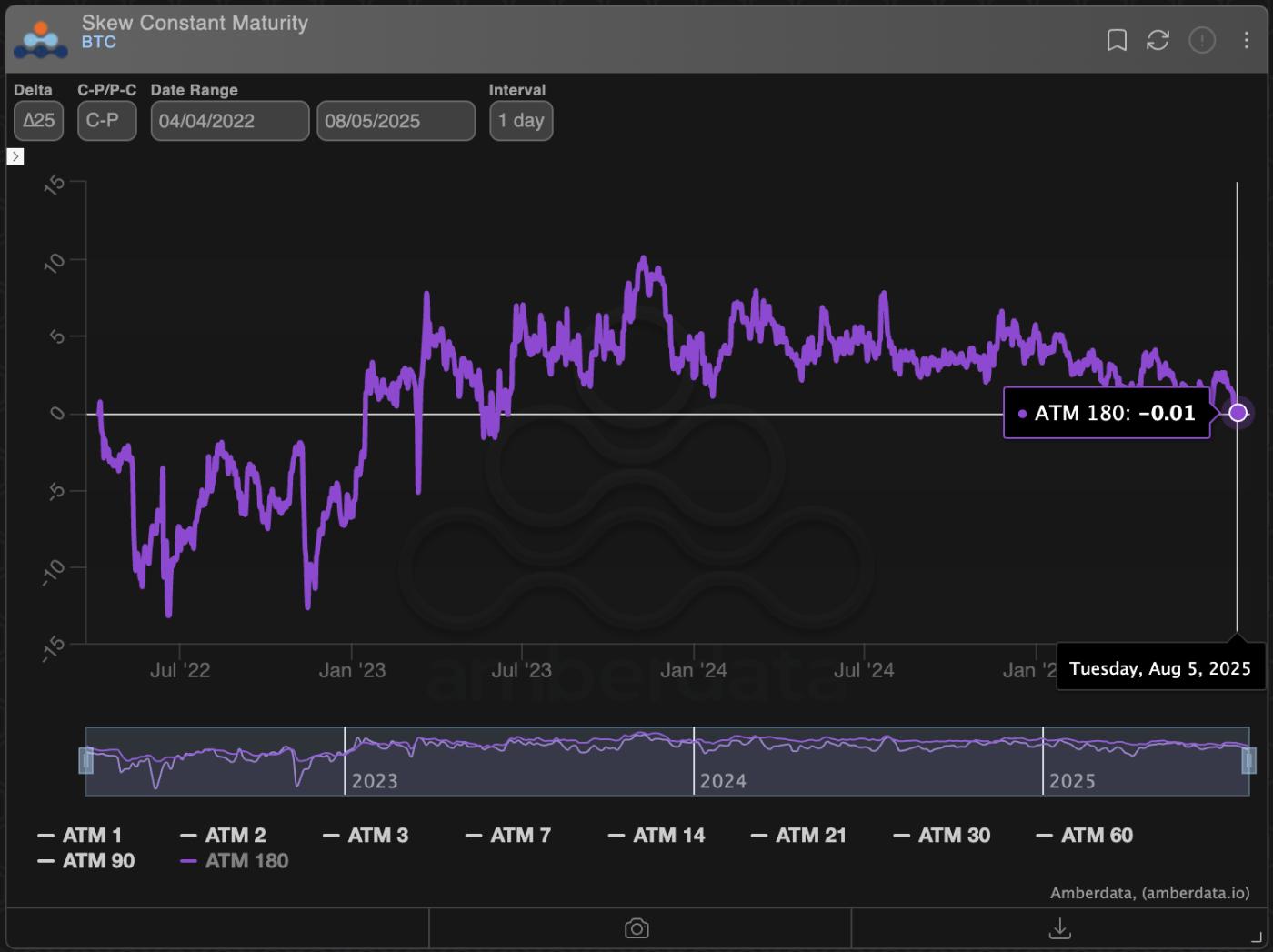

这从180天的偏斜度可以看出,该指标衡量了Deribit上虚值看涨和看跌期权之间的隐含波动率(定价)差异。根据数据源Amberdata,该指标最近已回落至零,表明长期市场情绪已从看多转为中性。这一转变之际,一些分析师警告2026年可能是熊市。

根据加密金融平台BloFin的期权交易和研究负责人Griffin Ardern,类似的重置曾发生在上一轮比特币熊市初期。

"我注意到最近市场回调中一个相当令人担忧的迹象。比特币远期期权的看多情绪已经消失,现在已经牢牢处于中性状态,"Ardern告诉CoinDesk。"这意味着期权市场认为BTC很难建立长期上升趋势,在未来几个月创造新高的可能性正在降低。"

"类似情况上次发生在2022年1月和2月,"他补充道。

看跌期权提供针对标的资产价格下跌的保险,而看涨期权则提供不对称的看多敞口。正向偏斜意味着看涨倾向,表明市场看多,而负向偏斜则表示相反情况。

180天偏斜度的中性转变可能部分由结构性产品出售更高执行价的看涨期权驱动,以在现货市场持仓之上产生额外收益。

所谓的备兑看涨策略的流行可能正在推动看涨隐含波动率相对于看跌期权下降。

宏观不安

BTC上周下跌超过4%,几乎触及其之前的历史高点11,965美元,因为美联储首选的通胀衡量指标核心PCE在6月上升,非农就业数据令人失望,引发对经济的担忧。

价格下跌推动短期偏斜度跌破零,这是交易者通过看跌期权寻求下行保护的迹象。

根据Ardern,"供应链脉冲"的通胀影响已经在经济数据中显现。

"尽管上次CPI报告中汽车价格下跌抵消了其他商品价格上涨,但有一件事是不可否认的:来自太平洋西海岸的脉冲已经抵达东海岸,零售商已经在尝试将关税和一系列相关成本转嫁给消费者。虽然批发商和大宗商品交易公司正在努力平滑供应链,但价格上涨仍将发生,只是会更加温和或'延迟数月',"Ardern解释了长期BTC期权重新回归中性的原因。

据摩根大通称,特朗普总统的关税可能会在今年下半年推高通胀。

投资银行分析师指出,"全球核心通胀预计将在2025年下半年上升至3.4%(年化率),这主要是由于美国关税相关的飙升",并补充称成本压力可能集中在美国。

通胀上升可能会使美联储更难降息。特朗普曾多次批评央行将利率维持在4.25%。

交易者将于本周晚些时候收到ISM非制造业PMI,这将提供服务业通胀的洞察,而服务业占美国经济的很大部分。随后将在本周晚些时候公布7月CPI和PPI。