大规模去杠杆:周五闪电崩盘

10月10日星期五,加密货币市场遭遇了海啸般的动荡,宏观新闻层出不穷,最终导致加密货币历史上最大的清算日。从价格错位到杠杆率暴跌和流动性稀薄,我们将揭秘此次崩盘的演变过程,并揭示当今加密货币市场的结构和压力点。

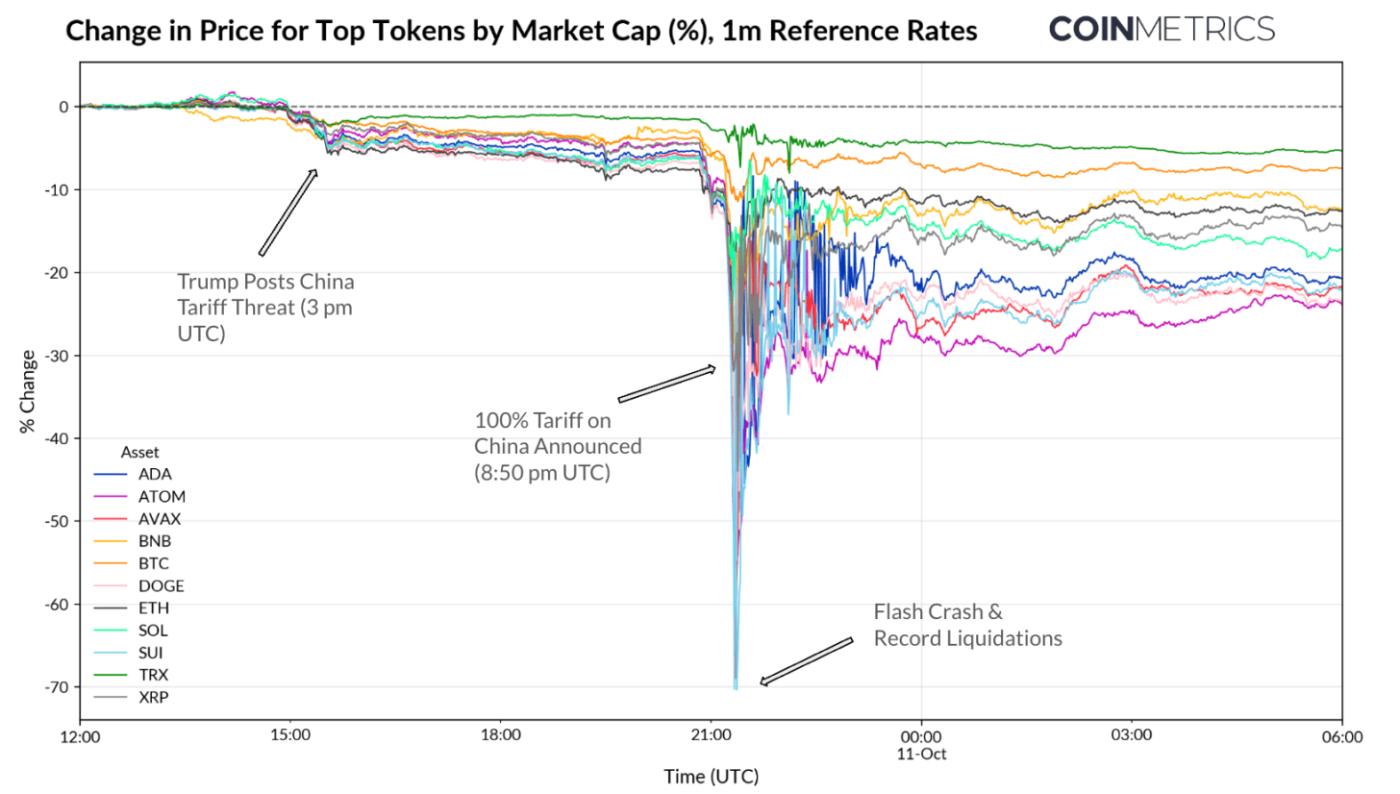

周四,中国收紧稀土元素出口限制,加剧了人们对供应链中断和经济紧张局势加剧的担忧,引发了市场焦虑。周五下午3点左右(UTC),唐纳德·特朗普总统在社交媒体上批评中国的限制措施,并警告将采取报复行动。几个小时后,UTC时间晚上8点50分,美国发布了一项官方政策声明,宣布自11月1日起对所有中国进口产品征收100%的关税。

由于传统市场关闭,加密货币成为全球情绪的全天候晴雨表。

UTC时间晚上9点后,比特币(BTC)跌至10.7万美元,而山寨币的跌幅则更大。例如,像Sui这样的代币在几分钟内就下跌了70%以上,而比特币的涨幅则较为温和。这种差异表明,抛售并非纯粹由广泛的市场情绪驱动,很可能是不同资产和场所的流动性、杠杆率和市场结构的差异加剧了抛售。

清算螺旋和杠杆率消失

在崩盘前的几周里,永续期货市场的未平仓合约大幅增加。杠杆率的上升,加上流动性不足和关税消息,为随后的动荡创造了最佳背景。

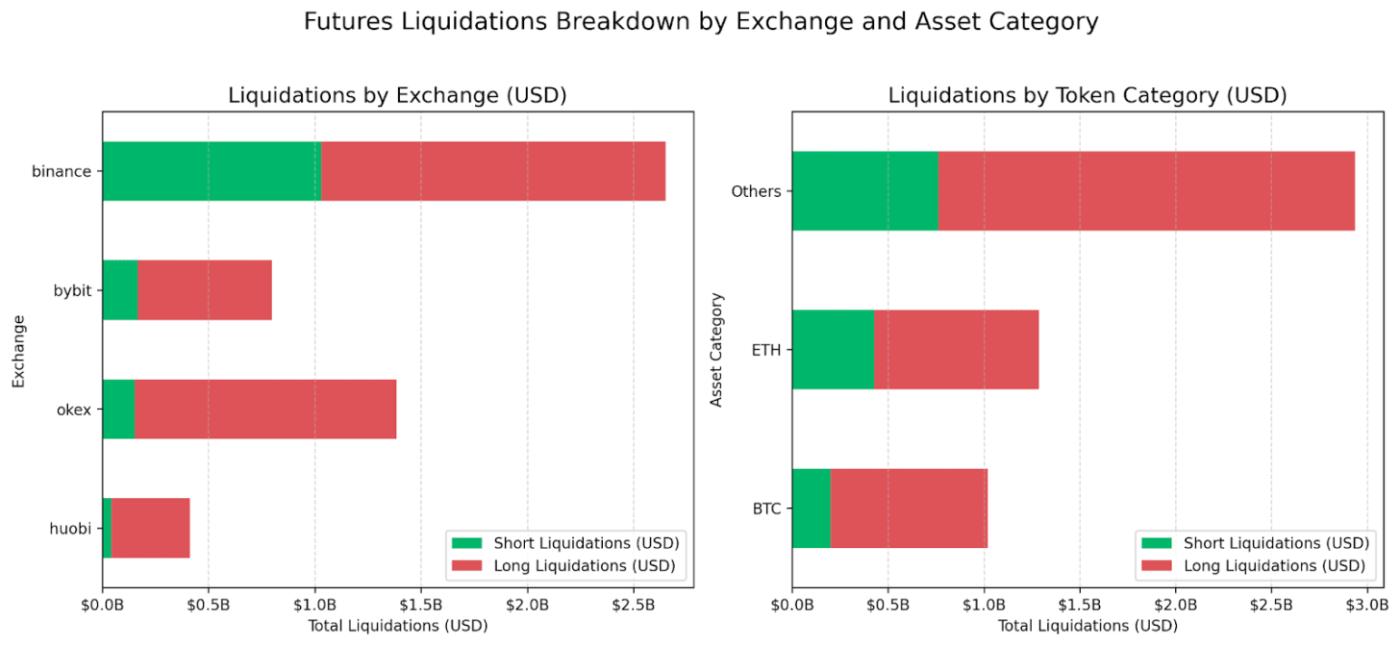

当价格开始下滑时,压力迅速增大。随着高杠杆多头仓位跌至谷底,交易所自动平仓,以防止进一步损失。不到一小时,中心化交易所 (CEX) 的期货仓位就蒸发了超过 35 亿美元,进一步压低了价格,并引发了清算的反馈循环,因为自动减仓 (ADL)机制启动,在压力下强制平仓。

全天清算总额超过 50 亿美元,大约是 3 个月平均值 3 亿美元的 17 倍,这使其成为近年来最极端的强制平仓事件之一。

来源:Coin Metrics Market Data Pro

虽然影响普遍存在,但清算的严重程度因平台和资产类型而异。山寨币占了清算的绝大部分,非BTC资产的未平仓合约在10月8日至10月10日期间下降了25%以上,而BTC和ETH的未平仓合约分别下降了15%和24%。按平台划分,币安、 OKX和Bybit的清算规模最大,这表明杠杆交易占比更高,且多头清算占据主导地位。

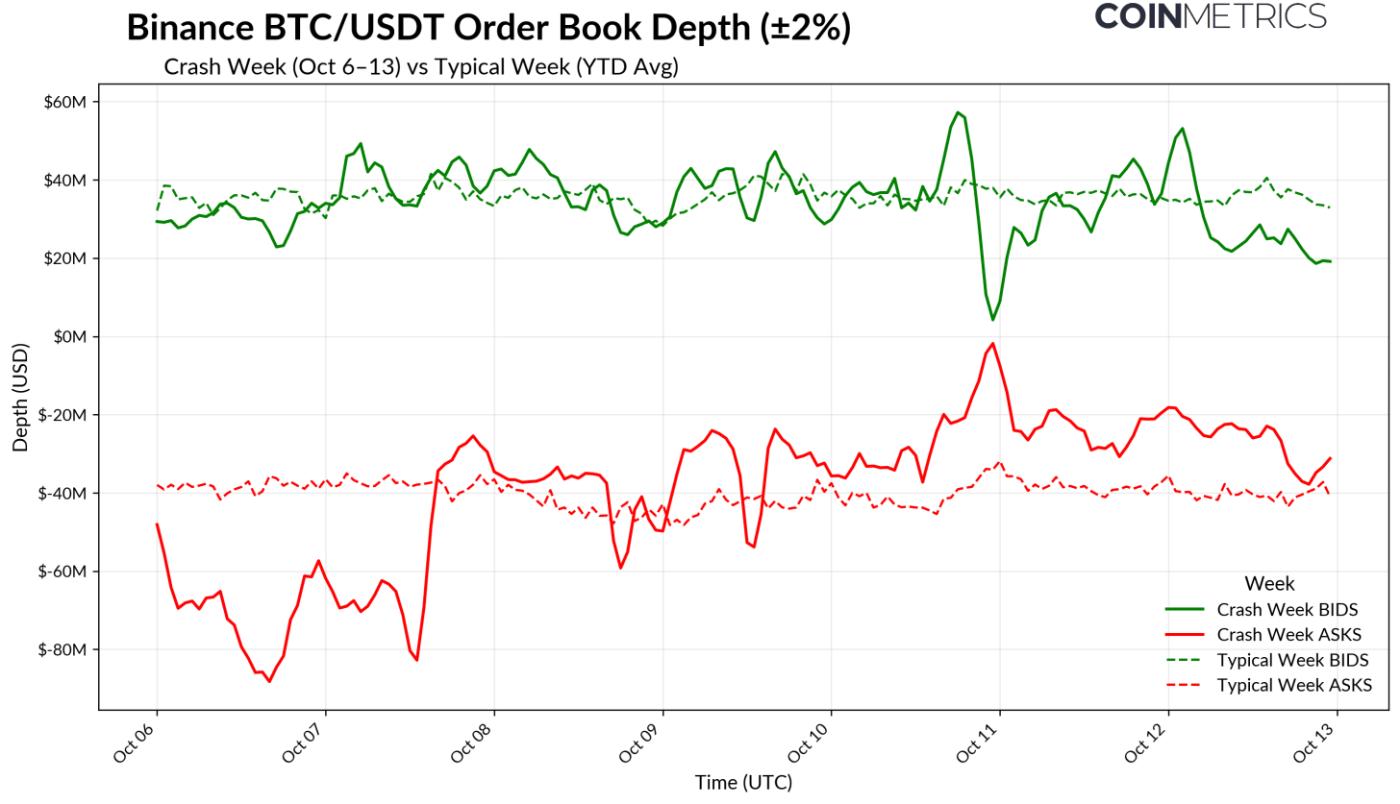

订单簿流动性消失,波动性放大

市场流动性不足进一步加剧了剧烈的清算连锁反应。这一点可以从币安的BTC/ USDT订单簿深度数据中观察到。下图显示了暴跌周(10 月 6 日至 13 日) BTC/ USDT订单簿深度与年初至今 (YTD) 平均值的比较,其在中间价±2% 范围内。

来源:Coin Metrics Market Data Pro

在典型情况下(虚线), BTC订单簿深度相对稳定,买卖双方流动性徘徊在 4000 万美元左右。在暴跌期间(实线),订单簿两端的流动性都急剧减少。由于流动性减少,即使是适度的抛售压力也会导致价格大幅波动,从而加速下跌。对于比特币而言,这种动态导致了迅速但可控的流动性紧缩。对于订单簿本来就较薄的山寨币而言,深度几乎完全蒸发,导致价格波动加剧,价差扩大。

Ethena 的 USDe 错位

其中最引人注目的受害者是 Ethena 的合成美元 USDe。与USDT或USDC等法币支持的稳定币不同,USDe 通过 delta 中性基差交易维持其锚定汇率,将多头现货敞口与等值的永续期货合约空头仓位配对。它主要在币安等中心化交易所用作保证金抵押品(币安通过高额激励收益计划对其进行了激励),而其质押版本 sUSDe 则被广泛用作借贷协议的抵押品。由于其独特的风险特征以及在链下和链上交易平台的广泛使用,USDe 的稳定性与整体杠杆率密切相关。

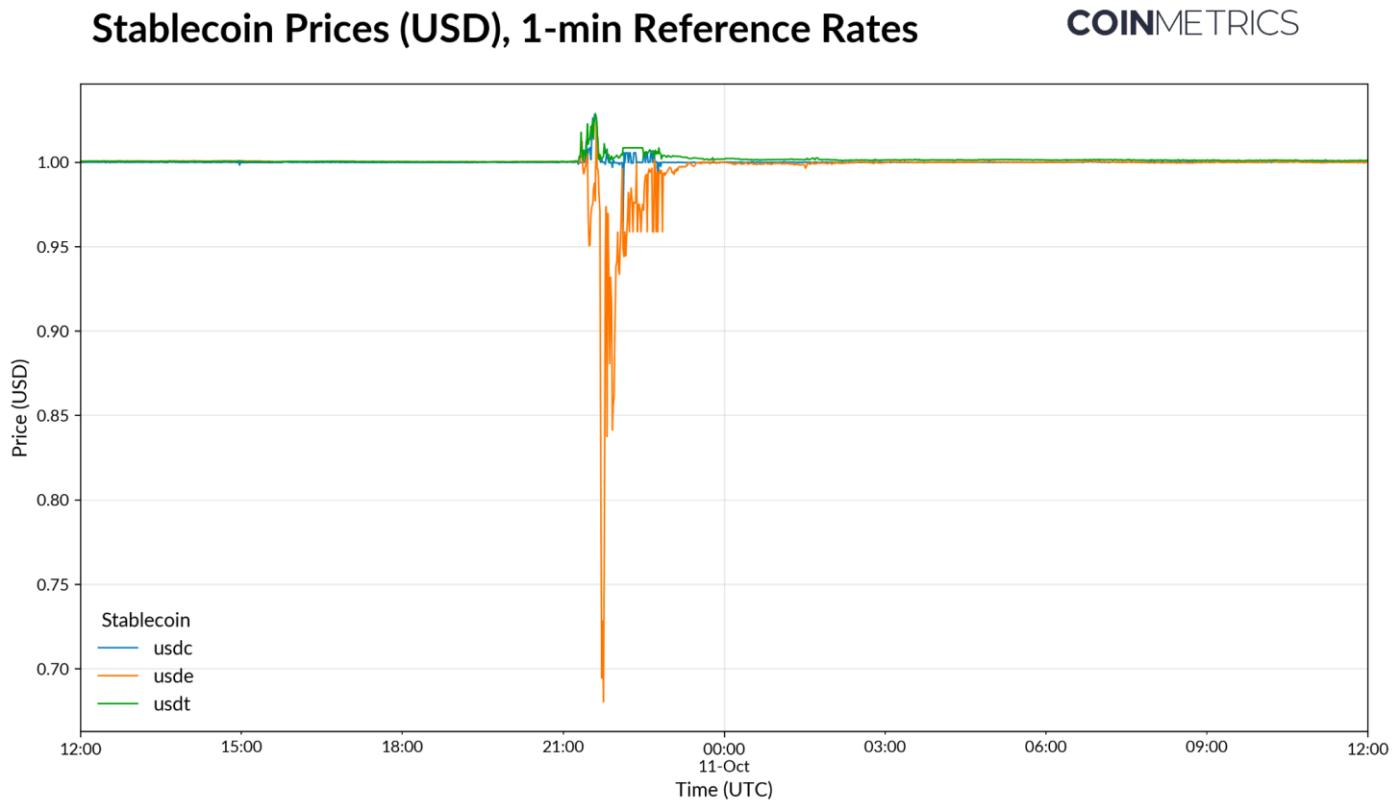

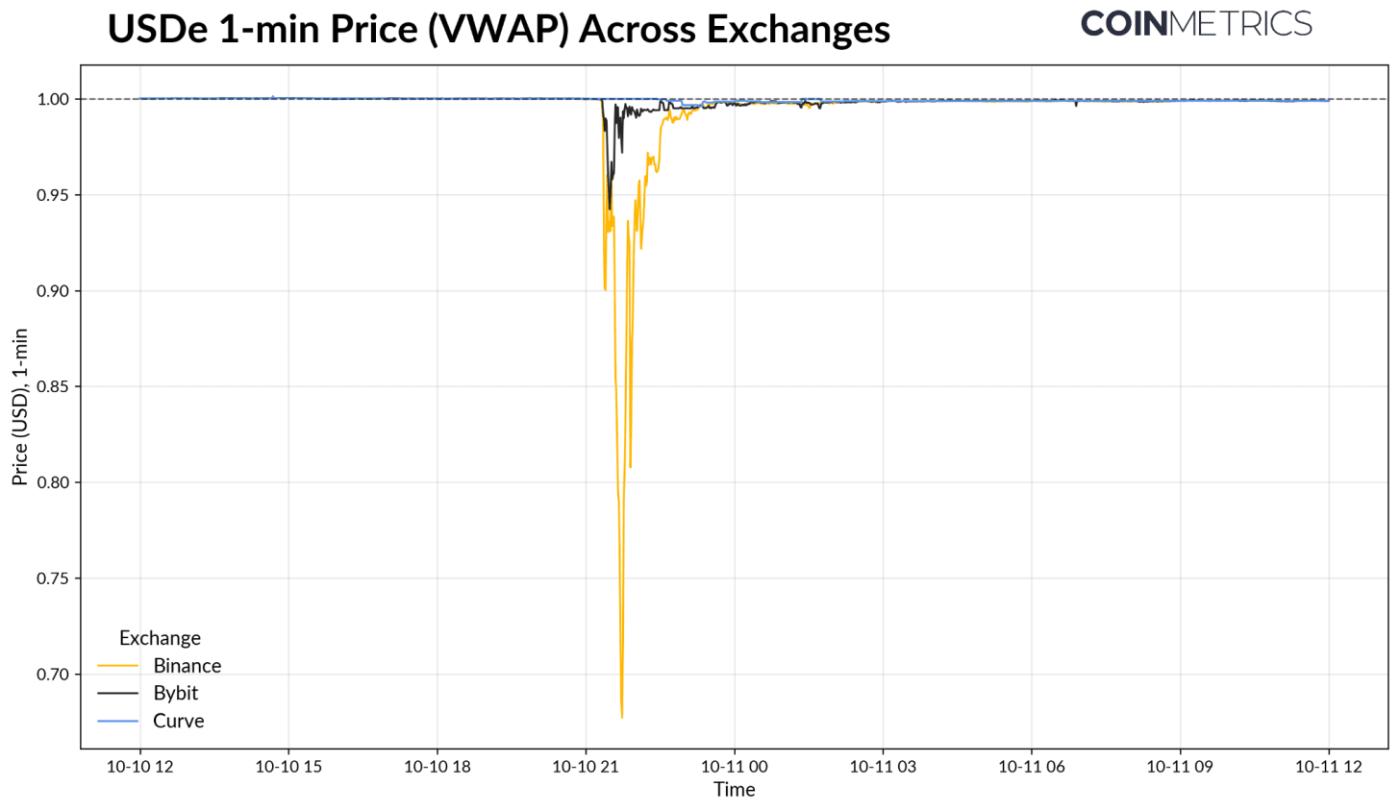

在崩盘期间,USDe 一度跌至 0.67 美元的低点,而USDT和USDC等法定货币支持的稳定币的交易价格略高于票面价值。

币安的市场错位最为严重,USDe 的杠杆敞口和交易活动可能是其中最高的。相比之下, Bybit (约 0.94 美元)和 Curve 等去中心化交易所的 USDe 价格接近平价(0.99 美元),这表明这些平台的流动性更强或杠杆敞口更低。虽然价格很快回升,但这一事件凸显了对二级市场流动性进行综合评估的重要性,以及不同平台之间分散定价的影响。

虽然该事件并未从根本上威胁到 Ethena 的设计,但 USDe 仍然超额抵押,铸造和赎回功能仍在运行,但它揭示了特定场所预言机定价和杠杆解除的风险。

未来的关键要点

周末的事件提醒我们,当杠杆率、流动性和宏观冲击相互碰撞时,脆弱性会迅速显现。虽然它暴露了结构性弱点,但并未预示市场长期基础将发生任何根本性变化。

杠杆与流动性:永续合约杠杆的不断积累,加上流动性不足,为快速平仓创造了条件。一旦价格下跌,清算和流动性的消失就会相互影响。

24/7 市场反射性:加密货币的全天候交易使得市场冲击能够实时展开。由于没有熔断机制,市场波动性被放大,尤其是在周末流动性稀薄的时候。

交易场所分散:不同交易所之间流动性和定价的差异加剧了混乱,强化了对更好的聚合、跨交易场所风险管理和可靠的定价基础设施的需求。

合成资产风险: USDe 的错位表明压力如何在链下和链上市场之间传递,特别是当合成资产和代币化资产变得更加融合时。

网络韧性:尽管经历了创纪录的波动,链上网络依然保持韧性。即使区块空间需求激增,区块生产、吞吐量和交易费用依然保持稳定。

结构成熟度:尽管许多山寨币出现剧烈震荡,但比特币和其他主要资产表现相对较好,反映出市场结构更具韧性,以及机构参与的影响。

最终,大规模去杠杆是一场压力事件,而非系统性失灵。虽然它具有破坏性,但它有助于消除过剩杠杆,使市场在未来处于更健康的基础之上。

Coin Metrics 更新

Coin Metrics 团队本周的更新:

关注 Coin Metrics 的市场状况通讯,该通讯通过简洁的评论、丰富的视觉效果和及时的数据来介绍本周的加密市场动向。

与往常一样,如果您有任何反馈或要求,请在此处告知我们。

订阅和往期杂志

Coin Metrics 的网络状态是根据我们自己的网络(链上)和市场数据对加密市场进行的客观、每周观察。

如果您想在邮箱中收到《网络现状》杂志,请点击此处订阅。您可以点击此处查看往期《网络现状》杂志。