宏观重置:从崩溃到整合

在经历了史上最剧烈的杠杆冲击之一,导致超过190亿美元的仓位蒸发之后,加密货币市场似乎正在企稳。最初看似崩溃的局面已演变成结构性重置。比特币已回升至11万美元左右,交易量和持仓量正在重建,流动性也正在恢复。随着系统性杠杆的清除,市场基础看起来更加稳固,也更具可持续性。更广泛的宏观信号也支持市场复苏——银行压力缓解、信贷利差收窄以及机构资金流入BTC和ETH ETF的增加,表明风险偏好正在回归。

加密货币一直落后于股市,股市几乎重回历史高点,而且最近似乎与黄金呈负相关。在这种宏观背景下,年底仍有可能出现反弹,但短期内价格波动表明,我们可能需要先看到最终的下跌。

实际波动:暴风雨后的平静

BTC 的实际波动率已降至 40 左右,而ETH则接近 60——这是自上周恐慌以来的正常化趋势。随着价格波动趋于平稳, BTC的短期隐含波动率基本持平,而ETH的短期隐含波动率略有下降。利差一度转正,随后再次小幅下滑至负值。随着 CPI 数据即将公布以及下次 FOMC 会议临近,交易员应保持警惕——宏观催化剂很容易重新引发波动率。做空 Gamma 的投资者需谨慎!

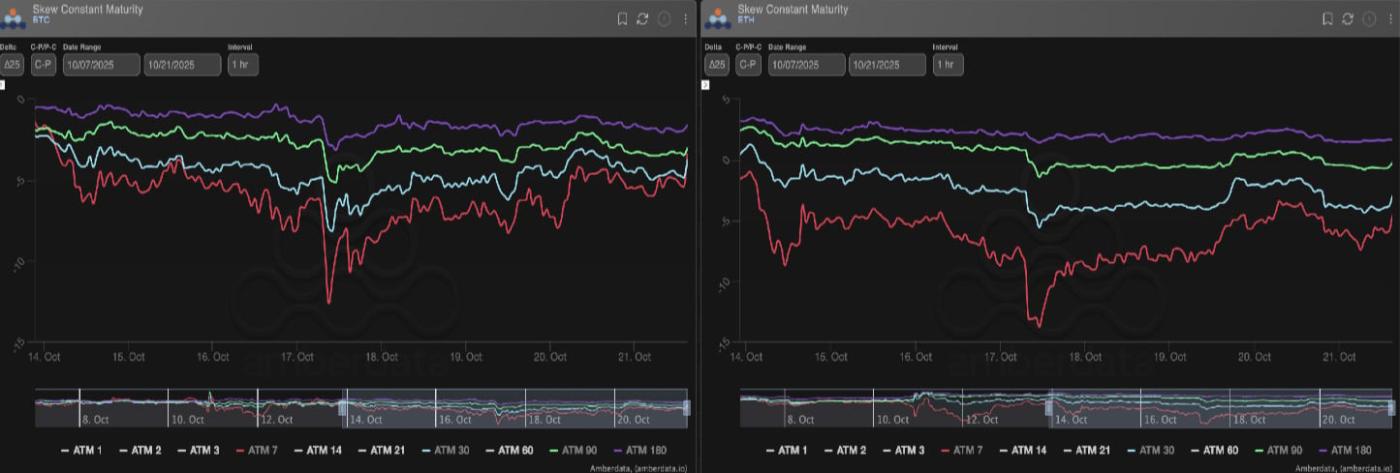

倾斜:对冲资金流塑造曲线

由于每周下行保护需求激增,期权倾斜期限结构在周中急剧陡化, BTC看跌期权的交易价格为13倍波动率的溢价, ETH接近15倍。此后,两者均已恢复至3-5倍波动率的适度看跌期权倾斜水平。长期BTC期权仍然倾向于看跌期权,这反映出机构投资者持续进行对冲,而非看涨信念。ETH的后端结构更为乐观,2026年到期的期权仍显示看涨期权溢价——这表明市场预期其下一轮大幅上涨将在2026年初实现。

访问Alpha Pod ,即可全面访问Options Insight Research,包括我们专有的加密货币波动率和倾斜度仪表盘、期权流图和加密货币股票筛选器。我们还提供 Crypto Vaults 服务,这是一种更智能、更安全、更盈利的加密货币交易方式。无论您是想对冲风险、赚取稳定收益,还是创造长期收入来源,总有一款适合您。我们所有产品仅供教育用途,不应被视为财务建议。

免责声明

本文仅代表作者个人观点,与Deribit或其Deribit公司无关。Deribit 未审核或认可本文内容。

Deribit不提供投资建议或背书。本文信息仅供参考,不应被视为财务建议。投资前请务必自行研究并咨询专业人士。

金融投资存在风险,包括资本损失。Deribit 和Deribit作者均不对基于此内容做出的决定承担责任。

最近的文章

加密货币期权正在重置至更健康的平衡状态

Imran Lakha 2025-10-22T10:31:49+00:00 2025 年 10 月 22 日|行业|

加密货币衍生品:分析报告 – 第 43 周

Block Scholes 2025-10-22T07:17:38+00:00 2025 年 10 月 22 日|行业|

加密货币衍生品:分析报告 – 第 42 周

Block Scholes 2025-10-16T09:50:52+00:00 2025 年 10 月 16 日|行业|

加密期权重置为更健康的平衡状态一文首先出现在Deribit Insights上。