ether.fi斥资5000万镁回购代币,这是其14亿镁代币回购浪潮的一部分。图片来源:CoinDesk

ether.fi斥资5000万镁回购代币,这是其14亿镁代币回购浪潮的一部分。图片来源:CoinDesk

ether.fi 计划

以太坊上领先的重新质押协议ether.fi 以太坊计划从其金库中动用高达5000 万镁回购 ETHFI代币。此举表明,去中心化协议正日益将代币回购视为一种资本管理和价格支撑工具,类似于传统企业通过股票回购计划来维持股东信心的做法。

根据11月2日发布的治理提案,ether.fi基金会将被授权在ETHFI价格低于3镁时在公开市场上购买ETHFI。与固定预算或周期性回购模式不同,该计划根据价格阈值动态激活,使协议能够在代币被低估时立即做出反应。

- 该计划将在获得DAO批准后立即启动,并将持续有效,直至满足以下三个条件之一:

5000万镁的上限已经用完了;

ether.fi 基金会评估该计划已实现其目标;

或者,新的治理投票结果会改变或终止该计划。

- 在提案中,ether.fi点击:“基金会将根据协议收入调整回购扩展,尤其是在 ETHFI 价格低于 3镁时,以有效利用剩余资源,增强市场信心,并下降流通中的代币数量。”

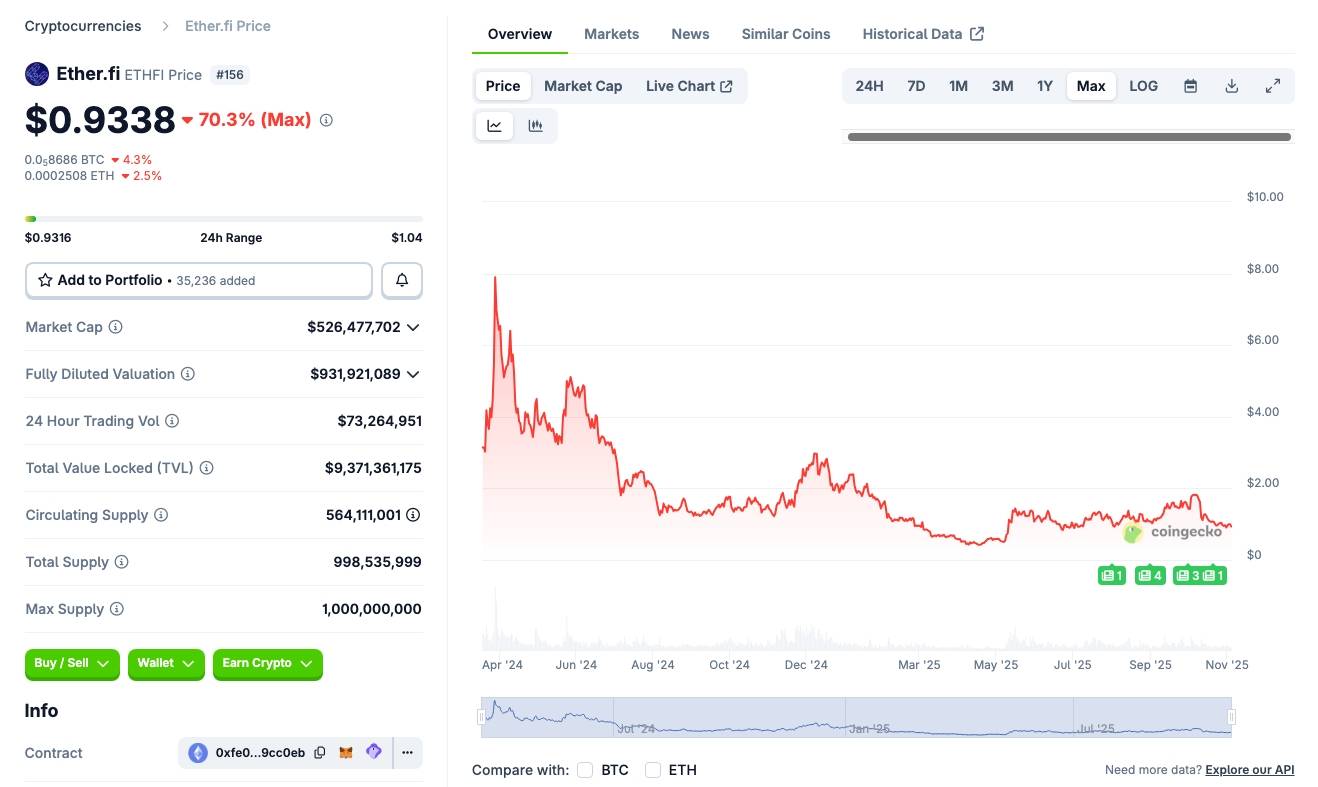

截至发稿时, ETHFI 的价格已从 2024 年的峰值下降超过 89% ,目前交易价格约为 0.93镁,这意味着如果该提案获得批准,它仍然在计划激活范围内。

ETHFI自上市以来的价格走势,截图来自Coingecko,时间为2025年11月3日上午11:20。

ETHFI自上市以来的价格走势,截图来自Coingecko,时间为2025年11月3日上午11:20。

DAO支持几乎是绝对的

- Snapshot平台上的投票从上周五开始,持续了4天。根据初步统计, ether.fi社区的支持率几乎是百分之百。

- 如果获得批准,这将是该项目的第三个回购计划,此前还有两个提案(#8 和 #10)也旨在支持市场流动性。

- 所有回购交易都将在链上公开记录,并通过项目的官方Dune Analytics 控制面板进行透明报告。

年收入3.6亿镁,TVL达到100亿镁

- ether.fi 是一个基于以太坊的流动性Staking流动质押,允许用户stake姨太并获得可交易的代表代代币,同时资产在核心Staking生态系统内外持续产生兴趣。

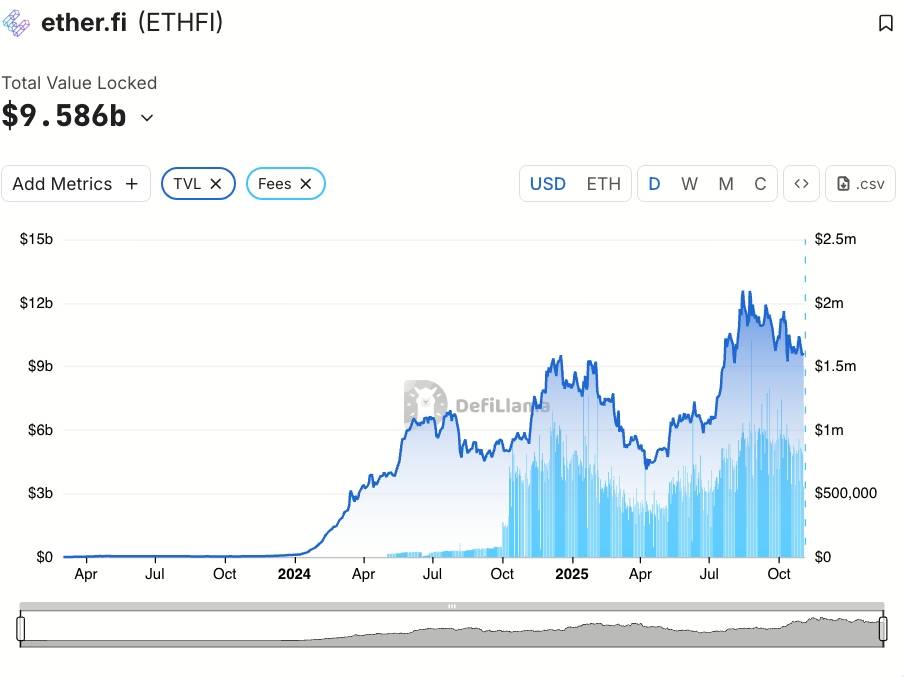

- ether.fi 目前持有近 100 亿镁的总锁定价值 (TVL),每年获得约 3.6 亿镁的手续费收入,拥有足够的资源来执行大规模回购计划而不会面临财务压力。

ether.fi TVL 统计数据。数据来源:DefiLIama(2025 年 11 月 3 日)

ether.fi TVL 统计数据。数据来源:DefiLIama(2025 年 11 月 3 日)

14亿镁的回购计划是对DeFi的一次考验。

- 2025 年,回购浪潮正在 DeFi 生态系统中蔓延。许多协议正在将链上收入再投资于代币回购,既是为了支撑价格,也是为了重申平台价值。

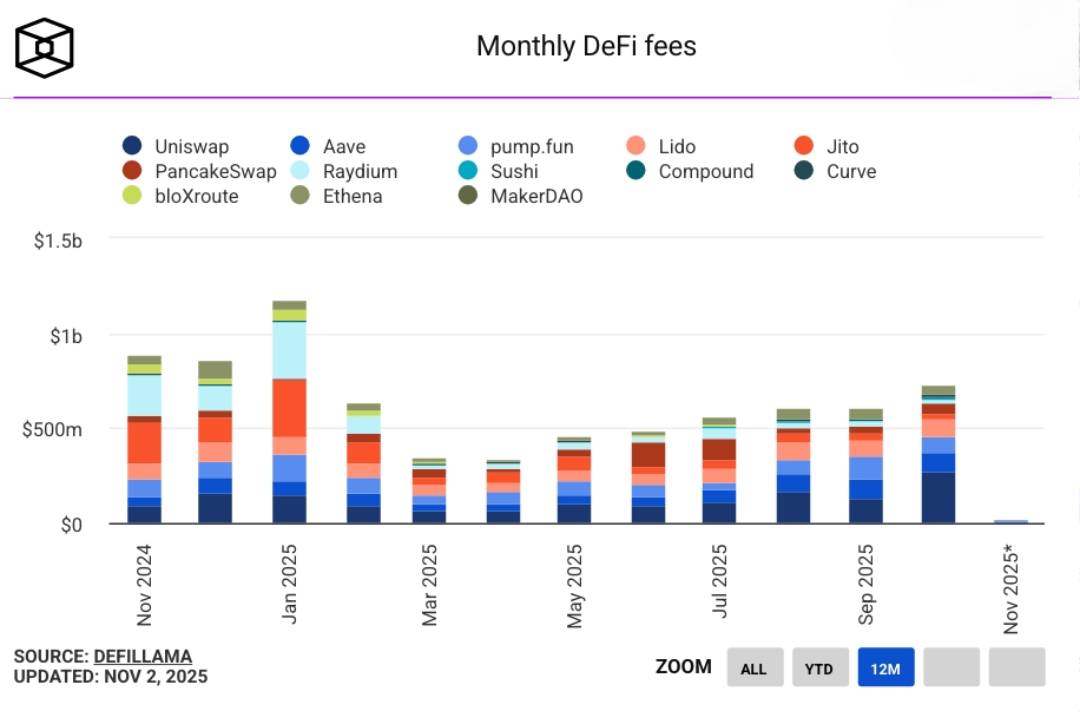

顶级 DeFi 平台的交易费收入。数据来源: The Block (2025 年 11 月 3 日)

顶级 DeFi 平台的交易费收入。数据来源: The Block (2025 年 11 月 3 日)

- 在最近一个季度, Uniswap和Aave帮助 DeFi 收入恢复到 6 亿镁以上,为新的回购周期创造了充足的资金。

以下是一些典型例子:

Aave DAO :提议每年投入 5000 万镁进行回购,资金直接来自协议收入,以上涨流动性深度并支持Aave代币价格。

世界自由金融(与特朗普家族有关联):采用流动性费用模型回购并销毁治理代代币,下降流通供应量。

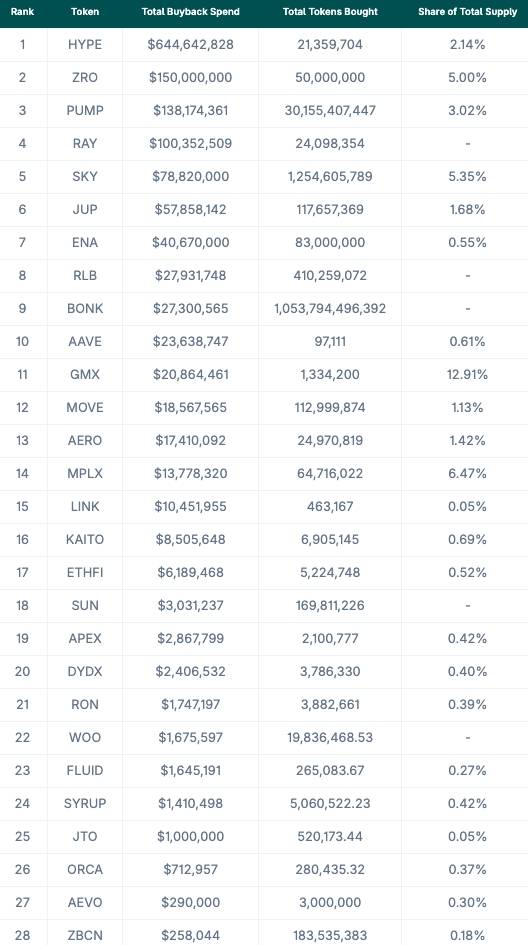

- 根据 CoinGecko 的最新统计数据,2025 年 DeFi代币回购计划的总价值已超过 14 亿镁,其中 Hyperliquid (HYPE)、LayerZero (ZRO) 和 pump.fun (PUMP) 领衔。

2025年采用代币回购模式的28个顶级项目。来源:CoinGecko

然而,专家警告说,回购的实际效果并不总是很清楚,尤其是在流动性有限且代币供应不断因解锁而掺水的环境下。

DLNews的一些分析点击,代币回购只是冰山一角。如果没有相应的TVL增长、产品改进和实际收益,这些计划可能只是短期的情绪刺激。此外,代币回购策略还存在引起全球监管机构关注的潜在风险。

Coin68合成