理解比特币不断变化的市场节奏

要点总结:

比特币的供应量周转更加缓慢,长期持有者分批分配,新参与者吸收供应量,这表明所有权的过渡更加平稳。

自 2024 年初以来,现货比特币 ETF 和策略已经吸收了短期持有者供应量增长的近 90%,目前占过去一年所有活跃BTC的 23%。

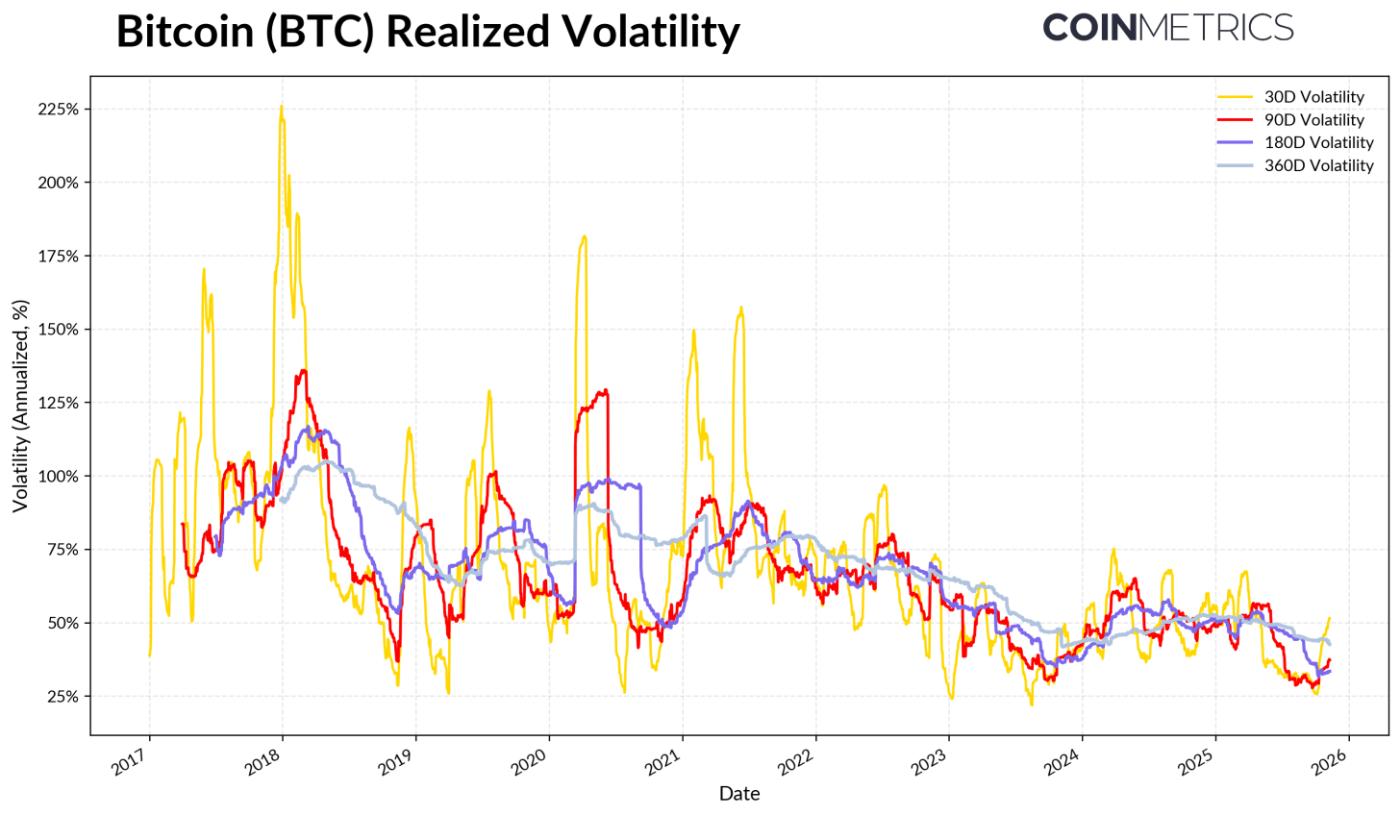

已实现波动率持续趋于稳定,表明市场结构更加成熟,以机构需求和较长的周期节奏为特征。

介绍

今年早些时候比特币价格创下历史新高后,基本处于盘整阶段,并自6月以来首次短暂跌破10万美元。宏观经济逆风、股市疲软以及加密货币史上规模最大的清算事件之一,共同抑制了市场情绪,减缓了资金流入,引发了人们对牛市可持续性的质疑。此外,人们越来越担心大户或“OG巨鲸”会转移或出售早期持有的比特币,这给BTC和整个加密货币市场带来了压力。在近期下跌之后,加密货币市场总市值目前接近3.6万亿美元。

在比特币的表象之下,链上数据提供了重要的背景信息。在本周的Coin Metrics 网络状态报告中,我们将探讨比特币持有者行为的变化以及关键需求驱动因素如何影响市场情绪并定义本轮周期的节奏。通过分析活跃供应量和需求渠道的变化,我们将探究近期的价格波动反映的是周期末的获利回吐,还是比特币所有权基础的更深层次的结构性转变。

供应分配满足机构吸收需求

活跃供应

首先,我们来看一下比特币的活跃供应量,它反映了比特币代币基于其持有时间的活跃程度,并根据最近一次链上交易的持续时间进行划分。这有助于我们了解比特币供应量在不活跃(休眠)代币和近期交易较多的代币(也称为“ HODL Waves ”)之间的分布情况。

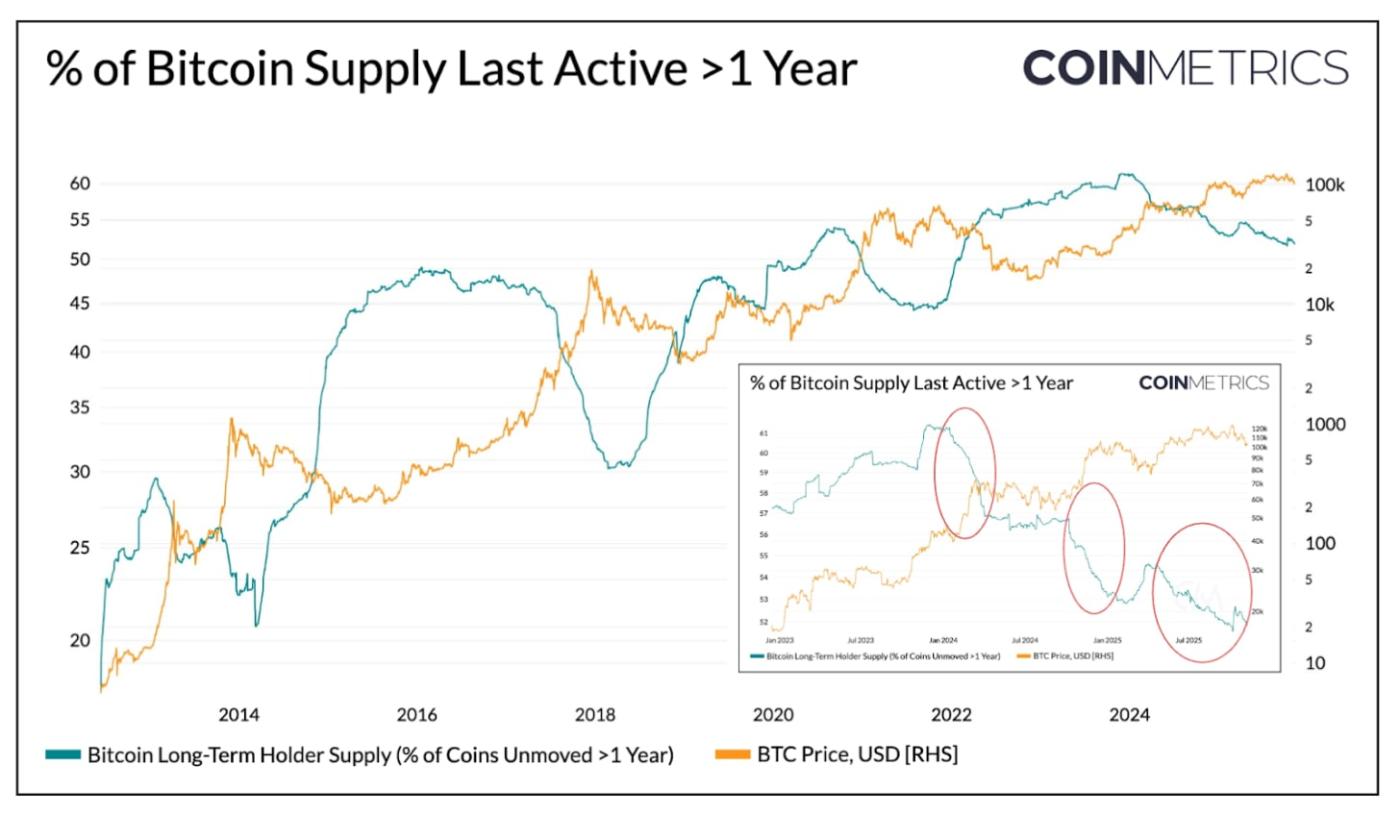

下面,我们将比特币供应量中超过一年未发生变动的部分单独列出,以此作为长期持有者供应量(LTH)的指标。历史上,在熊市中,随着比特币集中到长期持有者手中,该指标会上升;而在牛市中,随着这些持有者开始转移比特币、实现利润并分散投资,该指标则会下降。

数据来源:Coin Metrics Network Data Pro

如今,比特币1994万枚流通供应量中约有52%已闲置一年以上,低于2024年初的约61%。熊市期间的涨幅和牛市期间的跌幅均已明显放缓,并在2024年第一季度、第三季度以及最近的2025年出现了渐进式的分配。这表明长期持有者正在以更持续的方式分配比特币,反映出所有权的更长期转移。

ETF和DAT作为需求驱动因素

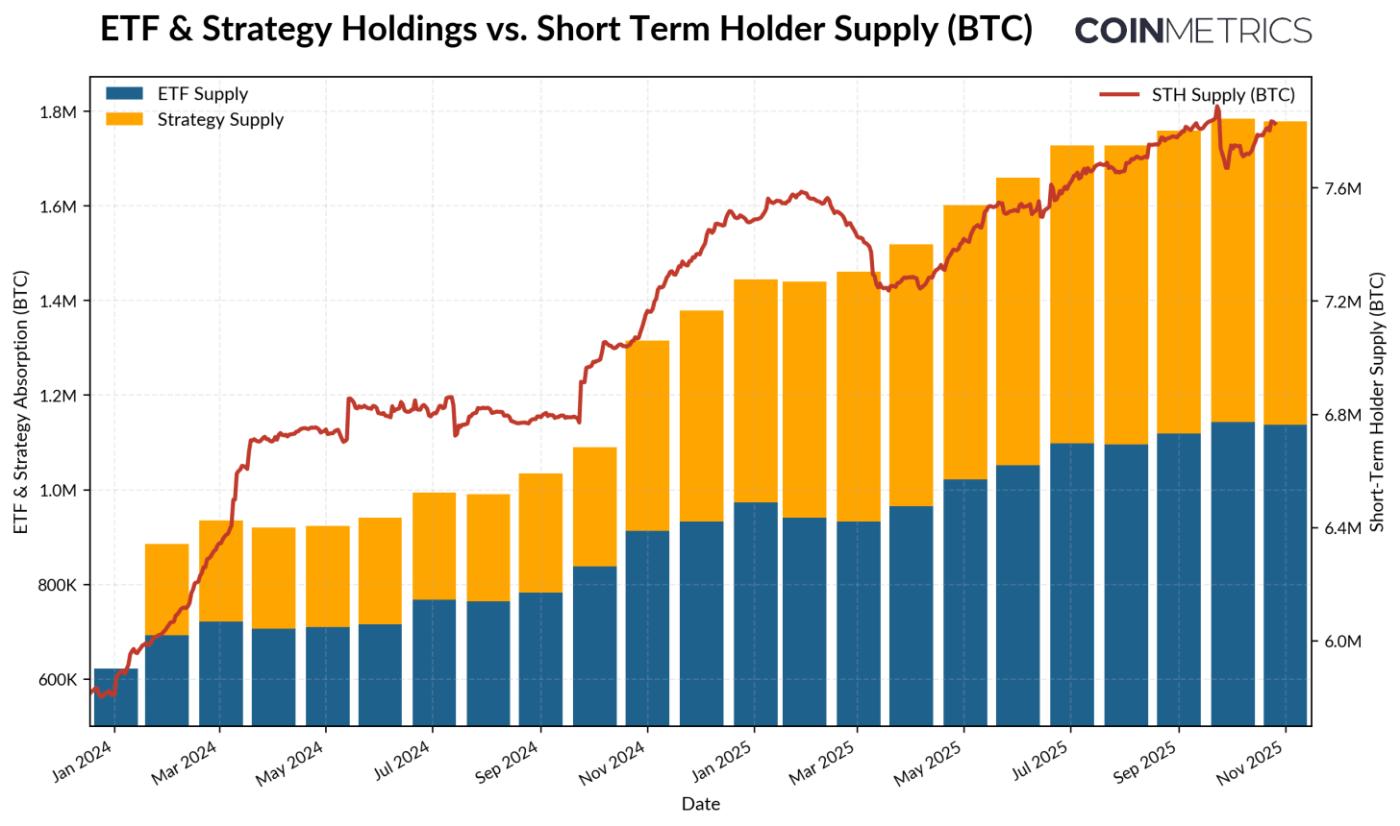

相反,自 2024 年以来,短期持有者供应量(过去一年内活跃的代币)稳步上升,此前沉寂的代币重新进入流通。这与现货比特币 ETF 的推出和数字资产国库券 (DAT) 积累的加速同步发生,这两者都引入了新的、持续的需求渠道,从而吸收了重新分配的供应。

截至2025年11月,过去一年中活跃的BTC为783万枚,高于2024年初的586BTC,增幅约为34%,这主要得益于此前处于休眠状态的比特币重新进入流通。同期,现货比特币ETF和Strategy的国库持仓量从约60BTC增至190BTC,吸收了短期持有者供应量净增长的近90%。目前,这些工具合计约占所有短期持有者供应量的23%。

尽管最近几周流入量有所减少,但总体趋势反映出供应正逐渐转移到更稳定、更长远的持有渠道,这是本轮周期市场结构的一个独特特征。

数据来源:Coin Metrics Network Data Pro和Bitbo Treasuries (注:ETF 供应量不包括 Fidelity 的 FBTC,DAT 供应量包括 Strategy)

短期和长期持有者的行为

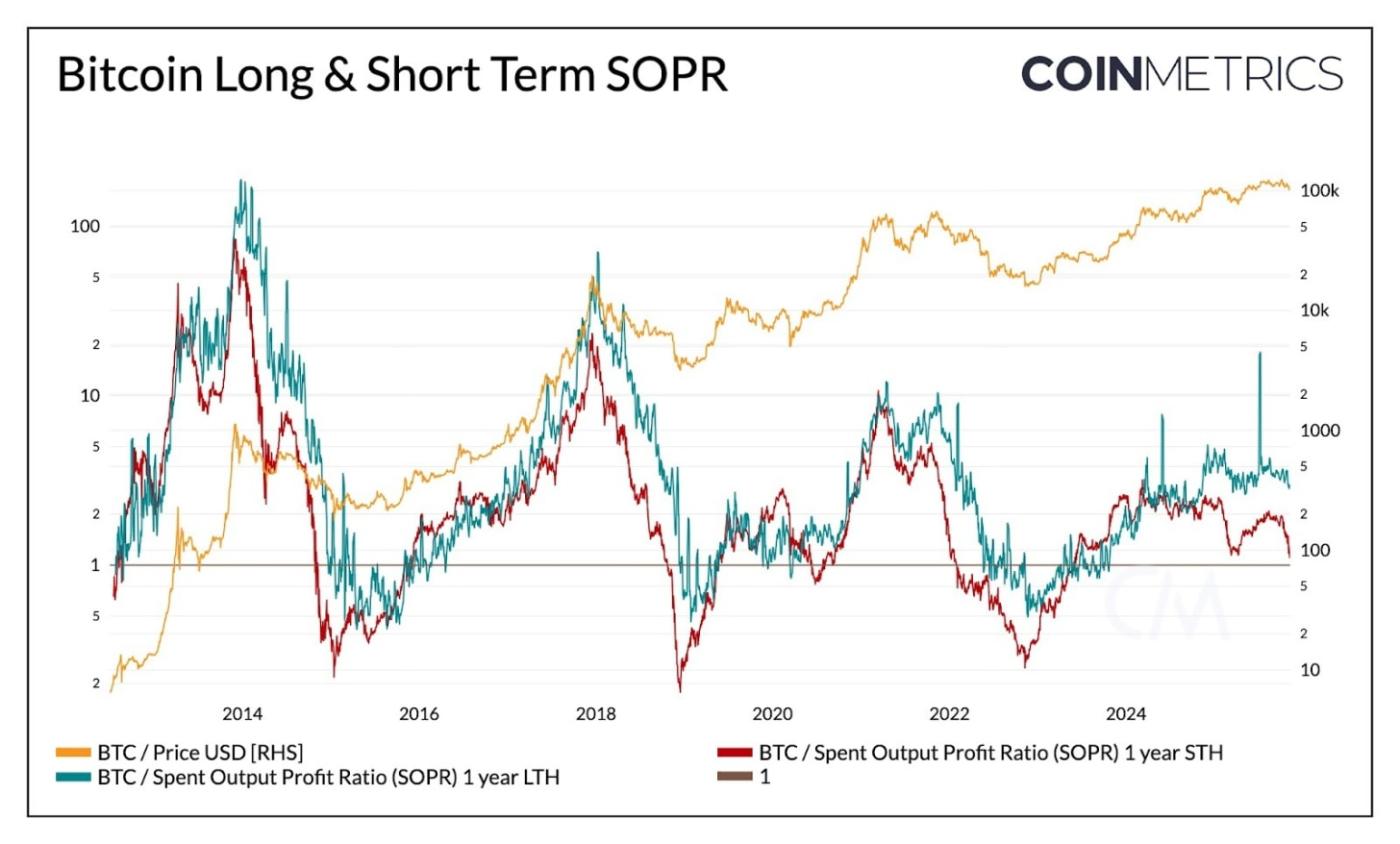

已实现的盈利趋势强化了比特币供应动态中呈现的温和模式。 已花费产出利润率(SOPR)衡量持有者花费比特币是盈利还是亏损,它提供了一个视角,让我们得以了解不同持有者群体在市场周期中的行为。

在之前的周期中,长期和短期持有者的盈亏往往呈现剧烈且同步的波动。但最近,这种关系有所分化。长期持有者的SOPR值略高于1,表明其盈利实现较为稳定,且收益分配较为合理。

数据来源:Coin Metrics Network Data Pro

短期持有者的SOPR一直徘徊在盈亏平衡点附近,这解释了近期市场情绪的谨慎情绪,因为许多短期持有者的持仓价格接近成本价。不同持仓群体之间的分化反映出市场正处于更为温和的阶段,机构需求正在消化重新分配的供应,而不是像过去那样经历快速的暴涨暴跌。短期SOPR持续高于1可能确认市场动能正在增强。

虽然更广泛的回调仍会压缩各个群体的盈利能力,但总体趋势表明,供应周转和利润实现将逐步展开,从而形成一个更加平衡的结构,延长比特币的周期节奏。

比特币抑制波动性

这种结构性缓和也体现在比特币的波动性上,其波动性已持续走低。比特币30天、60天、180天和360天的实际波动率已稳定在45%-50%左右,远低于其过去那种剧烈波动、导致明显繁荣与萧条周期的时期。如今,比特币的波动性越来越接近大型科技股,表明其作为一种资产已趋于成熟。这既反映了流动性的改善,也体现了机构投资者基础的增强。

对于资产配置者而言,这种波动性的减弱可能会增加比特币在投资组合中的吸引力,尤其是在与股票和黄金等宏观资产的相关性仍然动态变化的情况下。

结论

比特币链上趋势表明,本轮周期正以更为平缓、持续的阶段展开,尚未出现以往牛市中常见的狂热爆发。供应分配呈波浪式进行,大部分被更为持久的需求渠道(如ETF、DAT以及更广泛的机构持仓)所吸收。这种转变预示着市场结构将更加成熟,波动性和交易速度正在降低,周期也在延长。

尽管如此,市场动能仍取决于持续的需求。ETF资金流入趋于平缓、部分DAT面临压力、近期市场普遍出现清算,以及短期持有者的SOPR读数处于盈亏平衡点,这些都表明市场正处于重新调整阶段。长期持有者(一年以上未交易的代币)的供应量持续增加、SOPR升至1以上,以及现货比特币ETF和稳定币资金重新流入,都可能成为市场强势回归的关键信号。

展望未来,宏观经济不确定性的缓解、流动性状况的改善以及市场结构监管方面的进展,可能有助于资金流入再次加速,并延续牛市。尽管市场情绪有所降温,但在近期去杠杆化调整之后,市场依然保持着较为健康的态势,这得益于机构渠道的增长和链上基础设施的普及应用。

币种指标更新

关注 Coin Metrics 的《市场状况》新闻简报,该简报通过简洁的评论、丰富的视觉效果和及时的数据,对本周的加密货币市场走势进行解读。

如有任何反馈或要求,请随时在此处告知我们。

订阅及往期内容

Coin Metrics 的网络状况报告,是根据我们自己的网络(链上)和市场数据,对加密货币市场进行的每周公正分析。

如果您想在邮箱中收到《网络状况报告》,请在此处订阅。您可以在此处查看往期《网络状况报告》。