比特币价格暴跌迫使矿工们调整商业模式。如今核心挖矿竞争异常激烈,这些公司将如何生存?

重点总结

收入不稳定和比特币挖矿成本不断上涨使得核心挖矿业务不稳定。

因此,矿业公司转型,利用现有矿场将资料中心空间租给大型科技公司。

此举减少了激烈的竞争,使该行业更加稳健。

1. 加密货币挖矿公司面临的商业风险

在先前的报告中,我们分析了比特币价格下跌对策略制定者带来的财务风险。然而,面临压力的并非只有DAT公司。直接经营挖矿业务的比特币挖矿公司也面临巨大的风险。

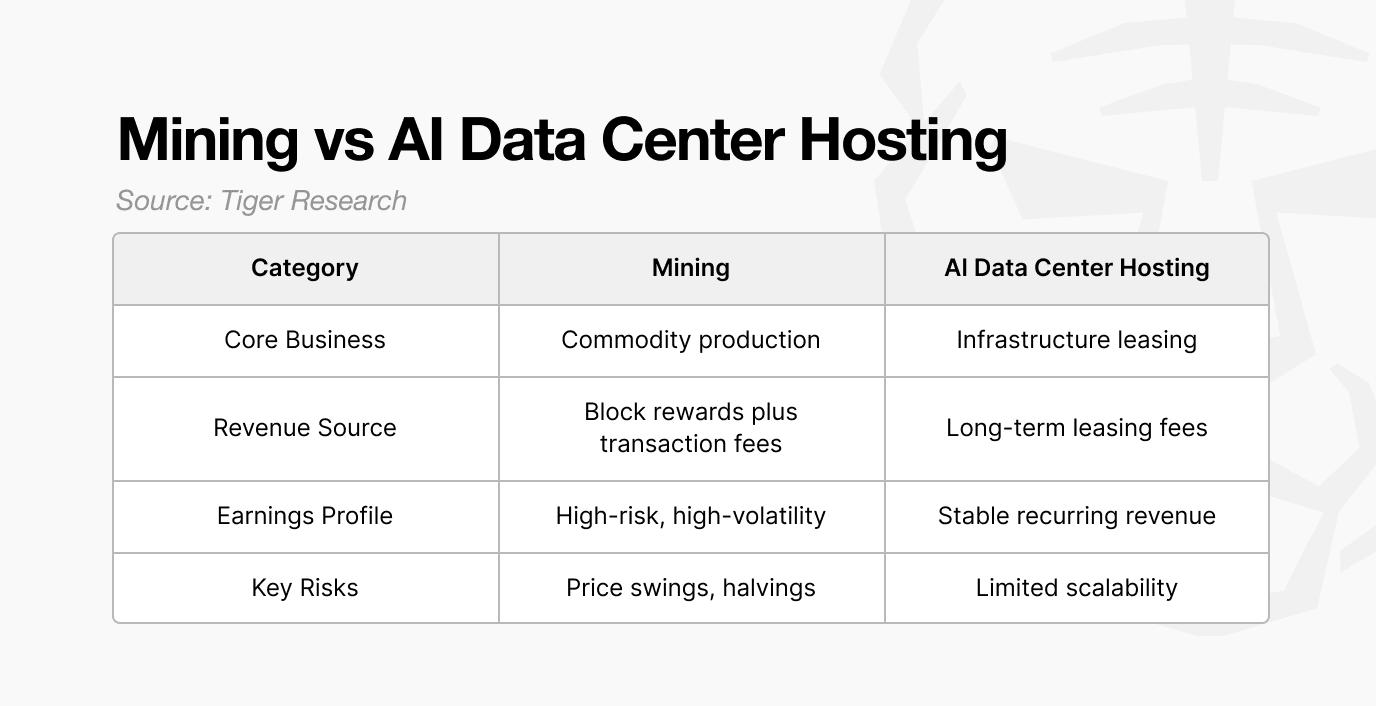

矿业公司的脆弱性源自于其结构简单的商业模式。收入几乎完全取决于比特币价格,而比特币价格本身就具有不可预测性。相较之下,成本往往会随著时间而上升。

收入无法预测:公司收入完全取决于比特币市场价格。

结构性成本上升:采矿难度持续增加,电力价格上涨,硬体需要定期更换。

这种结构在比特币价格下跌期间尤其成问题。收入立即下降,而成本却持续上升。矿业公司陷入了双重困境。

监理风险又增添了一层不确定性。纽约州已提出一项提案,拟提高矿业公司的消费税。目前大多数大型矿业公司都位于德州等监管相对宽松的地区,因此短期内影响有限。尽管如此,更广泛的监管压力所带来的风险仍不容忽视。

在此背景下,矿业公司面临一个根本性的问题:这种商业模式能否长期维持可行性?

透过 Tiger Research,深入探索亚洲 Web3 市场。成为超过 22,000 名先驱之一,获取独家市场洞察。

2. 矿业公司的结构脆弱性

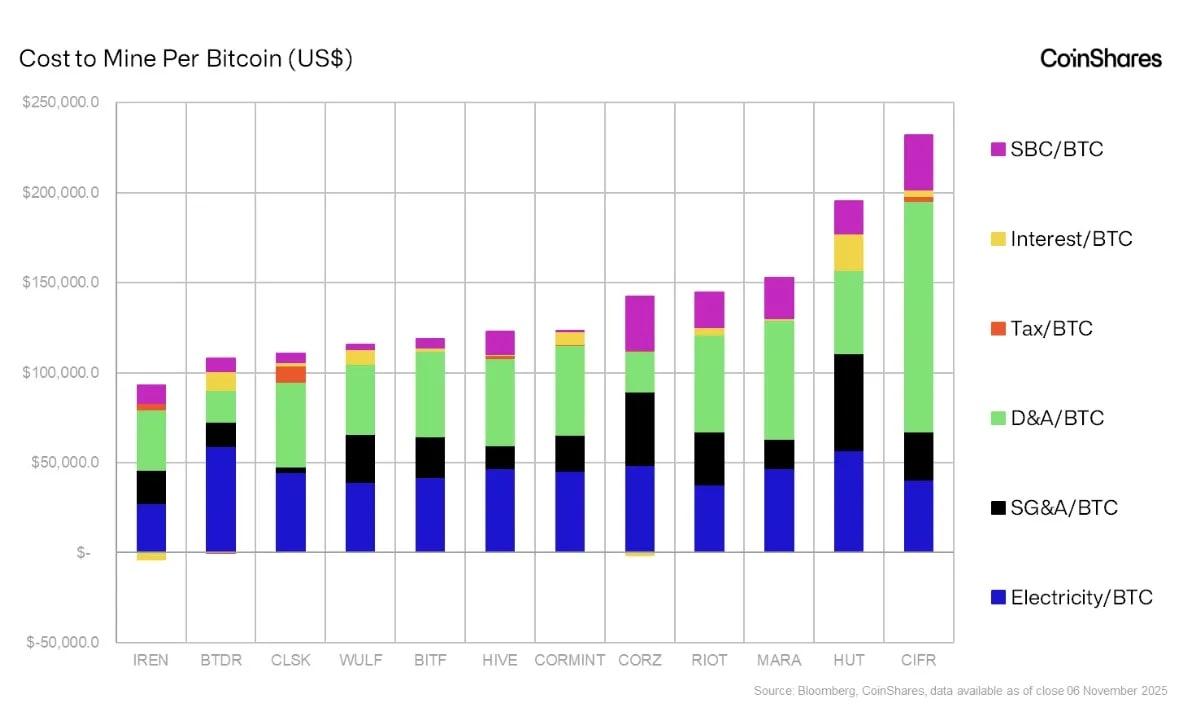

截至今日,挖出一枚比特币的平均成本约为 74,600 美元,比一年前上涨了近 30%。如果将折旧和股权激励等因素考虑在内,每枚比特币的总生产成本将上升至约13 万美元。

目前比特币交易价格约为 91,000 美元,这意味著矿业公司每挖出一枚比特币就要蒙受约 46,000 美元的帐面亏损。这一差距凸显了营运成本与市场价格之间日益加剧的脱节。

随著时间的推移,情况变得更加脆弱。与2022年相比,2025年的采矿难度显著增加,同时多个地区的能源监管也日益收紧。这些因素降低了成本的可预测性,并使采矿作业的结构性稳定性下降。

3. 转向人工智慧资料中心租赁

随著人工智慧领域的竞争日趋激烈,大型科技公司对资料中心的需求也急遽上升。然而,建造新的资料中心需要数年时间。在以月或季度为单位的人工智慧竞赛中,等待是不可接受的。

高效能GPU:矿业公司经营庞大的GPU集群,这些GPU可以重新用于人工智慧运算。 NVIDIA GPU就是一个常见的例子。透过对设施进行调整,这些资产可以支持除挖矿之外的新收入来源。

电力基础设施:矿业公司已获得数百兆瓦规模的电网接入。在监管严格的电力市场中,即使拥有资金,这种规模的接入也十分稀缺且难以复制。

冷却系统:从ASIC矿机运作中累积的经验可以很好地应用于管理H100和H200等高发热AI伺服器。实际上,许多矿场可以在六到十二个月内改造成AI资料中心。

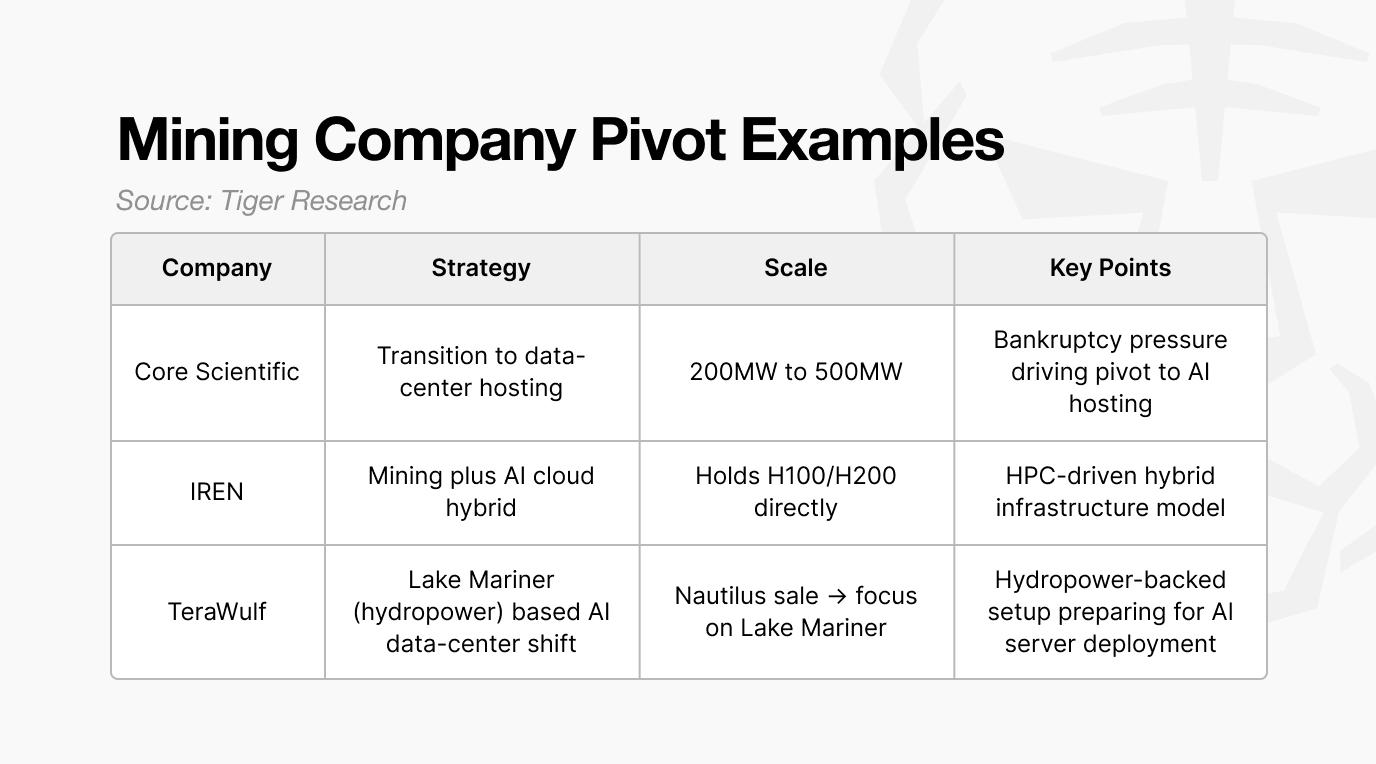

Core Scientific就是一个典型的例子。该公司在 2022 年面临破产风险,但成功转型,进军人工智慧资料中心营运领域。目前,该公司营运约 200 兆瓦的资料中心容量,并计划逐步扩展至 500 兆瓦。这种从陷入困境的矿业公司到资料中心租赁企业的转型,充分说明了替代性基础设施的利用如何帮助企业稳定发展。

其他矿业公司也正在效法类似的模式。 IREN 和TeraWulf也在拓展纯粹挖矿业务以外的领域。虽然它们尚未完全转型为资料中心租赁公司,但它们正在开发比特币挖矿以外的补充商业模式。

这些举措反映了一个更广泛的趋势。随著采矿获利能力的下降,矿业公司正在寻求更适应人工智慧时代的商业模式。这种转变与其说是出于成长野心,不如说是出于无奈。

4. 矿业公司多角化策略

矿业公司从无利可图的采矿业务转向人工智慧资料中心业务并非暂时的趋势,而是反映了一种理性的生存策略,旨在将资本重新配置到效率更高的用途上。

这种转变不应被视为负面发展。相反,它有助于矿业公司建立更稳定的现金流。有了更稳定的收入,公司就可以继续持有比特币,而无需被迫以低价抛售。

另一种选择则远非如此。现金流持续为负的公司面临破产风险,并且往往被迫以不利的价格出售比特币。相较之下,资料中心收入使矿业公司能够灵活地持有或出售比特币,从而实现策略性交易。这对公司和整个市场都更为有利。

并非所有公司都专注于纯粹的资料中心租赁。一些公司,例如 Bitmine 和 Cathedra Bitcoin,正在将业务拓展到挖矿以外的 DAT 式商业模式。

综上所述,这些变化显示加密货币挖矿产业正走向成熟。竞争力较弱的参与者退出市场或转型,减轻了挖矿压力。同时,领先企业也正从简单的挖矿业务发展成为多元化的DAT业务。

实际上,较弱的环节正被剔除,整体市场结构正变得更具韧性。

透过 Tiger Research,深入探索亚洲 Web3 市场。成为超过 22,000 名先驱之一,获取独家市场洞察。

🐯 更多来自 Tiger Research 的内容

Read more reports related to this research.免责声明

本报告是基于我们认为可靠的资料编制而成。然而,我们并未明示或暗示地保证资讯的准确性、完整性和适用性。对于因使用本报告或其内容而造成的任何损失,我们概不承担任何责任。本报告中的结论和建议是基于编制时可获得的信息,如有变更,恕不另行通知。本报告中所表达的所有项目、估算、预测、目标、意见和观点均可能变更,恕不另行通知,并且可能与他人或其他组织的意见不同或相悖。

本文件仅供参考,不应被视为法律、商业、投资或税务建议。文中提及的任何证券或数位资产仅为范例,不构成投资建议或提供投资咨询服务的要约。本文件并非针对投资者或潜在投资者。

使用条款

Tiger Research允许合理使用其报告。 「合理使用」原则允许出于公共利益目的广泛使用特定内容,前提是不得损害该内容的商业价值。如果使用符合合理使用原则,则无需事先获得许可即可使用这些报告。但是,引用Tiger Research的报告时,必须:1)明确注明「Tiger Research」为来源;2)包含Tiger Research的 识别。如果需要对资料进行重新编排和发布,则需要另行协商。未经授权使用这些报告可能会导致法律诉讼。