BlockScholes对加密货币衍生品市场的每周回顾。

主要见解:

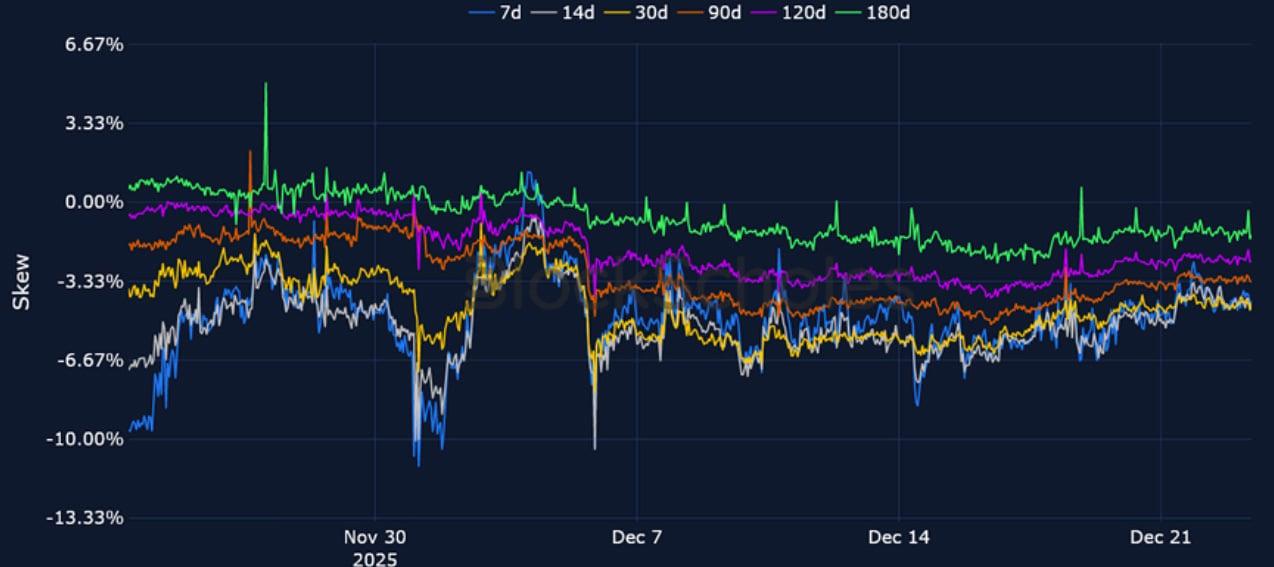

与上周类似,衍生品市场显示两大主要加密货币的市场情绪略有不同。ETH)资金费率在2025年12月22日(周一)突破3000美元后飙升至11月下旬以来的最高水平,但随后迅速回落至中性水平。然而,期货市场显示BTC)期货价格略高于以太坊(ETH)。另一方面,尽管在新的一年及未来,期权市场对这两种代币均持看跌态度,但以太ETH波动率微笑曲线显示,所有期限的看跌-看涨期权溢价均略微降低。期权市场的波动率预期也有所下降,与交易金融(TradFi)市场的类似下跌相呼应,VIX指数和MOVE指数均接近年内低点。最后,尽管过去七天BTC和ETH的现货价格相对平稳,但我们内部的风险偏好指数越来越明显地显示出触底迹象,风险偏好已从历史低位反弹。

布洛克-斯科尔斯BTC风险偏好指数

布洛克-斯科尔斯ETH风险偏好指数

期货隐含收益率

1个月期限平值债券隐含波动率

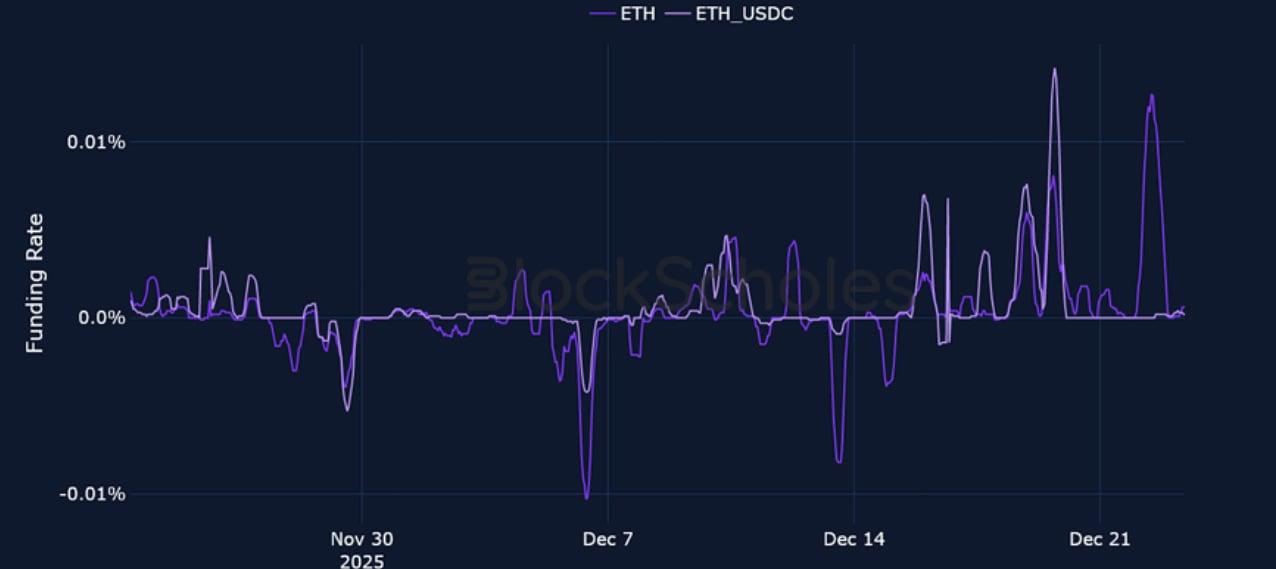

永续互换融资利率

BTC资金费率– 尽管存在一些限制因素,但美国 CPI 报告低于预期,这帮助BTC在 2025 年 12 月 19 日突破了 89,000 美元,并且与本月迄今为止最高的正资金费率同时出现。

ETH资金费率– 2025 年 12 月 22 日星期一,ETH资金费率飙升至 11 月下旬以来的最高水平,以太坊价格重回 3000 美元。

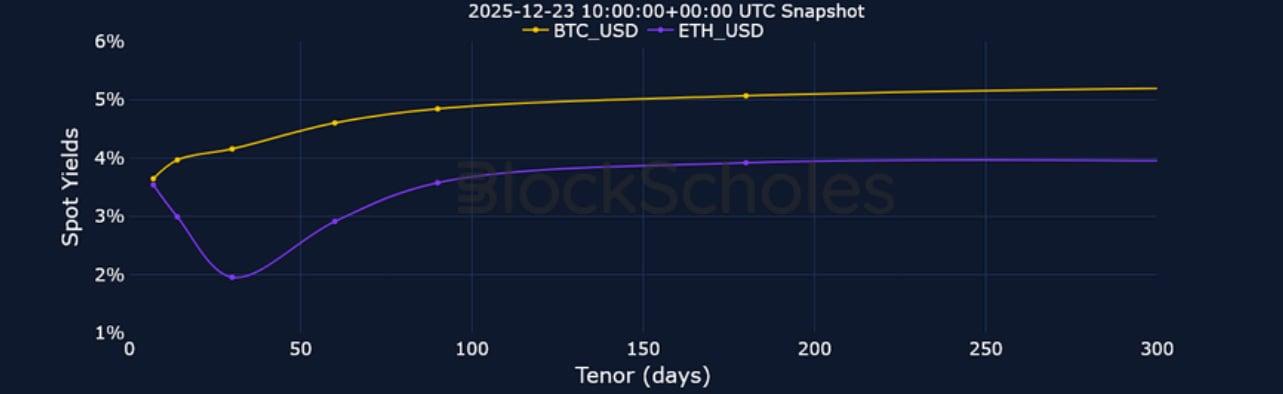

期货隐含收益率

BTC期货隐含收益率– 与上周类似, BTC期货和现货市场相对于ETH显示出略微更看涨的情绪。

ETH期货隐含收益率——期货市场情绪已从上周的低迷状态反弹,上周7天期货价格经常低于现货价格。尽管过去七天现货价格几乎没有变化。

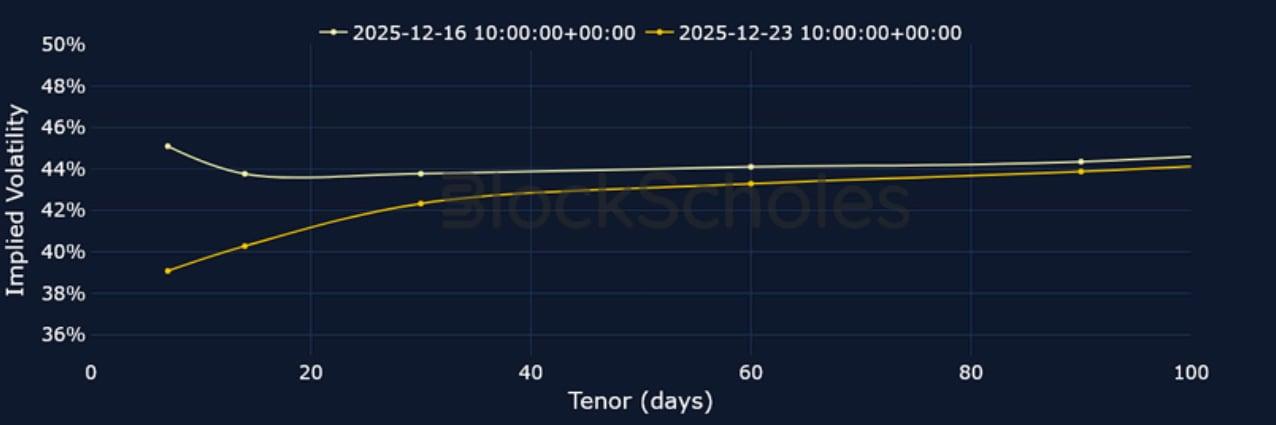

BTC期权

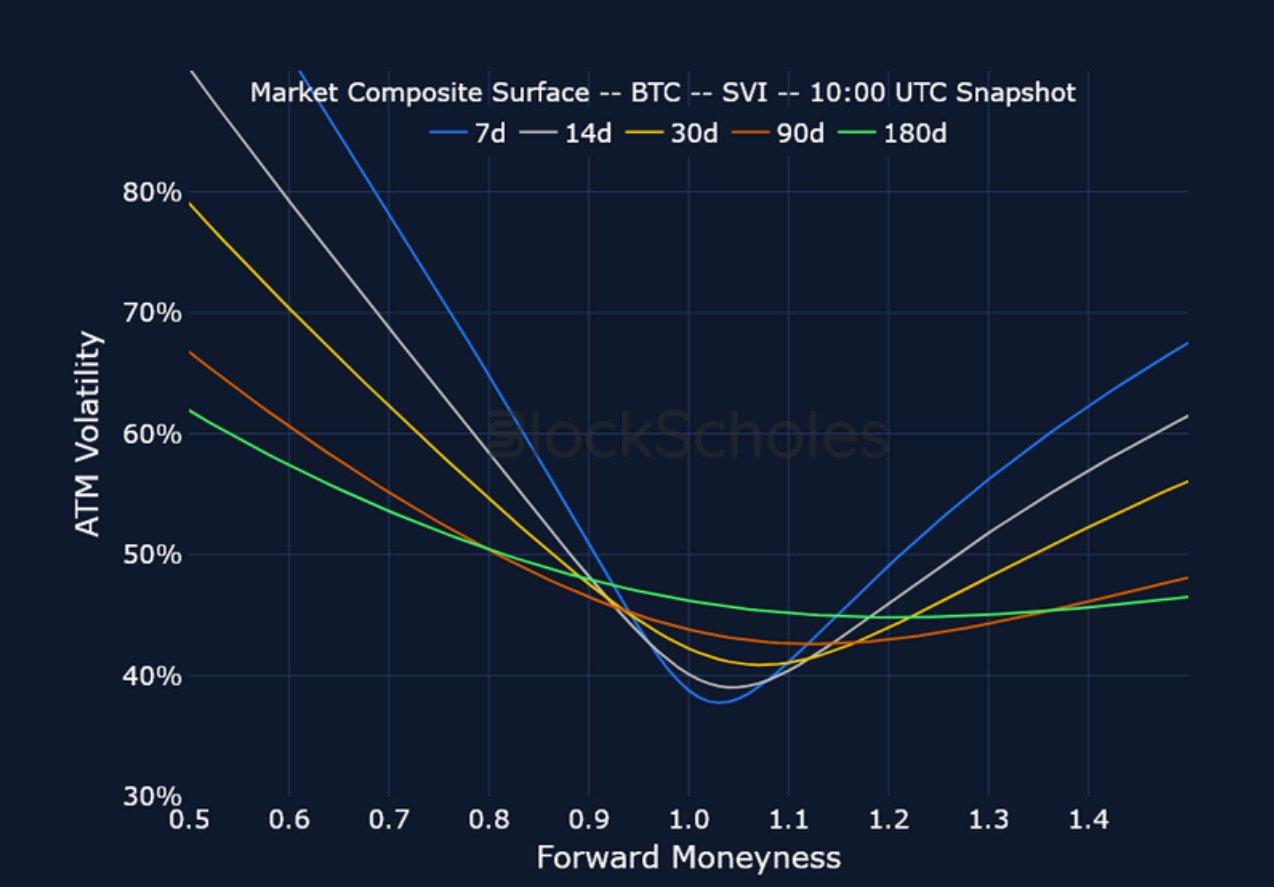

BTC SVI ATM 隐含波动率– 随着新年的到来,短期 IV 持续走低,目前比 11 月下旬的水平低 20 点。

BTC 25 Delta 风险逆转——尽管美国股市可能出现圣诞行情,但BTC期权市场在所有期限内都维持着看跌的看跌期权溢价。

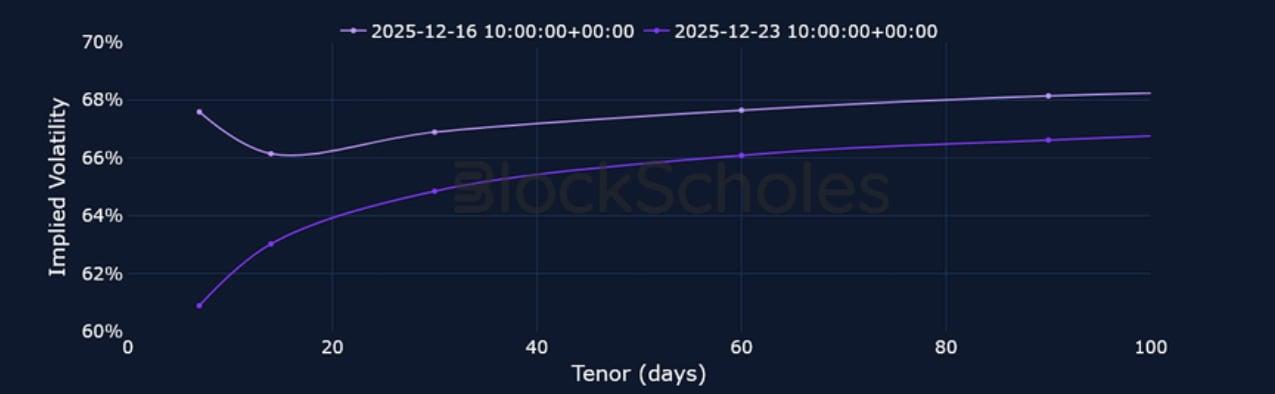

ETH期权

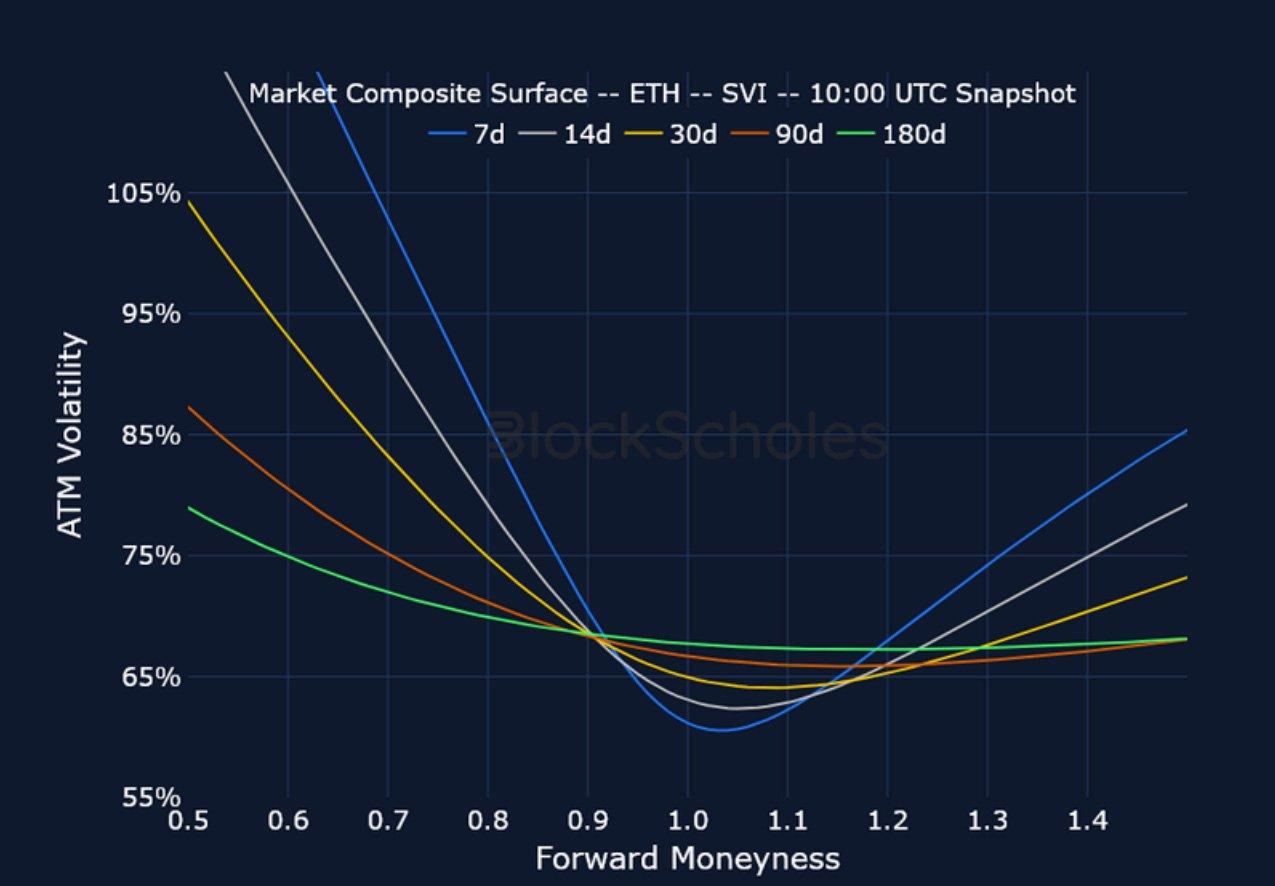

ETH SVI ATM 隐含波动率– 本月早些时候出现多次期限结构倒置后,短期 ATM 波动率目前交易于 60%。

ETH 25 Delta 风险逆转– ETH期权市场也继续在所有期限内计入下行保护溢价;然而,在整个波动率范围内,其看跌-看涨期权偏斜比率略低于BTC 。

市场综合波动率表面

CeFi COMPOSITE – BTC SVI – 9:00 UTC 快照。

CeFi COMPOSITE – ETH SVI – 9:00 UTC 快照。

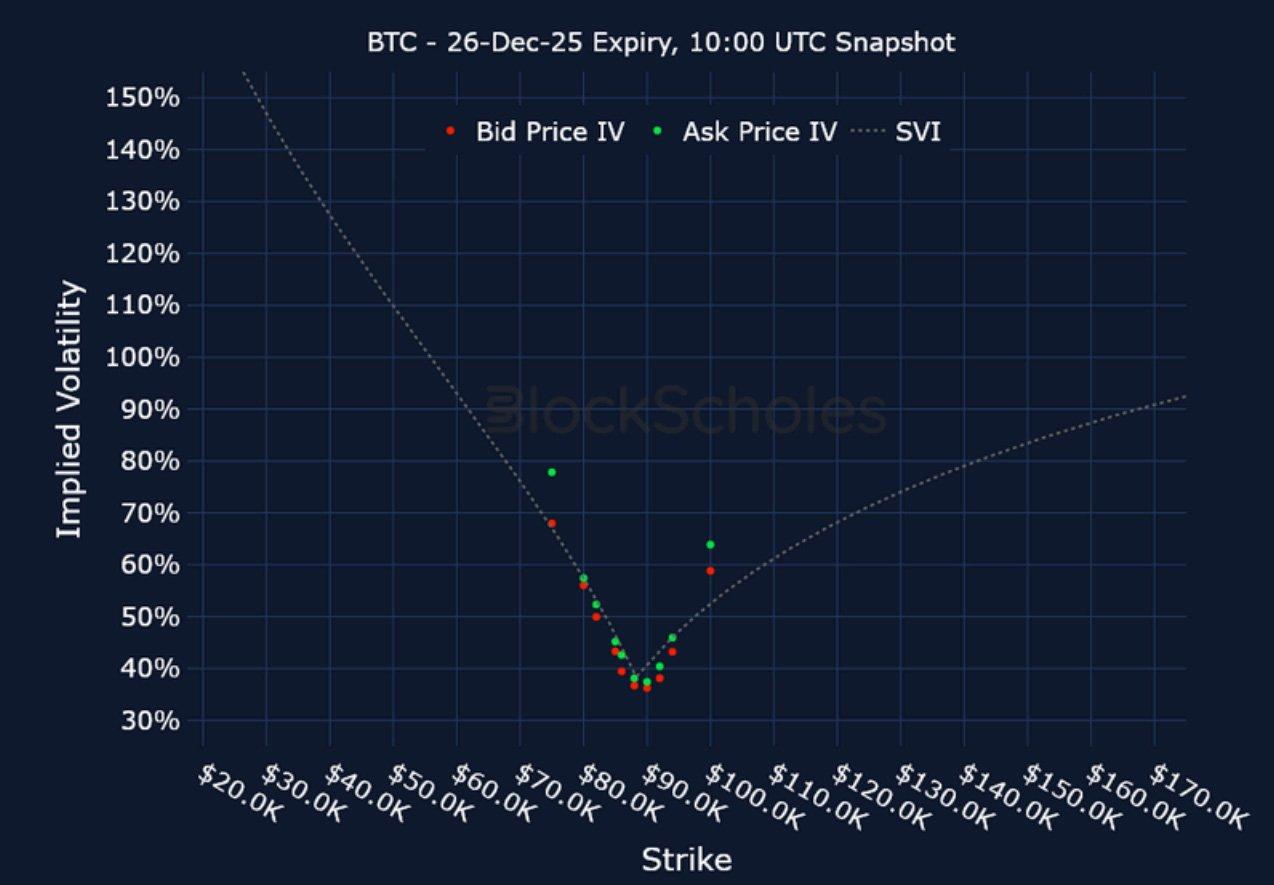

上市到期波动率微笑曲线

BTC 12月26日到期– UTC时间9:00快照。

ETH 12月26日到期– UTC时间9:00快照。

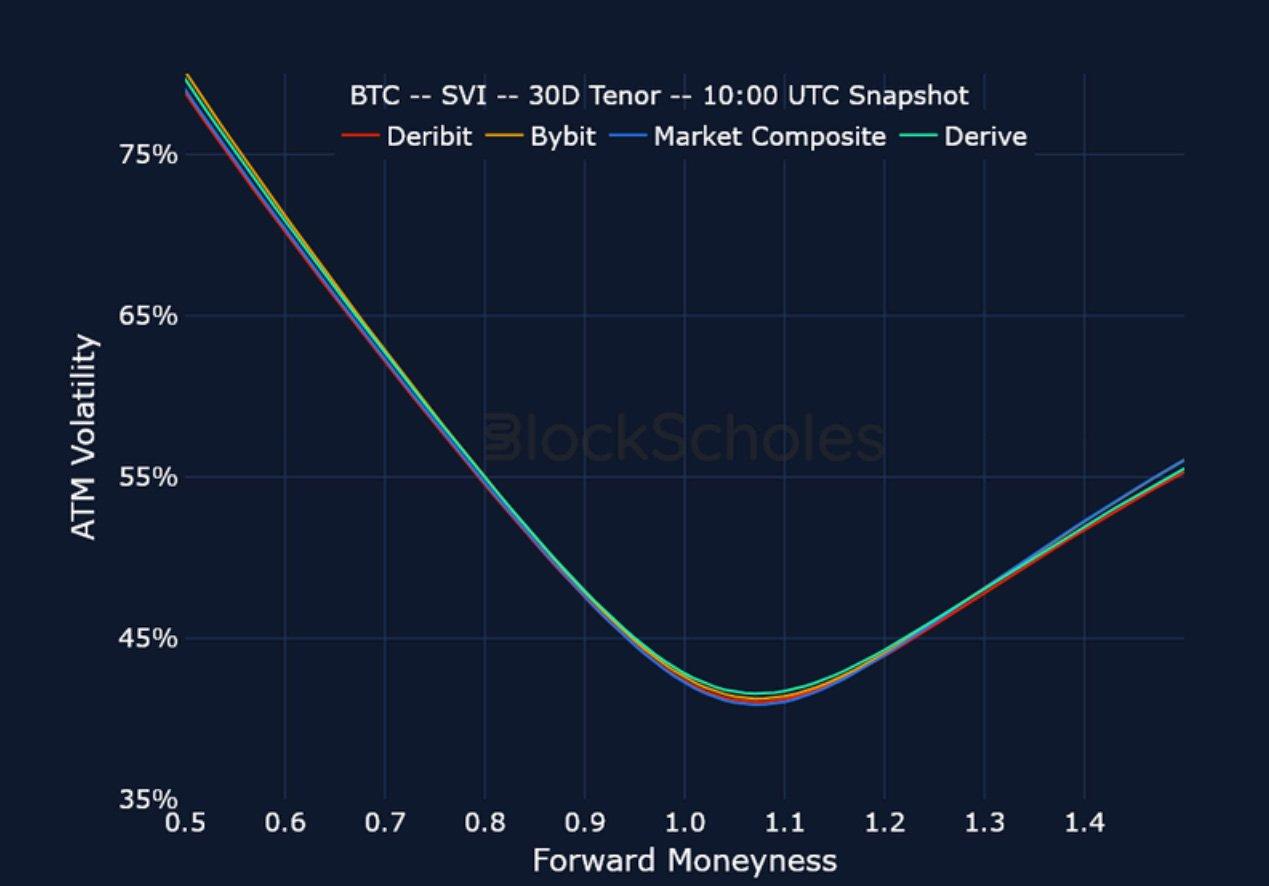

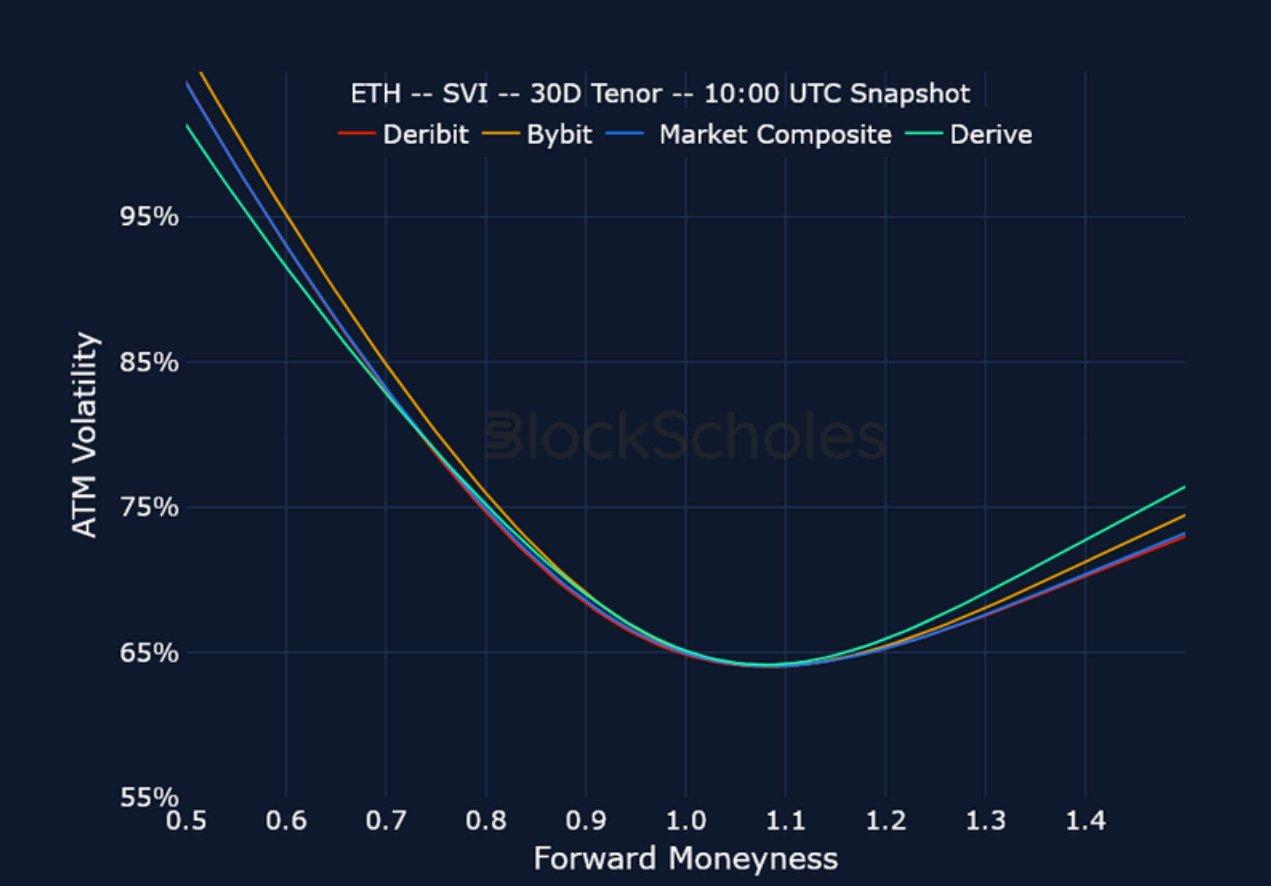

跨交易所波动率微笑

BTC SVI,30D TENOR – 9:00 UTC 快照。

ETH SVI,30D TENOR – 9:00 UTC 快照。

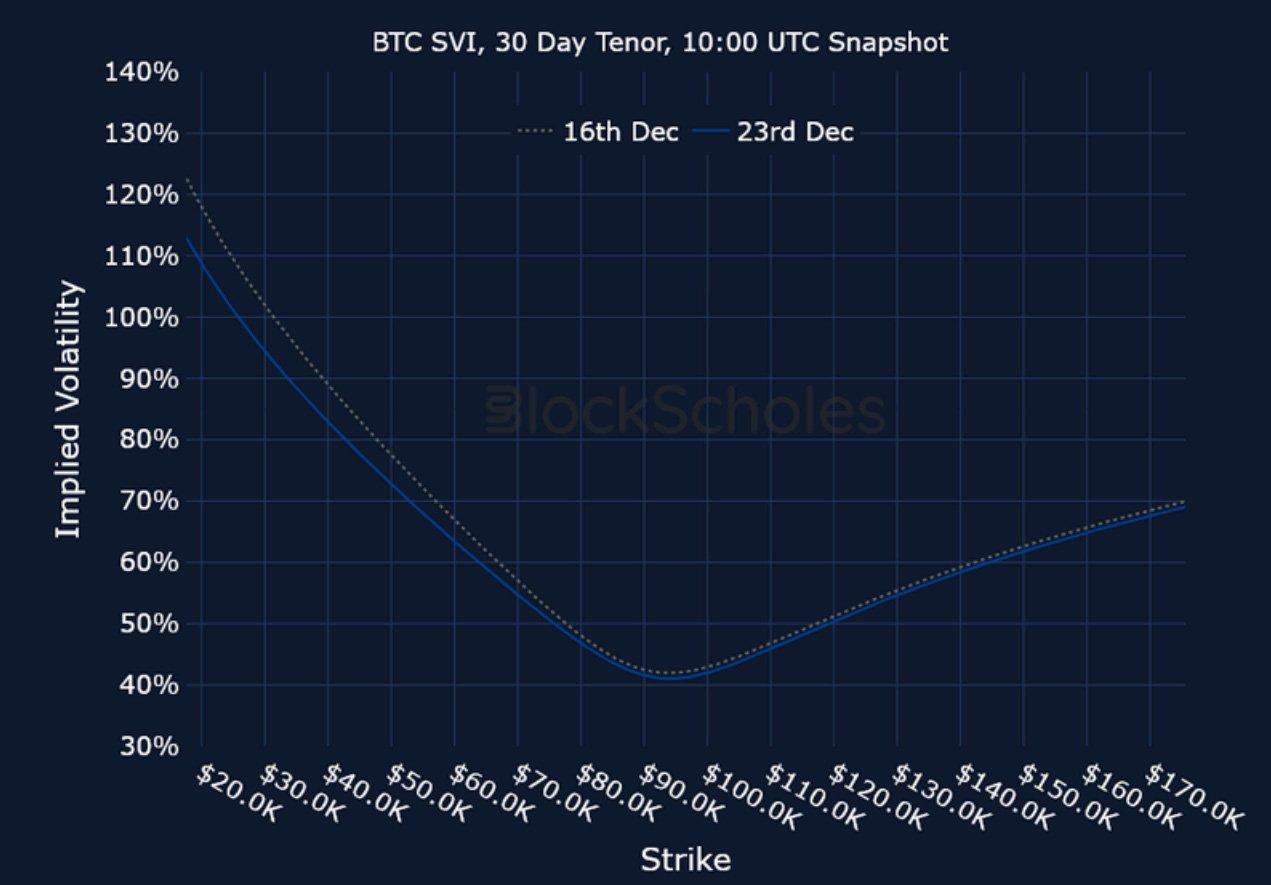

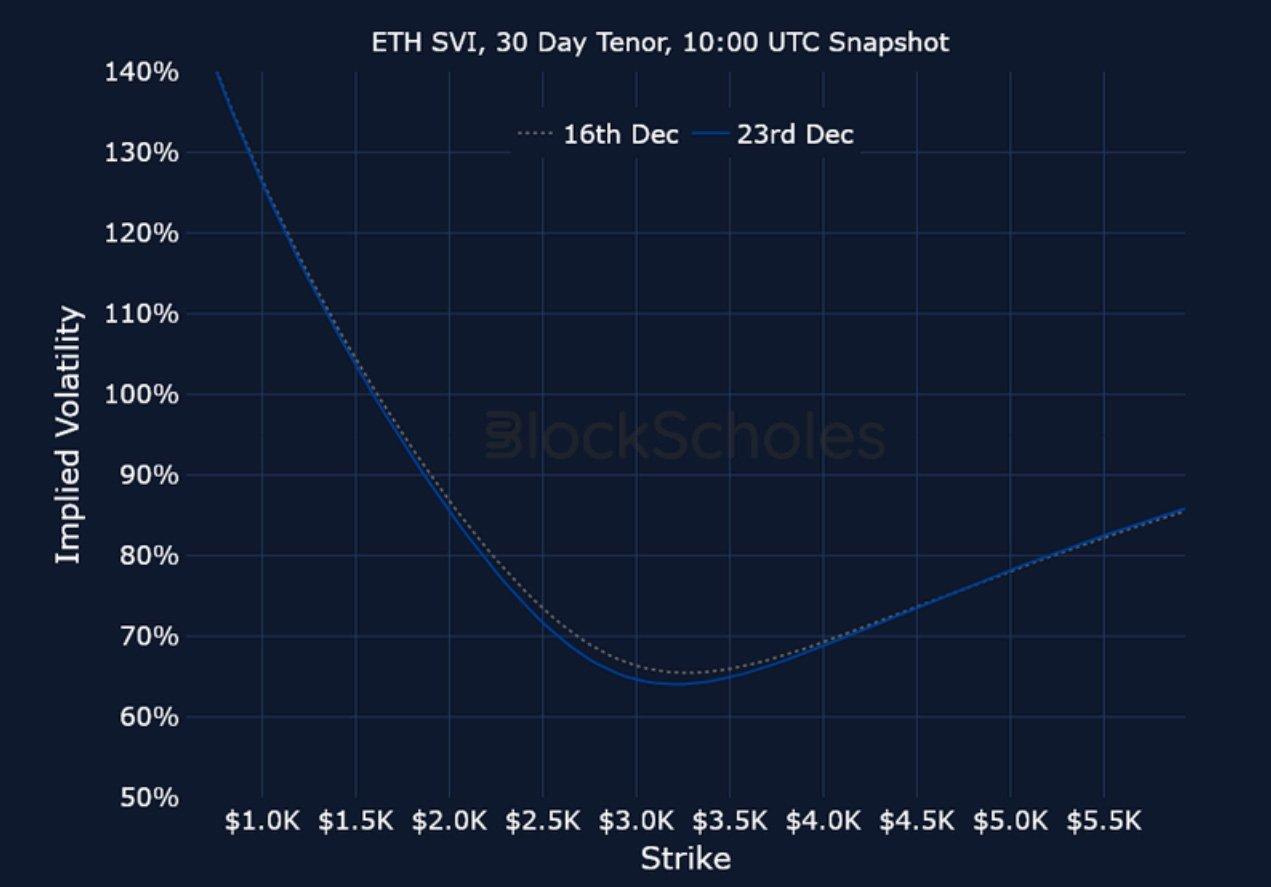

恒定到期波动率微笑

BTC SVI,30D TENOR – 9:00 UTC 快照。

ETH SVI,30D TENOR – 9:00 UTC 快照。

免责声明

本文仅代表作者个人观点,不代表Deribit或其关联公司的Deribit。Deribit 未对本文内容进行审核或认可。

Deribit不提供任何投资建议或背书。本文信息仅供参考,不应被视为财务建议。投资前请务必自行研究并咨询专业人士。

金融投资存在风险,包括本金损失。Deribit 和文章作者均不对基于本文内容做出的Deribit决定承担责任。

近期文章

加密衍生品:分析报告 – 第 52 周

Block Scholes 2025-12-25T12:43:01+00:00 2025年12月25日|行业|

加密衍生品:分析报告 – 第 51 周

Block Scholes 2025-12-17T08:47:57+00:00 2025年12月17日|行业|

交投清淡的市场中的期权信号:BTC等待宏观触发因素

Imran Lakha 2025-12-11T12:40:55+00:00 2025年12月11日|行业|