价值超过 22 亿镁的比特币和以太坊期权合约将于今天到期,标记2026 年首个重大衍生品结算日的到来。

由于两种资产都在关键价格水平附近交易,因此这一事件引起了交易员的特别关注,他们正在等待合约结算后的价格走势以及新年的早期信号。

在 2026 年首个大型衍生品交易活动中,价值超过 22 亿镁的比特币和以太坊期权合约完成结算。

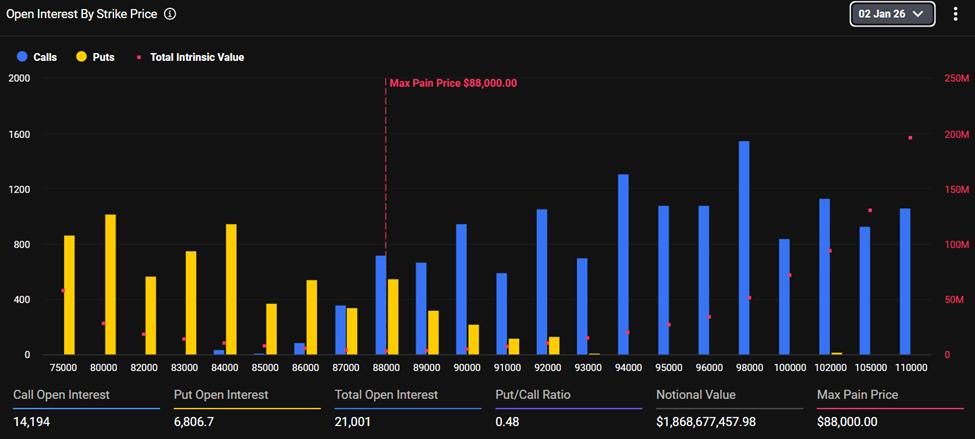

比特币占据了大部分名义价值,与大饼相关的合约价值约为18.7亿镁。截至发稿时, 比特币交易价格接近88,972镁,略高于其88,000镁的“最大痛点”水平。

未平仓合约数据显示,看涨合约为14,194份,看跌合约为6,806份,总未平仓合约为21,001份,看跌/看涨比率为0.48。这种背离表明市场依然倒向,大多数交易者押注价格上涨,而不是对冲下降风险。

比特币期权即将到期。来源: Deribit

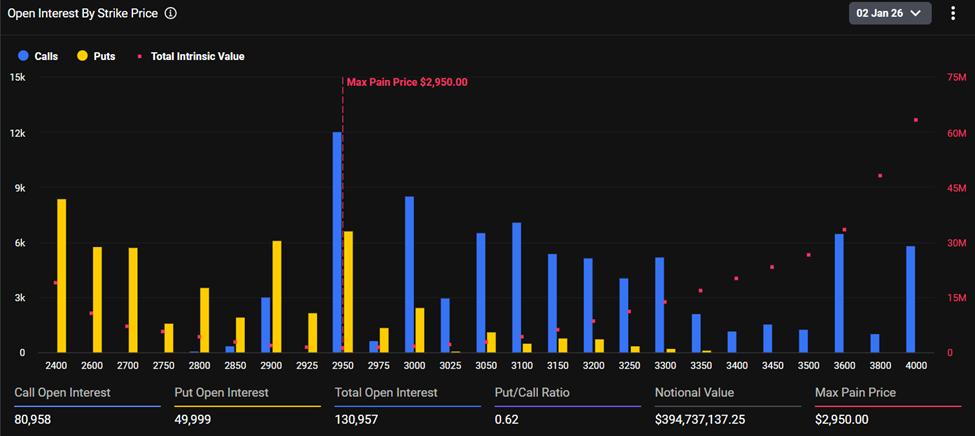

比特币期权即将到期。来源: Deribit姨太以太坊期权价值约为 3.957 亿镁。ETH 目前交易价格约为 3023镁,略高于其 2950镁的“最大痛点”水平。

以太坊的总未平仓合约数仍然很高,看涨合约数为 80,957,看跌合约数为 49,998,未平仓合约总数为 130,955,看跌/看涨比率为 0.62。

以太坊期权即将到期。来源: Deribit

以太坊期权即将到期。来源: Deribit尽管以太坊的上涨行情倒向不如比特币强烈,但其市场结构仍然表现出谨慎乐观,而不是对冲下降风险。

期权到期日是衍生品市场的关键时刻。当合约到期时,交易者必须决定是行使期权还是取消合约,这通常会导致价格集中在“最大痛点”附近——即许多合约到期时无利可图的点位。

这些价格水平通常有利于期权卖方,如果价格在“最大痛点点”附近波动,卖方支付的价格就会更少。

为什么2026年首个主要期权合约到期可能会影响市场波动?

次期权结算意义重大,因为它标志着 2026 年首个主要衍生品合约到期,可能会影响下一季度的市场情绪。

历史表明,重大期权事件往往是引发价格剧烈波动的“关键”,尤其是在现货价格大幅超过或远低于“最大痛点”区域时。

市场仓位数据进一步强化了上涨行情观点。比特币大宗交易(通常与机构投资者策略相关)显示,看涨合约占总交易量的36.4%,而看跌合约仅占24.9%。

在以太坊上,区块交易量分布更加不均衡,看涨合约的交易量占总交易量的73.7%。这表明许多投资者更倾向于长期策略而非短期投机。

这种乐观趋势并非仅限于年底到期的合约。比特币期权交易量集中在2026年3月和6月到期的合约上,而以太坊则在全年各个季度到期的合约中都持续受到关注。

这些信号表明,交易员们既在为短期波动做准备,也在押注未来几个月上涨行情。

然而,大量到期合约的集中也带来风险。随着对冲仓位开始平仓,价格稳定性可能会下降,尤其是在现货价格偏离关键行权价位的情况下。

当前的乐观趋势制作了一种矛盾:如果价格没有大幅上涨,许多看涨期权合约将到期作废;而如果比特币或以太坊继续上涨,由于“伽马效应”,可能会出现强劲的上涨浪潮。

随着交易员调整仓位并评估投资组合风险,此次到期后的事态发展可能会影响周末比特币和以太坊市场的波动程度。

乐观情绪能否帮助价格保持上涨势头,还是会遭遇阻力,将在衍生品的影响完全消除后变得更加明朗。