宏观环境:风险偏好回升,结构性问题改善

比特币年初突破了长达一个月的区间震荡,与股票和贵金属同步走高。随着年底仓位波动的消除,加密货币再次融入更广泛的风险体系,而非孤立存在。具体的政治新闻远不如其背后的信号重要:通胀压力下降、风险偏好改善,以及随着大持有者从清算转向增持,强制抛售持续减少。

除了周期性因素外,一些长期结构性议题也日益受到关注,例如比特币加密技术面临的“量子威胁”等理论性问题。尽管目前看来还比较遥远,但这场争论强调了协议适应性的重要性,而非短期风险。展望2025年,监管放松和代币化为比特币奠定了建设性基础,使其在更加规范的加密体系中成为储备资产。

已实现波动率与隐含波动率:套利策略依然具有吸引力的优势。

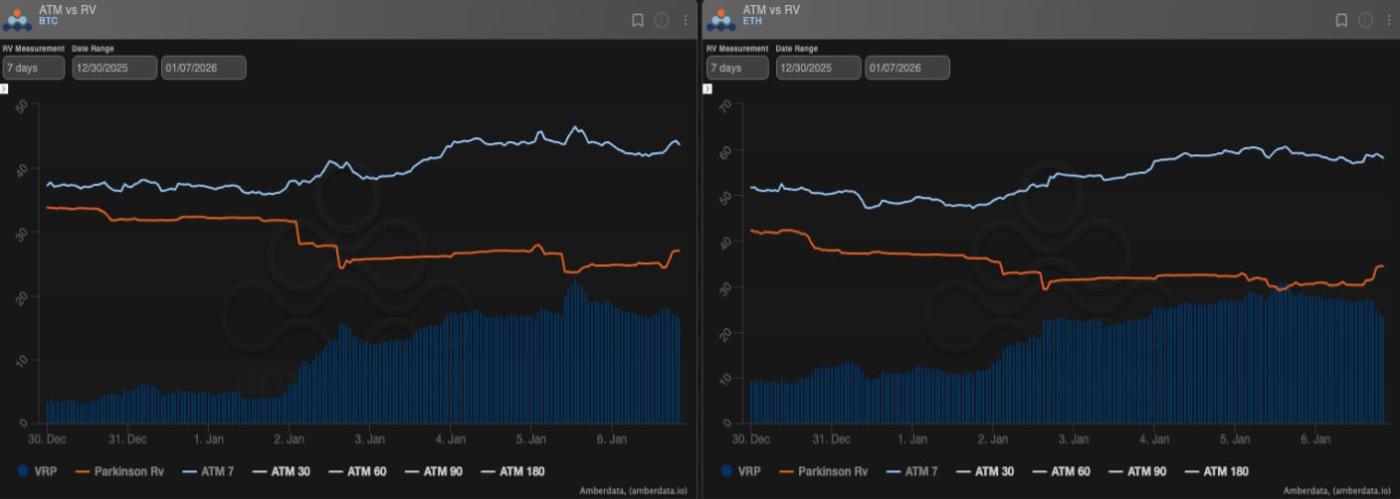

假期期间,实际波动率保持稳定, BTC波动率在 20 左右, ETH波动率在 30 左右。BTC的隐含波动率总体稳定或略有上升,而ETH 的整个波动率曲线则下降了约 3-5 个波动率点。这重建了非常有利的波动率风险溢价,两种资产均有约 20 个波动率点的套利空间。隐含波动率区间在年底前基本保持不变,但近期的上涨突破表明,在加密货币落后于其他风险资产之后,其动能终于回归。

期限结构和偏斜:前端下行风险担忧缓解

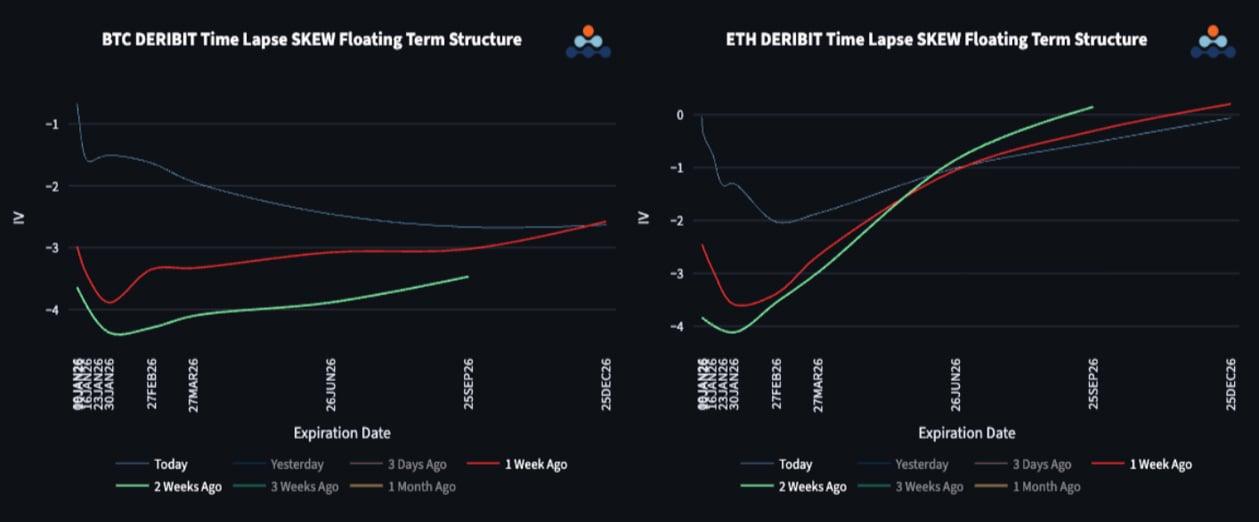

新年伊始,期权偏斜基本保持不变,但过去一周前端期权偏斜迅速趋于正常化。BTC方面,大多数期限的看跌期权偏斜均有所收窄,略微出现倒挂。ETH在2月份前端期权出现倒挂,此时下行风险最为显著,之后偏斜逐渐恢复正常。这表明以太ETH短期内下行风险较小,但今年晚些时候的上涨前景更为乐观。

ETH/ BTC动态:选择权重新转向ETH

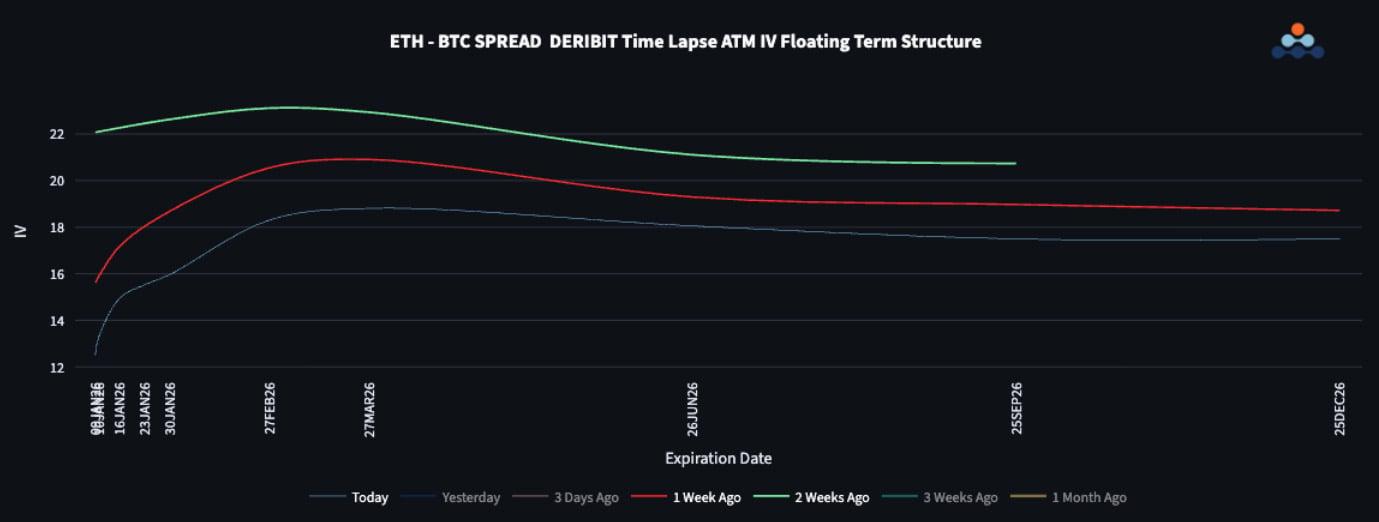

ETH/ BTC交叉盘已重新守住关键技术支撑位,同时守住了下降趋势线和200日移动均线。这表明其相对强度有所增强,如果ETH受益于利好消息,则可能出现向上突破。与此同时,ETH与BTC的波动率差已大幅收窄,尤其是在近月合约。相对波动率降低意味着预期ETH将向上突破的投资者可以使用BTC看涨期权来支付ETH看涨期权。

要全面访问期权洞察研究,包括我们独有的加密货币波动率和偏斜度仪表盘、期权流向以及加密货币股票筛选器,请访问Alpha Pod 。我们还运营 Crypto Vaults,这是一种更智能、更安全、更高效的加密货币交易方式。无论您是想对冲风险、获取稳定收益,还是打造长期收入来源,总有一款适合您。我们所有产品仅供教育用途,不应被视为财务建议。

免责声明

本文仅代表作者个人观点,不代表Deribit或其关联公司的Deribit。Deribit 未对本文内容进行审核或认可。

Deribit不提供任何投资建议或背书。本文信息仅供参考,不应被视为财务建议。投资前请务必自行研究并咨询专业人士。

金融投资存在风险,包括本金损失。Deribit 和文章作者均不对基于本文内容做出的Deribit决定承担责任。

近期文章

加密衍生品:分析报告 – 第二周

Block Scholes 2026-01-07T08:16:09+00:00 2026年1月7日|行业|

加密衍生品:分析报告 – 第 52 周

Block Scholes 2025-12-25T12:43:01+00:00 2025年12月25日|行业|

这篇文章《从压缩到扩张:加密期权中的信号》最初发表于Deribit Insights 。