比特币(BTC)在1月份经历了剧烈波动。本周早些时候,比特币价格一度攀升至近四周以来的高点,但昨天短暂跌破9万美元。

在这些波动中,分析师指出了一些关键信号,这些信号可能预示着即将出现空头挤压。

比特币衍生品数据显示空头挤压风险上升。

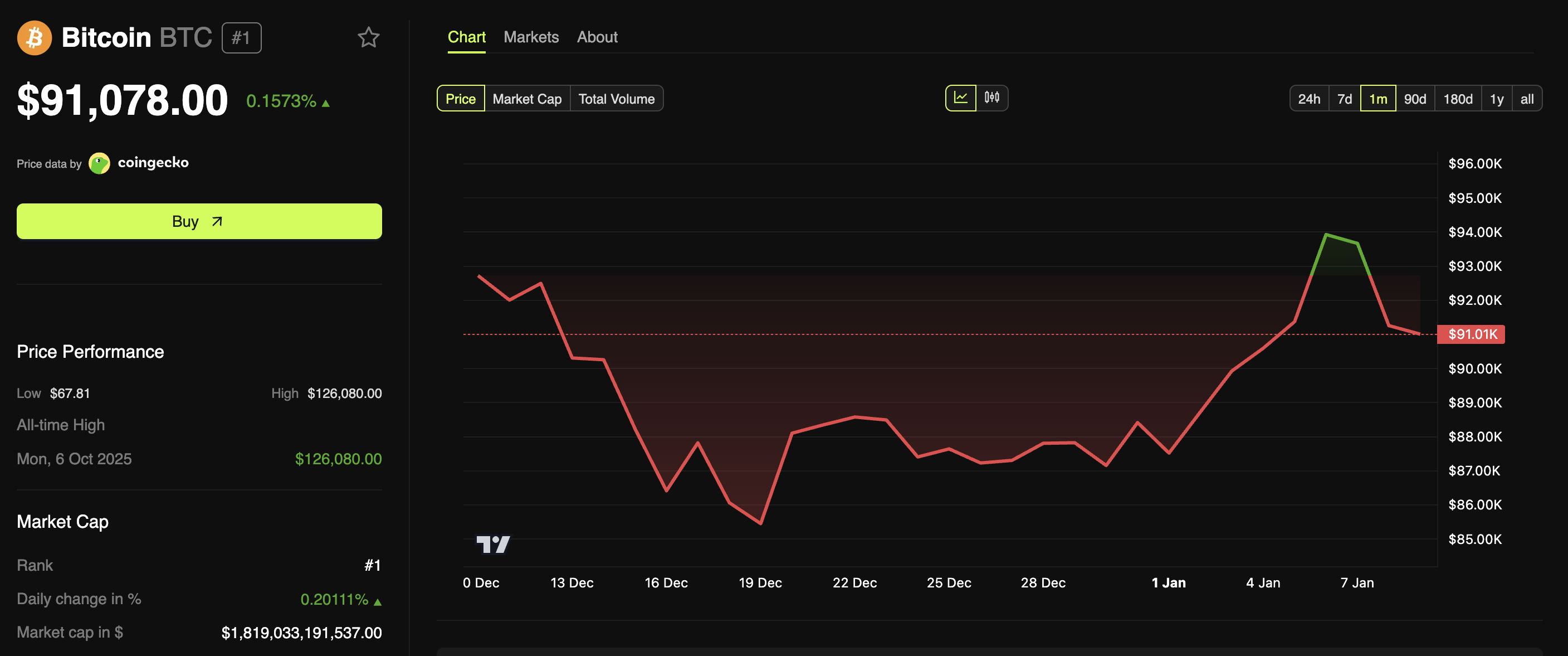

根据BeInCrypto Markets的数据,市值最大的加密货币在1月份的前五个交易日持续上涨。周一,其价格一度飙升至95,000美元以上,达到自12月初以来的最高水平,之后开始回落。

1月8日,BTC短暂跌破9万美元,在币安交易所触及89253美元的低点。截至发稿时,比特币交易价格为91078美元,较前一日上涨0.157%。

展望未来,三个关键信号表明,市场状况可能正在酝酿比特币价格出现潜在的空头挤压。简单来说,空头挤压是指价格逆空上涨的情况。

杠杆会放大压力,因为交易者面临强制平仓,不得不购买比特币,这会进一步推高价格。这种购买行为会迅速蔓延至整个市场。

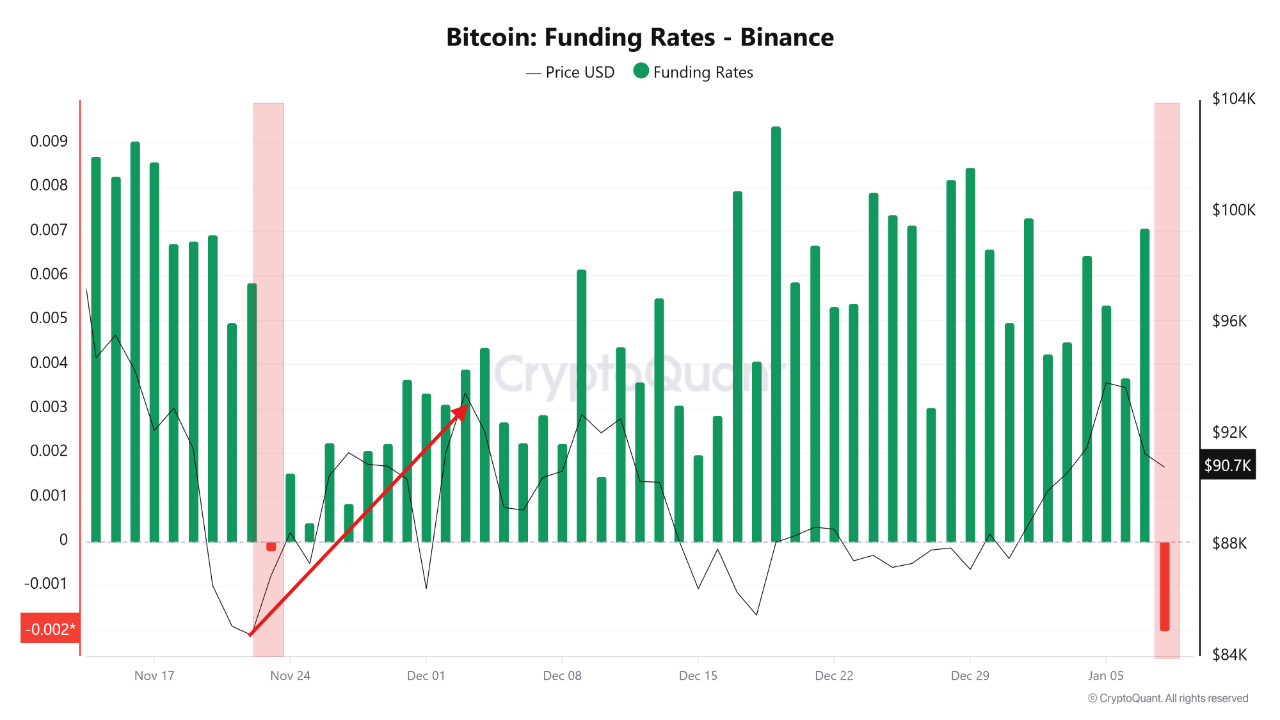

1. 负融资率反映出悲观情绪

第一个迹象来自币安的比特币资金费率。在最近的一份分析报告中,Burak Kesmeci 指出,自 2025 年 11 月 23 日以来,币安的比特币资金费率在日线图上首次转为负值。

该数据反映了维持永续期货头寸的成本。当融资利率为负时,空头头寸占据主导地位,卖空者需要向多头支付融资费用以维持其头寸。

目前的资金费率为-0.002,远低于11月份上次出现负值时的-0.0002。上次负值之后,比特币价格从86,000美元上涨至93,000美元。1月份更为明显的负利率表明衍生品交易员的看跌情绪更加强烈。

“资金状况更加恶化,价格也持续承压。这种组合增加了空头挤压的可能性,比特币价格出现大幅反弹也不足为奇。”凯斯梅奇写道。

2. 比特币价格下跌,未平仓合约量攀升

其次,另一位分析师指出,比特币价格一直呈下降趋势。与此同时,未平仓合约量持续上升,该分析师将这种现象解读为潜在空头挤压的迹象。

“这是即将发生空头挤压的典型迹象!”帖子写道。

未平仓合约量反映了未平仓衍生品合约的数量。当价格下跌时,未平仓合约量增加,通常表明新的仓位正朝着价格下跌的方向建立,这往往表明空头头寸增加,而不是多头头寸平仓。

这可能会造成不对称风险,因为如果价格反弹,拥挤的空头头寸可能会使市场容易受到快速清算的影响。

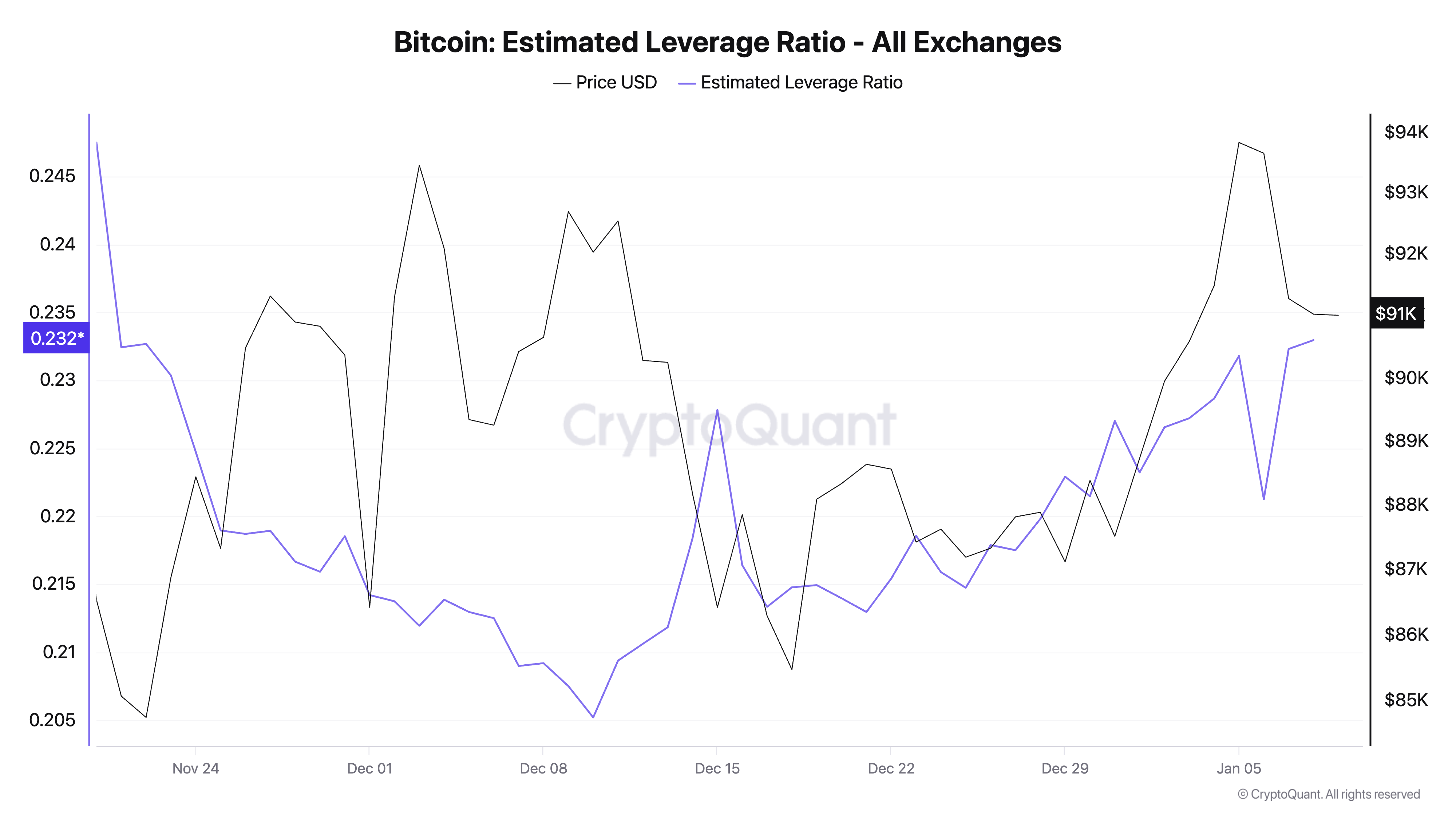

3. 高杠杆加剧清算风险

最后,根据 CryptoQuant 的指标,比特币的预估杠杆率已升至一个月来的最高点。该指标追踪交易者持仓中借入的资金水平。高杠杆会放大潜在的盈利和亏损,因此即使是微小的价格波动也可能引发大规模的清算。

例如,使用 10 倍杠杆的交易者,如果比特币价格下跌 10%,就可能被强制平仓。目前的杠杆率表明,许多市场参与者已经增加了风险,押注比特币价格将继续下跌。如果比特币价格突然反弹,高杠杆交易的风险就更大了。

随着这三个指标的趋于一致,如果价格反弹引发过度杠杆的空头头寸出现连锁清算,比特币可能会越来越容易出现大幅上涨。

然而,空头挤压是否真的发生,将取决于更广泛的市场催化剂,包括宏观经济发展、现货市场需求和整体风险情绪。如果没有明确的看涨触发因素,空头头寸可能会持续,从而延迟或削弱任何潜在的挤压。