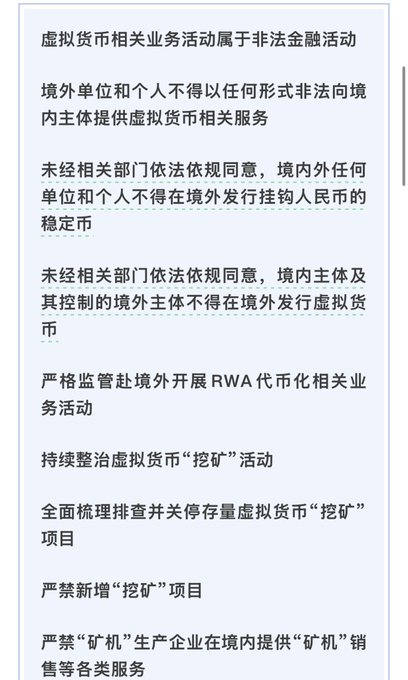

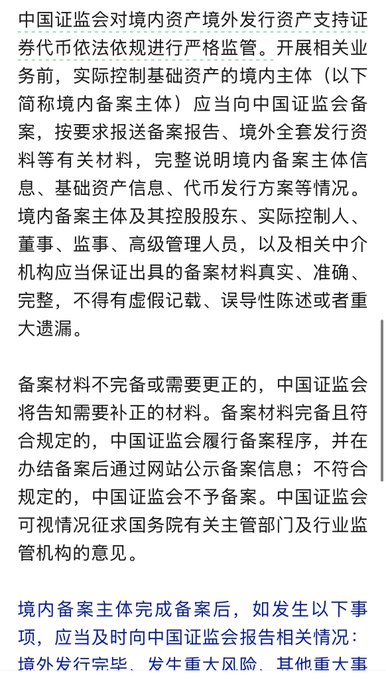

为何一方面八部委加强虚拟货币监管,然后证监会还给境内资产境外发行资产支持证券代币开了口子?昨天中国监管部门连发两份监管文件:第一份是八部委联合加强对虚拟货币监管:不得向境内主体提供虚拟货币服务、不得在境外发行挂钩人民币的稳定币、不得在境外发行虚拟货币、继续整体挖矿活动等,延续了此前一贯的高压措施。而且境外主体不允许发行挂钩人民币的稳定币、境外主体控制的境外主体不得发行虚拟货币,明显相比之前打击范围进一步扩大了。 第二份证监会发布的境内资产境外发行资产支持证券代币监管文件里虽然也有很多严格条款,但是也明确了实际控制基础资产的境内主体,只要备案信息完整、准确、正确,其实是可以在境外发行资产支持证券代币的。 为何会给境外发行资产支持证券代币开口子?说说个人的理解: 1、证监会的语境里没有RWA的概念,官方定义是境内资产在境外发行,有资产支持的证券代币。 在文件里还明确指出了也就是说必须是以产生的现金流去作为权益凭证的代币,而不是其他的资产所有权。 如果那如果符合条件的境内资产,首先要去证监会备案,而备案通不通过,重点还是看证监会。证监会的监管文件里也明确规定了需要满足的人条件。 2、从这点上来看、说明国内监管层其实理解了资产上链的真实用意:美国推动资产上链,实则是让美元资产通过链上去虹吸全球的流动性,那么中国资产也可以这么玩,境外发行资产支持证券代币,资金回流到境内支持实体经济。 之所以还不吸引发行挂钩人民币的稳定币,对国内监管层来说这个口子放开了,国内还在严禁那么名不正言不顺,还是继续禁止。 而资产支持证券代币、也是abs证券化等链上形式、不会像稳定币那样出现大问题。 3、盘活存量资产 传统资产证券化(ABS)本身就是盘活存量资产的重要工具:将未来现金流(如应收账款、基础设施收益、商业地产租金等)打包成证券,让持有者获得流动性,发行人提前变现。中国境内资产证券化市场已较为成熟,但仍存在规模限制、审批周期长、投资者结构单一等问题。 通过境外发行资产支持证券代币(tokenized ABS),理论上可以借助全球区块链市场的流动性、更低的发行成本、24/7交易等优势,进一步拓宽融资渠道、提升资产流动性,尤其适合一些存量较大但流动性较差的资产(如基础设施、商业不动产、供应链金融资产等)。 这与近年来中国大力推动REITs、基础设施REITs等盘活存量资产的政策一脉相承——都是“让死钱变活钱、支持实体经济融资”。 不是全面放开,而是“严管”,这体现了监管的精细化平衡:严厉打击非法投机(防止类似2021年前的币圈乱象重演),同时为合规创新留出窗口,让优质存量资产在可控前提下获得境外流动性支持。监管反复强调“防范投机炒作风险”“维护货币主权”,任何绕道或变相操作仍将被严厉打击 而且早期规模应该也不会很大(受备案门槛、外汇管制等限制),更像是试点性、补充性工具,而非主流渠道。

qinbafrank

@qinbafrank

11-29

央行组织召开打击虚拟货币交易炒作工作协调会议,会影响哪些方面?对市场冲击大么?看公告全文核心影响就是下面两点:1、“稳定币存在用于洗钱、集资诈骗、违规跨境转移等非农活动风险”,那应该会严查OTC、CX活动等,可能对资金流监控力度更大;

2、“聚焦信息流、资金流等重点环节”, x.com/qinbafrank/sta…

来自推特

免责声明:以上内容仅为作者观点,不代表Followin的任何立场,不构成与Followin相关的任何投资建议。

喜欢

收藏

评论

分享