作者:Sam Baker,Bitcoin Magazine;編譯:五銖,金色財經

要讓比特幣真正被機構採用,只需要引入一種風險最小化、易於使用的交易所交易基金 (ETF) 產品。今年 1 月,美國證券交易委員會批准了 9 只通過現貨市場投資比特幣的新 ETF,這比 2021 年開始交易的期貨 ETF 有了很大的改進。在第一季度的交易中,這些 ETF 的機構配置規模和數量都超出了普遍預期。僅貝萊德的 ETF 就創下了 ETF 資產最短時間達到 100 億美元的紀錄。

除了這些 ETF 令人瞠目結舌的資產管理規模數字外,上週三還是資產超過 1 億美元的機構通過 13F 文件向美國證券交易委員會報告其持股情況的最後期限。這些文件揭示了誰擁有比特幣 ETF 的完整情況——結果簡直令人樂觀。

機構廣泛採用

在過去的幾年裡,如果有一家機構投資者報告擁有比特幣,就會成為新聞事件,甚至會震動市場。就在三年前,特斯拉決定將比特幣添加到其資產負債表中,導致比特幣在一天內上漲了 13% 以上。

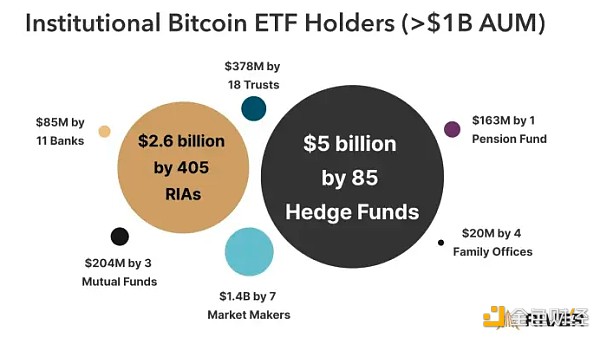

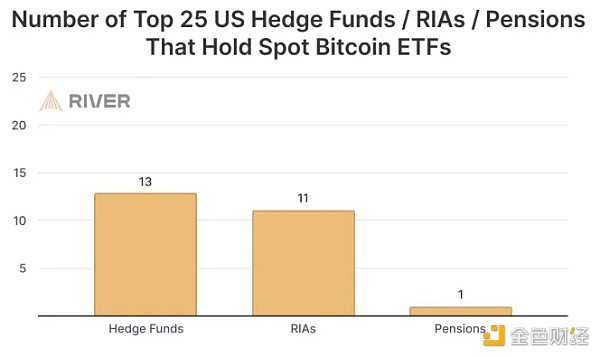

2024 年顯然有所不同。截至週三,我們現在知道有 534 家資產超過 10 億美元的獨立機構選擇在今年第一季度開始配置比特幣。從對沖基金到養老金和保險公司,採用比特幣的廣度令人矚目。

來源:River

在美國最大的 25 家對沖基金中,超過一半現在都持有比特幣,其中最引人注目的是 Millennium Management 持有的 20 億美元頭寸。此外,最大的 25 家註冊投資顧問 (RIA) 中有 11 家現在也持有比特幣。

來源:River

為什麼比特幣 ETF 對那些剛剛購買比特幣的機構如此有吸引力呢?

大型機構投資者行動遲緩,他們來自傳統、風險管理和監管根深蒂固的金融體系。養老基金更新其投資組合需要數月甚至數年的委員會會議、盡職調查和董事會批准,而且這些批准往往要重複多次。

要通過購買和持有真正的比特幣來接觸比特幣,需要對多個交易提供商(例如 Galaxy Digital)、託管人(例如 Coinbase)和取證服務(例如 Chainalysis)進行全面審查,此外還要制定新的會計、風險管理流程等。

相比之下,通過從 Blackrock 購買 ETF 來接觸比特幣很容易。正如 Lyn Alden 在 TFTC 播客中所說,“從開發者的角度來看,ETF 基本上是法定系統的 API。它只是讓法定系統比以前更好地接入比特幣。”

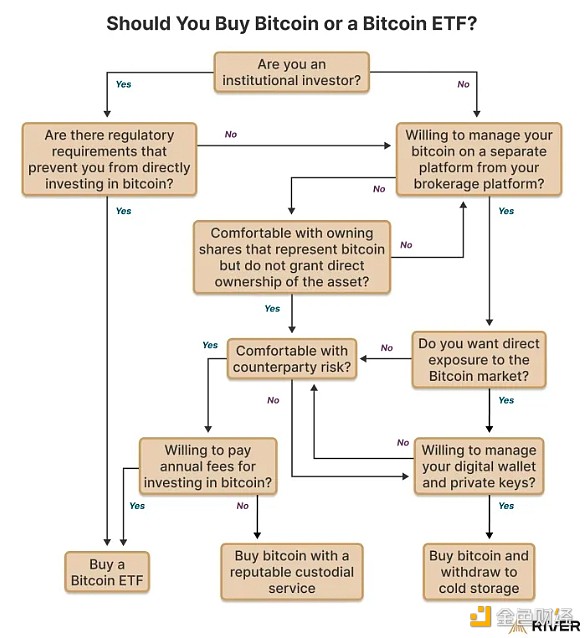

這並不是說 ETF 是人們接觸比特幣的理想方式。除了擁有 ETF 所帶來的管理費之外,這種產品還會帶來許多權衡,這些權衡可能會損害比特幣提供的核心價值——不會被收買的貨幣。雖然這些權衡超出了本文的範圍,但下面的流程圖描述了一些需要考慮的因素。

比特幣本季度為何沒有進一步上漲?

在 ETF 採用率如此之高的情況下,比特幣的價格今年迄今僅上漲 50% 可能令人感到驚訝。事實上,如果現在有 48% 的頂級對沖基金配置了該基金,那麼真正能剩下多少上漲空間呢?

雖然 ETF 的持股範圍很廣,但持有這些 ETF 的機構的平均配置相當有限。在已進行配置的大型(10 億美元以上)對沖基金、RIA 和養老金中,加權平均配置不到 AUM 的 0.20%。即使是 Millennium 的 20 億美元配置也只佔其報告的 13F 持股的不到 1%。

因此,2024 年第一季度將被銘記為機構“走出零”的時期。至於他們什麼時候才能擺脫試水的困境?只有時間才能告訴我們答案。