作者:R48

編譯:深潮TechFlow

如果你打開了這篇文章,你可能對風險基金投資的代幣感興趣。我希望你不要將這裡發表的想法和觀點視為投資建議。

所有與買賣資產相關的風險由讀者自行承擔。

免責聲明:作者提到的“VC 代幣”是指那些在分析中流通量較少、預計會有一系列解鎖導致估值稀釋的代幣。

精確來說,是低流通量/高完全稀釋估值 (Fully Diluted Valuation, FDV)。

背景

自今年年初以來,每個普通的加密世界居民都意識到了今年的重要性,因為增長季節特別激勵了那些每週準備進行 3-4 次上市的交易所。事實上,一切都很順利,直到市場開始調整。

我將貪婪和失望的階段分為兩個時間段:

貪婪。 2023 年 11 月 — 2024 年 3 月。

失望。 2024 年 3 月 — 2024 年 7 月(我們現在正處於這個階段,情緒相同)。

貪婪

貪婪時期的特點是資本從一個類別持續流向另一個類別,幾乎所有資產都在上漲,下面是一些拉高出貨的例子:

整體的積極性由 $BTC 支撐,它在一月份獲得了 ETF,並在幾個月內從 40k 飆升至 70k。山寨幣也在蓬勃發展,新發行的代幣得到了投機者和投資者的積極支持,他們搶購了每一個代幣。

在這個時期,市場缺乏的是流動性。資金非常少,以至於一個生態系統在增長時,另一個卻毫無生氣,而一旦第一個被推到極限,流動性就會被重新引導到下一個,如此循環往復。

ETH —> Sol —> Avax 或 Sui

從類別來看,選擇並不多:

L2 —> AI —> BTC-fi(和 BRC-20)—> Game-fi —> Meme

雖然不能說這是週期性的,但可以肯定的是,在這六個月中,每個類別都顯示出了增長。

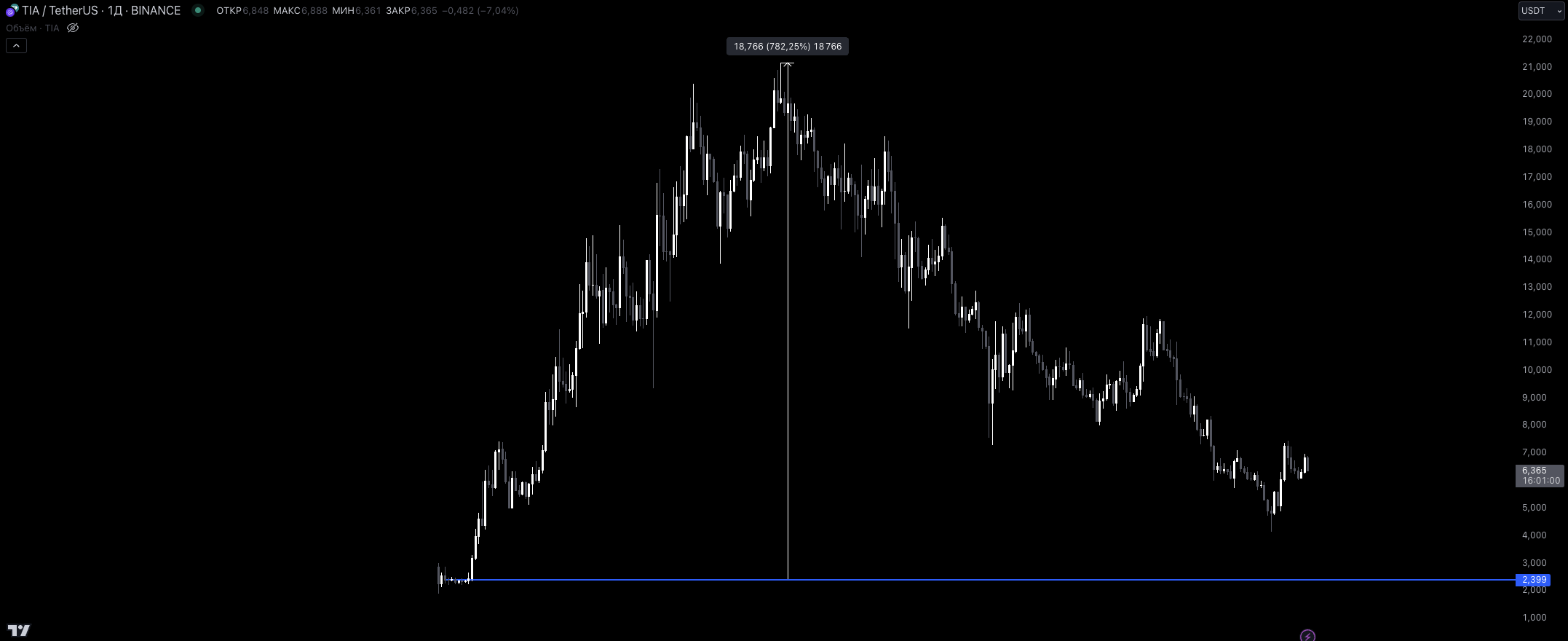

沒有看到任何與 FDV 相關的負面推文,例如 $TIA。它在 Binance 上市時市值為 2 億美元,而 FDV 為 20 億美元。

$TIA l 1D l 價格表現

市場製造者充分利用了這一點,向社區出售這樣的圖表並不難。所以,讓我們總結一下:

— 貪婪

— 低流動性

— 主要類別的表現(眾所周知的那些)

失望

失望期逐漸始於今年二月 $PEPE 的激增。當時,市場正在經歷第二個 meme 季,比上一個更為激烈。儘管 Binance 上市仍然相對不錯,但新代幣的增長範圍從 200%-300% 降至 50%-100%。購買新的“便宜”代幣的想法依然可行,但對它們的興趣逐漸開始減弱。

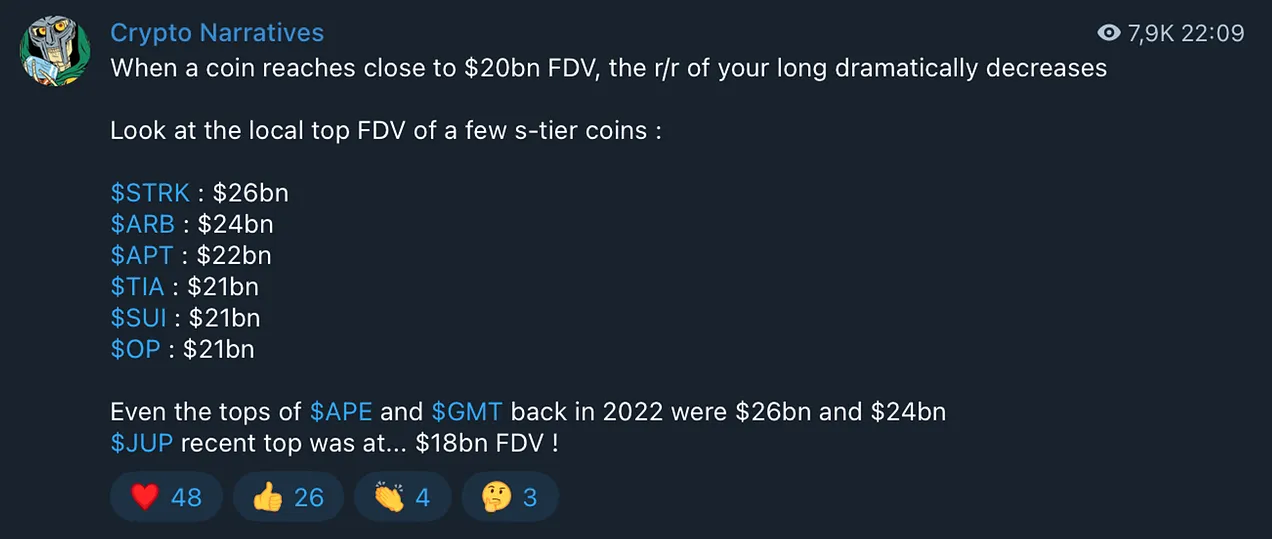

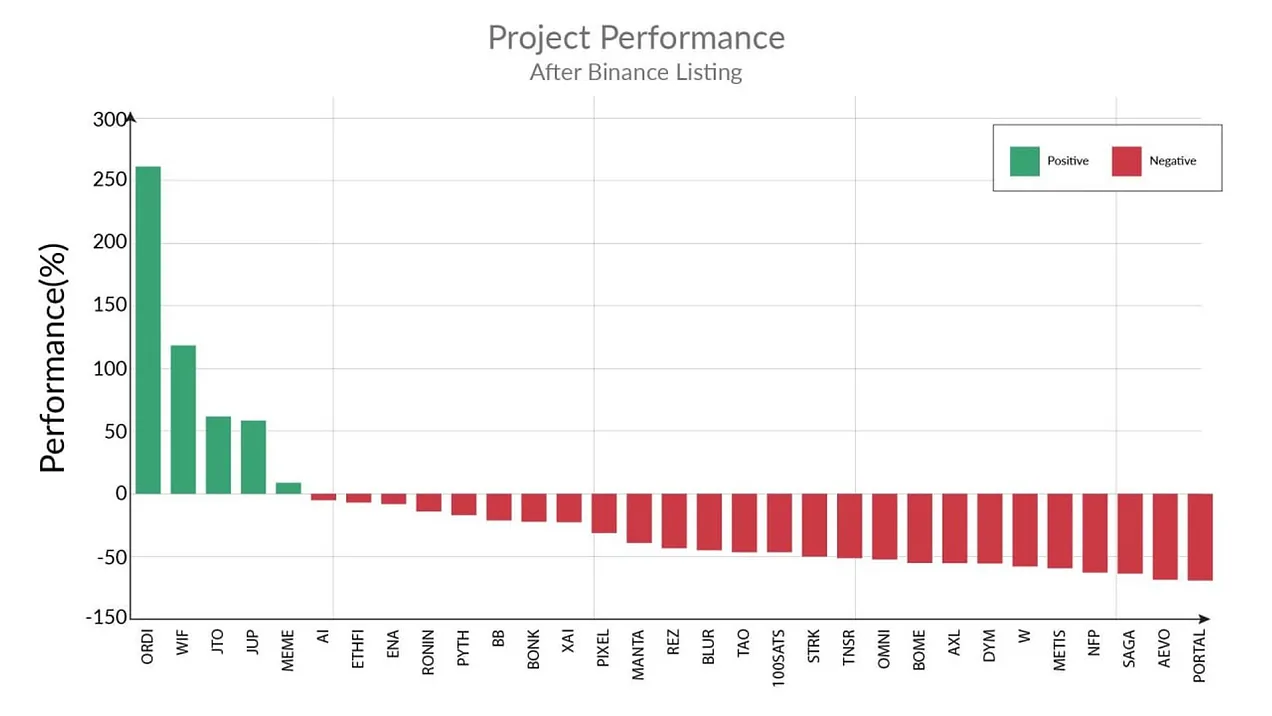

市場過熱的第一個信號是 L2 解決方案 Starknet ($STRK) 的推出,人們對一個按 FDV 排名在加密貨幣前 15 的代幣的前景表示了顯著的懷疑。這提出了一個簡單的問題:“從這裡還能漲到哪裡去?”

來源: Viktor 的頻道

當市場陷入混亂時,$BTC 決定測試新一波山寨幣的實力,結果是...災難性的。比特幣下跌了約 15%,而高科技代幣則暴跌了 30%-40%。

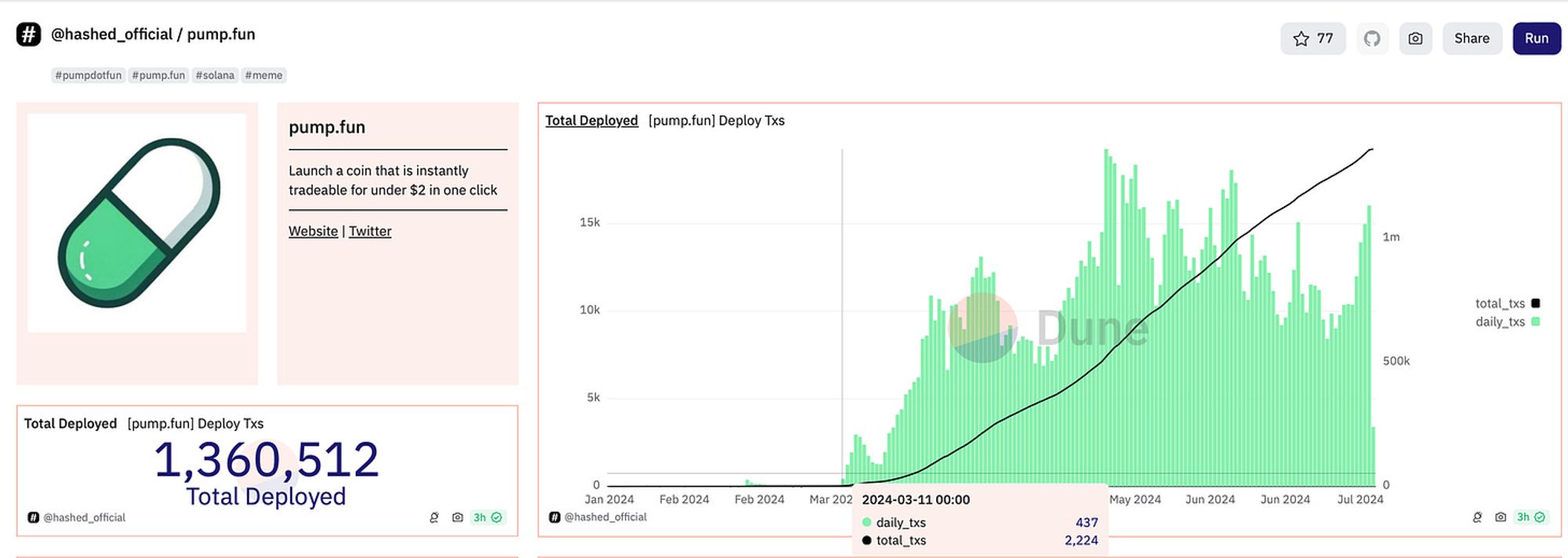

山寨幣市場的第一個疲軟信號迫使用戶尋找替代品,他們在 meme 中找到了。依我看,meme 季的復甦始於 2024 年 3 月 11 日 pump.fun 上的指標開始呈指數增長的那一刻。此類增長的結果是新類別 meme 的成功推出,例如:

WIF, BOME, MEW, MICHI, BRETT, BONK(沒有特定順序)。

來源: Dune

加密交易者(CT)清楚地看到 meme 中資本的積累及其在比特幣和以太坊下跌期間的強勁保持。這導致了一個結論:“有注意力和資金的地方,就有最大的收益。”

此外,投機者的令人印象深刻的結果 為 meme 提供了額外的支持。通過權衡每個因素並觀察 meme 在上半年中的強勁上漲,我們現在可以看到,世界上的每一個重大事件都在 Solana 區塊鏈上被 meme 化。

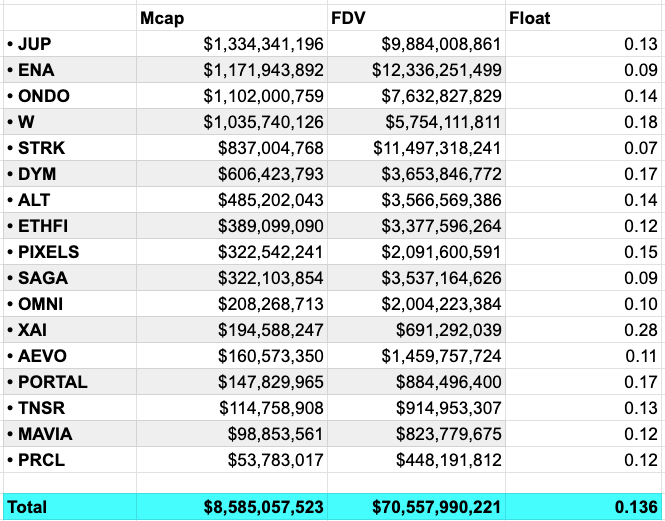

至於風險基金資助的代幣,情況可以說是糟糕透頂。加密交易者得出這個結論有幾個原因:

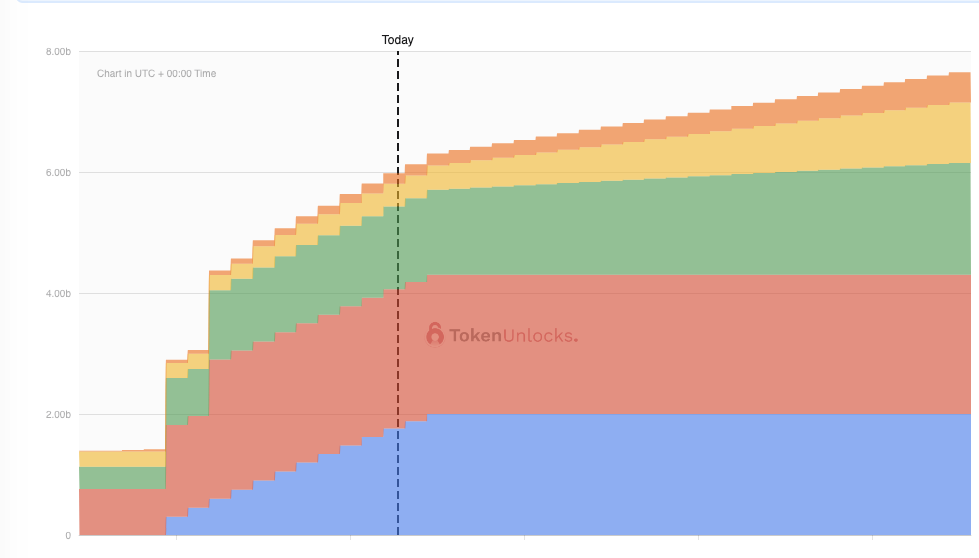

令人擔憂的市值/FDV 比率。

糟糕的代幣經濟學(小懸崖,高釋放)。

風險投資者的高利潤(假設一個初創公司以 5000 萬美元 FDV 融資,但以 10 億美元進入市場,對於一個二級交易所的平均項目來說是 20 倍的純利潤)。

來自空投候選人的市場壓力(收到代幣後立即出售)。

我們最終得到了什麼?

價值嚴重稀釋的代幣,基金的巨大倍數,流通中的代幣數量很少(隨後的解鎖將摧毀價格),以及巨大的 FDV。

這種情況因這些代幣的數量龐大而變得更糟。每個項目都將自己推銷為解決加密貨幣 N 個問題的最佳解決方案。去年秋天,這種情況之所以有效,原因如下:

流動性沒有被 meme 稀釋。

項目沒有排隊等待啟動,而是等待更好的條件。

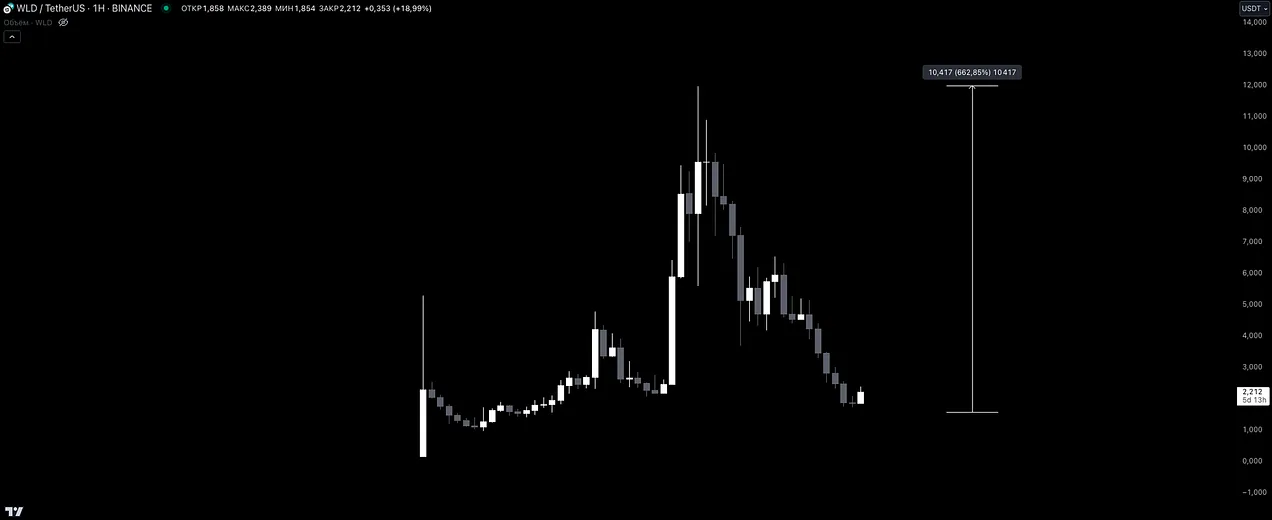

對“VC 代幣”的蔑視達到頂峰是在 Worldcoin ($WLD) 崛起時,市場製造者自其上市以來一直在積累。Worldcoin 是一個由 Sam Altman 親自領導的項目,他擁有 OpenAI(ChatGPT 就出自該公司)。加密交易者將 $WLD 作為押注 OpenAI 增長的代理,試圖在他們的交易策略中利用每一個新更新。

“ChatGPT 有新更新?$WLD 起飛。”

關於 Worldcoin 的恐懼、不確定和懷疑(FUD)的例子,來源

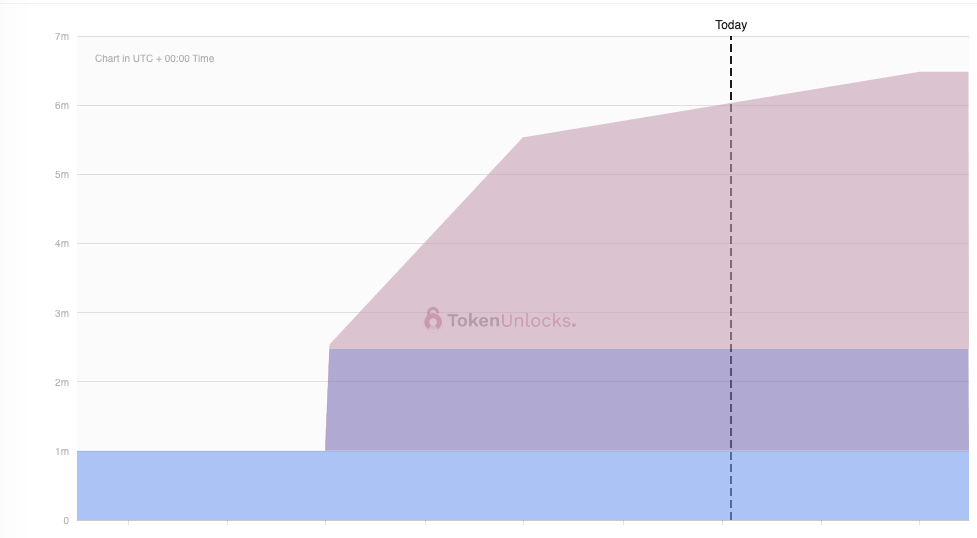

市場上只有 1.14% 的代幣,這為市場製造者創造了理想的操縱條件。

來源: Viktor 的 TG 頻道

在紙面上,$WLD 目前排名前十的加密資產之一。

關於風險投資代幣的論點在四月得到了鞏固,當時山寨幣市場開始經歷第二階段的激烈拋售,同月開發者/風險投資與 meme 背後的力量發生了直接衝突。雖然我不能確定誰贏了,但用戶湧入 pump.fun 表明,交易者和投機者更喜歡 meme 而不是平淡的基礎設施。此外,最新上市的代幣價格動態慘淡,幾乎沒有人願意購買任何東西。

來源: X

總結:

貪婪階段的加密交易者(CT)行為:

a. FDV 無關緊要;項目的炒作和啟動時的代幣數量才重要(越少越容易炒作)。

b. 一個符合當前敘事的新代幣(btc-fi、ai、game-fi、social-fi...)無論其代幣經濟學如何,都具有吸引力(考慮 Shrapnel)。

c. 偏好冒險而不是平衡分析。

失望階段的加密交易者(CT)行為:

a. 上市的代幣不盈利;尋找替代品,在 meme 中找到了,因為所有上市的代幣都被交易,100% 屬於社區 顯著咳嗽。

b. 尋找有利於 meme 部門的催化劑(FDV / 低流通量)。

c. 對基礎設施代幣的失望並不是因為其技術複雜性,而是因為缺乏流動性。下跌的東西很難賣給社區。

這提供了過去 7-8 個月的大致背景。我的主要問題是:“新代幣不會恢復並顯示其表現的論點有多強?”

上一個週期發生了什麼?

為了進行有力的分析,我認為我們需要回顧歷史並評估山寨幣發展的整體背景。我收集的數據越多,文章就越豐富。

上市

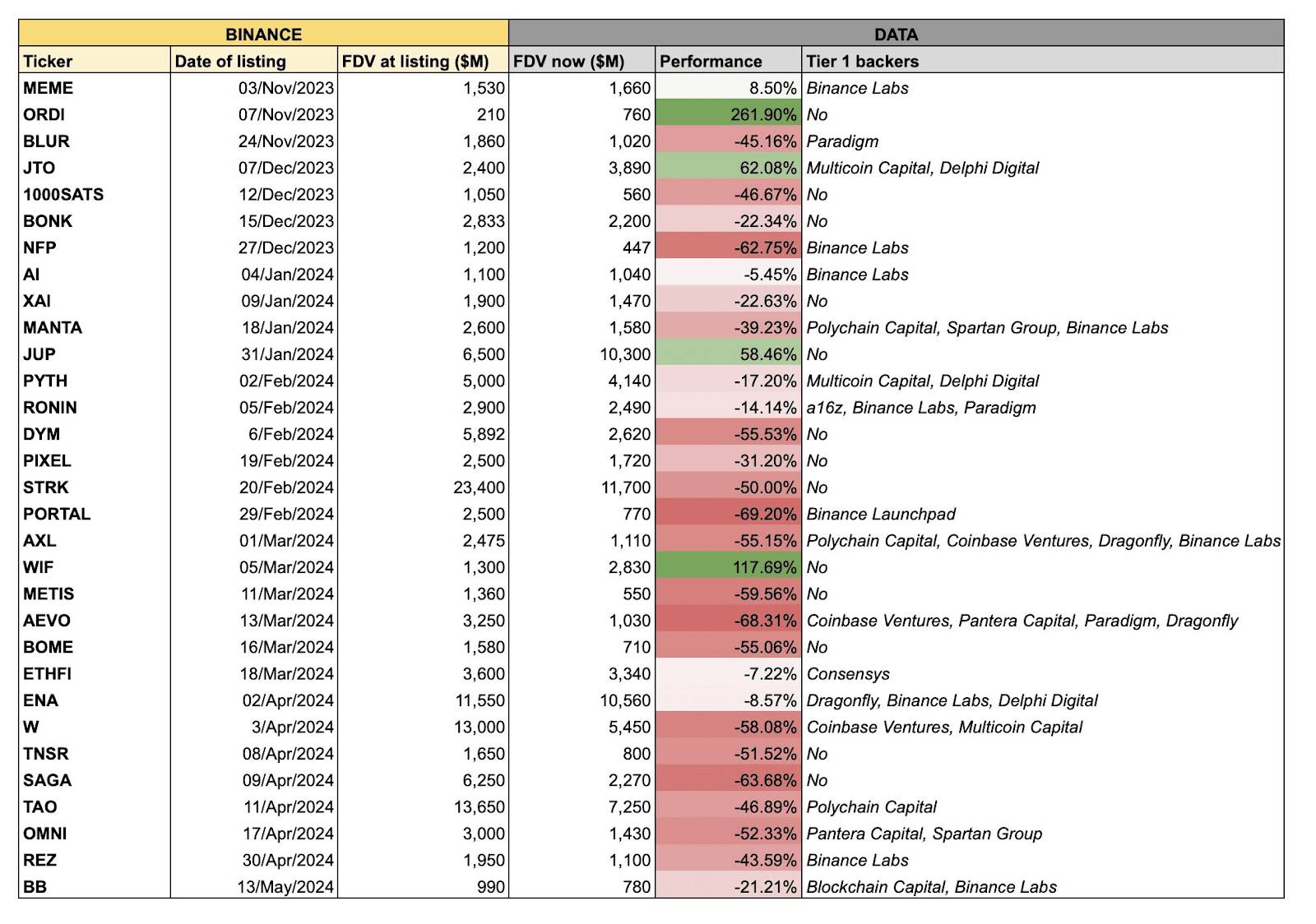

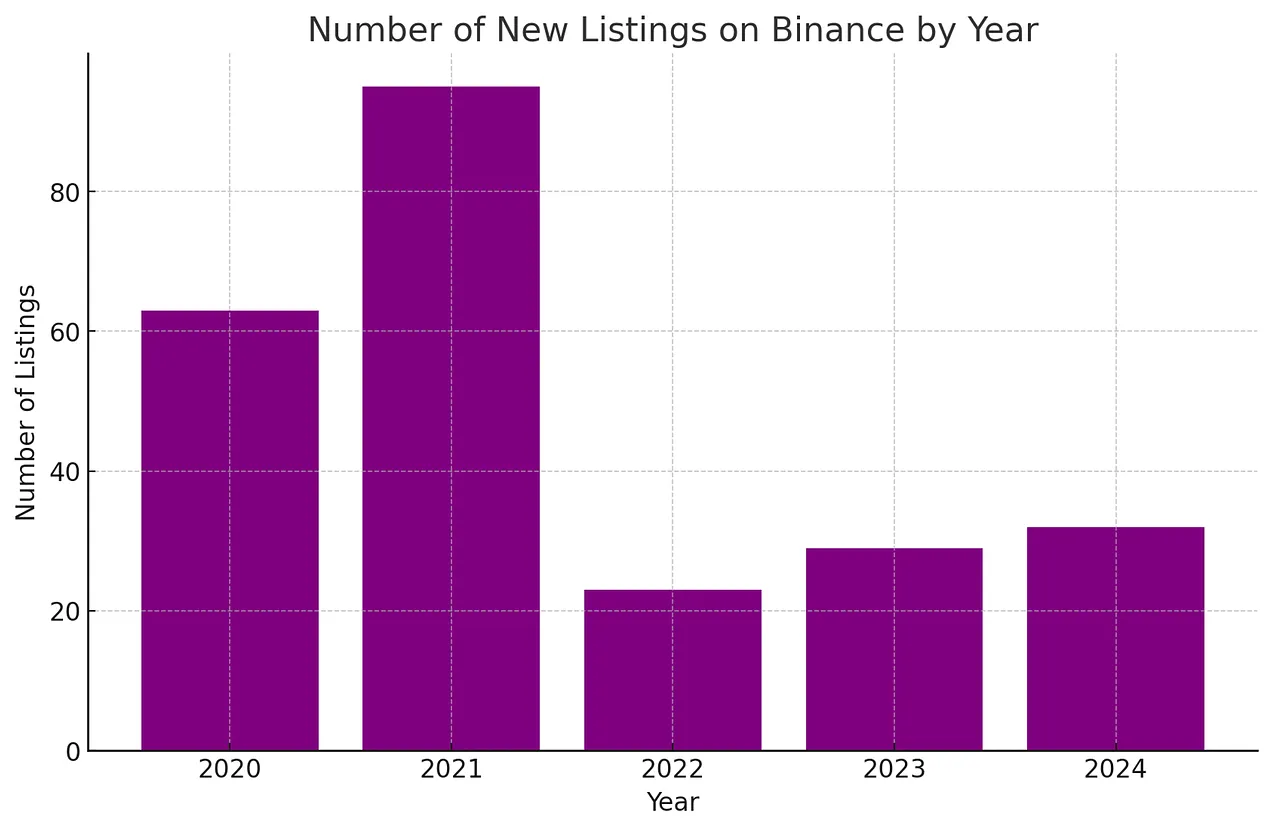

我經常聽到這樣的說法:“Binance 現在上市了很多項目,顯著稀釋了流動性,這在以前並不存在。”

最初我認為這個論點很有道理,不需要進一步分析。

然而,我決定獨立分析 Binance 推出市場的代幣數量,結果令我驚訝。

由 ChatGPT 製作

初步計算允許在任一方向上可能存在 2-3 點的偏差,這是可接受的準確度。

經過一番思考,我得出結論,以上論點源於作者記住了 5-10 個在熊市中倖存並表現良好的項目。

然而,實際上有很多項目被推出、炒作然後萎縮。由於代幣的生命週期短,其記憶隨著時間的推移而消退,這被稱為“倖存者偏差”,而那些實現產品市場契合(Product Market Fit, PMF)並保持需求的項目則被記住。

試試看,你還記得 2020-2021 年的哪些代幣?對我來說,想到的是 SOL、AVAX、FTM、UNI、LDO。然而,實際上有十倍多的代幣;它們要麼沒有達到 PMF,要麼迅速萎縮。

基於這些信息,我們不能說上一個週期由 N 個成功的項目組成。

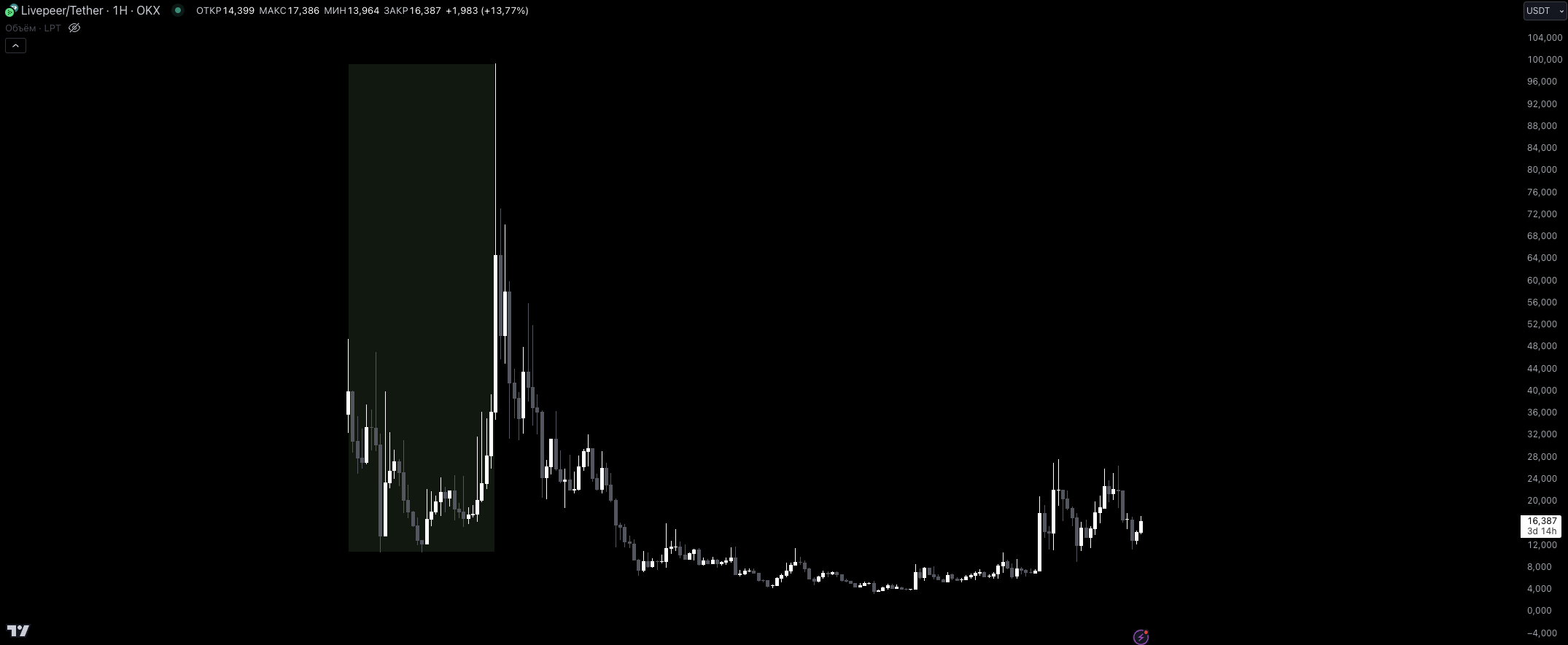

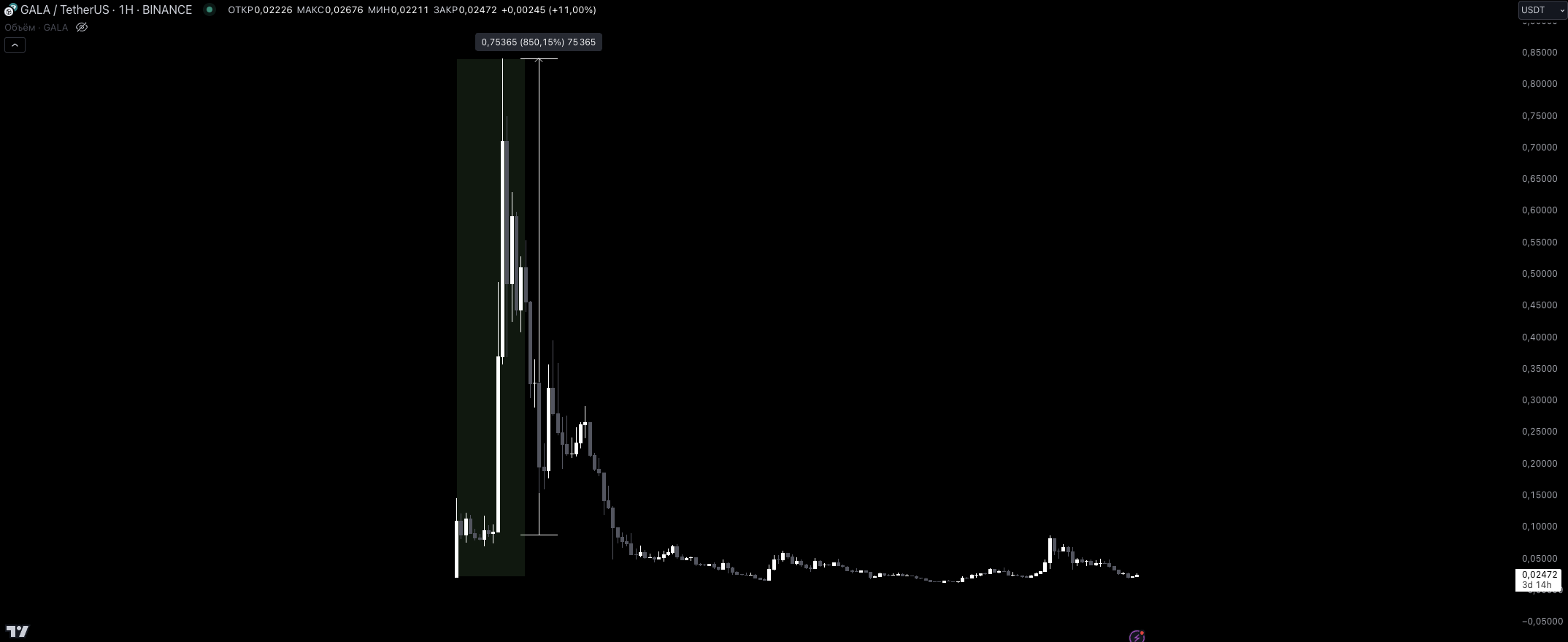

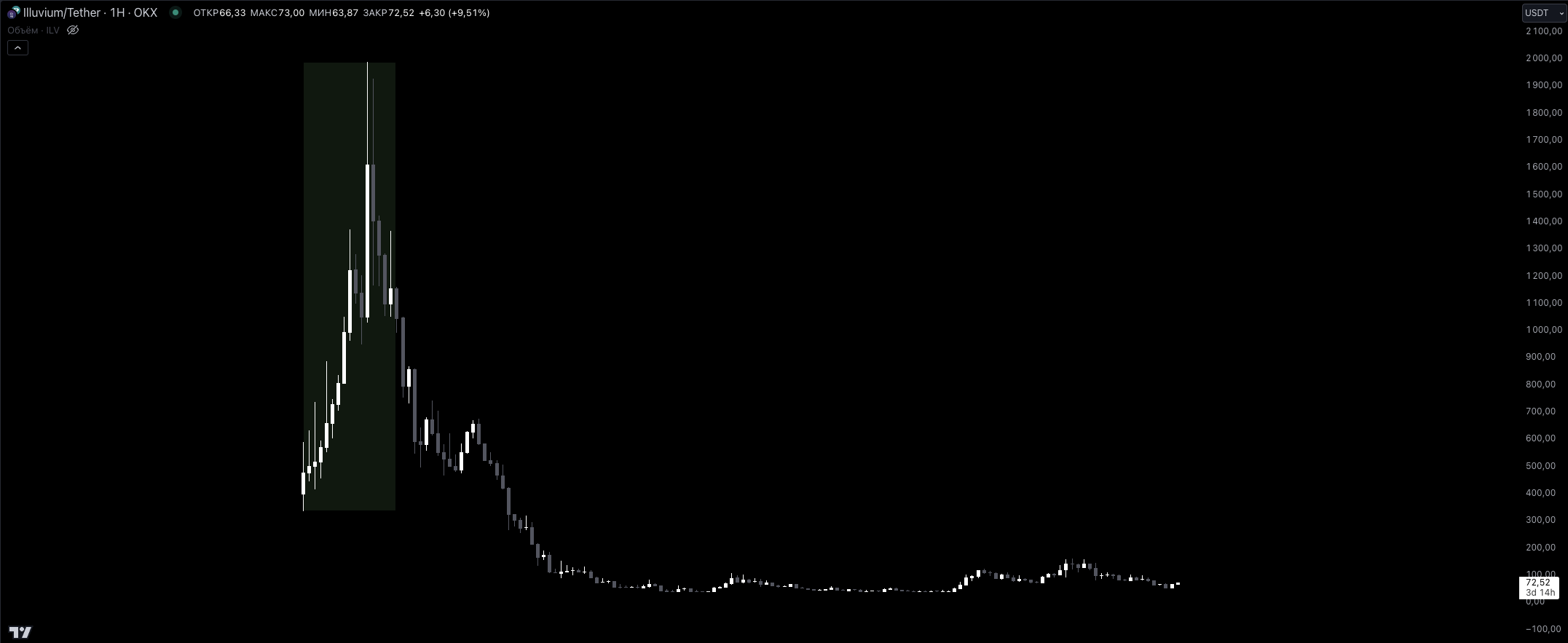

以下是上一個週期的一些代幣例子:

更多例子如下:

$ALICE, $SKL, $ROSE, $AKRO, $AUDIO, $ORN, $ILV, $MASK。

你可以自己查看這些項目的圖表。

我有一個問題要問你:你聽說過這些項目嗎?目前在使用其中的任何一個嗎?

熊市往往會淘汰弱產品或代幣經濟學差的代幣,但每個代幣在牛市期間都有機會證明自己。在這些項目中,有的是基礎設施,有的是應用程序。

你可能會問,那市場上的代幣數量呢?

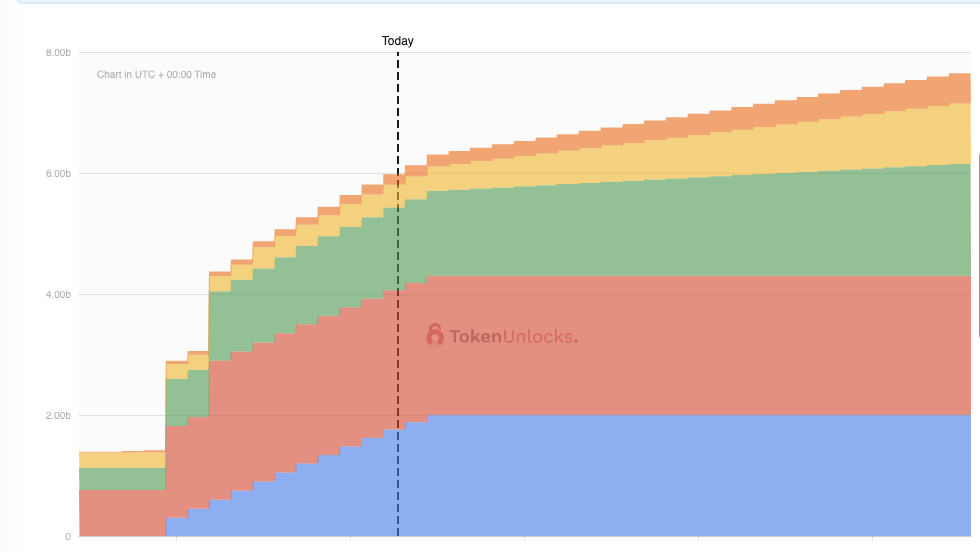

這些項目得到了風險投資者的積極支持,在它們推出時也顯而易見它們有低流通量/高 FDV。然而,這並沒有阻止它們在投資者和團隊從 TGE(代幣生成事件)開始解鎖代幣時顯示出其倍數增長。

結論

低流通量/高 FDV 是任何山寨幣在尋找產品市場契合(Product Market Fit, PMF)過程中生命週期的一部分。當前市場更好的一點是,大多數投資者都有一年的懸崖期,之後是兩年的解鎖期。

項目的倖存者偏差與那些未達到 PMF 的項目相比不是一個有效的論點。

比較 Binance 上市後,可以得出一個簡單的結論:Binance 對項目變得更加謹慎(儘管從三月到七月效果不大),並列出一級(2)項目,當然還有通過自己孵化的項目。

我們現在在哪裡,接下來會發生什麼?

首先,我想指出,在新代幣的週期中,我們甚至沒有偏離軌道 1%。以下是一些比較:

$UNI,-50% 和 -79%。詳見 Trading view 圖表。

$SOL,-68% 和 -79%。詳見 Trading view 圖表。

$NEAR,-59%。詳見 Trading view 圖表。

自 TGE 事件以來的價格表現。

基於這些圖表,如果代幣下跌了約 50%,買入 $UNI 是個壞主意嗎?或者買入下跌了約 70% 的 $SOL?

論點:代幣的下跌並不會貶值開發者正在構建的產品。

在我看來,代幣是吸引注意力的必要手段。加密空間中的產品增長通過以下幾種途徑發生:

代幣價格上漲。社區開始質疑代幣的增長是否與產品的獨特性有關。是什麼敘事驅動了代幣?

可能的回溯獎勵操作。

推薦 = 由影響者(重要的)推廣產品。再次強調,必須帶有貨幣化元素。

在較弱的市場環境下,無論是弱的項目還是強的項目,短期的下跌是正常的。

關於當前項目?

我想指出,我可能會錯,這很正常。總會有一部分項目是為了套現而啟動的(例如 $SAGA,沒有一行區塊鏈代碼)。因此,在確定新代幣未來價格走勢之前,我想添加一些過濾器:

簡單、清晰的普通(應用用戶)產品。

廣泛的用戶基礎,應用不依賴代幣。

強大的團隊、生態系統、投資者。

代幣與敘事的對齊。

我不是說 2023-2024 年發佈的每個代幣都會表現強勁。儘管在高市場流動性下這是可能的,但我不喜歡在無聊和複雜的協議上分散資金(曾經高估項目時犯過錯誤,如 $NGL、$MASA 和其他垃圾)。

讓我們假設一個代幣列表並簡要分析它們:

ZRO (LayerZero) — 用於在一個區塊鏈與另一個區塊鏈之間轉移資金的基礎設施。便宜、快速、高效。Brian 在協議運營的兩年內賺取 >5000 萬,沒有代幣。

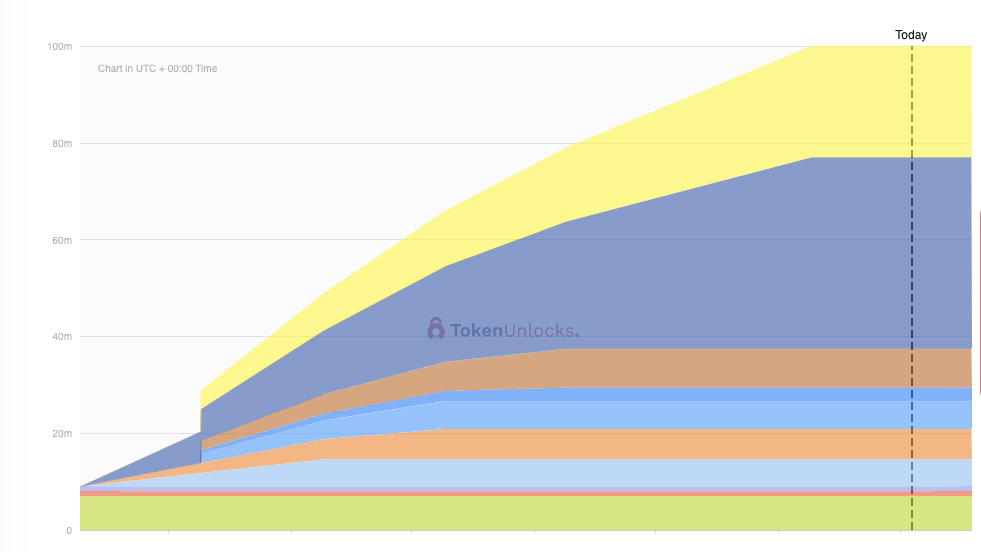

$ZK (zkSync) — 一個旨在擴展以太坊生態系統的 L2 解決方案。zk 技術確保安全和快速交易。關於 zk 的詳細信息請參考,以及 Vitalik 的想法。頂級團隊和生態系統,你可以在這裡評估指標。

$OP (Optimism) — 同樣是 L2,但採用不同的交易處理方法(optimistic rollups)。基於 OpStack,Coinbase 團隊推出了他們自己的 L2 區塊鏈 — Base,目前在所有已啟動的 rollups 中排名前三。

有人可能會爭論這些代幣是無用的,它們沒有任何實用性,沒人需要它們等等。2020-2021 年的週期表明,這些都不重要,直到貪婪讓位於失望。反過來,我想說我們甚至還沒有達到貪婪,依我拙見,2023-2024 年秋季-春季的情況只是一個開始。

讓這條推文來支持我的觀點。

這是 TA (技術分析) 的一些考慮:

德國硬幣短缺

Mt. Gox 賠償進行中

FTX 向加密用戶償還 160 億美元

支持加密的總統當選概率為 70%

副總統是支持加密的千禧一代

全球流動性週期剛剛開始

通脹迅速降溫

9 月降息幾乎確定

股市持續上漲

AI 投機推動經濟大牛市

BTC ETF 成為有史以來最成功的 ETF

ETH ETF 下週推出

特朗普下週將在比特幣會議上演講

Solana ETF 申請待批

Larry Fink 將比特幣推介為“數字黃金”

加密貨幣成為兩黨關注的議題

來源:X

我不知道我的或者你的投資組合會增長多少,這篇文章的目的是對本週期和過去週期的山寨幣進行比較分析。此外,還要分析 meme 幣的趨勢。

對我來說,誰是對的並不重要,重要的是誰賺了錢,誰沒有。