作者:Biteye 核心貢獻者 Viee

本輪牛市用啞鈴策略能賺錢嗎?

今天給大家分享一個既能賺到大錢,又能避免血本無歸的策略:啞鈴策略。

通過指標分析了以下加密資產的表現:

BTC永遠的王者:BTC.D 指數

ETH在本階段落後於BTC:ETH/BTC匯率

山寨總體萎靡:(1) Altseason 指數 (2) 山寨幣市值

Meme幣高風險高收益,跑贏BTC、ETH:Memecoin指數

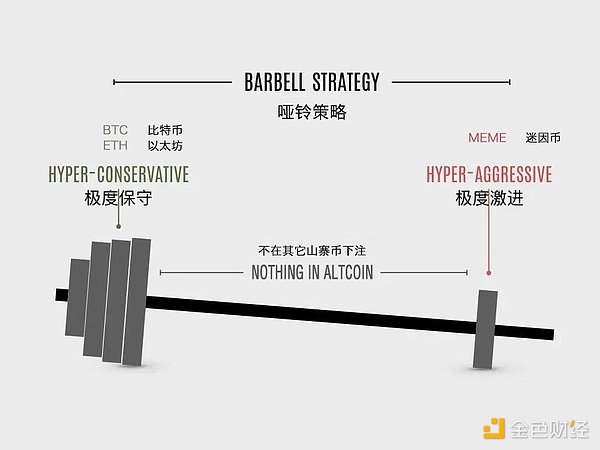

什麼是啞鈴策略?

啞鈴策略是塔勒布在《反脆弱》提到的,在⼀個領域採取保守策略,在另⼀個領域選擇開放策略,放棄中間路線。簡單說就是,“大部分保守,小部分激進”。

運用在幣圈,可以把大部分資產投入BTC和ETH等安全性比較好的資產中,少部分資金投入到Meme幣這樣的高風險資產中,中間的大部分山寨幣儘量少參與。

這樣既可以在幣圈高波動性中保本保持穩定性,同時有機會通過高風險資產(比如Meme幣)獲得高回報。

接下來,通過一些指標,我們來客觀看下BTC、ETH、大部分山寨幣、Meme幣各自表現如何?

BTC永遠的王者:參考 BTC.D 指數 ( Bitcoin Dominance )

比特幣主導指數用來反映比特幣的市值佔比率,經常用來判斷山寨幣季是否開始。從圖中可以看出上一輪牛市2021年山寨季時,BTC.D 指數是在顯著下跌。

可以解釋的邏輯是:BTC.D 指數下跌 ➡️ BTC 主導地位下降 ➡️ 風險增加 ➡️ 山寨幣重新獲得市場地位 ➡️ 山寨開始暴漲。(反之亦然)

目前還是處在比特幣季,該指數從今年初以來一直在上升,截止7月26日56%,山寨幣的表現仍不及比特幣,所以比特幣占主導地位。

ETH在本階段落後於BTC:參考 ETH/BTC匯率

通常,ETH/BTC匯率越大,兩者價格差距越小,ETH表現強勁。相反比例越小,說明價格差距越大,ETH表現比較弱。

此外,這個指標也會用來判斷市場對山寨幣的興趣,如果該比例開始跑贏 BTC 時,可能會是資金正在流入山寨幣的跡象。

目前ETH/BTC匯率還是處在比較低的位置,ETH表現比較弱,哪怕ETF通過也沒能讓以太逆勢迴轉。但由於處在低位,如果對ETH信心比較足,也可以考慮分批建倉,等待後續上漲。

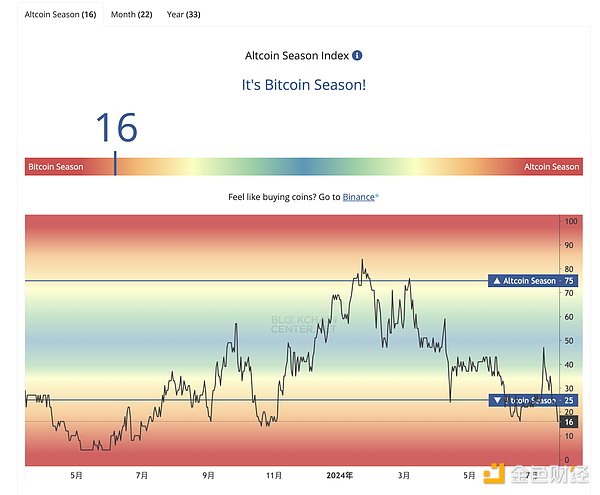

山寨總體萎靡:參考 (1) Altseason 指數

Altseason指數追蹤山寨市場情緒的指標,統計了一段時間內排名前50的山寨幣種跑贏大餅的所佔比例,指標顯示大於75為山寨季,小於25為比特幣季。

很明顯目前處在比特幣季,指標為16,山寨勢頭比較弱。今年以來只有1月底該指標大於75的,只持續了半個月,與21年3月底-6月底長達3個月指標超過75相比,還算不上真正意義上的山寨季。

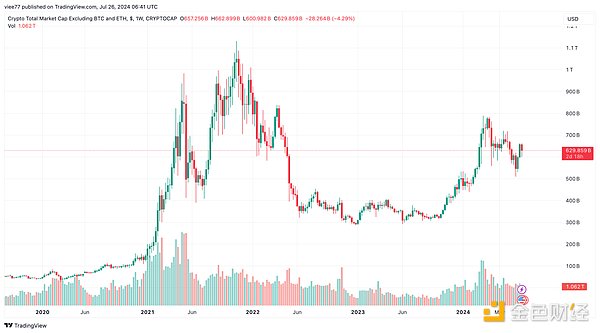

山寨總體萎靡:參考 (2) 山寨幣總市值

該指標全稱是 Crypto Total Market Cap Excluding BTC & ETH,除了 BTC 、ETH以外,加密市場其他代幣總市值大小,反映了資金本身流入山寨幣市場的整體情況。

山寨總市值在年初顯著上升以後,並沒有繼續維持趨勢,在這幾個月震盪行情下反覆波動,目前還沒有明顯突破信號,山寨整體還是比較弱。

Meme幣高風險高收益,跑贏BTC、ETH:參考Memecoin指數

MarketVector 推出的 Meme Coin Index,追蹤市值最大的 6 種 Meme 代幣的回報率表現。

主要成分包括 $DOGE、$SHIB、$PEPE、$FLOKI、$WIF 和 $BONK,最能代表Meme幣整體表現。

通過對比可以看出年初至今Meme幣表現實在太搶眼,以120%漲幅超過,52%漲幅的BTC和37%漲幅的ETH。

總結&風險提示

結合啞鈴策略,從上述指標可以看出,目前市場行情下BTC、ETH確實是當之無愧的安全資產,市佔率高。

尤其是BTC,甚至比ETH更強。從回報率對比可以看出Meme幣依舊是高風險高收益資產的代表。反觀大部分山寨幣,整體還是比較萎靡,沒有太多機會,少放些籌碼也沒關係。

這裡也要提示一下風險,加密資產配置是一件非常有難度的事,不是簡單使用幾個指標就完事了。

但無論如何都請記住,只有在大部分資金非常安全的情況下,冒險才是有意義的。經歷多輪牛熊的人一定深有感觸!老話說得好,留得青山在,不怕沒柴燒呀。