文章作者:TheiaResearch 文章編譯:Block unicorn

我對我們行業的未來持樂觀態度,但我不期待會再次出現像四年前那樣的泡沫。我預計優秀的資產——而且確實有很多優秀的資產——在未來幾年會表現良好,並將我所有的資本押注在這種預期上。然而,在行業的結構中存在一個奇怪的想法,即即使是毫無價值的資產也應該每四年以天文數字的估值進行交易。這個現象已經發生了兩次——一次是在2017年,另一次是在2021年——所以邏輯上認為它應該在2025年再次發生。我認為這個想法是錯誤的,並且阻礙了我們行業的發展。

將世界分為兩種範式——基本面範式和週期性狂熱範式。基本面範式意味著你相信行業的長期願景,但不期望代幣的交易價格超過其內在價值。在基本面範式下,投資者有動力與優秀的團隊合作,在大市場中建立盈利的業務,而建設者則有動力專注於產品、客戶和業務的基本經濟學。另一方面,週期性狂熱範式意味著投資者相信每四年會出現一次泡沫,而這些都不重要。自然的激勵是去把握市場時機,並在狂熱開始時儘量投資於具有敘事價值的代幣。沒有必要考慮基本面,也不需要考慮團隊是否在為長期發展而努力——當每種資產的價格遠超其內在價值時,這些問題都不重要。

我認為,令人驚訝的是,許多投資者都是在週期性狂熱範式下運作的,他們在未來幾年會感到失望,因為基本面的策略表現良好,而敘事代幣表現不佳。賣家太多,買家太少,不會再重現2020年至2021年的情況。

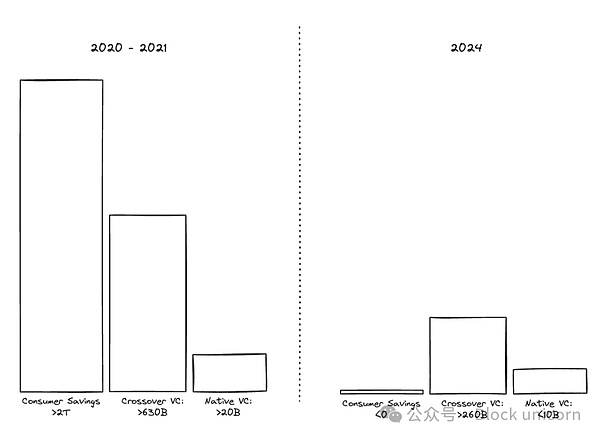

我們在2021年經歷了泡沫,因為多個缺乏彈性的買家群體在一個幾乎沒有供應的市場上相遇。我們看到本地的風險投資基金在2021年籌集了超過200億美元,並儘快將這些資金積極投入市場。跨界基金在2020年至2021年間籌集了6300億美元,這基於2010年至2020年技術牛市期間超過10年的良好表現,並積極投入加密貨幣市場。散戶手中有約8150億美元的刺激支票,他們對這個行業充滿信心。由於BTC、ETH和SOL價格的迅速上漲(以及一些試圖複製這些漲勢的其他一級代幣),超級大戶們也擁有1.5萬億美元的新資本。這些群體中的人們相信該行業將在短期內兌現其承諾;他們認為鏈上金融將在未來幾年內顛覆高盛,並且一切將在本世紀中葉之前建立在區塊鏈的生態上。

沒有賣家來滿足這種需求,進入這一時期的只有創始人和少數早期風險投資者持有大量代幣。他們不能賣出——部分原因是鎖定期,部分原因是他們相信這個故事並有新資本可供投入。記住市值的邏輯:如果90%代幣被鎖定,只有10%的代幣以翻倍價格交易,總市值也會隨之翻倍。因此,上一個泡沫期間市值的增長,主要是因為有太多買家從少數賣家手中購買了很少量的代幣。

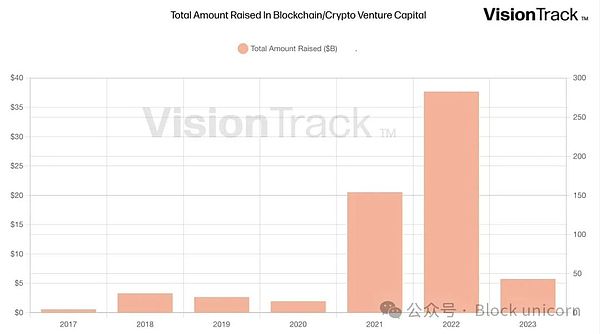

今天市場的結構完全不同,對於本地基金來說,籌集新資本變得更加困難。2023年的籌資減少了85%,2024年幾乎沒有恢復(例如Paradigm在2024年的籌資為8億美元,而2021年為25億美元)。跨界基金將緩慢迴歸,而隨著消費者儲蓄從2021年的超過2萬億美元降至2024年的負數,散戶基本上已經消失。剩下的散戶參與者寧願投資於模因幣(Meme Coin或是垃圾),而不是嵌入了風險投資解鎖的複雜基礎設施敘事。大戶們表現出對核心資產(如BTC、ETH和SOL)收益的偏好轉變,而不是敘事代幣。雖然有一群方向性的流動資金願意購買代幣,但與整體市場相比,他們規模較小,並且我們不想以高估值購買低質量資產。

市場上存在一種輕微的強制賣出動態。風險投資(VC)中有兩個核心回報指標——總價值對已付資本("TVPI")和已支付分配對已付資本("DPI")。TVPI包括你已經賣出的資產所實現的收益和你尚未賣出但已標記的未實現收益,DPI只包括已返還的現金,反映了每一美元投資已經拿回了多少錢。2019年之前籌集的風險投資基金在TVPI和DPI方面表現都相當不錯,但大部分回報仍在賬面上。這些大型基金即將達到法定的生命週期終點,這意味著它們需要賣出剩餘的頭寸以向基金投資者返還資本。2019年之後籌集的風險投資基金仍有充足的基金生命週期,但在大多數情況下DPI回報不高(<0.10x),並且基金投資者在分配下一隻基金之前要求看到DPI回報,這個行業中最大的持有者在未來幾年可能會成為淨賣家。

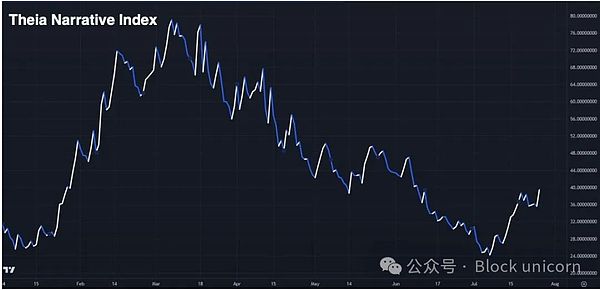

在2023年底和2024年初,許多投資者試圖搶在另一場狂熱之前入場,導致敘事型代幣價格上漲。問題是,大多數人購買的是他們並不真正相信的資產,希望能有人以更高的價格從他們手中買走這些資產。這批愚蠢的資金並未出現,市場拒絕了敘事型代幣的真正牛市嘗試。這些買家將不會出現,敘事型代幣在未來幾年將繼續表現不佳。

我們正處於向基礎觀念轉變的前夕,那些相信互聯網金融體系願景的人明白,我們仍處於資本主義歷史上最大現金流機會之一的初期階段。要從中受益,你只需努力工作,專注於基本面。

我希望我們的行業能像2001年之後的硅谷那樣發展。整個行業在接下來的幾十年裡蓬勃發展,但這僅僅通過努力工作、產品與市場的契合以及正確的風險評估來實現。像“點擊率估值”和“眼球估值”這樣的巫術估值技術在市場轉向基於第一原則和基本經濟學的估值時逐漸消失。在此期間,亞馬遜、蘋果和谷歌等公司建立了世界上最盈利的業務,幾乎所有努力工作並專注於基本面的人都取得了成功。