作者:Zixi.eth,Twitter@Zixi41620514

我們近期做了一份偏宏觀的材料。近期在區塊鏈行業內,又到了類似22年12月底決定整體一二級投資方向的時候。目前除BTC和solana以外的所有token表現都相對一般,市場的反應冷淡,認為牛市可能要結束了。但我們對今年下半年和明年的行情還是比較看好。這種多空分歧最嚴重的行情,不管是一級還是二級,只要做對了方向,就是最賺錢的時候。

因此,我先把我們對於市場的核心觀點放出來,也對4種主流Token給一些意見。

TL:DR:

1.不論是9月份的降息,還是SEC的監管政策,亦或者是Trump對crypto的支持,從美國的經濟和政治角度來看,對crypto市場都是大利好。

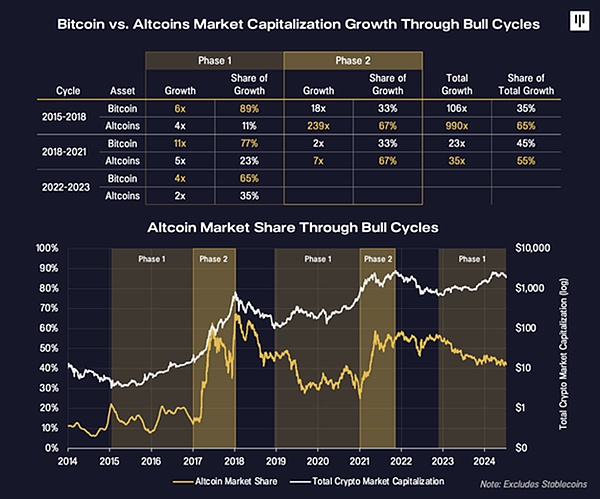

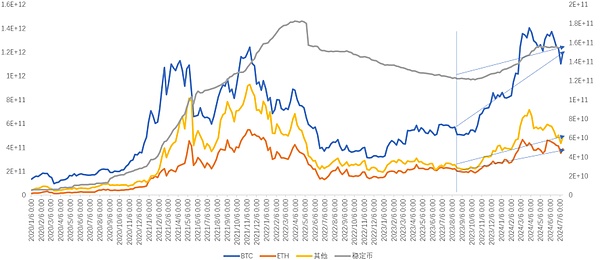

2.類比於過去的兩個週期,現在的牛市是Stage1,即比特幣領漲,比特幣市佔率上升,山賽幣市佔率大幅下降。這樣的時間可能還續幾個月。明年才是山寨幣領漲的牛市Stage 2。(見圖)

3.最近半年持有BTC依然是最優選,但是今年下半年可以陸續考慮置換成ETH或者Solana。自從ETF通過以後,ETF半年內增持了30.30萬個BTC,總共持有95萬個BTC,佔所有BTC的4.5%。此外,對於BTOEcosystem,這半年內,我們認為只有專注於開發如何給BTC Holder trustless進行理財,解放大戶流動性的思路是正確的,這個在SolvProtocol的數據上可見一斑。

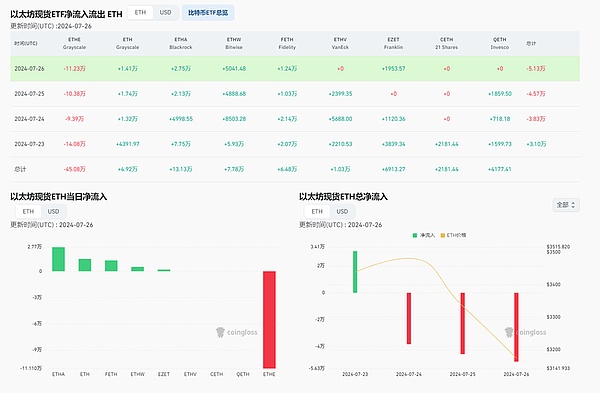

4.ETH今年下半年非常適合建倉。ETH於今年7月23日開始在納斯達克交易後,會重複今年年初灰度拋售BTC的過程,拋售過程可能會持續半個月到1個月,直到市場能夠接住灰度的拋售。一旦達到這個臨界點,就是非常好的建倉時機。我們建議今年下半年關注BTC/ETH匯率,一旦到了灰度淨流出結束,就是建倉的時機(邏輯參考今年2月灰度BTC淨流出結束,BTC一個月漲20%-30%的過程)。

5.Solana我們依舊長期看好,每個季度都有爆品,手上有貨的依舊堅定持有不賣出,沒貨的可以考慮低價建倉,他們2C生態建設能力真的很強。FTXLiquidation在今年上半年完美解決,成本價80,現價170-180,現在已經開始解鎖,是我們上半年二級OTC做的最正確的一個決策。此外SolanaETF也已經提交,預計明年會有進展。SEC也取消了對Solana認為是證券的判決。Solanaecosystem繼去年年底的DePIN爆款後,今年又出了爆款Pump.fun(一站式發meme幣+賭場),日入百萬美金,半年收入8000萬美金。

6.Ton我們中短期看多,但是長期需要觀察。目前的價格我對於OTC還是很謹慎,但可以考慮直接現貨買入。Ton這個幣,我們有機會賺錢,但是Tonecosystem我們的機會相對較小

一、幣圈的錢來源於金融市場的資金池

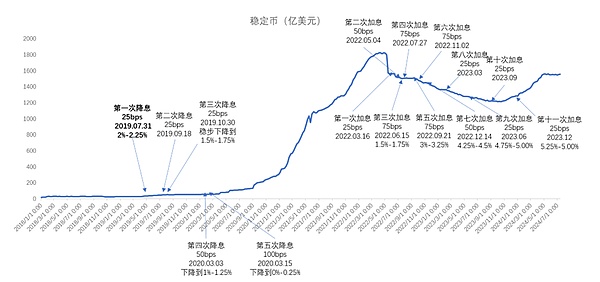

在宏觀調控下,比如大量降息和印錢的時候,這些資金自然會流向交易市場。自20年開始,crypto市場開始和美股高度正相關。自2021年年初crypto行業成長為萬億美金的賽道後,和宏觀的利率息息相關。在17-20年的cycle中,和利率不相關還是因為體量太小。市場上熱錢數量大小可以用穩定幣的鑄造量衡量。2021年年底全市場穩定幣數量達到ATH是1620億美金,即使經過半年的上漲攻勢,穩定而數量依舊只是1500億美金。

二、美國6月未季調CPI年率錄得3.0%,遠低於市場預期的3.1%,大幅回落至去年6月以來最低水平。

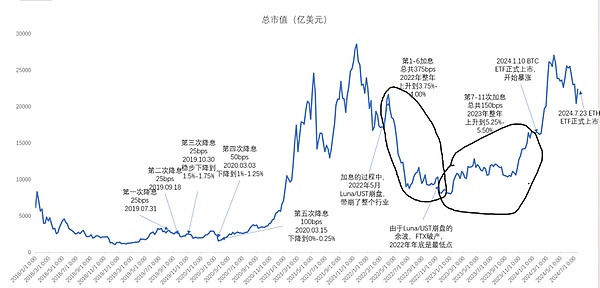

美國6月未季調CPI年率錄得3.0%,遠低於市場預期的3.1%,大幅回落至去年6月以來最低水平。6月季調後CPI月率錄得-0.1%,為2020年5月以來首次錄得負值。市場上押注9月降息的可能性已達到90%+。根據中金的宏觀材料,這輪降息主要還是為了將利率回到中性水平,宏觀分析師認為合理的美債利率在4%,對應降息100-125bps。這輪對標的時間應該是2019年。

三、經過槍擊事件後,特朗普在Polymarket上的名調當選總統的概率已達60%+。

特朗普第二任期的貨幣政策依舊是追求大幅減息和擴表,而這帶來的又是通脹率的上升,這通常是對crypto市場和美股市場的重大利好。此外特朗普反對新能源產業,主張提振傳統能源產業,而目前挖礦則是對傳統能源的一大消耗端,這也是為什麼他會非常關心比特幣產能——he wants all future bitcoin to be minted in theU.S。

Trump在2019年對crypto比較鄙視,對行業基本沒理解。在2022年12月,他發行了自己的NFT卡。2024年開始對持倉crypto,資產超過10m,其中包括$3.5m的TRUMP(meme),$3m的ETH以及一些meme幣。在納什維爾的比特幣大會上,Trump有個非常精彩的演講(odaily.news/post/5197170)。裡面的內容具體能兌現多少,還是仁者見仁智者見智。

此外,可以看看近期SEC的一系列態度,整體來看比較樂觀。

四、穩定幣市值在2023年10月2日達到了這個cycle的最低流通市值1211億美金

如今回暖至1558億美金,同比增長28%,這意味著市場上真真實實流入了347億美金。僅僅347億美金的流入導致了:

1.BTC從5450億美金增長至如今的1.2萬億美金,增長120%(不止是穩定幣的流入,還有ETF的大量買盤。)

2.ETH表現最弱,從2080億增長至3900億美金,增長87%

3.山寨幣表現其次,從2356億增長至4901億美金增長108%(新項目上線,因此這裡的增長有一定水分)

五、上述token的表現很符合我們之前講的蓄水池模型,流動性是逐級遞減。以太坊這半年表現不如比特幣的點在於:

1.從新敘事來講,這一年除了staking(Lido)+restaking(Eigenlayer)+LRT,以太坊並沒有實質性infra和business model的創新,更多的是不斷套娃。

2.以太坊的技術預期逐漸結束。在2021-2022年ETH/BTC增長階段,大家看好以太坊是因為隨著用戶的不斷增長,以太坊Gas極其貴(21-22年年初GWEI通常在70以上,一筆轉賬tx在2-3u,一筆NFT的交互至少在50-100u)。因此大家開始做op/zkL2,兩三年過去,L2雖然替主網分擔了很大一部分交互壓力,但並沒有出現當時大家希望的massadoption。相反,做L2已經不再是技術問題,這讓22/23年估值很高的L2發幣後跌跌不休。

3.BTC通過了ETF有納斯達克的買盤,而半年前的ETH還沒有通過上ETF。

4.流動性還不夠,還遠沒有到流動性溢出的過程。

六、對於BTC(及其生態),雖然宏觀大幅長期看好,但是在今年下半年可以考慮兌換成ETH/Solana:

1.從半年的時間線來看,BTC ETF流入還是相當健康。ETF大約持有95萬個BTC,半年內增持30.30萬個BTC, ETF holder佔總BTC的4.5%。

2.特朗普對BTC高度關注。從納什維爾大會上特朗普對於挖礦,能源,降息以及監管的態度上可見般。

3.降息對BTC的影響應該是最大,資金首先流入BTC。

4.BTC Ecosystem略有熄火,但是Trustless給BTOHolder提供U本位/山賽幣本位的理財的剛需可見斑。生態項目均是抱著Babylon的大腿。如果Babylon能和傳統ETF合作,將BTcSecuritysharing帶入其他POS鏈提供安全服務,那將是Babylon生態項目的極大利好。

七、對於ETH(及其生態),短期看跌,生態創新出現停滯,但中長期宏觀看好。

1.SEC認為ETH不是證券是商品,但是STETH是證券,這對於StakingFi相關項目並不是一個利好(例如Lido)。

2.重複灰度早期拋售BTC的過程,ETH前半個月一個月的漲幅大概率會不好看。灰度半年從60萬個BTC賣到只剩30萬個BTC,按照6萬一個均價賣出了180億美金。灰度手上現在還有74億美金的以太坊,還需要等市場消化。

3.本輪以太坊所有的(資產)創新都是抱著Eigenlayer大腿。以太坊這4年staking ratio達到了28.21%,半年restaking ratio達到了4.8%。Eigenlayer類均是資產創新,屬於典型內自嗨式。

4.Appchain類的RAAS依舊是在以太坊上來做,infra已經做得非常完善了。未來爆款可能是以太坊的appchain。

八、Solana長期看好,每個季度都有爆品。

1.FTXLiquidation已經圓滿解決,7月已經開始線性釋放,每天市場的拋壓平均下來在360-400萬美金(180-190價格)。

2.Solana ETF已經提交申請,預計2025年可能通過ETF。

3.2C生態越做越好,用戶體驗非常絲滑,一度超過以太坊成為最大的鏈上賭場。Pumpfun成為最近半年最成功的應用產品(pump.fun/board),累計收入8000萬美金,日賺百萬美金。

九、Ton 中短期看多,但是受限於籌碼流動性和ecosystem是否可持續,長期還需觀察。

1.承接我們上篇關於Ton的觀點,Ton有機會做大,但是Ton ecosystem不一定有機會。Ton ecosystem可以看做一個更狂野更沒有監管的微信小程序生態,目前發展出來的多是無腦小遊戲,tap 2earn掛機2 earn等,且用戶多是airdrop hunter,受限於產品遊戲模式,web2用戶實際的鏈上交互轉化不超過10%。雖然有現象級遊戲產品,但並不持續,一日空投發放,項目就基本結束。