作者:紀振宇 ,騰訊新聞《潛望》

全球股市開啟恐慌性暴跌模式。

在8月初日本央行和美聯儲先後公佈貨幣政策決定,其中日本央行宣佈加息25個基點,同時美聯儲宣佈維持基準利率不變,但明確釋放了9月份大概率降息的信號。

市場聞風而動,日元對美元匯率大幅飆升,以借入低廉日元轉入高收益市場的“套息交易”偃旗息鼓。美聯儲明確降息信號對美股市場的利好提振也僅僅維持了一天,在8月初的交易日中,日本股市、歐洲股市及美國股市經歷全面下挫。

更大的擔憂來自於美國經濟基本面的負面信號。反映工廠活動的ISM製造業指數低於預期,首次申領失業救濟人數創2023年8月以來新高,7月份美國非農就業數據顯示失業率進一步攀升。一時間對美國經濟即將陷入衰退的恐慌情緒席捲市場。

對美聯儲的批評也接踵而至,許多經濟學家指出,美聯儲基於經濟數據做出相應貨幣政策調整的路徑過於保守和滯後,從目前的情況來看,7月份“按兵不動”是錯誤決定,未來美聯儲只能通過加大降息幅度來彌補。

在新一輪經濟數據和宏觀環境出現變化的情況下,投資者的預期也開始發生變化,對美聯儲年底前大幅降息的預期開始在市場中佔據主流。

除了宏觀面的因素以外,對生成式AI能否兌現大規模投入的擔憂也開始令市場承壓。8月初,微軟、谷歌、蘋果、Meta等萬億市值級別的科技巨頭集中發佈財報,在這一輪生成式AI中,儘管巨頭仍在進行鉅額投入,但相應獲得的新增收入和利潤並沒有成比例增加,華爾街開始重新思考相應的估值。

實際上今年以來,美股市場整體上漲主要由受益於生成式AI概念的巨頭公司強勁上漲所拉動,資金朝頭部公司集中的趨勢愈演愈烈,去除掉這些因素以外,美股大部分上市公司的股價表現並不十分理想。在這一輪科技巨頭普遍回調後,美股可能進入新一輪調整期。

另一個信號或許可以佐證上述觀點,“股神”巴菲特旗下伯克希爾哈撒韋公司最新公佈的第二季度財報顯示,該季度巴菲特大幅減持第一大持倉股蘋果,幅度近50%,而現金儲備卻達到歷史最高的2769億美元,比第一季度大幅增加46.5%。在美股市場中馳騁半個多世紀屹立不倒的“股神”可能已經提前覺察到市場的異樣。

目前市場中“衰退交易”佔據主流,利空情緒蔓延,但另一方面,美聯儲9月份降息以及後續開啟大規模降息舉動也已成為大概率事件,這可能為後續市場走高提供了條件。

曾在Citadel、Point72等機構供職的某美股私募機構人士對騰訊新聞《潛望》表示,通常在極端行情下,投資者容易陷入這樣的兩難境地,一方面前期的倉位損失慘重,容易被市場極度悲觀情緒影響,另一方面也有投資者考慮“抄底”,但從目前的市場狀況來看,或許還要經歷一段時期的回調,盲目進場可能是不理智的行為。他建議普通投資者,在這一輪震盪放緩、行情走勢更為明確後,再做出相應決策。

全球開啟恐慌性暴跌 主要市場無一倖免

8月1日,美股道瓊斯指數一度盤中下挫超過700點,標普500指數全天下跌1.37%,納斯達克綜合指數下滑2.3%,覆蓋更多中小企業的羅素2000指數更是重挫超3%。

8月2日,隨著美國最新一份非農就業報告出爐,市場不僅毫無止跌跡象,反而下跌的程度有增無減,美股繼續全面下跌,標普500指數繼續重挫1.84%,納斯達克綜合指數下跌超過2.4%,羅素2000指數跌幅繼續超過3%。

投資者的悲觀情緒籠罩全球市場,主要市場幾乎無一倖免。日本日經指數在8月1日和2日持續下跌,創下4年多來最大單日跌幅,歐洲股市也出現全線下跌。

8月5日,日本股市開盤繼續大跌,日經225指數跌超4%,東證指數跌幅擴大至3%。自1月11日以來,日經225指數首次跌破35000點。

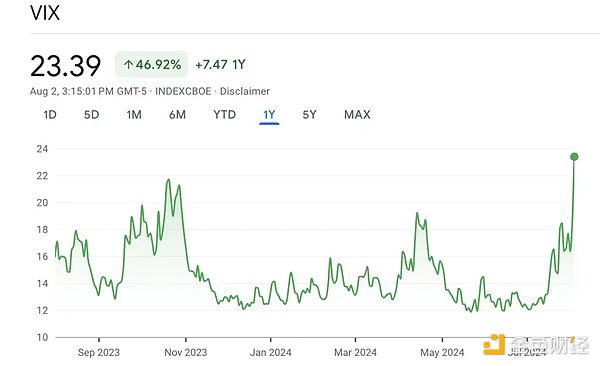

美股的這一輪下跌由權重股領跌,包括蘋果、微軟、亞馬遜、谷歌、英偉達等萬億市值以上科技巨頭公司,跌幅都在3-5%之間,資金大規模出逃的跡象明顯。衡量市場恐慌程度的波動指數跳漲23%,為2023年10月以來的最高水平。

市場情緒急轉直下 多重因素重壓美股

美國時間7月31日,美聯儲7月份議息會議決議塵埃落定,儘管並沒有宣佈下調基準利率,但在此次會議上,美聯儲幾乎向市場發出了明確的9月份開啟首次降息的信號。

投資者當天的樂觀情緒顯而易見,以對利率水平最為敏感的科技成長股為主的納斯達克綜合指數當天大幅上漲2.64%,其他板塊也出現不同程度的普遍上漲行情。

但這樣的市場表現卻在之後被驗證為曇花一現,美聯儲議息會議後的第二天,美股便開啟了暴跌。最直接的起因是8月1日公佈的7月份ISM製造業數據僅為46.8%,低於此前市場預期,該指數反映了美國的工廠活動情況,被普遍認為是經濟活動衰退的信號。

隨後,週五公佈的非農就業數據繼續加重了投資者的擔憂,7月份數據顯示美國失業率上升至4.3%,是自2021年以來最高水平。結合前一天公佈的當周首次申領失業救濟人數創下2023年8月份以來最高水平,顯示美國就業市場開始出現明顯放緩跡象。

對於美聯儲降息的樂觀情緒僅僅維持了一天,市場情緒急轉直下,原先的“降息引發的樂觀情緒”瞬間變成了“與衰退相關的恐慌性拋售”。

一些分析人士開始批評美聯儲的貨幣政策轉向動作太慢,錯失了避免經濟硬著陸的最佳時機。

有經濟學家認為,美聯儲自身已經陷入了非常被動的境地,一方面由於此前美聯儲多次對外公開強調,要依賴經濟數據而做出相應的決策。另一方面由於經濟數據顯著的滯後性,導致美聯儲如果完全遵循經濟數據做出相應的貨幣政策調整,必然會慢半拍。如今事實正在朝著對美聯儲越來越不利的局面發展。

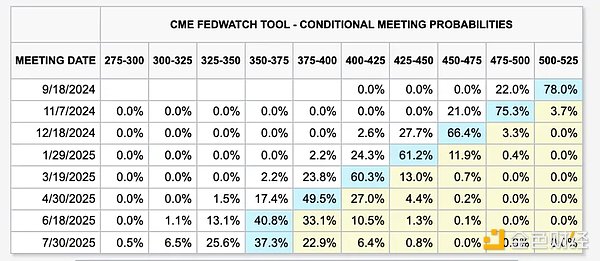

在經濟數據顯現出明顯疲軟,以及美聯儲明確9月份大概率開啟降息週期後,市場對於美聯儲的降息動作形成了新一輪的預期。投資者預計美聯儲9月份直接降息50個基點而非25個基點的概率大增。

在這樣的預期下,美聯儲的政策制定陷入了兩難境地,一方面如果美聯儲直接在9月份進行50個基點的降息,那無疑是在向外界宣告,美聯儲之前對於形勢存在誤判,只能通過一次性更大幅度的降息,彌補之前動作過慢的負面影響。另一方面,如果美聯儲依然按照之前計劃的25個基點的節奏降息,則無法遏制經濟快速下滑的趨勢。

此外,美股大幅回調的另一大因素來自於外部影響。在美聯儲宣佈貨幣政策決議的前一天,日本央行宣佈加息25個基點,日元對美元匯率應聲上漲,之前借入便宜的日元投入美股市場的carry trade偃旗息鼓,短期內也對美股市場帶來負面影響。

此外,美股正值財報季,部分已經公佈財報的科技巨頭,例如微軟、谷歌等,儘管業績基本面維持穩健,但此前被投資者寄予厚望的生成式AI相關的新增業務,收入和利潤卻並沒有顯著增加,但資本投入仍在顯著增長。這反映出頭部公司仍處在“軍備競賽”階段,生成式AI真正產生的新增價值還未完全體現在財報業績中,這也令投資者開始重新定位與之相關的上市公司估值。

降息動作已經明牌 幅度仍需探討

在經歷了上週的市場大幅拋售後,投資者目前關注的焦點主要集中在兩個方面:一是美聯儲在貨幣政策調整方面是否遲緩,如何形成對美聯儲下一步動作的預期,另一方面在於生成式AI 概念能否繼續維持部分公司的高估值。

對於第一個問題,許多密切關注時長動向的經濟學家已經發表了意見。研究機構MacroPolicy Perspectives的創始人Julia Coronado表示,美聯儲絕對動作慢了,他們需要抓緊趕上。

評級機構穆迪首席經濟學家Mark Zandi更加直言不諱地表示,美聯儲犯了錯誤,他們本應該在幾個月前就做出降息決定。

“感覺9月份再做出25個基點的降息決定遠遠不夠,降息50個基點,並採取更為激進的貨幣政策措施,是美聯儲需要做的。”Zandi說。

摩根大通首席美國經濟學家Michael Feroli也認為,美聯儲應該在7月底的聯儲貨幣政策委員會議息會議上就做出降息的決定,在目前的情況下,他們不得不盡快降息。

他預計美聯儲在9月份和11月份的貨幣政策會議上將進行連續兩次50個基點的降息決定。

芝加哥商品交易所實時更新的美聯儲監測工具顯示,目前市場預期美聯儲在9月份議息會議上宣佈降息25個基點的概率為78%,降息50個基點的概率為22%。到今年年底最後一次美聯儲議息會議,市場預計屆時累計降息125個基點的概率已經有2.6%。

但也有經濟學家表達了相對謹慎的觀點。T. Rowe Price首席美國經濟學家Blerina Uruci認為,一次性下調50個基點的降息幅度目前看上去有些激進,這將明確無誤地向外界宣稱,美聯儲之前確實動作慢了,可能引來市場更大的恐慌。

她認為,降息幅度的確定還將取決於8月份非農就業報告的數據,如果數據顯示7月份的數據僅僅是由於天氣因素被過度解讀,那麼聯儲官員會認為25個基點下調基準利率的幅度更為合適。