交易量的變化往往會加劇股價的上漲或下跌。

週一(8月5日)美股遭受重創,標普500指數暴跌3%,創下2022年以來最大單日跌幅。估值高企、就業數據表現疲弱以及日元套利交易的平倉這幾個因素引發了投資者的恐慌情緒。

週二股市有所回升,標普500指數收盤上漲約1%,不過,市場情緒依然緊張不安,VIX恐慌指數繼續保持在25上方,處於今年高位。

日元、企業盈利、對經濟衰退的擔憂這些因素共同促成了週一美國股市的急劇下跌,但還有一個“罪魁禍首”被談論得不夠多:交易量低迷。

歷史表明,交易量的變化可能會在未來幾周加劇股市的波動。

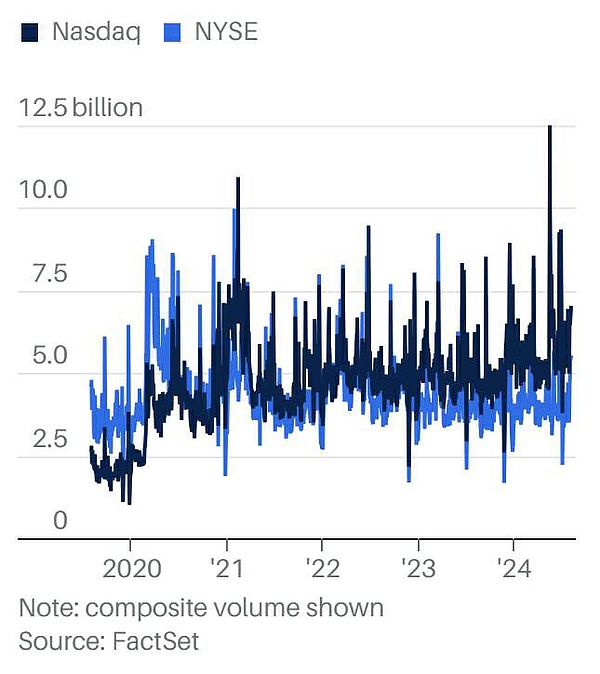

最近納斯達克的交易量超過了紐約證交所

德銀研究(Deutsche Bank Research)分析師吉姆·裡德(Jim Reid)在週二發佈的報告中說:“最近幾個交易日股市的劇烈波動被8月流動性不足這個因素放大了。”

道瓊斯市場數據(Dow Jones Market Data)顯示,8月通常是一年中交易活動最清淡的一個月,美國主要交易所每天約有93億股股票易手,比3月峰值132億股減少了近30%。

每年8月,美國東北部的華爾街人士通常會前往海灘度假,交易部門管理人員減少後,市場上買家和賣家的數量隨之減少。

這反過來意味著更低的流動性。像在週一這種大量潛在賣家爭相拋售股票的交易日裡,買家稀缺會導致股價迅速下跌,這樣的下跌往往會不斷自我強化。

(房地產市場最近也存在類似的情況,儘管面臨利率上升等因素,但潛在賣家的短缺導致房價出現了螺旋式上漲。)

Interactive Brokers策略師史蒂夫·索斯尼克(Steve Sosnick)週二對《巴倫週刊》表示,每年8月交易量通常都很低,但上週交易量尤其低,因為投資者在上週三美聯儲會議結束後採取了“觀望”立場。交易量在上週晚些時候大幅上升,然後在週一見頂。

這些現象可以從市場上資產規模最大的交易所交易基金SPDR S&P 500 Trust (SPY)的交易量變化中看出來。FactSet的數據顯示,過去三年,這隻ETF的日均交易量約為8100萬股,週一之前,7月份的日均交易量降至4700萬股,到了週一,緊張不安的投資者將交易量突然推高至1.46億股。

這是這隻ETF自2023年初以來成交量最高的一天,不過從長期角度來看,這隻ETF的日交易量達到1.5億股或更高在股市波動加劇期間並非前所未見,2022年出現過十幾個這樣的交易日。

索斯尼克指出,交易員可能會從9月開始返場。不過,從歷史上看,9月和10月的股票交易量只會小幅上升,道瓊斯市場數據顯示,在11月到來前,美股的日均交易量通常不會超過100億股。

當然,今年交易員可能不得不提前返場,尤其是如果股市接下來出現更多幅度較大的下跌的話,而且目前還有很多會讓投資者感到緊張的因素。

目前市場基本上仍然抱著美聯儲能夠實現“軟著陸”的希望,在讓經濟避開衰退的同時降低通脹,但這種希望似乎已經變得越來越渺茫。期貨市場的數據顯示,美聯儲9月降息50個基點的概率已經升至60%以上,這說明美聯儲可能不得不採取比多數投資者幾周前認為的更為果斷的行動。

即將到來的美國總統大選又增添了一大不確定性。副總統卡瑪拉·哈里斯(Kamala Harris)最近加入競選後,目前兩位總統候選人的民調數據不分上下。

Yardeni Research在週一發佈的報告中說:“我們仍然預計,標準普爾500指數將在11月大選前跌破7月16日創下的歷史高點。”該機構認為,一旦大選塵埃落定,標普500指數將再創新高,但同時也承認“前提是很多事情不能出錯”。