市場對美國經濟衰退的疑慮陰影不散,但摩根士丹利研究團隊在周一發布的報告中繼續堅持其看法:認為美國經濟將實現軟著陸,因為通膨水平持續下降,這將刺激聯準會在即將召開的 9 月決策會議上開始降息:

我們的經濟學家關於具韌性經濟實現軟著陸的基本情境保持不變,他們預計通膨持續下降將推動降息週期,從 9 月 FOMC 會議開始,2024 年將進行 3 次 25 個基點(1 碼)的降息。

然而,市場可能會繼續挑戰軟著陸觀點(即美國經濟繼續減速、但不會崩潰),直至出現一些好數據。

本週所有投資人將關注的數據是最新的 7 月美國消費者物價指數 (CPI) 數據,將於台灣時間 14 日 20:30 發布, CPI 數據若與市場預期一致或進一步走低,將支撐預期降息的基本論點,但 CPI 數據若高於預期,表明通膨水平顯著上升,可能會阻礙聯準會的降息計畫。

7 月 CPI 不佳將重燃停滯性通膨疑慮

值得注意的是,美國銀行全球研究部表示,7 月 CPI 對市場來說將是一個重大考驗,市場剛擺脫因經濟衰退擔憂引發的大幅下跌,若出現令人失望的數據,將促使市場加劇下跌。

美國銀行預計,7 月整體和核心 CPI 將分別季增 0.25% 和 0.22%、年增 3.0% 和 3.3%。分析師 Ohsung Kwon 在 11 日的報告中表示:

疲軟的 CPI 可能會帶來緩解性的反彈,但過熱的 CPI 將是一個重大的下行事件,可能會讓市場重新回到對停滯性通膨的擔憂。

對市場來說,更熱的 CPI 將比更疲軟的 CPI 更令人驚訝。

不過在 Ohsung Kwon 看來,對美國經濟硬著陸的擔憂被誇大了,聯準會需要大幅降息或在政策會議之間緊急降息的可能性很低,儘管如此,股市仍需要聯準會的支持,直至下個強勁的宏觀數據或輝達亮麗財報出爐為止:

市場缺少的是聯準會的認可,恢復對經濟成長的信心。

美國銀行預計,聯準會將在 9 月和 12 月會議上降息 25 個基點。

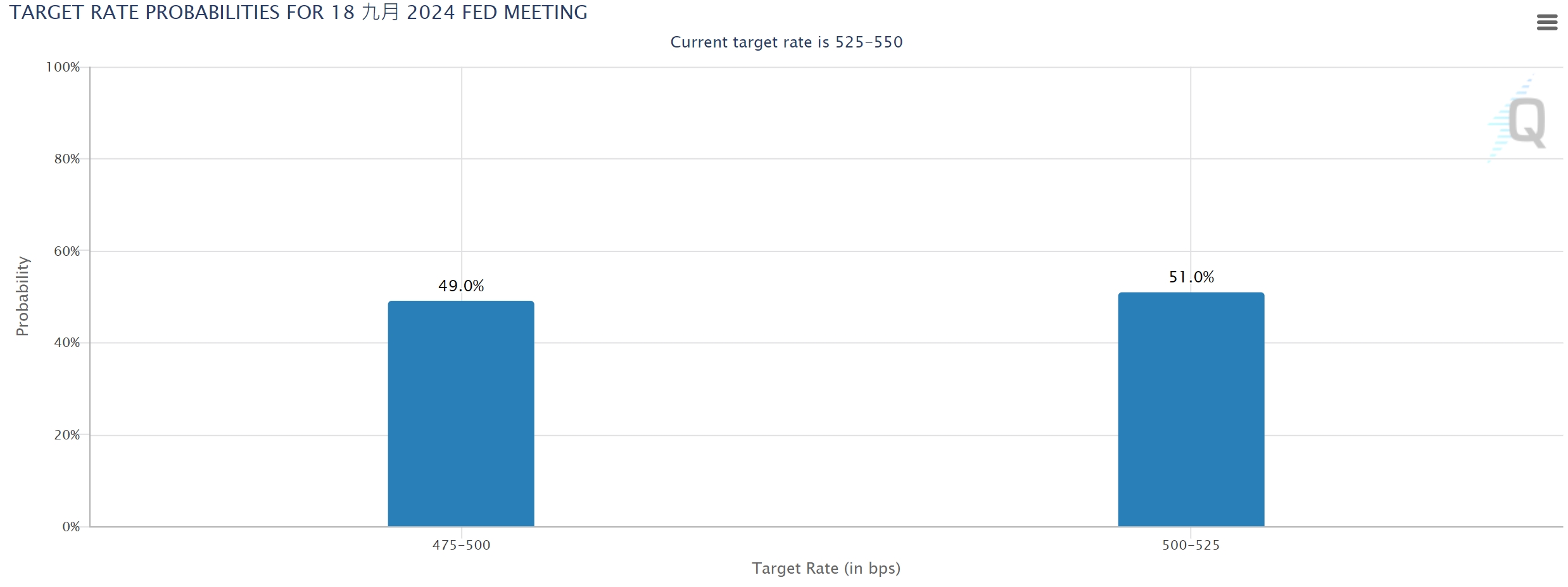

9 月降息機率

芝商所 FedWatch 工具預估,聯準會 9 月降息 2 碼至 4.75% 到 5% 的機率為 49%,降息 1 碼至 5 % 到 5.25% 的機率為 51%,另外,聯準會到 11 月累計降息 2 碼的機率為 35.6%,累計降息 3 碼的機率為 49.3%,累計降息 4 碼的機率為 15.1%。