作者:Revc,金色財經

前言

如果將金融市場比做數據和樣本量巨大的AI模型,那麼影響模型中美股和加密資產走勢的主成分因素,就是美聯儲即將調整的貨幣政策,鮑威爾近期在傑克遜霍爾會議上表示,調整貨幣政策的時機已到。在此之前,美聯儲公佈的聯邦公開市場委員會(FOMC)7月會議紀要顯示,多數美聯儲官員強烈傾向於在9月會議上決定降息。

而在金融市場等待利率調整的屏息時刻,加密市場又會去向何方,我們嘗試從美股和ETF近期的表現找到答案。

美股近期表現

本週的美股市場數據和事件反映了投資者對經濟復甦的信心,但同時對未來政策的預期和市場波動性保持謹慎。週二公佈的美國8月諮商會消費者信心指數連續第二個月上升,達到了103.3,顯示消費者對經濟的樂觀情緒有所增強,可能預示著消費支出的增加。然而,英偉達發佈的第二季度財報儘管超預期,但市場反應卻不盡如人意,顯示出投資者對科技股的預期已經很高,財報雖然好但沒有帶來新的驚喜。

具體表現為本週前三個交易日市場表現平平,回調加劇,而在撰寫本文時,第四個交易日獲得近1%的反彈,如下圖。

市場情緒從周初的樂觀轉向謹慎。儘管有樂觀的經濟數據,道瓊斯工業平均指數再創歷史新高,但納斯達克和標普500的表現顯示出對科技股和市場整體波動性的擔憂。投資者在調整倉位,尋找新的投資機會,市場對科技股的依賴可能在減少。

美股的下跌可能會引發一系列反應,最終可能導致更寬鬆的貨幣政策和財政刺激。讀者可關注9月份議息會議降息50 bp的可能性。

經濟衰退擔憂

麥格理分析師近日發佈報告,對美國經濟前景表示擔憂。如果美聯儲不盡快降息,美國經濟陷入衰退的可能性將會大大增加。報告主要依據如下:

勞動力市場疲軟: 最新消費者信心報告顯示,美國就業市場出現了一些令人擔憂的跡象,如認為工作機會充裕的受訪者比例下降,而認為工作難找的受訪者比例上升。

其他經濟指標不佳: 僱傭率和辭職率等指標也顯示出疲軟的趨勢,類似於2015-2017年期間的水平。

市場預期: 投資者普遍預期美聯儲將在年底前大幅降息99個基點。

勞動力市場的疲軟將導致失業率上升,進而拖累經濟增長。與之形成對比的是,歐洲央行因專注於控制通脹,態度相對強硬。 這種央行政策上的分歧導致了美元近期走弱,但麥格理認為,這一趨勢可能即將結束。

ETF近期表現

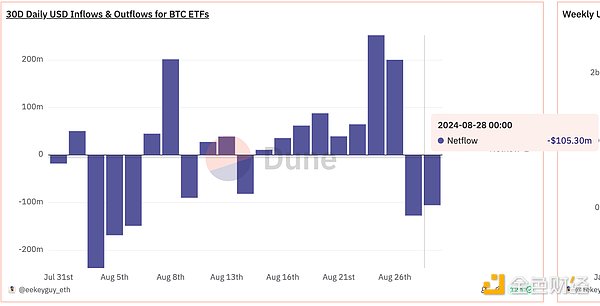

本週比特幣現貨ETF的表現和基本面分析顯示了市場情緒的複雜性。資金流動方面,本週比特幣ETF經歷了從淨流入到淨流出的轉變,之前連續八天淨流入累計達7.56億美元,但週二開始出現淨流出,昨日淨流出1.05億美元,表明市場情緒可能在發生轉變,投資者在調整倉位。儘管有資金流出,比特幣ETF的淨資產比率仍保持在4.64%(市值較比特幣總市值佔比),反映出對比特幣長期信心的持續性。與此同時,以太坊現貨ETF連續九天資金淨流出,顯示出市場對以太坊的興趣較低。

從市場情緒和分析來看,投資者對比特幣的短期波動保持謹慎,但對未來持樂觀態度/機構動向如貝萊德的比特幣ETF(IBIT)表現出強勁的資金流入,顯示出對比特幣作為資產類別的認可。儘管短期內資金淨流出,但長期來看,ETF的資產規模和機構投資者的參與度表明,對比特幣的長期價值和潛力仍保持信心,市場在尋找合適的入場點。

日央行加息最新消息

此前日元加息造成金融市場閃崩,加密市場也未能倖免,投資者也應對日本央行的動作保持關注。

近期日本央行副行長冰見野良三和總裁植田和男的言論均表明,如果經濟和物價前景持續向好,日本央行將考慮進一步加息。這一立場不僅強化了市場對未來加息的預期,也暗示了政策可能的調整方向,體現了對經濟復甦的信心和對寬鬆政策調整的必要性。

此外日本央行的加息預期和實際加息行動,將會對金融市場產生了顯著影響。首先,日本作為海外資產的重要投資者,其加息導致國內收益率上升,減少了對外國資產的需求,促使現有資產出售,進而影響全球金融流動性。其次,日元在加息預期下走強,顯示出市場對政策變化的敏感性,尤其是在美聯儲降息預期的背景下,日元作為避險貨幣的屬性更加突出。此外,日本央行的政策調整與美聯儲的政策走向相關,可能會對全球市場產生複雜影響。分析人士預計,日本央行若對經濟循環信心增強,未來可能每6個月加息25個基點,預計到2025年利率可能達到0.75%或更高,標誌著日本貨幣政策的一個重大轉變。

加密市場近期表現

加密市場情緒在本週表現出不確定性和波動性,投資者的信心受到宏觀經濟環境影響,如美聯儲政策調整和全球經濟動盪。這些因素導致大資金流入減少,市場流動性受到影響,投資者行為也隨之變化,從長期持有轉向短視和頻繁交易,顯示出市場對快速獲利和PVP形態的偏好。

監管環境也對加密市場產生了顯著影響,上一個週期的加息和監管限制了增量資金的進入,增加了市場的波動性。儘管頭部加密資產在技術和開發者社區表現良好,但市場需求未能跟上,可能是由於對未來政策和經濟環境的預期不一。市場在降息前後的下跌被視為正常,但由於流動性注入未滿足預期,市場反彈未完全實現,顯示出散戶的活躍度雖高,但缺乏大資金的推動,市場整體表現偏弱。

美股與加密市場的相關性

年初由於加密資產的跳漲,與美股呈非相關和負相關,但在四月份後相關性得到一定程度恢復,加密市場的關注重心從比特幣減半轉移到降息預期上來。

如下圖所示,本週雖然美股下跌,但對加密貨幣市場的影響並不完全一致。加密貨幣市場的表現有自己的邏輯,受美股影響但不完全同步。

比特幣與標準普爾500指數之間的相關性可以歸因於通脹下降和美聯儲暫停加息等因素,為風險交易創造了有利環境。儘管經歷了調整,但受降息預期影響,兩者近期均出現牛市反彈。

當比特幣與傳統股票市場的相關性增加而與黃金的相關性下降時,這表明比特幣更像是一種風險資產,而不是避風港。投資者在尋求高收益時,傾向於同時投資於股票和數字貨幣。機構和散戶投資者對股票和加密貨幣市場的參與增加,他們共同的買賣決策可能導致這些資產的價格走勢一致,即相關性升高。

小結

市場對2024年9月降息的預期已經明確,這在一定程度上緩解了市場的不確定性,可能會推動資金從傳統金融市場流向加密貨幣等高收益資產。然而,降息預期已被市場消化,實際執行可能不會帶來大幅上漲,甚至低於預期的降息可能會導致市場失望情緒,影響加密資產的走勢。

降息前後,投資者行為可能會分化,部分人提前進入市場推動價格上漲,另一部分則觀望或轉向其他資產,增加市場波動性。降息通常標誌經濟下行,但也降低了持有固定收益資產的機會成本,可能促使資金流向加密市場。儘管技術面良好,市場需求可能因宏觀環境不確定性而受到抑制,降息對市場的長期影響取決於經濟復甦和政策持續性。