作者:Arthur Hayes

編譯:深潮TechFlow

(本文所表達的觀點僅為作者個人觀點,不應作為投資決策的依據,也不應被視為投資建議。)

就像巴甫洛夫條件反射中的狗一樣,我們都認為降息的正確反應是“逢低買入”(BTFD,Buy The F***ing Dip)。這種行為反應源於對 Pax Americana 時代低通脹的記憶。每當出現通縮威脅時,這對金融資產持有者(即富人)來說是個壞消息,美聯儲就會果斷啟動印鈔機。作為全球儲備貨幣,美元為世界創造了寬鬆的貨幣環境。

全球應對 COVID 疫情(或您認為的騙局)的財政政策,結束了通縮時代,開啟了通脹時代。各國央行遲遲承認 COVID-19 的通脹影響,調整了貨幣和財政政策,並提高了利率。全球債券市場,尤其是美國債券市場,相信央行在控制通脹方面的決心,因此沒有將收益率推至極高的水平。然而,假設各中央銀行將繼續通過提高利率和減少貨幣供應來滿足債券市場的期望,這在當前的政治環境下是非常不確定的。

我將關注美國國債市場,因為美元作為全球儲備貨幣,使其成為全球最重要的債務市場。無論何種貨幣發行的債務工具,都會受到美國國債收益率的影響。債券收益率反映了市場對未來經濟增長和通脹的預期。理想的經濟狀態是經濟增長伴隨低通脹,而糟糕的狀態則是增長伴隨高通脹。

美聯儲通過自 1980 年代初以來最快的速度提高政策利率,成功讓國債市場相信其在抗擊通脹方面的決心。從 2022 年 3 月到 2023 年 7 月,美聯儲在每次會議上至少加息 0.25%。即便在此期間,政府發佈的通脹指數達到 40 年來的高點,10 年期美國國債收益率也未超過 4%。市場相信美聯儲會繼續加息以抑制通脹,因此長期收益率未出現激增。

美國消費者價格指數 (白色)、10年期美國國債收益率 (金色) 和聯邦基金利率上限 (綠色)

然而,這一切在 2023 年 8 月的傑克遜霍爾會議上發生了變化。鮑威爾暗示,美聯儲可能在 9 月會議上暫停加息。然而,通脹的陰影仍然籠罩市場,主要因為政府支出的增加是推動通脹的主要因素,而這種趨勢沒有減弱的跡象。

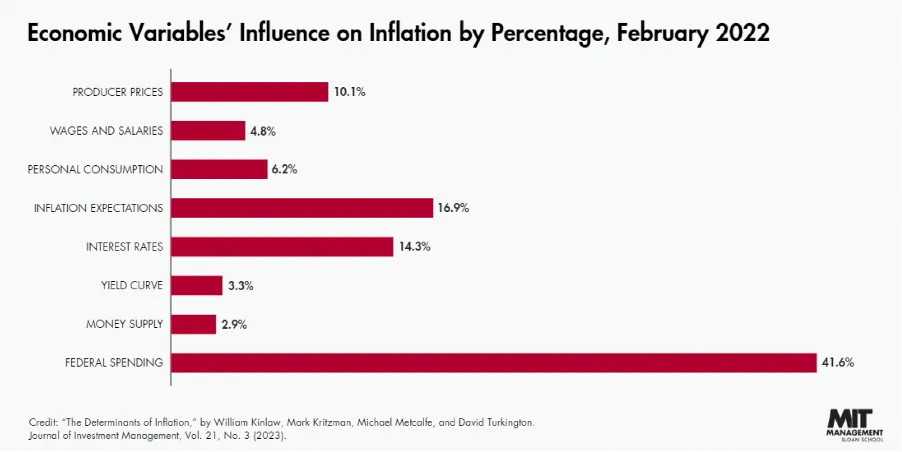

麻省理工學院的經濟學家發現,政府支出是推高通脹的主要原因之一。

一方面,政治家們知道高通脹會降低他們的連任機會;但另一方面,通過貨幣貶值向選民提供福利則能增加他們的連任機會。如果他們只給自己的支持者發放福利,而這些福利是由對手和支持者的儲蓄支付的,那麼從政治上看,增加政府支出是有利的。因此,他們很難被選下臺。這正是美國總統拜登政府所採取的策略。

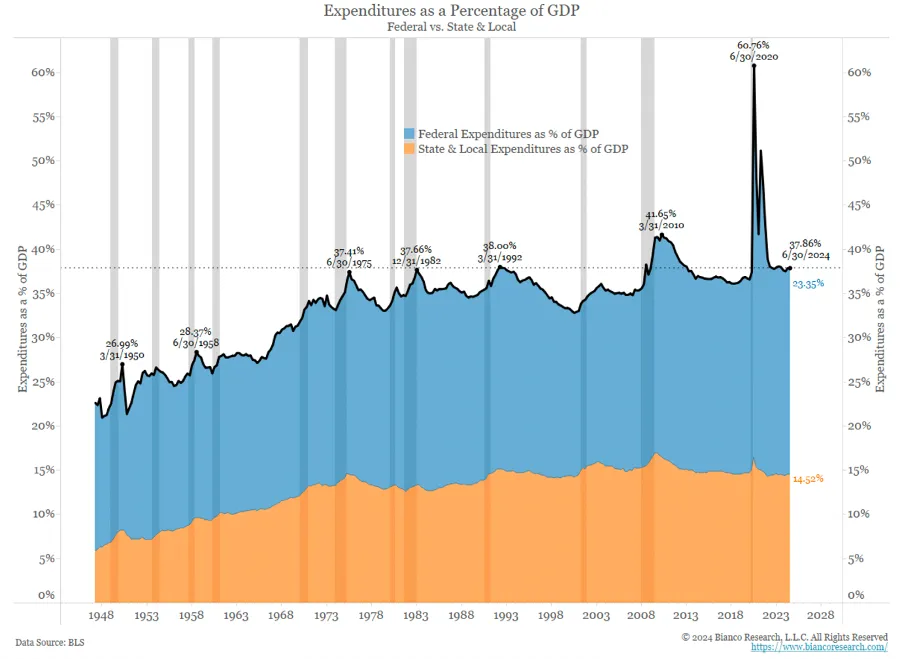

在和平時期,總體政府支出達到了歷史最高水平。當然,這裡的“和平”是相對的,僅指帝國公民的感受;對於那些因美國武器而喪命的人來說,近幾年幾乎稱不上和平。

如果通過提高稅收來支付這些支出,問題就不會那麼嚴重。然而,提高稅收對現任政治家來說非常不受歡迎,因此並沒有發生。

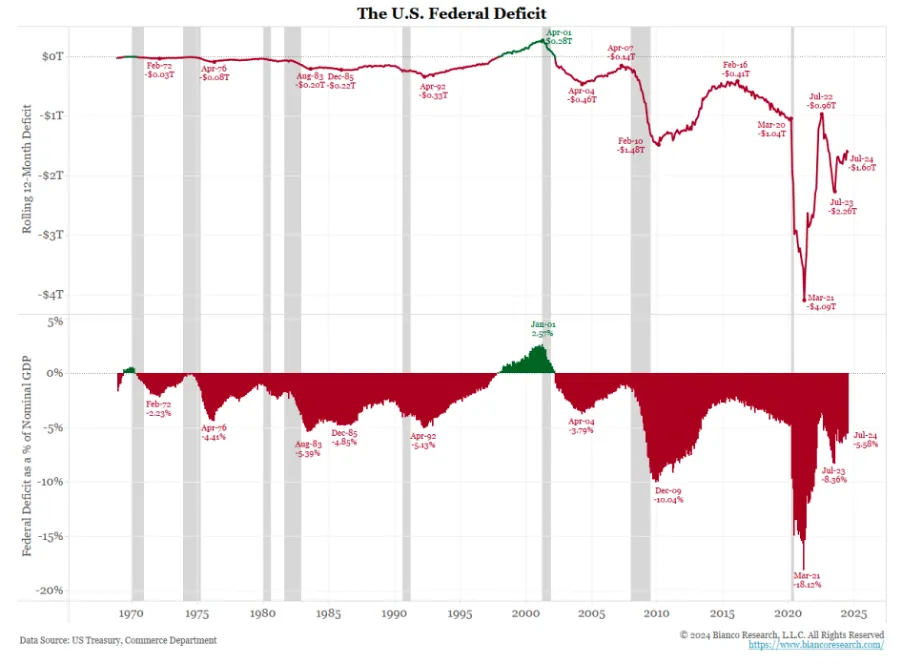

在這樣的財政背景下,2023 年 8 月 23 日的傑克遜霍爾會議上,美聯儲主席鮑威爾表示將在 9 月的會議上暫停加息。美聯儲加息越多,政府為赤字融資的成本就越高。通過提高赤字融資成本,美聯儲可以遏制無節制的支出。支出是推動通脹的主要因素,美聯儲本想通過加息來抑制,但最終選擇暫停,因此市場將自行調整。

鮑威爾講話後,10 年期美國國債收益率迅速從約 4.4% 上升到 5%。這令人驚訝,因為即使在 2022 年通脹高達 9% 時,10 年期收益率也僅在 2% 左右;而18個月後,通脹降至約 3%,但收益率卻逼近 5%。較高的利率導致股市下跌 10%,更重要的是,引發了對美國地區銀行因國債投資組合虧損而可能倒閉的擔憂。在面臨更高的赤字融資成本、股市下跌導致的資本利得稅收入減少以及潛在的銀行危機時,"壞女孩"耶倫介入,提供美元流動性以穩定局勢。

正如我在文章 Bad Gurl 中提到的,耶倫表示美國財政部將發行更多國庫券(T-bills)。這將把資金從美聯儲的逆回購計劃(RRP)轉向國庫券,並在金融系統中重新槓桿化。該聲明於 2024 年 11 月 1 日發佈,推動了股票、債券和加密貨幣的牛市。

從 2023 年 8 月下旬到 10 月下旬,比特幣價格一直波動不定。然而,隨著耶倫注入流動性,比特幣開始上漲,並在今年 3 月創下歷史新高。

反向反思

歷史不會簡單重複,但總是有相似之處。在我之前的文章 Sugar High 中,我未能充分認識到這一點,當時我討論了鮑威爾工資政策轉變的影響。對於即將到來的降息對風險市場的正面影響,我與大多數人持有相同的看法,這讓我有些不安。在去首爾的路上,我偶然查看了我的彭博觀察名單,上面記錄著 RRP 的每日變化。我注意到 RRP 上升了,這讓我感到困惑,因為我本以為由於美國財政部的淨國庫券發行,它會繼續下降。我深入研究後發現,這一上升始於 8 月 23 日,也就是鮑威爾政策轉變的那一天。我還考慮到 RRP 的激增是否可能由於季度末的粉飾賬面造成。金融機構通常在季度末會將資金存入 RRP,並在下週撤出。但第三季度要到 9 月 30 日才結束,因此粉飾賬面無法解釋這一現象。

接著,我考慮到貨幣市場基金(MMF)是否因為國庫券收益率下降,而選擇賣出國庫券並將現金存入 RRP,以追求更高的短期美元收益。我繪製了一張圖表,展示了 1 個月(白色)、3 個月(黃色)和 6 個月(綠色)國庫券的收益率。圖中的垂直線標記了幾個關鍵日期:紅線代表日本央行加息的日子,藍線代表日本央行在市場反應不佳時宣佈不會考慮未來加息的日子,紫線則是傑克遜霍爾會議演講的日子。

貨幣市場基金經理需要決定如何在新存款和即將到期的國庫券中獲得最佳收益。RRP 的收益率為 5.3%,如果國庫券的收益率稍高,資金就會流向國庫券。從 7 月中旬開始,3 個月和 6 個月的國庫券收益率低於 RRP 的收益率。然而,這主要是由於市場預期日元走強導致的套息交易平倉,促使美聯儲可能放鬆政策。1 個月的國庫券收益率仍略高於 RRP 的收益率,這是合理的,因為美聯儲尚未明確表示將在 9 月降息。為了驗證我的猜測,我繪製了 RRP 餘額的圖表。

在 8 月 23 日鮑威爾于傑克遜霍爾發表講話之前,RRP 餘額通常是下降的。在那次講話中,他宣佈將在 9 月降息(圖中用垂直白線標示)。美聯儲計劃在 9 月 18 日的會議上將聯邦基金利率降至至少 5.00% 至 5.25%。這驗證了市場對 3 個月和 6 個月國庫券走勢的預期,而 1 個月國庫券的收益率也開始縮小與 RRP 的差距。RRP 的收益率要到降息後第二天才會下降。因此,從現在到 9 月 18 日,RRP 在各種收益工具中提供了最高的回報。正如預期的那樣,鮑威爾講話後,RRP 餘額立即上升,因為貨幣市場基金經理們正在努力最大化當前和未來的利息收入。

儘管比特幣在鮑威爾政策轉變當天一度上漲至 64,000 美元,但在過去一週內,其價格回落了 10%。我認為,比特幣是對美元流動性狀況最敏感的指標。當 RRP 餘額上升至約 1200 億美元時,比特幣的價格下跌。RRP 的增加導致資金停留在美聯儲的資產負債表上,無法在全球金融系統中被重新利用。

比特幣的波動性非常大,所以我承認可能對一週的價格變化解讀得過於深入。但我對事件的解釋與實際觀察到的價格走勢如此契合,很難僅用隨機波動來解釋。驗證我的理論其實很簡單。假如美聯儲在 9 月會議前不降息,我預計國庫券的收益率將繼續低於 RRP。因此,RRP 的餘額可能會繼續增加,而比特幣可能會在當前水平徘徊,最壞的情況可能會緩慢跌至 50,000 美元。讓我們拭目以待。我對市場的看法轉變讓我在買入按鈕上猶豫不決。我並沒有賣出加密貨幣,因為我對短期市場持悲觀態度。正如我將解釋的,我的悲觀只是暫時的。

失控的財政赤字

美聯儲沒有采取任何措施來控制通脹的主要推動力:政府開支。只有當融資赤字的成本變得過於高昂時,政府才可能減少支出或提高稅收。美聯儲所謂的“限制性政策”不過是空談,其獨立性只是一個講給輕信的經濟學門徒的美好故事。

如果美聯儲不收緊政策,債券市場將會自行調整。正如在美聯儲 2023 年暫停加息後,10 年期國債收益率意外上升一樣,美聯儲在 2024 年的降息可能會推動收益率逼近危險的 5%。

為什麼 5% 的 10 年期國債收益率對“Pax Americana”虛假的金融體系如此危險?因為這正是去年 Yellen 認為需要介入並注入流動性的臨界點。她比我更清楚,當債券收益率急劇上升時,銀行系統有多麼脆弱;我只能根據她的行動來猜測問題的嚴重程度。

她像訓練狗一樣,讓我習慣於在特定刺激下期待某種反應。5% 的 10 年期國債收益率將會阻止股票市場的牛市。這也將重新引發對非“太大而不能倒”銀行資產負債表健康的擔憂。抵押貸款利率的上升將降低住房的可負擔性,這對美國選民來說是本次選舉週期中的一個重大問題。所有這些可能在美聯儲降息之前就會發生。在這種情況下,考慮到 Yellen 對民主黨“傀儡候選人”Kamala Harris 的堅定支持,市場可能會受到嚴重衝擊。

顯然,Yellen 只有在竭盡全力確保 Kamala Harris 當選美國總統後才會停手。首先,她可能會開始減少財政部一般賬戶 (TGA) 的資金。Yellen 甚至可能會提前表明她希望耗盡 TGA 的意圖,以便市場能迅速按照她的預期做出反應,讓市場活躍起來!接下來,她可能會指示 Powell 停止量化緊縮 (QT),甚至可能重新啟動量化寬鬆 (QE)。所有這些貨幣操作對風險資產,尤其是比特幣,都是有利的。假如美聯儲繼續降息,注入的貨幣量必須足夠大,以抵消不斷上升的 RRP 餘額。

Yellen 必須迅速採取行動,否則情況可能會惡化,導致選民對美國經濟失去信心的全面危機。這將對 Harris 的選情不利,除非奇蹟般地發現了一批郵寄選票。正如斯大林可能說過的,“重要的不是投票的人,而是計票的人。”我只是開個玩笑,別當真 。

如果這種情況發生,我預計市場干預將在九月底開始。在此之前,比特幣可能會繼續震盪,而山寨幣可能會進一步下跌。

我曾經公開表示牛市會在九月重新啟動,但我現在改變了看法,不過這並不影響我的投資策略。我依然堅定地持有,沒有使用槓桿。我只會在投資組合中增加對一些優質山寨幣項目的持倉,這些項目的價格相對於我認為的公允價值有更大的折扣。一旦法幣流動性預計會增加,那些有用戶願意支付實際費用使用其產品的項目的 Token 將會大幅上漲。

對於那些有月度盈虧目標的專業交易員或使用槓桿的週末投資者們,很抱歉,我的短期市場預測就像擲硬幣一樣不可靠。我傾向於認為,那些掌控系統的人最終會通過印鈔來解決所有問題。我寫這些文章是為了為當前的金融和政治事件提供背景,並檢驗我的長期假設是否依然成立,希望總有一天我的短期預測會更準確。