RWA 板塊,在這次非典型牛市中有點“悶聲發大財”。

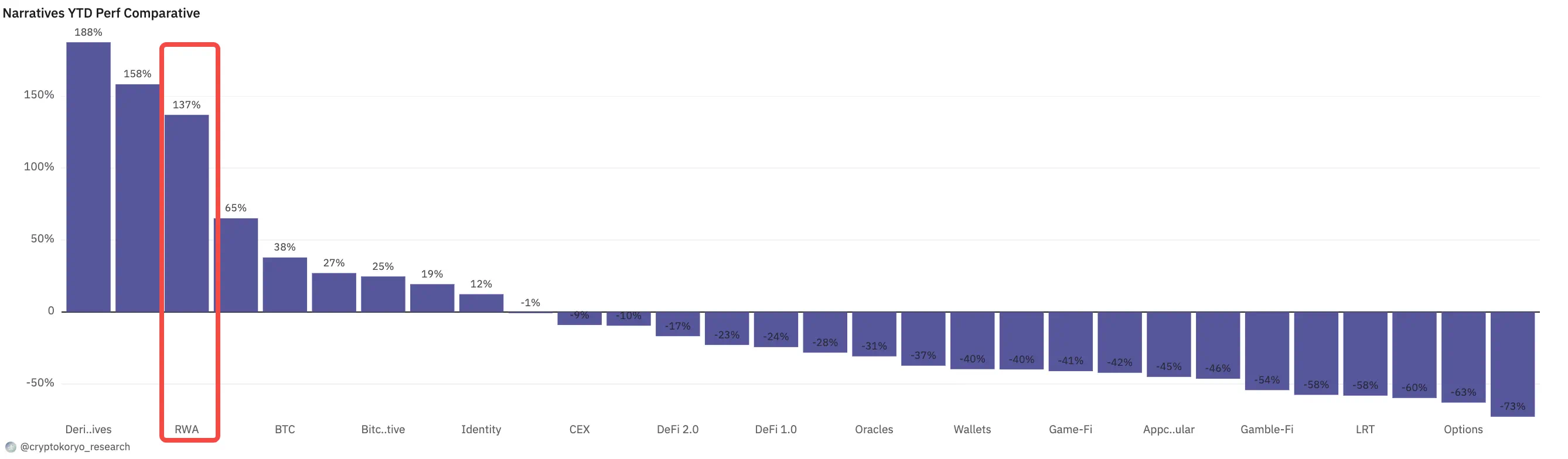

當大家的情緒容易被 Meme 帶動時,如果你仔細看一下數據就會發現,RWA 賽道中的代幣們今年至今的收益表現,恐怕要好過大部分其他賽道的代幣。

當美債成為最大的 RWA,賽道受宏觀經濟影響的趨勢也會更加明顯。

近期,幣安研究院發佈了一份《RWA:鏈上收益的避風港?》長報告,對 RWA 賽道的格局、項目和收益表現等內容進行了詳細的分析。

深潮 TechFlow 對該報告進行了解讀和提煉,關鍵內容如下。

關鍵要點

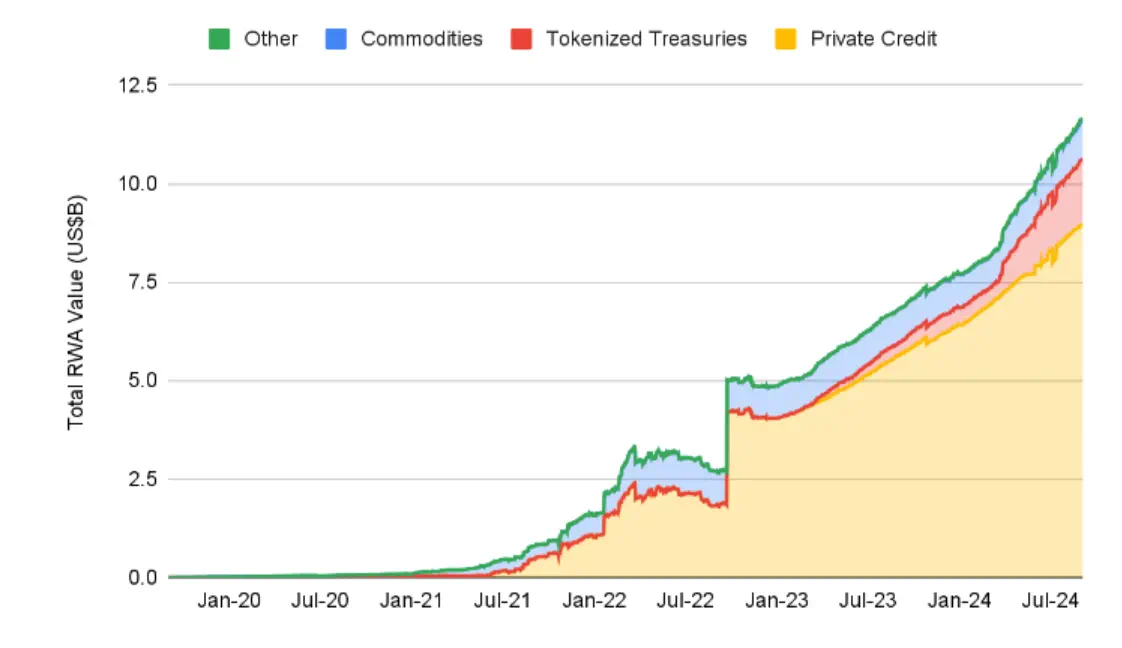

- 鏈上RWA總額達到120億美元,這還不包括1750億美元的穩定幣市場。

- RWA領域的主要類別包括代幣化的美國國債、私人信貸、大宗商品、股票、真實的房地產和其他非美國債券。新興類別包括航空權、碳信用額和美術品。

- 機構和傳統金融(“TradFi”)越來越多地參與RWA,貝萊德的BUIDL代幣化國債產品是該類別的領導者(市值> 5億美元);富蘭克林鄧普頓的FBOXX是第二大代幣化國債產品。

- 6 個報告重點關注的項目:Ondo(結構化融資)、Open Eden(代幣化國債)、Pagge(代幣化、結構化信貸、聚合)、Parcl(合成真實的房地產)、Toucan(代幣化碳信用)和Jiritsu(零知識代幣化)。

- 不可忽視的技術風險:集中化、第三方依賴性(特別是對於資產託管)、預言機的健壯度、系統設計的複雜度到底值不值得你去獲取收益。

- 從宏觀經濟看,我們將在美國開始一個歷史性的降息週期,這可能會對許多RWA協議產生影響,特別是那些專注於代幣化美國國債的協議。

RWA 的數據基本面

彙總的RWA定義:有形和無形非區塊鏈資產的token化鏈上版本,例如,貨幣、真實的房地產、債券、商品等。更廣義的資產類別,包括穩定幣、政府債務(主要由美國政府債券主導,即,國債)、股票和商品。

鏈上RWA總額達到歷史最高水平,達到120億美元以上(不包括1750億美元以上的穩定幣市場)

關鍵類別1:代幣化國債

- 2024年經歷了爆炸式增長,從年初的7.69億美元增長到9月的22億美元。

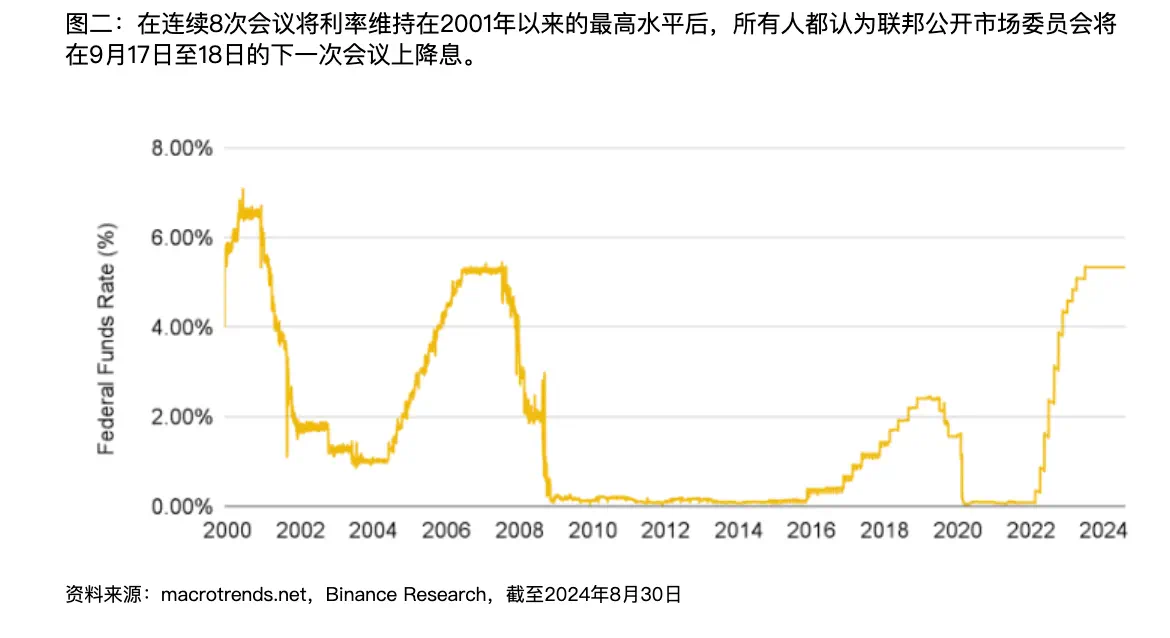

- 增長可能受到美國利率處於23年高點的影響,自2023年7月以來,聯邦基金目標利率一直穩定在5.25 - 5.5%。這使得美國政府支持的國債收益率成為許多投資者的投資工具。

- 政府背書 -- 美債被廣泛認為是市場上最安全的收益率資產之一,通常被稱為“無風險”。

- 美聯儲將於本月晚些時候在9月FOMC會議上啟動降息週期,因此,關注RWA收益率開始下降時如何演變將很重要。

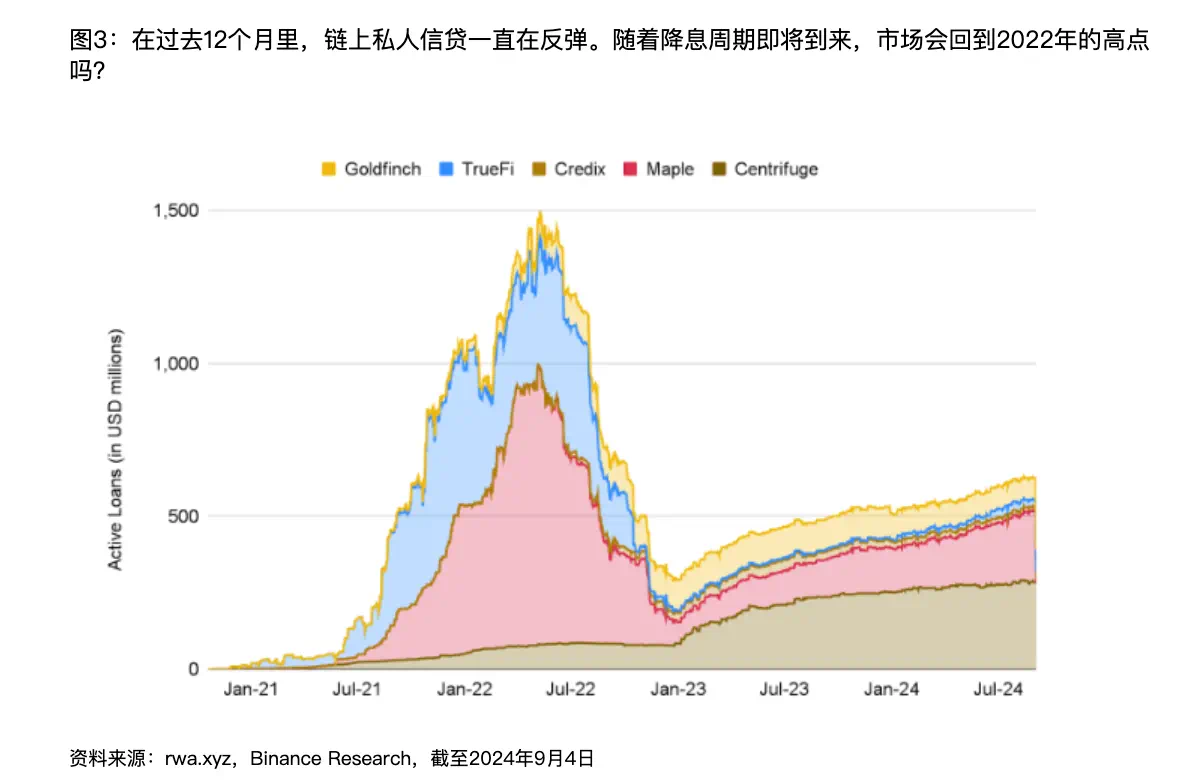

關鍵類別2:鏈上私人信貸

- 定義:非銀行金融機構提供的債務融資,通常是中小型公司。

- IMF 估算,2023年這個市場的空間超過2.1萬億美元,而鏈上的只佔0.4%左右,約為90億美元。

- 鏈上私人信貸增長極快,過去一年活躍的貸款增長了約56%。

- 增長大頭來自 Figure 這個項目,提供以房屋淨值為抵押的信貸額度。

- 其他鏈上私人信貸市場的主要參與者包括Mongolge,Maple和Goldfinch。

- .儘管最近有所增長,但活躍貸款總額仍較上年同期下降了約57%。這與美聯儲積極加息相吻合,許多借款人受到利息支付增加的影響(特別是私人信貸貸款採用浮動利率協議),導致活躍貸款相應減少。

關鍵類別3:大宗商品(黃金)

- 領先的兩種代幣Paxos Gold($PAXG)和Tether Gold($XAUT)在約9.7億美元的市場中擁有約98%的市場份額。

- 但黃金ETF 非常成功,市值超過1100億美元。投資者仍然不願意將他們的黃金持有量進一步提升到鏈上。

關鍵類別4:債券和股票

- 市場相對較小,市值約8000萬美元。

- 受歡迎的代幣化股票包括Coinbase,NVIDIA和S&P 500跟蹤器(均由Backed發行)。

關鍵類別5:房產、清潔空氣權利等

- 雖然還沒有達到大規模採用的程度,但該類別仍然存在。

- 可再生金融 ReFi 概念與之相伴,試圖將財政激勵與生態友好和可持續成果相結合,比如碳排放額代幣化。

RWA 的關鍵組件

智能合約:

- 利用ERC 20、ERC 721或ERC 1155等代幣標準來創建鏈下資產的數字表示。

- 關鍵特徵是自動收入累積機制,該機制將鏈下收益分配到鏈上。通過 rebase token(如stETH)或non-rebase token(如wstETH)來實現。

預言機:

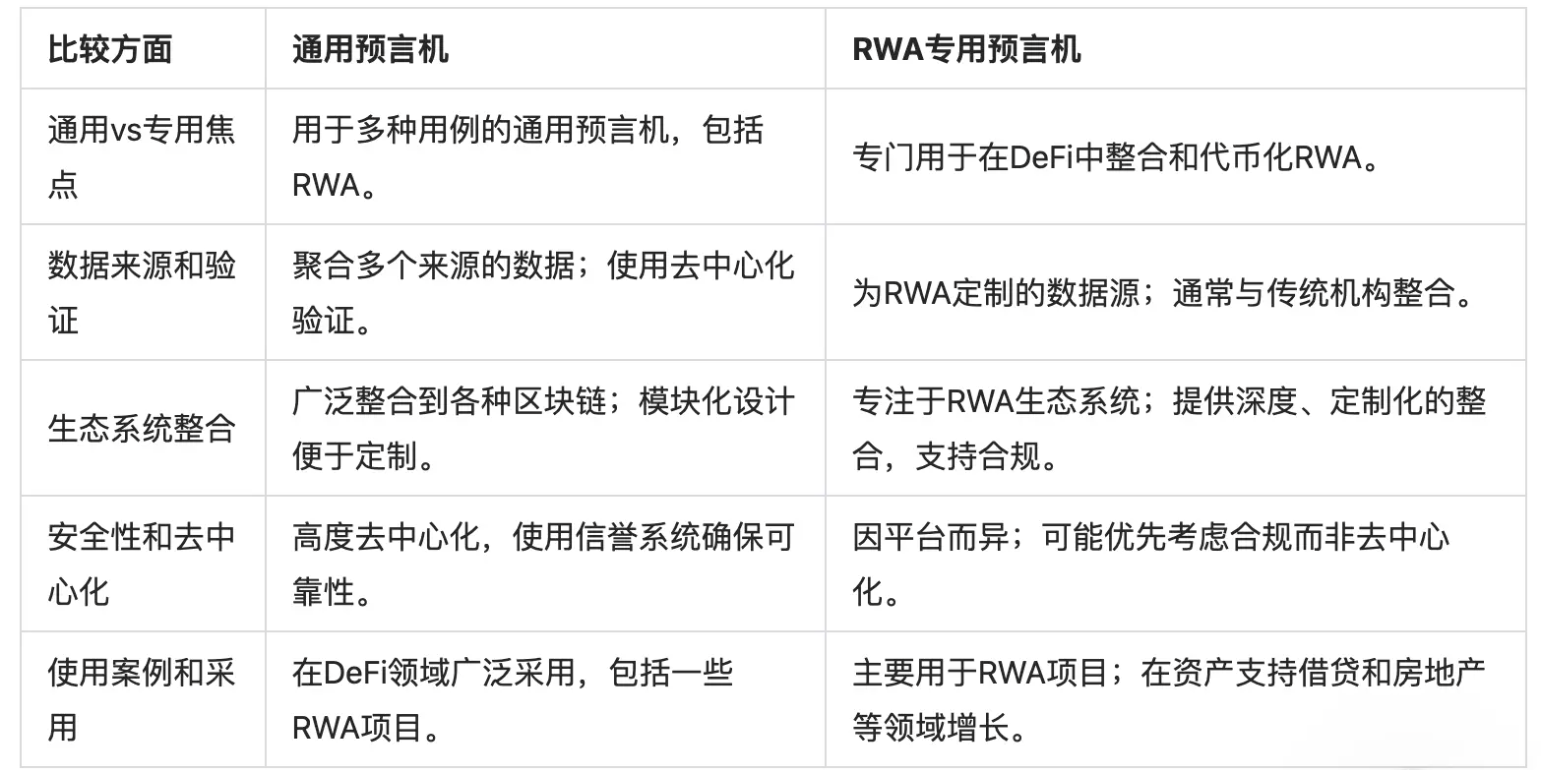

- 關鍵趨勢:RWA專用預言機。法律的合規性、準確的估值和監管監督,都是一般化預言機可能無法完全解決的問題。

- 例如,私人信貸中貸方可能在鏈上發放RWA抵押貸款。如果沒有高質量的預言機來傳達資金的使用方式,借款人可能不會遵守貸款協議,承擔風險,甚至可能違約。

身份/合規

- 用於身份驗證的新興技術,如靈魂綁定令牌(“SBT”),而零知識SBT(“zkSBT”)提供了一種有前途的方法來驗證身份,同時保護敏感的用戶信息。

資產託管

- 鏈上和鏈下解決方案的組合進行管理:

- 鏈上:安全多重簽名錢包或多方計算(“MPC”)錢包用於管理數字資產。鏈下:持有實物資產的傳統保管人遵循法律進行整合,以確保適當的所有權和轉讓機制。

傳統金融機構的入局

貝萊德 (資管規模 10.5 萬億美金)

- 美元機構數字流動性基金(“BUIDL”)是市場領導者,超過5.1億美元。

- 僅在3月下旬推出,並迅速成為該領域最大的產品。

- Securitize 是貝萊德在BUIDL的重要合作伙伴,並擔任轉讓代理,代幣化平臺和配售代理。

- 同時,貝萊德是最大的現貨比特幣和現貨以太坊ETF的發行人。

富蘭克林鄧普頓(資管規模 1.5 萬億美金)

- 他們的鏈上美國政府貨幣基金(“FOBXX”)目前是第二大代幣化國債產品,市值超過4.4億美元。

- 貝萊德的BUIDL在以太坊上運行,但FOBXX在Stellar,Polygon和Arbitrum上很活躍

- 區塊鏈集成投資平臺 Benji 為FOBXX添加了更多功能。允許用戶瀏覽代幣化證券,同時還可以投資FOBXX。

WisdomTree Investments(資管規模 1100億美金)

- 原是全球ETF巨頭和資產管理公司,更進一步,推出了多個“數字基金”。所有這些RWA產品的總AUM為2300萬美元以上。

項目分析

- 報告重點分析的項目為Ondo(結構化融資)、Open Eden(代幣化國債)、Pagge(代幣化、結構化信貸、聚合)、Parcl(合成真實的房地產)、Toucan(代幣化碳信用)和Jiritsu(零知識代幣化)。

- 各項目業務模式和技術實現在報告中有詳細描述,篇幅所限此處並不詳細展開。

- 各項目的綜合對比和特點如下表:

總體結果和展望

- RWA 能帶來收益,但技術風險 VS 收益是否值得,則見仁見智。技術風險如下:

集中化:智能合約或整體架構中表現出更高程度的集中化,考慮監管要求這不可避免

三方依賴:對鏈下中介依賴大,尤其資產託管

- 一些新技術趨勢:

特定於RWA的Oracle協議的出現。像Chainlink這樣的老牌企業也越來越關注代幣化資產。

零知識技術正在成為平衡監管合規性與用戶隱私和自主性的潛在解決方案。

- RWA需要自己的鏈?

好處:更容易在這些鏈上推出新協議,而無需建立自己的KYC框架並跨越監管障礙,從而促進更多RWA協議的增長;希望採用某些區塊鏈功能的傳統機構或Web2公司可以確保其所有用戶都是KYC/滿足必要的監管要求。

壞處:面臨“冷啟動”問題;很難用流動性引導新的鏈條並確保足夠的經濟安全;更高的准入門檻,用戶可能需要設置新錢包,學習新工作流程,並熟悉新產品

- 接下來降息預期的展望

市場預計,美聯儲9月18日的下次會議開始降息週期,這對在高利率環境中蓬勃發展的RWA項目意味著什麼?

雖然一些RWA產品的收益率可能會下降,但它們將繼續提供獨特的好處,如多樣化,透明度和可訪問性,這可能會繼續將其定位為低利率環境中有吸引力的選擇。。

- 法律環境的擔憂

許多協議仍然保持著顯著的集中化,包括zk在內的各種技術都有很大的改進空間。

權力下放,同時仍然保持監管合規性;這也可能需要對傳統的遵守制度作一些改變,以承認新的核查形式。

大多數RWA協議,在真正為專業投資者保留金融產品且還要實現無許可訪問之前,還有一段路要走。