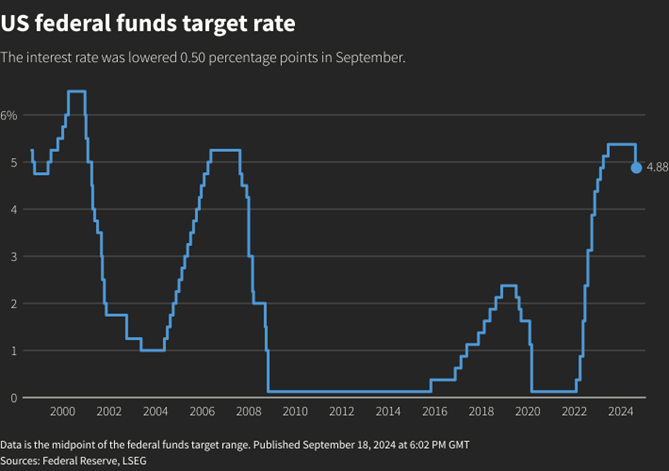

美國聯邦儲備委員會(美聯儲)週三宣佈了將基準利率下調50個基點至4.75% – 5%區間,這是自2020年以來的首次降息。此舉標誌著美聯儲結束了近兩年的緊縮週期,轉向更為寬鬆的貨幣政策。這一決定不僅影響了傳統金融市場,也對加密貨幣市場產生了深遠影響。

美聯儲主席傑羅姆·鮑威爾在新聞發佈會上表示,此次降息旨在維持美國經濟的良好狀態。他強調,失業率保持在4%以下,表明勞動力市場狀況良好。同時,美聯儲對通脹率持續向2%目標邁進的信心增強,認為實現就業和通脹目標的風險大致平衡。然而,降息決定也引發了市場的波動。在FOMC決定公佈後,美國股市抹去了早盤的漲幅,科技股為主的納斯達克100指數和標準普爾500指數收盤下跌0.3%隨後又修復。

圖片來源: WSJ

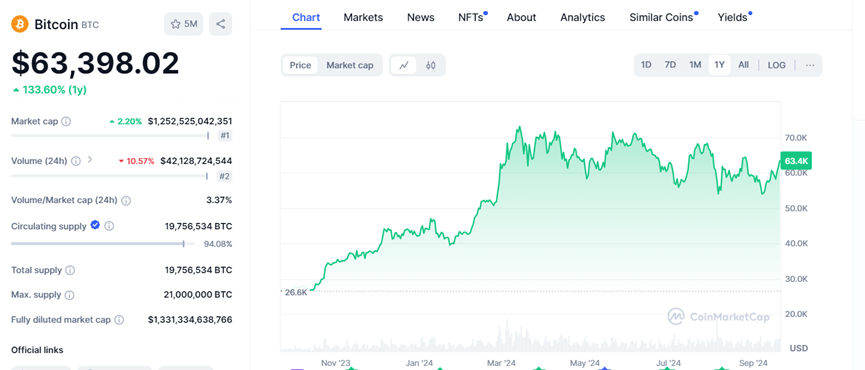

加密市場的反應與相關性

比特幣(BTC)價格在降息消息公佈後到週五飆升至64,000美元,隨後回落至63,000美元左右。這種波動性與Wintermute預測的2% – 3%相符。另外,18日,美元指數(DXY)在降息決定後跌至100.3,為2023年7月以來的最低水平。美元走弱通常被視為對風險資產(包括加密貨幣)有利的因素。然而,雖然美聯儲滿足了市場對更大幅度降息的需求,但未來市場能否繼續對購買風險資產保持信心仍存在不確定性。

圖片來源:CoinmarketCap

美聯儲的季度經濟預測顯示,到年底基準利率中值可能降至4.4%,暗示未來可能還有兩次降息。這比此前預期的更為激進,反映了美聯儲對經濟狀況的判斷。對於加密市場而言,美聯儲的政策轉向既帶來機遇也伴隨挑戰。一方面,寬鬆的貨幣政策可能增加對風險資產的需求;另一方面,市場波動性可能加劇。

總的來說,美聯儲的降息決定為加密市場開啟了一個新的階段。在這個階段中,宏觀因素與加密資產的內在價值將共同塑造市場走向。

軟著陸的可能性

美聯儲的降息決定是自2020年以來的首次降息,結束了近兩年的加息週期。這一舉措旨在緩解從抵押貸款到信用卡等各種借貸成本,同時保持經濟增長勢頭。然而,這個決定並非一致通過,反映了聯邦公開市場委員會(FOMC)成員對經濟前景的不同看法。

經濟學家普遍認為,美聯儲此次降息是對經濟數據的審慎反應。根據最新數據,美國通脹率已從2022年夏季的40年高點顯著下降,但仍高於美聯儲2%的長期目標。同時,就業市場保持相對強勁,失業率維持在低位。

美聯儲的目標是實現經濟的"軟著陸"——即在控制通脹的同時避免經濟衰退。歷史上,這種結果很少發生,最著名的例子是20世紀90年代中期。摩根士丹利的首席經濟學家Ellen Zentner最近表示,美國經濟目前有很大機會實現軟著陸。她指出,勞動力市場的逐步降溫、通脹的持續下降以及美聯儲的靈活政策stance都增加了軟著陸的可能性。

然而,挑戰依然存在。全球經濟不確定性、地緣政治風險以及潛在的供應鏈中斷都可能對美國經濟造成衝擊。

市場反應與未來預期

降息消息公佈後,金融市場出現了波動。市面上,有的人會認為美聯儲的行動來得太晚,而另一些人則擔心過快降息可能重新引發通脹壓力。市場參與者普遍預期,美聯儲將在未來幾個月內進一步降息,但具體時間和幅度仍存在不確定性。

美聯儲的降息路徑將很大程度上取決於未來的經濟數據,特別是通脹和就業數據。如果經濟繼續保持彈性,美聯儲可能會採取更為漸進的降息策略。

政治壓力與央行獨立性

在美聯儲降息50個基點的背景下,加密貨幣市場正面臨著新的機遇與挑戰。BitMEX聯合創始人Arthur Hayes的觀點為我們提供了一個獨特的視角。Hayes大膽宣稱"央行時代已經結束",這一觀點與蘇格蘭市場策略師Russell Napier的預測不謀而合。他們認為,政府正在逐步接管貨幣供應的控制權,央行的重要性正在迅速下降。這種轉變可能導致政府在特定經濟領域採取有針對性的流動性創造措施,例如製造業和再工業化。

這一趨勢對加密貨幣市場可能產生深遠影響。隨著傳統金融體系面臨更多政府幹預和潛在的資本管制,加密貨幣作為一種全球可轉移、不受政府直接控制的資產,其吸引力可能會大幅增加。

在美國總統大選年,美聯儲的決策不可避免地受到政治影響。美聯儲主席鮑威爾多次強調央行的獨立性,強調美聯儲的決策是基於經濟數據而非政治考量。然而,政治壓力依然存在。前總統特朗普曾公開批評鮑威爾的政策,並表示如果連任將考慮更換美聯儲主席。小編看來,保持央行的獨立性對於維持長期經濟穩定至關重要。政治干預貨幣政策可能導致短期利益凌駕於長期經濟健康之上。

利率環境的轉變與市場影響

假如美國利率將從目前的5.25%-5.5%逐步降至接近2甚至1的水平。這種低利率環境可能會重新點燃加密貨幣市場中收益型資產的牛市,特別是以太幣(ETH)、和BTC質押等產品。例如,以太坊:年化質押收益率為4%,在低利率環境下可能更具吸引力。與此同時,利率敏感型產品如代幣化國債的需求可能會減弱,因為投資者可能會轉向尋求更高收益的資產。

圖片來源:Reuters

市場波動性與投資策略

美聯儲降息後的幾個月內,包括加密貨幣在內的風險資產可能會經歷一次顯著的調整。這種潛在的市場動盪提醒投資者需要保持警惕,並制定相應的風險管理策略。

面對這種複雜的市場環境,投資者應該:

密切關注宏觀經濟指標,特別是通脹率和貨幣政策變化。

關注日元匯率的變化及其對全球金融市場的影響。

考慮多元化投資組合,包括傳統資產和加密資產。

評估不同加密產品在低利率環境下的相對優勢。

結論與展望

美聯儲的半點降息決定標誌著美國貨幣政策的重要轉折點, 隨著我們進入這個新的金融時代,加密貨幣市場可能會經歷重大變革。政府對經濟的直接干預增加,可能會提高加密貨幣作為獨立於傳統金融體系的資產的吸引力。同時,低利率環境可能會推動投資者尋求新的收益來源,這可能有利於某些加密產品。

美聯儲當前面臨著在實現經濟軟著陸和控制通脹之間尋求平衡的複雜挑戰。儘管債券市場波動劇烈,但只要實際GDP保持穩定,就意味著經濟有望實現軟著陸。目前3.4%的低失業率也為經濟提供了緩衝空間。然而,通脹率仍遠超美聯儲目標,這可能增加經濟軟著陸的難度。美聯儲主席鮑威爾最近的言論表明,就業市場狀況已成為影響貨幣政策的關鍵因素之一,其重要性不亞於通脹控制。美聯儲的降息策略並非被動應對,而是一種前瞻性的風險管理舉措,旨在通過適度降息來平衡市場風險。這種防禦性降息反映了美聯儲在經濟尚未出現明顯問題的情況下采取預防措施的謹慎態度。既要控制通脹,又要維持經濟增長,以實現經濟軟著陸的目標。然而,這一目標的實現仍面臨諸多不確定性,需要美聯儲持續監測經濟指標並靈活調整政策,以應對可能出現的各種經濟風險。

展望未來,美聯儲將繼續密切關注經濟數據,特別是通脹和就業指標,以決定未來的政策路徑。市場參與者和政策制定者都將密切關注美聯儲的每一步行動,因為這些決策不僅影響美國經濟,還將對全球金融市場產生深遠影響。