作者:Edward Bolingbroke、Anya Andrianova,Bloomberg;編譯:白水,金色財經

關於美聯儲 11 月預期降息幅度的爭論正在加劇,隨著官員們開始權衡下一步行動,交易員加大了對與央行走勢密切相關的期貨的押注。

週二,美國消費者信心數據弱於預期,投資者更傾向於在 11 月 7 日的決定中連續第二次降息半個百分點。結果是,這基本上變成了掉期市場上的拋硬幣遊戲,在另一次超額降息和更標準的四分之一個百分點降息之間進行選擇。

掉期交易員目前預計,美聯儲今年餘下的兩次降息決定(第二次將於 12 月 18 日宣佈)將總共降息約四分之三個百分點,這意味著其中一次會議將降息半個基點。

“我們越來越傾向於降息 50 個基點,”波士頓宏利投資管理公司高級投資組合經理 Nathan Thooft 表示。“儘管我們官方沒有改變立場,今年的降息幅度是兩個四分之一個百分點——一次在 11 月,一次在 12 月。”

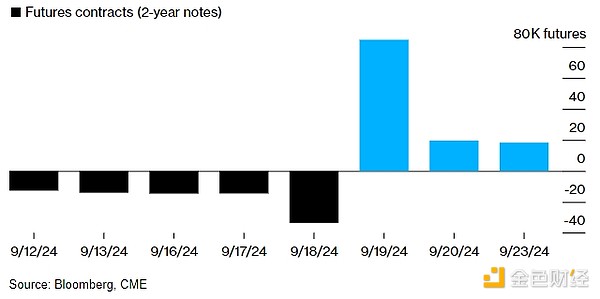

倉位數據顯示,自上週美聯儲做出決定以來,利率市場已開始為 11 月 7 日做準備。兩年期國債期貨的未平倉合約大幅增加。交易員持有的 2024 年 12 月期限國債的倉位數量已攀升至約 440 萬份合約,創下迄今為止的最高水平。與擔保隔夜融資利率 (SRR) 掛鉤的 12 月期貨的押注也顯著增加。

然而,由於各決策者對 11 月會議發出的信號不一,交易員目前並沒有在一個方向上進行大量押注。這與 9 月 18 日美聯儲降息半個百分點之前的情況不同,當時期貨押注傾向於降息幅度如此之大。

美國兩年期國債期貨未平倉合約變化

交易員在美聯儲會議前平倉,然後在會議結束後增加風險。

週二,美聯儲理事米歇爾·鮑曼表示,央行應以“有節制”的步伐降息,此前兩名官員在前一天淡化了降息半個百分點的可能性。與此同時,芝加哥聯邦儲備銀行的奧斯坦·古爾斯比表示,利率需要“大幅”降低。

與此同時,在現金國債方面,上週美聯儲會議前的看漲勢頭依然完好,摩根大通的國債客戶在截至 9 月 23 日的一週內保持淨多頭倉位穩定。隨著債券市場在美聯儲降息後大幅增加曲線陡化交易,基準 10 年期國債收益率在此期間上漲了約 12 個基點,達到約 3.73%。

以下是利率市場最新持倉指標的概述:

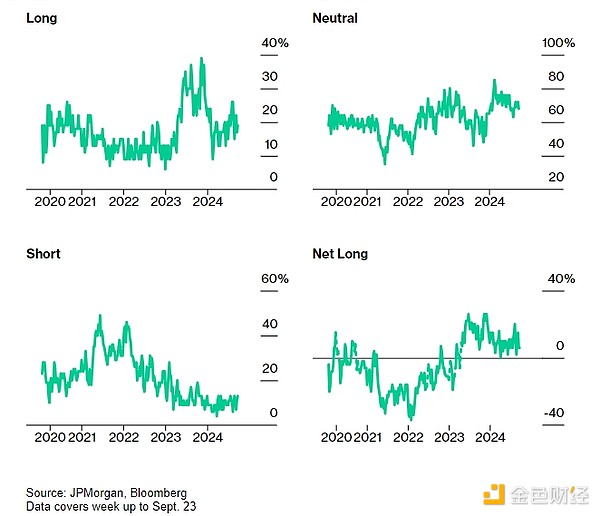

摩根大通調查

最近一週,摩根大通國債客戶直接多頭倉位和直接空頭倉位均增加了 2 個百分點,淨多頭倉位保持不變,為 6 個百分點。全客戶直接空頭倉位目前為一個月以來最高。

摩根大通財務部全客戶定位調查

客戶直接多頭持倉升至 12 月以來最高水平。

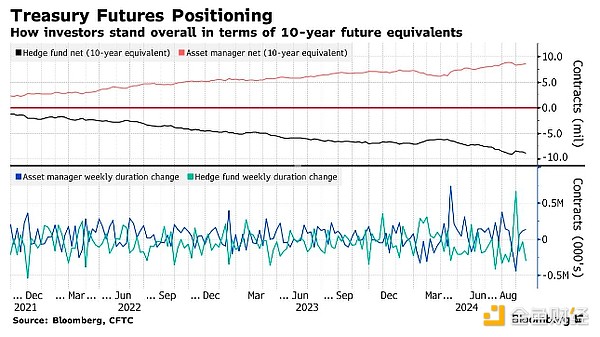

資產管理公司、對沖基金做多 SOFR 期貨

資產管理公司和槓桿基金在 SOFR 期貨中的持倉仍為淨多頭,這表明他們正在為進一步降息做準備。

商品期貨交易委員會的數據顯示,截至 9 月 17 日(美聯儲降息前一天)當週,資產管理公司的淨多頭倉位每增加一個基點風險就增加約 200 萬美元,而對沖基金每增加一個基點就平掉約 260 萬美元的 SOFR 期貨多頭倉位。

在國債期貨方面,報告周內,資產管理公司的淨多頭倉位增加了約 135,000 份 10 年期國債期貨等價倉位,而對沖基金的淨空頭倉位增加了近 300,000 份 10 年期國債期貨等價倉位。

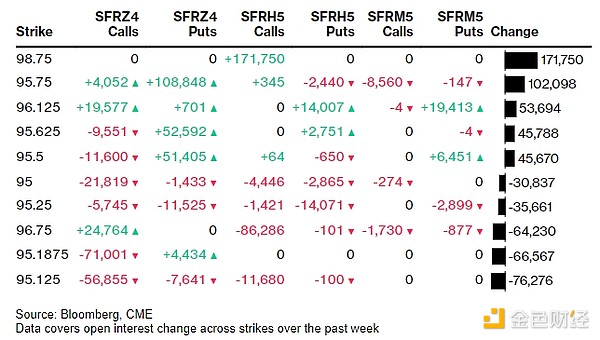

最活躍的 SOFR 期權

在過去一週,98.75 SOFR 期權行權價是最活躍的期權之一。這是因為通過 SFRH5 97.75/98.75 2x3 看漲期權價差在 Mar25 看漲期權中建立了大量鴿派頭寸,其中已形成約 80,000 的多頭頭寸。在最近的資金流入(包括 SFRZ4 96.00/95.75 1x2 看跌期權價差的買家)後,95.75 行權價中出現了額外頭寸增加,12 月 24 日看跌期權大幅上漲。

最活躍的 SOFR 期權執行價

SOFR 期權執行價前 5 名與後 5 名的每週淨變化

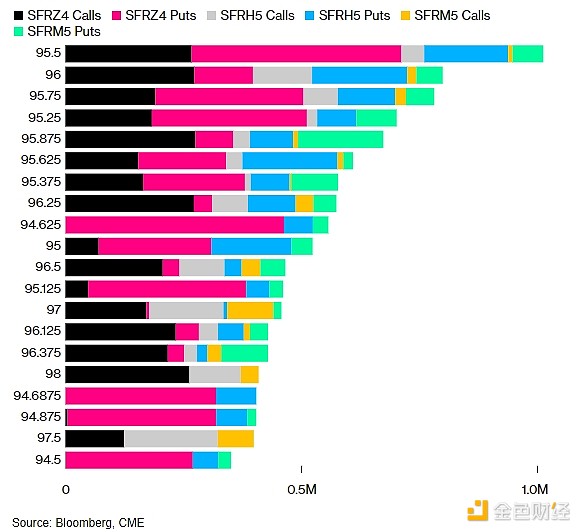

SOFR 期權熱圖

在截至 2025 年 6 月期限的 SOFR 期權中,95.50 執行價仍處於最高水平,大量 12 月 24 日看漲期權和看跌期權佔據該水平。最近有一些 12 月 24 日 95.50 看跌期權的直接買入增加了對該執行價的未平倉頭寸。過去一週,下跌活動也有所增加,包括 SFRZ4 95.625/95.50 看跌價差以 1 的價格買入 SFRZ4 95.5625/95.4375 看跌價差。

SOFR 期權未平倉合約

12 月 24 日、3 月 25 日和 6 月 25 日期限內未平倉 SOFR 期權頭寸前 20 名。

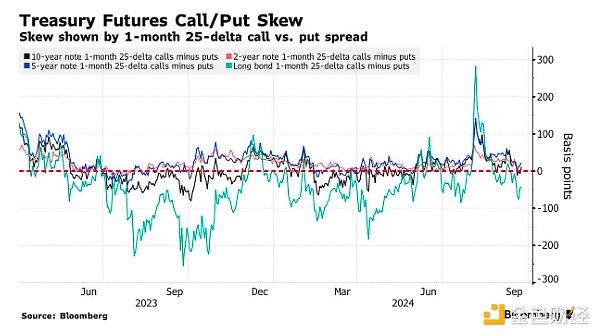

期權溢價保持接近中性水平

過去一週,為對沖市場而支付的溢價在從前端到中期債券的範圍內繼續徘徊在中性水平附近,而幾周前,由於交易員期待市場繼續上漲,溢價飆升至看漲溢價。在曲線的長端,溢價開始上漲以對沖拋售,這體現在長期債券看漲/看跌價差的負偏斜上,因為交易員預計曲線會更陡峭。