作者:Flow,SwissBorg研究員;翻譯:0xjs@金色財經

2020 年夏天被稱為“DeFi 之夏”,對於加密行業來說是一個不可思議的時期。DeFi 首次不再只是一個理論概念,而是一個在實踐中行之有效的概念。在此期間,我們目睹了幾個 DeFi 原語的流行度激增——DEX(去中心化交易所)Uniswap,借貸協議aave,算法穩定幣Sky(原MakerDAO),還有更多。

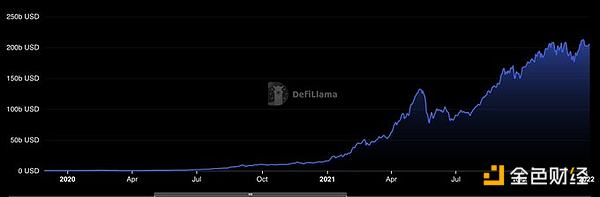

隨後,DeFi 應用程序中的總鎖定價值 (TVL) 大幅增長。從 2020 年初的約 6 億美元,到年底,TVL 上升到 160 多億美元,並在 2021 年 12 月達到歷史最高水平,超過 2100 億美元。這一增長還伴隨著 DeFi 領域的強勁牛市。

來源: DeFi Llama

來源: DeFi Llama

我們可以說,“DeFi 之夏”背後的主要催化劑有兩個:

1)DeFi 協議取得突破性進展,使其具備擴展能力並提供了清晰的用例。

2)美聯儲開始寬鬆週期,在此期間大幅降息以刺激經濟。這使得系統內的流動性充裕,並激勵人們尋求更多奇特的收益機會,因為傳統的無風險利率非常低。這是 DeFi 蓬勃發展的完美條件。

來源:聖路易斯聯儲分行

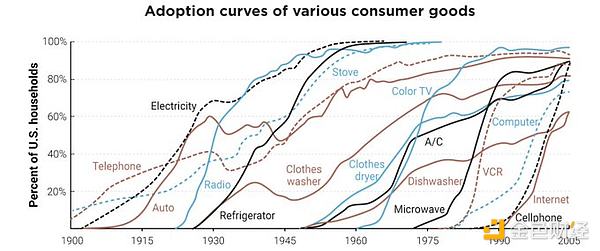

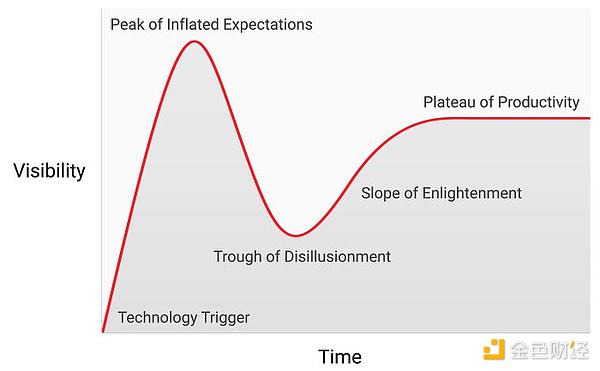

但是,與許多新的顛覆性技術一樣,DeFi 的採用遵循了常見的 S 曲線路徑,通常被稱為 Gartner 炒作週期。

從宏觀層面來看,情況是這樣的:在“DeFi 之夏”開始時,早期買家對他們所投資技術的變革性質有著強烈的信念。對於 DeFi 來說,它的想法是它可以從根本上改變當前的金融體系。然而,隨著越來越多的人進入市場,熱情達到頂峰,購買越來越多地受到投機者的驅動,他們對快速獲利的興趣超過了對底層技術的興趣。在這種興奮的高峰之後,價格下跌,公眾對 DeFi 的興趣減弱,我們面臨熊市,隨後是一段漫長的停滯期。

然而,有充分的理由表明,這個無聊的停滯階段並不是 DeFi 的終結,而是走向大規模採用的真正旅程的開始。在此期間,開發人員繼續開發,堅定的信徒數量也在緩慢增長。這為 Gartner 炒作週期的下一輪迭代奠定了堅實的基礎,下一輪迭代可能會帶來更多的採用者,規模也將更大。

DeFi 復興

截至撰寫本文時,這種情況似乎有望推動 DeFi 復興。與上一屆 DeFi 之夏背後的催化劑類似,我們目前擁有:正在構建新一代更加成熟的 DeFi 協議;健康且不斷增長的 DeFi 指標;機構參與者的到來;以及美聯儲的寬鬆週期正在進行中。再次,這是 DeFi 蓬勃發展的完美環境。

為了更清楚地瞭解,讓我們分析一下這些組件:

邁向 DeFi 2.0

多年來,DeFi 協議和應用程序已從 2020 年最初的炒作浪潮中發展壯大。這些協議第一次迭代所面臨的許多問題和限制都已得到解決,從而形成了更加成熟的生態系統。這就是我們現在所說的 DeFi 2.0 運動的興起。

一些關鍵的改進包括:

更好的用戶體驗

跨鏈互操作性

改善財務架構

提高可擴展性

增強鏈上治理

提高安全性

適當的風險管理

此外,我們還看到了一些新用例的出現。DeFi 不再像早期那樣只涉及交易和借貸。再質押、流動性質押、原生收益、新的穩定幣解決方案和現實世界資產 (RWA) 代幣化等新趨勢使生態系統更加活躍。但更令人興奮的是,我們還看到新的原語在我們說話的同時不斷被構建。最新引起我注意的是建立在現有借貸基礎設施之上的鏈上信用違約掉期 (CDS) 和固定利率/定期貸款。

健康且不斷增長的 DeFi 指標

自 2023 年底以來,隨著新一波 DeFi 協議的出現,我們見證了 DeFi 活動的復甦。

首先,從加密生態系統中的總鎖定價值 (TVL) 來看,我們觀察到,在經歷了一段長時間的停滯之後,勢頭開始恢復。從 2023 年 10 月的 410 億美元,TVL 增長了近兩倍,在 2024 年 6 月達到 1180 億美元的局部高點,然後穩定到目前的 850 億美元左右。雖然這仍低於歷史最高水平 (ATH),但仍然是一個顯著的上升趨勢。有充分的理由表明,這可能是 TVL 長期上升趨勢的第一波。

來源: DeFi Llama

來源: DeFi Llama

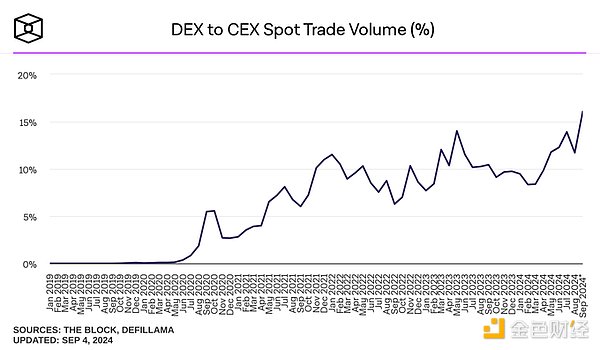

另一個有趣的指標是 DEX 到 CEX 的現貨交易量,它衡量中心化交易所 (CEX) 和去中心化交易所 (DEX) 之間的相對交易活動。我們再次注意到一個積極的長期趨勢,表明越來越多的交易量正在轉移到鏈上。

來源:The Block

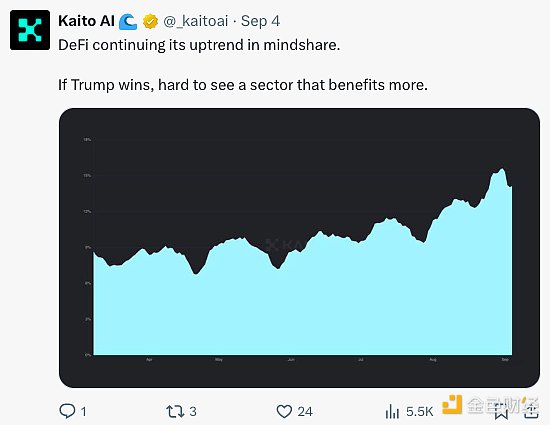

最後但並非最不重要的一點是,近幾個月來,DeFi 領域相對於更廣泛的加密生態系統所佔據的市場份額一直在上升。在一個每個人都在爭奪注意力的市場中,DeFi 開始再次引起轟動。

KaitoAI:DeFi 在心智份額上繼續呈現上升趨勢。如果特朗普獲勝,很難看到哪個行業會受益更多。

機構參與者的到來

雖然“DeFi 之夏”的第一批 DeFi 參與者大多是試圖掌握這項新技術力量的個人,但新一波 DeFi 協議已經開始吸引幾家大型傳統金融參與者進入 DeFi 領域。

今年 3 月,全球最大的資產管理公司貝萊德在以太坊區塊鏈上推出了其首隻代幣化基金——貝萊德美元機構數字流動性基金 (BUIDL 基金),讓投資者可以直接在鏈上賺取美國國債收益。貝萊德的這一首個 DeFi 計劃取得了明顯的成功,該基金已經吸引了超過 5 億美元的資產管理規模。

另一個值得注意的機構興趣日益增長的例子是 PayPal 的 PYUSD 穩定幣,該幣最近達到了一個重要的里程碑:推出僅一年後,市值就超過 10 億美元。

這些例子表明,更廣泛的金融行業終於開始承認在去中心化的區塊鏈技術上構建金融系統的價值主張。引用 PayPal 首席技術官的話:“如果它可以降低我的總體成本並同時給我帶來好處,為什麼不接受它呢?”隨著越來越多的機構參與者開始嘗試這項技術,我們可以說這應該成為 DeFi 領域的強大催化劑。

美聯儲寬鬆週期正在進行中

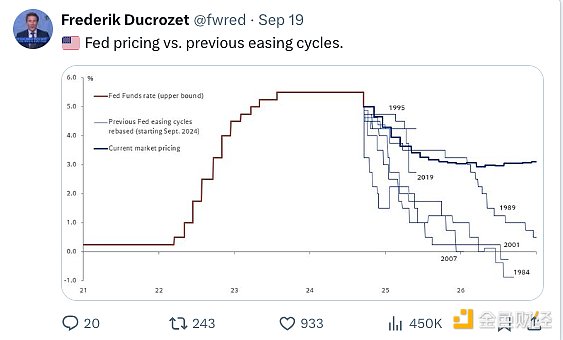

除了上述幾點之外,美國貨幣政策的當前走勢也是 DeFi 的另一個潛在催化劑。事實上,我們剛剛跨過了經濟的一個重大拐點。自新冠疫情後美聯儲開始抗擊通脹以來,美聯儲首次在最近的 9 月 FOMC 會議上降息 50 個基點,這是一個強烈的信號,表明新一輪寬鬆週期正在進行中。聯邦基金利率的預期走勢進一步證明了這一點。

新一輪貨幣寬鬆週期的開始支持了 DeFi 牛市的兩個關鍵論點:

1)這一寬鬆週期必然會增加系統中的流動性。流動性是金融市場的關鍵要素,過剩的流動性是有益的,因為這意味著有更多資金可以進入市場。DeFi 和更廣泛的加密市場必然會從中受益。

2)聯邦利率下降也將機械地增加 DeFi 收益率的相對吸引力。簡而言之,隨著傳統無風險利率下降,投資者將開始尋求其他收益機會。這可能會導致市場轉向 DeFi,DeFi 提供了穩定幣和其他更奇特的策略的廣泛誘人收益率——比幾年前更加安全和可靠。

歷史會重複嗎?

總而言之,似乎有多種因素趨於一致,預示著 DeFi 將會復甦。

一方面,我們目睹了幾個新的 DeFi 原語的出現,它們比幾年前更加安全、可擴展和成熟。DeFi 已經證明了它的彈性,併成為加密領域中少數幾個具有經過驗證的用例和實際採用的領域之一。

另一方面,當前的貨幣條件也支持 DeFi 的復甦。這與上一個 DeFi 夏季的情況類似,當前的 DeFi 指標表明,我們可能正處於更大上升趨勢的開始階段。

歷史不會重演,但總會押韻。