作者:WOO Research

背景

9 月 23 日 USDC Treasury 再次在以太坊上新增鑄造 5,000 萬枚 USDC,這也是 Circle 自九月以來第二次新增鑄造 5000 萬枚 USDC。無獨有偶地,另一個穩定幣巨頭 Tether 也在 9 月 16 日於以太坊新增鑄造 10 億枚 USDT。

除了兩大市面上最主流的穩定幣增發之外,Web 2 支付巨頭 PayPal 推出的 PYUSD 則是強力進攻 Solana 生態,與借貸協議 Kamino 綁定。

根據 DeFiLlama 數據顯示,2024 年以來穩定幣整體市值已從 1300 億美元成長至目前 1720 億美元,年內漲幅高達 32%。

穩定幣的增發並不像其他代幣一樣單一價值被稀釋,由於背後擔保品使其可以錨定一美元的特性,代表的是加密市場對於穩定幣的需求增加,在理論上也被視為熱錢湧入市場,為利多訊號。

即使今年穩定幣的成長有目共睹,市場在這輪週期仍被詬病欠缺流動性、沒有新進資金,上述理論是否被證明為偽?當中與幣價、整體加密市場的 TVL 實際的關聯性又是什麼?上述各大穩定幣發行商近期的戰略動作又是什麼?

就讓 WOO X Research 帶大家一探究竟。

美國農業部

數據情形

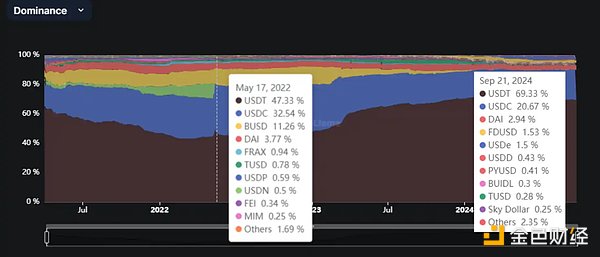

USDC 在 2022 年 3 月時市佔率為 32%,之後受到硅谷銀行破產倒閉影響,目前市佔率僅剩 20.6%,市值也從 550 億美元跌落到現在 350 億美元。

雖說硅谷銀行破產事件對 USDC 帶來巨大沖擊,但在 2024 年 7 月開始,USDC 先是在 Sol 上新增鑄造 2.5 億枚 USDC; 8 月繼續在 Sol 上新增鑄造 2 次 2.5 億美元的 USDC,在以太坊則是增發 2 次 5000 萬美元的 USDC

到近期九月則是拉高在以太坊鑄幣的頻率,在三個禮拜內增發了 4 次 5000 萬枚 USDC,共計 2 億。

· 以太坊:9/23 5000 萬、9/10 5000 萬、9/9 5000 萬、8/30 5000 萬

· SOLANA:8/8 2.5 億、7/20 2.5 億

Circle 近三個月的瘋狂印鈔,增發約 8 億 USDC,也使得 USDC 的市值在 2024 年呈現緩慢上升趨勢,修復矽谷銀行所帶來的傷痕。

近期動態

增發的意義除了上述所提到的可能是熱錢湧入的跡象,更代表發行商對於整體加密市場未來的看好。

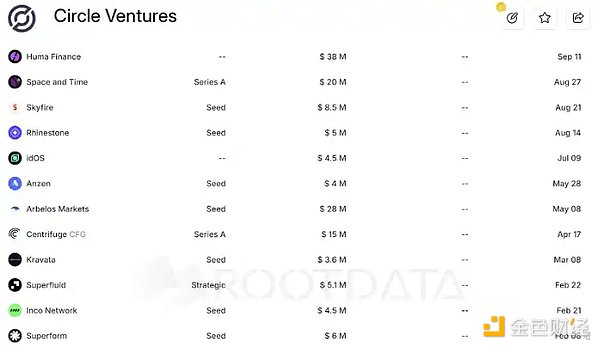

Circle Ventures 在 2024 年一共投資了 12 筆項目,一個月投資 1~2 個項目,投資項目類型多為支付、RWA 賽道,以及一些零星的基礎設施。像是近期融資 3800 萬新興概念 PayFi 龍頭 Huma Funance、RWA 信貸市場 Centrifuge 等。

USDC 雖是中心化穩定幣,但卻是 DeFi 中重要的底層資產,Circle 從自身業務如支付、RWA (穩定幣把現實資產帶到鏈上可以說是最早的 RWA) 出發,相關板塊有著容納大量資金的能力,待市場熱絡、整體 TVL 衝高之時,Circle 便能夠鏈上、鏈下兩邊賺,成為名符其實的賺錢機器。而 Circle 創辦人 Jeremy 在近期也表示正在推行 IPO 計畫。

Jeremy 也在 Solana BreakPoint 大會上表示,近期正在探索 USDC 和 AI 代理的結合,用於確保錢包等基礎設施的靈活與安全性。

從 USDC 增發、投資支付、RWA、基礎設施賽道再到 AI 探索,Circle 動作頻頻,相關賽道值得持續關注。

泰達幣

數據情形

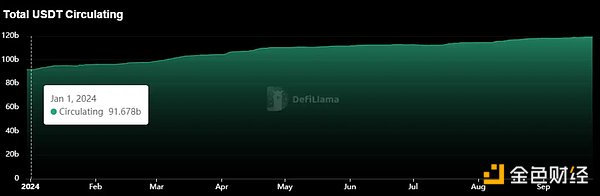

USDT 一直以來便是穩定幣的霸主,市佔率高達 7 成,主要流通量在 TRON 上,佔比近 50%。整體市值高達 1200 億美元,自今年以來成長 33%

USDT 增發以 10 億為單位,今年在以太坊以及 TRON 各增發五次,也就是 100 億美元。

· 以太坊:9/16 10 億、8/21 10 億、8/13 10 億、5/21 10 億、2/21 10 億

· TRON:8/20 10 億、6/15 10 億、5/17 10 億、4/4 10 億、1/29 10 億

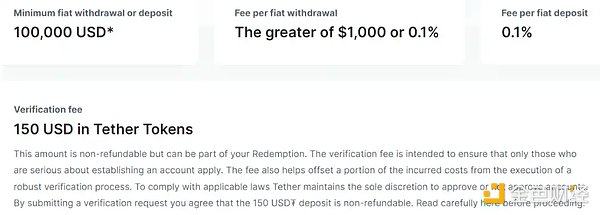

USDT 佔據了穩定幣的大片江山,母公司 Tether 自然也賺得盆滿缽滿,從 Tether Q2 釋出的財報顯示,淨營業利潤達到 13 億美元,2024 半年狂撈 52 億美元,為歷史新高。

主要營收來源為存入、贖回時收取的 0.1% 手續費,另外還有帳戶驗證費、USDT 貸款利息收入等。

Tether 憑藉著強大的市佔率,帶起網路效應,不論牛熊,成為加密市場上的印鈔機。

近期動態

比起 Circle 從自身業務出發擴張版圖,Tether 則是斜槓玩家。

近期 9 月 8 日宣佈收購拉丁美洲農業巨頭 Adecoagro 9.8% 的股份。7 月宣佈開發去中心化 AI 模型,也投資雲端 GPU 營運商的 Northern Data Group,高達 6.1 億美元的債務融資。6 月投資比特幣挖礦公司比特小鹿,買入一億美元 BTDR 股票。

在 4 月更是宣佈成立四個新業務部門,包含技術、金融、能源 (挖礦) 以及教育,並推出旗下風險投資部門 Tether Evo,向穩定幣以外的賽道探索。

PY 美元

數據情形

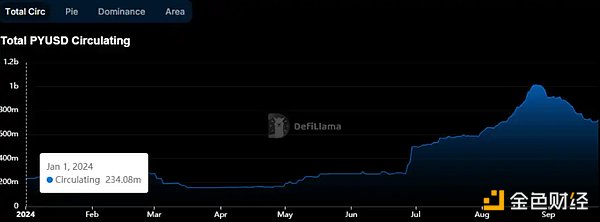

PYUSD 不像 USDT、USDC 歷史悠久,它在 2023 年由 PayPal 推出,目前僅在以太坊以及 Solana 上流通,流通比率約為 1:1,雖說上文以太坊與 Solana 在流通量略為相等,但 PYUSD 直到今年五月才上線 Solana,可以視為 PYUSD 為 Solana 當中的原生穩定幣。PayPal 選擇 Solana 是優秀的結算速度、低於一美分交易費用,以及擁有超過 2,500 名開發者的生態系。

目前 PYUSD 市值為 7 億 2200 萬美元,自今年以來增速極快,一方面也受惠於今年 Solana 的突飛猛進,市值成長約為 3 倍,排行整體穩定幣第七名。

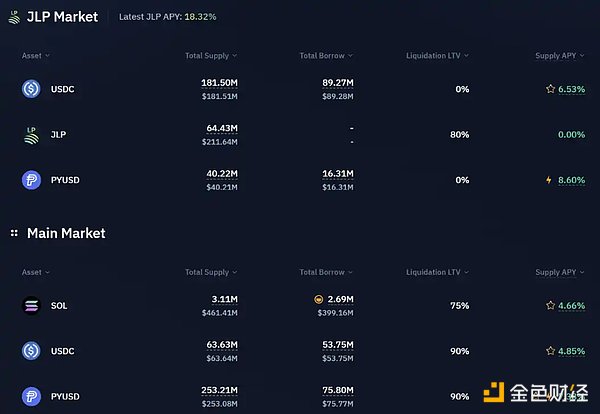

而近期的流通量下跌,則歸因於 Solana 上各種 DeFi 協議中對於 PYUSD 獎勵年化報酬的下降。

原先將 PYUSD 存入借貸協議 Kamino 進行放款,可以獲得約 13% 的低風險收益,但隨著活動結束,目前收益落在 7%~8% 之間,存款意願降低,PYUSD 流通量因此減少。Kamino 當中的 PYUSD 佔了 SOL 上總流通量的 78%,因此資金從協議出逃對於 PYUSD 的影響極大,也是 PYUSD 持有者的需要考慮的風險之一。

近期動態

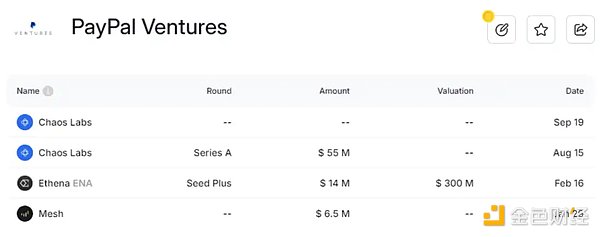

PayPal 在去年 8 月推出 PYUSD,看似入局較晚,其實是 PayPal Ventures 早在 2019 年便有加密項目投資紀錄。今年有 4 筆投資,共三個項目,其中鏈上風控公司 Chaos Labs 共三輪融資皆有參與 (種子輪於 2023 年領投)

此外也包含今年紅極一時的收息穩定幣項目 Ethena、支付平臺 Mesh。可以看出 PayPal 的發展方向仍圍繞著本身穩定幣與支付業務。

穩定幣市值與 DeFi TVL & 比特幣價格關聯

覆盤過去經驗可以發現,穩定幣市值與比特幣價格的關聯性如下

2021 年,比特幣價格上升的同時,穩定幣市值也在增加,這代表資金正流入加密貨幣市場,投資者可能將資金暫時停留在穩定幣,等待機會買入比特幣或其他加密資產。

2022 年,隨著市場下跌,比特幣價格與穩定幣市值都出現下降,這表示資金正在撤離市場,投資者將穩定幣兌換回法幣或直接提取資金。

2023 年至 2024 年,比特幣價格和穩定幣市值均呈現逐漸上升的趨勢,暗示著市場重新恢復興趣,資金再次流入加密貨幣市場。

比特幣價格與穩定幣市值之間存在著強烈的正相關關係。當比特幣價格上升時,穩定幣市值通常會增加,這表明市場資金流入;反之,當比特幣價格下降時,穩定幣市值也會減少,表示市場資金流出。

而 DeFi TVL 的走勢與穩定幣市值更是強烈正相關,折線圖幾乎完美重合。近期穩定幣不斷增發,我們也可以期望市場在熱錢不斷湧入之後,無論是比特幣、山寨幣皆能恢復流動性。