介紹 美國聯邦儲備局的關鍵利率決策具有廣泛的影響力,波及全球市場,包括比特幣等加密貨幣。加密貨幣市場通常被視為傳統資產的對沖工具,對加息和降息表現出動態反應。當美聯儲調整其貨幣政策時,會在加密貨幣的需求、波動性和流動性上引發連鎖效應,投資者需要密切關注這些變化。

美國聯邦儲備局的關鍵利率決策具有廣泛的影響力,波及全球市場,包括比特幣等加密貨幣。加密貨幣市場通常被視為傳統資產的對沖工具,對加息和降息表現出動態反應。當美聯儲調整其貨幣政策時,會在加密貨幣的需求、波動性和流動性上引發連鎖效應,投資者需要密切關注這些變化。

利率如何影響加密貨幣

加息和降息對加密貨幣市場的影響各不相同,主要取決於投資者情緒和更廣泛的經濟環境。降息往往會帶來樂觀情緒,因為它增加了市場流動性,促使更多風險投資,並提升對比特幣等投機性資產的需求。相反,加息通常會減少市場流動性,使高風險資產的吸引力下降。接下來,我們來仔細看看這兩種情形——加息和降息,以及它們對加密貨幣市場的不同影響。

降息期間會發生什麼?

2020 年降息後比特幣價格上漲

央行或美聯儲的降息決策通常是經濟疲軟的信號。當美聯儲降息時,借貸成本降低,這往往會鼓勵包括加密貨幣在內的高風險投資。

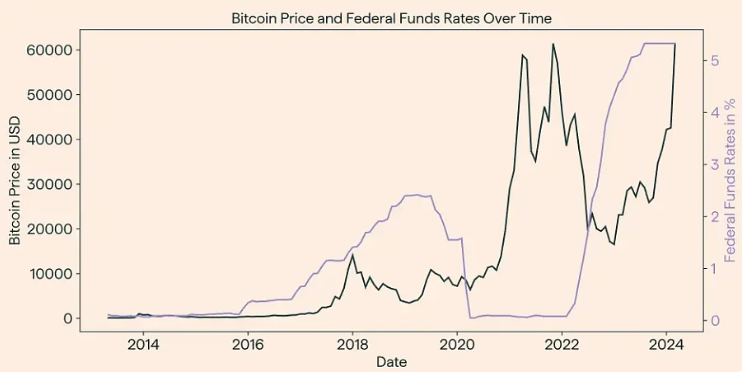

歷史數據顯示,2020年美聯儲降息0.25%時,比特幣最初經歷了60%的回調,隨後在當年出現了驚人的1600%漲幅。較低的利率往往會使投資者從傳統的儲蓄工具轉向更具投機性的資產,如加密貨幣。尤其是在通脹擔憂與利率下降同時發生時,比特幣作為避險資產的吸引力會顯著提升。

標普全球(S&P Global)的一份研究報告支持這一觀點,並強調了比特幣價格波動與貨幣政策調整之間的顯著相關性。確實,低利率時期通常伴隨著比特幣價格的上漲,而快速加息則導致價格下跌,這反映了更廣泛的市場趨勢。

為什麼加息會導致加密貨幣下跌?

2022 年加息後比特幣價格下跌

另一方面,加息則會產生相反的效果。正如Cointelegraph指出的那樣,加息會壓縮金融市場中的流動性,使加密貨幣等高風險資產的吸引力下降。加息提高了低風險固定收益工具的回報率,從而促使投資者將資金從波動性較大的資產(如比特幣)中撤出。

加密貨幣對流動性減少的反應與其他風險資產類似:當美聯儲在2021年11月宣佈有意加息時,加密貨幣出現下跌,隨後在美聯儲於2022年大幅加息時,市場持續走低。此外,LUNA/UST等加密貨幣的崩盤以及FTX等交易所的倒閉進一步削弱了交易者對這些虛擬資產的信心。當時,比特幣價格下跌了約65%。

目前,由於降息速度和美國經濟狀況尚不明朗,市場正處於盤整階段。

比特幣的價格正在根據市場預期波動:當市場預期加息時,比特幣價格下跌;而當美聯儲停止加息時,市場開始消化降息預期,比特幣價格隨之上漲。

目前,市場處於盤整階段,因為降息速度和美國經濟狀況尚不完全明朗。但隨著美聯儲在經歷了一段緊縮週期後開始放鬆貨幣政策,比特幣價格上漲似乎是不可避免的。然而,從短期來看,比特幣仍可能進入回調階段。

因此,當市場預期經濟將改善時,股票和加密貨幣等風險資產類別也有望在積極的投資者情緒和流動性增加的推動下一同上漲。然而,當加息主要由於美聯儲緊縮貨幣政策以應對通脹時,資本成本上升,導致比特幣等風險資產的吸引力下降,隨著利率持續上升,其價值也會隨之下跌。

其他因素

美國國債

加密貨幣經常被宣傳為解決所有問題的靈丹妙藥,無論是通貨膨脹、低利率、購買力不足還是美元貶值。這些積極因素很容易讓人相信,而加密貨幣似乎獨立於其他資產而增長。

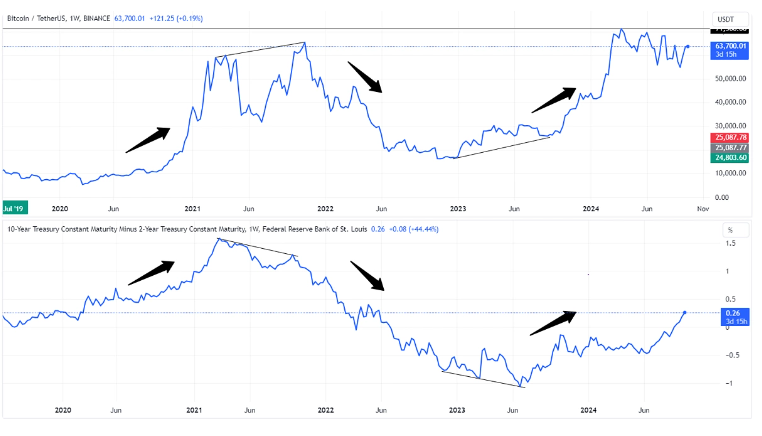

觀察比特幣價格與 10 年期美國國債和 2 年期美國國債收益率曲線利差之間的相關性是很有趣的。資產之間的差異導致比特幣價格的相應調整。

據我們所知,當短期美國債券的收益高於長期債券時,這被稱為收益率曲線倒掛。在正常情況下,長期債券的收益率更高,因為投資者在短期內更關注風險較高的資產,例如比特幣、2 年期債券、股票等。然而,當收益率曲線倒掛時,即短期債券收益率高於長期債券,這表明投資者對經濟狀況感到不安,可能會退出包括比特幣在內的風險資產。

相反,長期債券收益率高於短期債券收益率(我們現在看到的)為加密貨幣等風險工具發出了積極信號。

美國國債和比特幣之間的差異

仔細觀察就會發現,比特幣的波動範圍也落後於收益率曲線利差(出現分歧)。這些資產的進一步同步,加上通脹率下降以及相應的利率下降,可能會給比特幣中長期增長帶來希望。

機構投資者購買比特幣

機構投資者對比特幣的興趣激增,對沖基金和資產管理公司將其視為對沖法定貨幣貶值的工具和重要的多元化工具。隨著機構投資者尋求受監管的投資機會,對比特幣 ETF 的需求不斷增長凸顯了這一趨勢。據路透社報道,這種機構支持預計將支持比特幣的價格穩定和未來增長,從而推動潛在的牛市反彈。機構資本的湧入對比特幣的市場增長至關重要,有助於維持高價格水平併為該資產的價值提供長期信心。

這表明,儘管比特幣確實會響應聯邦基金利率的變化,但它並不是孤立地做出反應。利率的影響必須從更廣泛的市場條件、機構利益和監管變化的角度來看待。

宏觀經濟因素

中國最近推出了一項大規模刺激計劃,包括降低利率和抵押貸款利率、釋放流動性,並承諾投入超過 1000 億美元支持股市。這一全面舉措可能會對全球市場產生重大影響,提振股票、黃金和比特幣等風險大、流動性敏感的資產類別。分析師認為,如果成功,它還可能推高通脹率,目前通脹率一直徘徊在零以上。這一與中國通常的漸進式方法不同的舉措標誌著其經濟戰略的重大轉變,其全球連鎖反應將受到密切關注。

比特幣作為對沖通脹的工具

比特幣的固定供應量為 2100 萬枚,使其成為抵禦通脹的強大對沖工具。與政府可以印製的法定貨幣不同,比特幣的稀缺性確保其價值不受通脹壓力的影響。這一點在 2021 年變得顯而易見,當時美國通脹率飆升至 7%,比特幣升值超過 300%,成為防止貨幣貶值的保障。

比特幣與黃金有著共同的特徵,通常被稱為“數字黃金”,因為在高通脹時期,兩者似乎都充當了價值儲存手段。比特幣的去中心化特性確保它不受經常引發通脹的政府貨幣政策的影響。

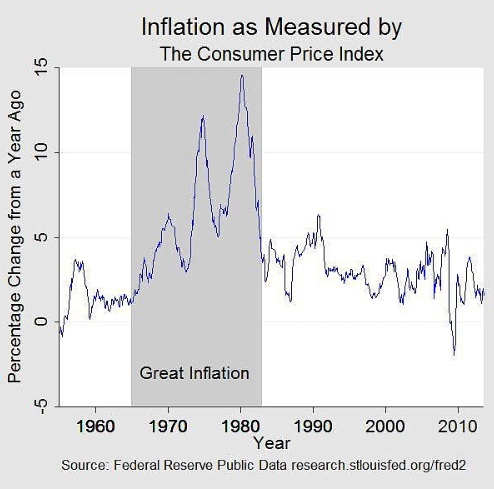

20 世紀 70 年代的三次通貨膨脹

從 1970 年代的歷史趨勢來看,通貨膨脹會分三波發展,專家認為歷史可能會重演。這可能會導致比特幣進一步上漲,類似於黃金在通貨膨脹時期的上漲。

比特幣和美元指數之間的逆相關性

比特幣與美元之間的逆相關性也至關重要。當美元走弱時,比特幣往往會走強,使其成為一種有吸引力的替代品。這種逆相關關係與黃金和美元之間的逆相關關係非常相似,表明比特幣可能繼續充當對沖法定貨幣波動的工具。

儘管短期加密貨幣市場波動受美聯儲利率政策影響,但比特幣的中長期前景看好,因為它可以抵消通脹成本並保持其作為安全投資的價值。這一特性使其對那些希望在經濟不確定時期保持購買力的人具有吸引力。

對加密貨幣的中期影響

基於以上基本面分析並關注圖表上的技術數據,我們可以看到以下情況:在中期內,按日線圖來看,比特幣自2024年3月以來一直在一個下降通道內波動。

當前價格在黃金斐波那契區域面臨重要阻力,若突破通道上邊界,可能會發出對加密貨幣市場的看漲信號,並有可能迴歸至73500的歷史最高點(ATH)。然而,如果出現修正情景,價格可能會跌至58500的支撐位,與38.2%的斐波那契比率相一致。

對加密貨幣的長期影響

2024年,渣打銀行分析師多次發佈對比特幣匯率走勢的預測。今年4月,他們假設BTC的價格將在今年年底增長至15萬美元。

經紀公司伯恩斯坦的專家也認為,到第四季度末,主要加密貨幣的報價將突破 80-90,000 美元的歷史最高水平。

此外,對沖基金SkyBridge Capital創始人安東尼·斯卡拉穆奇(Anthony Scaramucci)表示,到今年年底,比特幣價格可能達到創紀錄的10萬美元。

這與 FBS 分析師根據每週比特幣圖表的技術分析得出的預測相吻合。100,000 美元的水平與杯柄形態突破時的 161.8 斐波那契水平相吻合。然而,潛在的修正走勢可能首先達到 50,000 區域,然後升至新的 ATH。

結論

美國利率的變化,特別是降息,往往會推動比特幣和更廣泛的加密市場,因為較低的利率鼓勵風險投資。歷史數據表明,比特幣在降息後通常會反彈,受到投資者對投機性資產的興趣和對通脹的擔憂所驅動。雖然加息會收緊流動性並導致價格下跌,但比特幣的長期潛力依然強勁,分析師預計到2024年底會有顯著收益。作為對抗通脹的工具和投機性資產,比特幣的未來在很大程度上取決於更廣泛的經濟趨勢和美聯儲的政策。