據觀察人士稱,機構似乎正在從傳統的現金和套期保值套利轉向純粹的方向性交易。

- CF Benchmarks解釋稱,現貨ETF資金流入與CME期貨未平倉合約激增之間的不匹配表明了看漲方向性押注的傾向。

- Bitwise也表示,期貨溢價的上升同樣表明了這一點。

如果你對比特幣(BTC)未能突破70,000美元感到失望,以下的見解或許能讓你振奮——近期美國上市的現貨ETF需求強勁,通常被視為機構活動的代表,主要呈現出看漲方向性的押注,而非套利交易。

根據數據追蹤網站SoSoValue,自10月14日以來,11只現貨比特幣ETF累計淨流入接近25億美元,為3月以來的最高水平。同時,數據顯示,芝加哥商品交易所(CME)活躍比特幣期貨的名義未平倉合約價值(或美元價值)激增至創紀錄的120億美元以上,來源為VeloData。

經驗豐富的投資者可能會將這兩個變量的同步上升視為機構持續偏好現金和套期保值套利的跡象,這是一種非方向性策略,旨在通過現貨和期貨價格之間的差異獲利。今年年初似乎就是這種情況,機構設置了所謂的基差交易,涉及做多ETF和做空CME期貨,使比特幣基本上維持在70,000美元以下。

然而,CF Benchmarks加密指數提供商的首席執行官Sui Chung表示,最新的ETF資金流入顯示出通過現貨ETF進行看漲交易的傾向。

Chung在接受CoinDesk採訪時表示:“當現貨ETF資金流入和CME未平倉合約的增長相互對應時,基差交易的增加通常會很明顯。但在這種情況下,現貨ETF流入25億美元,而CME比特幣期貨合約的未平倉合約僅增加了16億美元,兩者存在明顯的不匹配。”

他補充道:“這告訴我們,只有一部分(我們估計約40%)的ETF流入用於基差交易,剩下的60%或14億美元則是方向性持有。” 大多數比特幣現貨ETF參考了CF Benchmarks的比特幣參考利率——紐約版本(BRRNY)。

期貨溢價激增

升高的期貨溢價也削弱了ETF資金流入是由現金和套期保值交易驅動的任何看法。大規模使用該策略通常會“套利消除”溢價,從而限制價格差異。

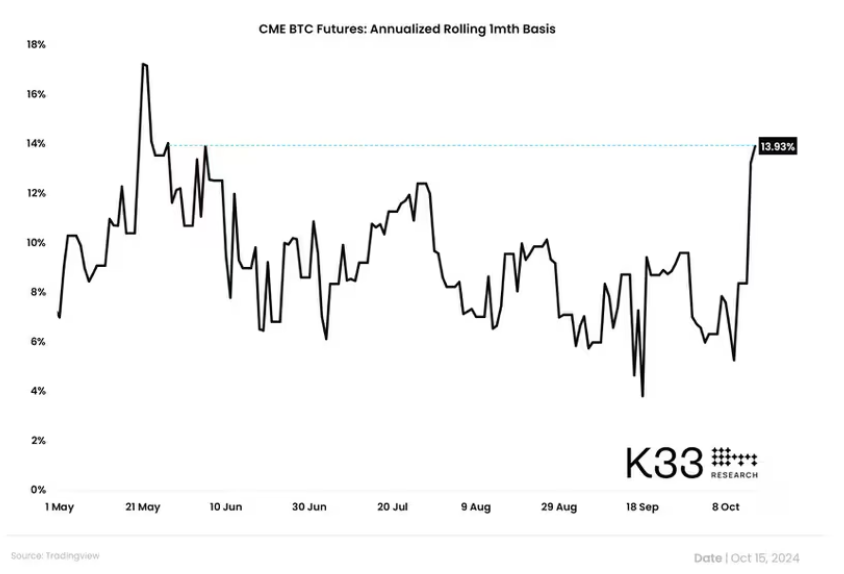

根據K33 Research的數據,上週CME的一月份年化比特幣期貨溢價(基差)從大約6%上升至13.9%,為自5月以來的最高水平。永續合約市場的資金費率也上升,暗示了看漲的多頭交易傾向。

Bitwise歐洲區研究主管André Dragosch在接受CoinDesk採訪時表示:“比特幣基差率(期貨溢價)一直在上升,暗示著多頭持倉的傾向,這往往會使期貨曲線陡峭並增加正向市場(contango)。這一點在永續資金費率中也得到了反映,後者已升至自2024年7月以來的最高水平。”

Dragosch補充道:“像Jane Street這樣的市場做市商傾向於在比特幣ETF庫存增加時增加其比特幣的空頭持倉;最新證據表明,最近通過期貨和永續合約的多頭持倉出現了淨增加。”

BTC CME 期貨:年度滾動一個月基礎/溢價。(K33 研究)(K33 研究)

也就是說,一些市場參與者似乎在做空CME期貨的同時購買了ETF。根據Tradingster追蹤的數據,截至10月15日的一週內,非商業交易者或大型投機者持有的淨空頭頭寸達到1872份合約,為自3月以來的最高水平。

Dragosch指出:“關於CME比特幣期貨非商業淨頭寸的最新數據暗示期貨交易者在CME上處於淨空頭狀態。然而,綜合各類期貨交易所的數據則暗示情況相反。”