今日之後,特朗普會成為繼小羅斯福之後的最強勢總統,也正是在小羅斯福任上,諾克斯堡成為美國黃金戰略儲備基地,而特朗普也宣稱要將比特幣作為美國的聯邦儲備金。

本次美國大選,特朗普在普選票上戰勝哈里斯,只要選舉人忠誠於選民意志,那麼特朗普已經拿到 538 張選舉人票的半數以上,不出意外的話,2025 年 1 月 6 日川寶可以回到自己忠誠的白宮。

不僅如此,參議院共和黨也已經佔據 51 席,眾議院兩黨有望形成均勢,即使共和黨無法控制,雙方差距也在個位數之內,並且得益於川寶第一個任期內對大法官的多次提名,目前最高法院保守派 VS 自由派大法官的比例穩定在 6:3,這一點甚至超越了小羅斯福總統,因為他並未完全控制最高法院。

上一次發生兩次不連續當選的奇蹟,已經需要追溯到 132 年前的克利夫蘭時期了,從 11 月 5 日之後, 維基百科的頁面就需要修改一下了,特朗普歷史第二人的成就已經達成。

遙想羅馬的發展史,共和黨已經是特朗普的黨,而首次三權歸一也讓他擁有了以往美國總統沒有的權力基礎,上一次小羅斯福奠定了美元黃金的聯盟,直至佈雷頓森林體系解體為止,而這一次,比特幣也會開啟這個歷史進程嗎?

Web3 體制化進程開始

體制在東方大國意味著穩定,而在西方大國的特朗普、馬斯克看來,System 和 Deep State 一樣,代表著腐朽的利益集團,是需要被消滅的對象,因此馬斯克才會親身入局,希望成為政府效率部(D.O.G.E)的掌舵人,在現有的政治糾偏機制外添加新的鯰魚和活力。

這並不是新的思路, FBI 的誕生、IRS 的出現,以至於 CIA 的成立,都是既有路線無法維繫的新生變量,據此認為加密貨幣和比特幣會真正改變美國則大可不必,而我們唯一需要關心的是美元和黃金是如何被“美國化”的,也是所謂的體制化,即新生的反抗力量被吸納為現有統治秩序的一部分。

自由美元的終結

美元的發行大致經歷了三個階段,獨立戰爭時代的大陸幣到 1913 年美聯儲成立,1879 年~1944 年金本位,20 世紀 70 年代後的信用貨幣時代。

早在美國獨立戰爭時期,美國大陸軍開始發行美元,但此時的美元更多是一種戰爭債券,如果賭大陸軍會贏,就使勁囤美元就行,之後到南北戰爭時期,聯邦政府大量發行“綠背美元”,也是這個道理,具有濃厚的戰爭債券色彩,而南方政府發行的是棉花債券,最終工業化的美元戰勝了莊園主的棉花。

之後是二戰配套的佈雷頓森林體系,美元和黃金掛鉤,其他國家的貨幣和美元掛鉤,雙掛鉤機制也是事實上的金本位機制,但在尼克松宣佈黃金不再兌換美元之後,該體制正式解體。

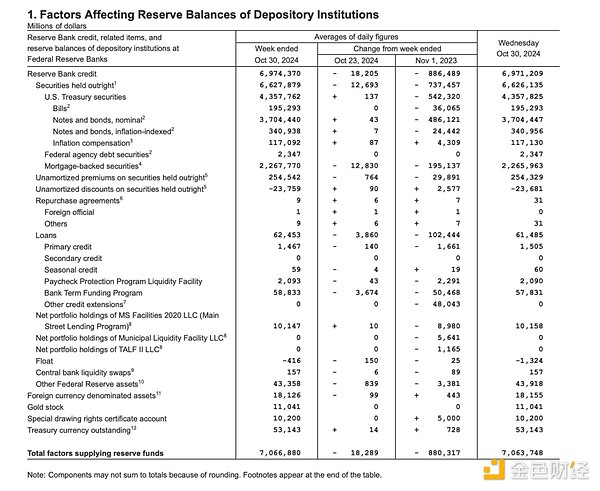

以上是我們熟知的美元歷史,而如今的美元其實是美國國債的兌換券,美國財政部發行債券,美聯儲購買後當做美元發行儲備金,Luna-UST 等雙幣種機制不過是拙劣的模仿物罷了。

而夾在1820 年代到南北戰爭時代的綠背美元的自由銀行時代,和當前加密貨幣的繁榮別無二致,大量銀行可以自行發行銀行券,本質上是一種憑票即兌的本票,各銀行間自行發行的銀行券即使面值一致,也存在無法互通的情況,最瘋狂的時代,市面上一度有 70000 種以上的各類“美元”。

相當程度上,美元體系的混亂也是南北戰爭的誘因之一。

這種發行主體的混亂,自然無法持續存在,如同今天對加密貨幣的監管思路一樣,如果不進行管理,即使是黃金,也會被賣出上至月球,下至黃泉的價格,經濟體系長期處於布朗體系之下。

據此,美國 1863 年出臺《國民銀行法》,建立了一批國民銀行和貨幣監理署(OCC),不過這裡需要注意的是,美國政府沒有否定其他銀行發行銀行券的資格,而是針對性的進行“審查”和監理,如同 SEC 針對的是各加密貨幣的“證券發行”資格審查,可不是否定你的加密貨幣發行資格,美國管理的特色都藏在歷史中。

至此,美國政府開始大規模干預美元,直至 1907 年的經濟危機,J.P 摩根扮演了救世主的角色,因此有了和美國政府搭臺唱戲的硬實力,1913 年《聯邦儲備法案》出臺,美聯儲(Fed)就此誕生,自由美元徹底終結。

比特幣上岸之後

張華考上了北京大學,李萍進了中等技術學校,我在百貨公司當售貨員,我們都有光明的前途。

世界上的加密貨幣只分兩種,比特幣和其他,在特朗普看來,美元需要更換錨定物,而比特幣會是比美債更好的錨定物,至少和黃金一樣可以作為支撐物之一,唯一的問題是比特幣的價格無法容納數十萬億的流動性,如果每枚比特幣價值一百萬美元,更有可能是美元貶值。

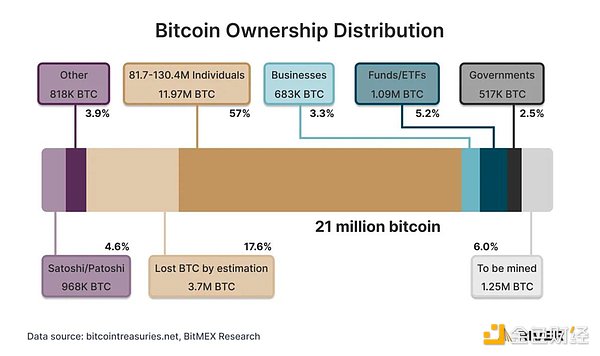

我們做一道簡單的數學題,現在的美債規模 35 萬億美元,而當前的比特幣流通量 1910 萬枚左右,做個簡單的除法,解決美債危機,單枚比特幣價格需要達到 1,832,460,那目前的 75000 美元只是開胃菜,還有 24 倍的增幅。

更理性的選擇是比特幣不需要像黃金一樣成為美元的儲備金,只需要解決美債利息,根據測算,目前美債年利息 1 萬億左右,差不多就是半個加密貨幣市值,或者約等於比特幣市值,但是這依然需要美國政府控制所有或者大部分比特幣,且不論美國政府能否做到這一點,沒有流動性的資產是沒有價值的。

目前美國政府的比特幣持有量在 1% 左右,但是如同 J.P 摩根之於美聯儲,各類 BTC ETF 大多數都是美資背景,如果算上他們的 5.2% 份額,加上中本聰的被動鎖倉的 4.6%,那麼美國政府理論上是有能力控制或影響 10% 左右比特幣價格,這已經算是超級鯨魚了。

在 2034 年之前,大約有 10 萬億左右的美債利息,考慮到特朗普任期只有 4 年,如果比特幣真正能作為美元儲備,那麼只需要解決 5 萬億左右的利息問題,那麼單枚比特幣價格只需要達到 261,780 美元,是目前價格的 3 倍左右,這是有可能實現的,只要拿出我死後,哪管洪水滔天的態度就行。

而整個 Web3 也會隨之進入美國時代,上一次的互聯網紅利結出了硅谷果實,這一次不知道會如何進行。