隨著唐納德·特朗普 (Donald Trump) 的當選,一位加密貨幣友好型監管機構可能會取代美國證券交易委員會 (SEC) 主席 Gensler,為現貨 ETH ETF 的質押獎勵打開大門。

隨著當選總統唐納德·特朗普以壓倒性優勢獲勝,美國證券交易委員會 (SEC) 主席加里·根斯勒 (Gary Gensler) 的日子似乎屈指可數。

市場和政治觀察家預計特朗普將任命新的委員會主席,這一轉變可能使現貨 ETH ETF 能夠提供質押獎勵,從而提高以太幣 (ETH) 的價格。

特朗普對美國加密貨幣行業做出了許多重大承諾。其中之一就是在新政府上任的“第一天”解僱根斯勒。但這說起來容易做起來難。

網絡和數字媒體律師安德魯·羅索告訴 Cointelegraph,“總統有權任命和罷免某些個人,這延伸到 SEC 委員。”

然而,他說,“總統是否可以直接解僱 SEC 主席,這有點模稜兩可。”

特朗普必須提出正當的解僱理由,例如翫忽職守、效率低下或瀆職。直接解僱 Gensler 是史無前例的舉動,也可能意味著特朗普政府將遭遇政治反彈。

Rossow 表示,特朗普可能不會被潛在的政治後果嚇倒,因為數字資產行業普遍對 Gensler 的“執法監管”方式感到不滿。此外,特朗普好鬥的政治風格表明他幾乎不尊重系統性規範。

阿肯色大學法學院專門研究商業協會和證券監管的教授 Carol Goforth 告訴 Cointelegraph,有一條更快的途徑可以免除 Gensler 的職務,而不必將他踢出 SEC:“總統可以隨時降職主席,並用其他現任委員之一取而代之。這可能會立即發生。”

Rossow 表示,總統有權通過重組計劃第 10 號中定義的權力在委員之間轉移主席職位。他說,特朗普“可能只是選擇將主席職位轉移給另一位 SEC 委員,理由是忠實履行其執行權符合憲法。”

不過,“在大多數情況下,SEC 主席往往會在任期內白宮發生變化時辭職,”Rossow 補充道。

Goforth 指出,Gensler 的辭職將使任命新的 SEC 主席變得更加複雜,因為這需要參議院的批准,這涉及更長且可能存在爭議的聽證會和立法爭論程序。

然而,她表示,即使是參議院的批准,對於“特朗普總統來說也相對容易實現”,因為共和黨已經贏得了對立法機構的控制權。

特朗普已經明確表示希望任命一位對加密貨幣友好的 SEC 主席。SEC 的限制性措施之一就是考慮將 Staking 作為一種證券產品,這些措施阻礙了美國加密行業的發展。

人們寄予厚望,希望新任 SEC 主席能夠停止正在進行的執法行動,併為 ETF 發行人提供質押服務打開大門。

以太坊質押或將提振陷入困境的現貨 ETF

以太坊的價格一直低於市場預期。與比特幣或其直接競爭對手 Solana 相比,以太坊價格表現不佳的原因有很多。其中一個因素是現貨以太坊 ETF 自推出以來表現不佳。

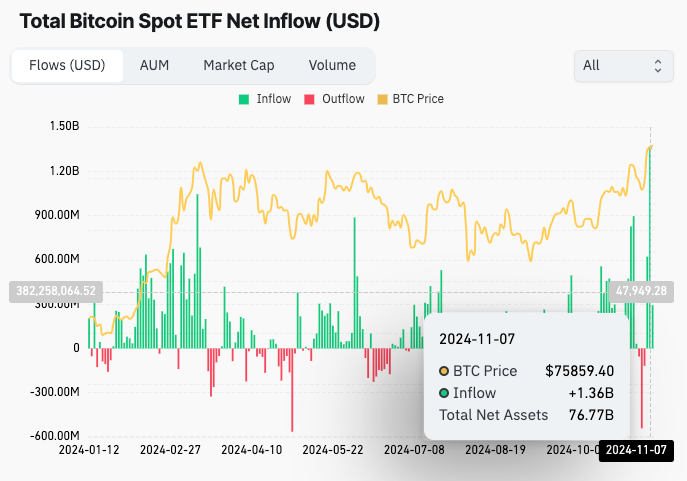

市場觀察人士預計現貨以太坊 ETF 將複製現貨 BTC ETF 的成功。貝萊德的現貨比特幣 ETF 在 11 月 7 日流入資金超過 11 億美元,使 BTC ETF 管理的總資產 (AUM) 超過 250 億美元。

11 月 7 日,現貨比特幣 ETF 共流入 13.4 億美元。資料來源:CoinGlass

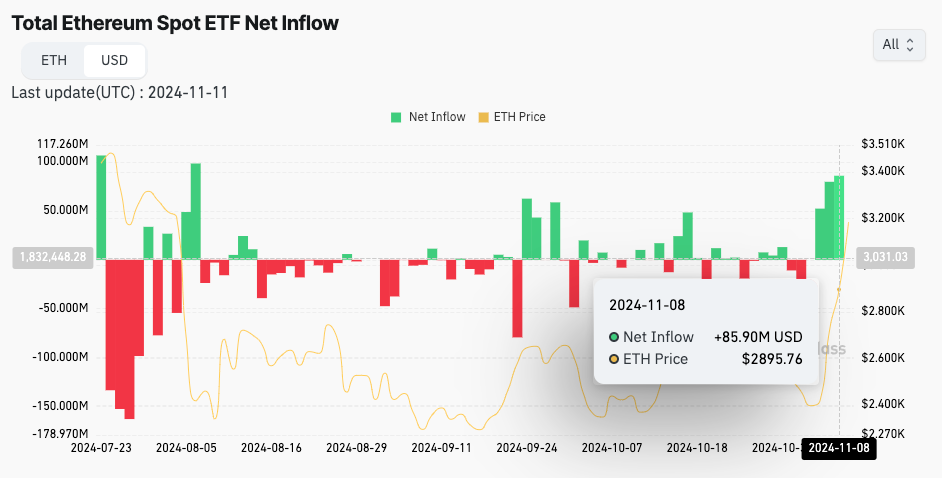

相比之下,貝萊德的 iShares Ethereum Trust ETF 在 11 月 8 日創下了最高流入量之一,流入量接近 8600 萬美元,總資產管理規模超過 80 億美元。然而,這種提振並未抵消 Grayscale 的 Ethereum Trust ETF 的流出,這繼續阻礙其整體勢頭。

11 月 8 日,現貨以太坊 ETF 的資金流入總額為 8590 萬美元。資料來源:CoinGlass

加密 ETF 發行商 21Shares 的美國業務負責人 Federico Brokate 告訴 Cointelegraph,“ETH ETF 的流動情況有些令人失望。”不過,他仍然保持樂觀,他說:“我們看到對以太坊的需求穩定;不過,我們預計這種需求會加速,”他表示:“隨著 ETH 作為商品的監管清晰度增強信心,機構興趣預計將增長。”

Brokate 表示,ETF 投資者無法參與質押是導致現貨 ETH ETF 表現不佳的一個重要因素。“質押可以被視為投資者的被動收入來源,因此對於我們預計屬於早期採用者的加密貨幣原生人群或加密貨幣相關人群來說,他們可能到目前為止一直處於觀望狀態。”

Onchain 數據研究員、前 21Shares 分析師 Tom Wan 在 X 上分享說,他認為現貨 Ether ETF 可以通過承諾通過質押獲得被動收益來吸引投資者,從而更好地與現貨 BTC ETF 競爭,吸引資金流入。

提供質押獎勵的結構可能會有所不同,具體取決於監管和運營設置。ETF 發行人可以收取質押獎勵,從而有效地讓他們擺脫管理費並以此方式營銷他們的產品。

目前,ETH ETF 發行人收取的費用在 0.15% 到 0.25% 之間,其中 Grayscale 的 ETHE 明顯更高,為 2.5%。據 Wan 稱,即使質押 25% 的管理資產,也能產生足夠的收益來完全抵消這些費用。Wan 表示,ETH ETF 免費或低成本的前景可能會吸引機構投資者,尤其是對散戶投資者有吸引力。

另一種可能性是 ETF 發行人向投資者提供間接質押收益。投資者不會直接質押他們的資產,但會從 ETF 集合資產產生的質押獎勵中受益。

Wan 指出,即使是適度的質押收益率也可能產生影響。“如果發行人提供 0% 的管理費加上約 1% 的收益率,它將成為 BTC ETF 的一個有競爭力的替代方案。”雖然 1% 的收益率似乎微不足道,但他表示“收益率可能是一個有意義的差異化因素。”當前以太幣質押的利率約為 3.5% 年收益率(APY),具體取決於所選擇的具體質押方法。

無論選擇哪種模式,ETF 發行人都有足夠的靈活性來吸引投資者。Wan 總結道,“啟用質押收益可能會改變遊戲規則。”

“阻礙 ETH ETF 發揮潛力的一個關鍵因素是缺乏質押。對於可能剛接觸加密貨幣的機構投資者來說,比特幣已經是一種新資產——以太坊甚至更新。為了吸引資金流入,ETH ETF 需要一個清晰的差異化因素,讓投資者容易理解。”

投資者仍然認為以太坊是一個模糊的概念。Brokate 表示,現貨 BTC ETF 的大量採用與機構投資者對比特幣的品牌塑造有關。“以太坊的品牌知名度低於比特幣。比特幣是該行業的旗手,敘事更簡單。”

允許在 ETH ETF 上進行質押可能會成為機構和散戶採用的強大催化劑。 SEC 領導層的變動將標誌著加密貨幣行業邁出的重要一步,尤其是對於以太幣的價格前景而言,因為 XRP 或 SOL 等加密資產的山寨幣 ETF 尚未獲得批准。

新任 SEC 主席無法改變 Staking 的一切

SEC 目前擔心的是,質押就像一份投資合同,利潤不僅來自資產本身,還通過涉及第三方努力的結構化流程產生。這種解釋可能要求質押服務遵守證券法規,包括註冊、披露和投資者保護。

雖然加密社區希望新的 SEC 主席能夠採取更為寬鬆的方式,但 Goforth 警告不要假設監管會迅速轉變,即使有一位新的、可能對加密友好的 SEC 主席掌舵。

她說,SEC 主席經常“為委員會定下基調,但他們不能獨自強制政策改變。”委員們可以推翻主席的決定,允許執法行動繼續進行。

在 Gensler 的領導下,SEC 已經對幾家提供質押服務的美國加密公司採取了執法行動。

一些公司,例如加密貨幣交易所 Kraken,選擇和解,而不是面對曠日持久的法律糾紛,同意在 2023 年 2 月 9 日支付 3000 萬美元的罰款。其他公司,例如總部位於美國的加密貨幣交易所 Coinbase,決定將其案件提交法庭。

Goforth 表示,SEC 主席“不能單方面取消正在進行的案件”。他們需要召集大多數委員同意並讓執法部門駁回這些案件。儘管如此,Goforth 表示,最有可能的途徑是以對被告業務有利的條件達成和解,將該案從法庭的案卷中移除。

Goforth 還指出,無論 SEC 的立場如何,司法部都可以根據證券法採取刑事行動。如果與原告發生有爭議的案件,法院可以在沒有 SEC 認可的情況下進行干預,甚至通過質押而虧損的私人也可以對交易所提起集體訴訟。

戈福斯表示,美國證券交易委員會所能做的就是規定哪些行為可以提交法庭;其分析對法庭沒有約束力,最終由法官決定什麼是合法的。