穩定幣在加密行業的交易、支付以及儲蓄中佔據至關重要的地位。截至目前,穩定幣市值約 2000 億美元,佔到整個其中穩定幣龍頭 Tether (USDT) 目前是市值已達 1380 億美元。在過去的一年,市場出現了多個備受關注的穩定幣協議,通過現實中美國國債或是對沖策略為穩定幣持有者提供收益。

此前,Beosin 已對主流中心化穩定幣進行了分析,並在今年 8 月推出了 Stablecoin Monitoring,幫助穩定幣發行方和監管機構進行穩定幣生態監控。本文將通過相關穩定幣協議的案例研究,幫助用戶瞭解其運行機制、審計要點以及面臨的合規挑戰。

Ethena - USDe

Ethena 是目前發展最為迅速的穩定幣協議,其發行的 USDe 市值達 55 億,超過 DAI 成為第三大穩定幣。當前用戶持有 sUSDe(質押 USDe)可獲得年化約 30% 的收益,備受市場關注。

協議原理

Ethena 通過發行代表 Delta 中性頭寸價值的穩定幣,對 ETH 等主流資產在中心化交易所的套利交易進行代幣化。

以 ETH 為例,如果 Ethena 持有 1 ETH 現貨,則會通過在一個頭寸為 1 ETH 的永續合約上「做空」來進行對沖,通過期現套利獲得資金費率收益。此外,Ethena 實際上使用的 stETH 作為在中心化交易所的 ETHUSD 和 ETHUSDT 永續頭寸的保證金。

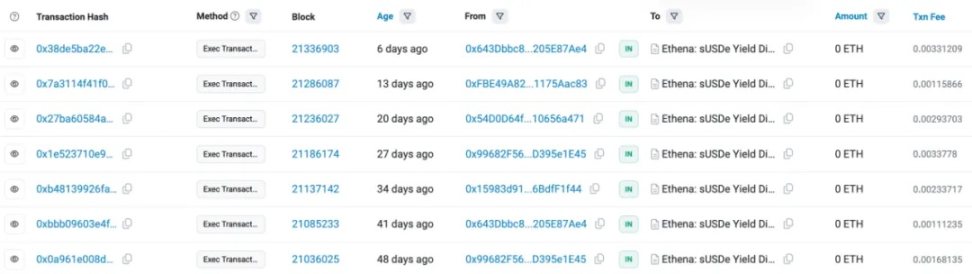

因此,USDe 的收益來自兩部分:主流資產(如 ETH)的質押收益和期現套利的資金費率收益。每週 Ethena 通過 sUSDe Yield Distributions(0x71E4f98e8f20C88112489de3DDEd4489802a3A87)向 StakingRewardsDistributor 合約(0xf2fa332bD83149c66b09B45670bCe64746C6b439)發送收益:

https://etherscan.io/address/0x71e4f98e8f20c88112489de3dded4489802a3a87

StakingRewardsDistributor 是 Ethena 協議的核心合約,合約中有兩種角色:Owner 與 Operator,Owner 擁有更新合約配置和修改 Operator 的權限,Operator 是由 Owner 授權的可鑄造 USDe 以及向質押合約發送 USDe 收益的角色。

目前,該合約的 Owner 地址為 0x3B0AAf6e6fCd4a7cEEf8c92C32DFeA9E64dC1862,由一個 4/8 的多籤錢包控制。

安全風險

1. 中心化風險

Ethena 主要的安全問題源於中心化交易所以進行進行期現套利以及場外結算的託管方式。目前 Ethena 使用 Cobo、Ceffu 和 Fireblocks 等公司作為託管和場外交易服務提供商,約 98% 的抵押物集中在三個主要交易所:Binance、OKX 和 Bybit。一旦託管商或交易所無法正常運行(由於運營問題還是技術問題)都可能危及 USDe 的穩定性。

雖然 Ethena 實現了資金驗證服務(類似 Proof of Reserve),可通過該服務驗證協議中的所有抵押品,但目前該服務並未向普通用戶開放。

2. 市場風險

USDe 的收益機制可能會遇到持續為負的資金費率,這可能導致 Ethena 的收益設計中的期現套利的收益變為負值。儘管歷史數據表明這種負收益時期相對較短(少於兩週),但必須考慮未來可能出現的長期不利條件。因此,Ethena 應準備充足的儲備資金,以應對這一困難時期。

此外,由於 Ethena 使用 stETH 作為抵押品,儘管 stETH 的流動性充足,自以太坊上海升級 stETH 可以排隊提取為 ETH 後,stETH 與 ETH 的價差不超過 0.3%,但極端情況下 stETH 可能出現的負溢價會使得 Ethena 在交易所的抵押品價值下降,可能導致其期貨的對沖頭寸被清算。

除 Ethena 外,目前市場中還有多個類似的穩定幣協議,如 BNB Chain 的 USDX Money 和 Avalanche 的 Avant Protocol,它們的運行機制與安全風險與 Ethena 非常相似,不再贅述。

Usual Money - USD0

Usual Money 推出的 USD0 是一種由現實世界資產 ( 美國國債 ) 1:1 支持的穩定幣,其創新點在於 RWA 與代幣經濟的結合。

協議原理

在 Usual Money 之前,已經出現了多個以美國國債為抵押物的穩定幣協議,其中規模最大的為 Ondo Finance 及其穩定幣 USDY。USDY 的底層資產為短期美國國債和銀行存款,由 Ankura 信託公司管理,為 USDY 的持有者提供大約 5% 的收益率。

與 Ondo 這類協議不同的是,Usual Money 有 3 種代幣,一是以 RWA 資產作為準備金 1:1 發行的穩定幣 USD0;二是該協議設計的流動債券憑證 USD0++,三是其治理代幣 $USUAL。持有 USD0 並不會產生任何收益。用戶只有將 USD0 兌換成 USD0++ 後,才可以捕獲收益。收益可以從下面兩種方式中選擇一種:

1. 每區塊 $USUAL 收益:USD0++ 的持有者以 $USUAL 代幣的形式按每區塊領取其收益。

2. 鎖定 6 個月收益:保證 USD0++ 持有者獲得至少相當於 USD0 抵押品即國債的收益(無風險收益)。用戶必須將其 USD0++ 鎖定一段指定時間(目前設計為週期為 6 個月)。6 個月結束後,用戶可以選擇以 $USUAL 代幣的形式或 USD0 的形式領取收益。

USD0++ 所賺取的國債收益會全部進入協議金庫,使得 $USUAL 的代幣價值與協議收入掛鉤。從以上兩種收益領取方式,我們也可以看到實際上 USD0++ 持有者所獲得的收益都與 $USUAL 代幣相關。此外,協議的治理需通過 $USUAL 代幣投票決定,與收益相關的提案將吸引更多代幣持有者,這為 $USUAL 代幣的價格提供了博弈的空間。

Usual Money 有以下關鍵合約:

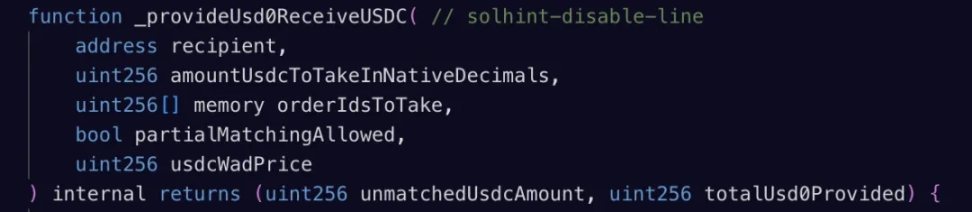

1. SwapperEngine

用於將 USDC 轉換為 USD0。用戶存入 USDC 創建訂單,USD0 的提供者來匹配這些訂單,將用戶的 USDC 轉換為 USD0。

https://etherscan.io/address/0x9a46646c3974aa0004f4844b5fcd9c41b2337a7f#code

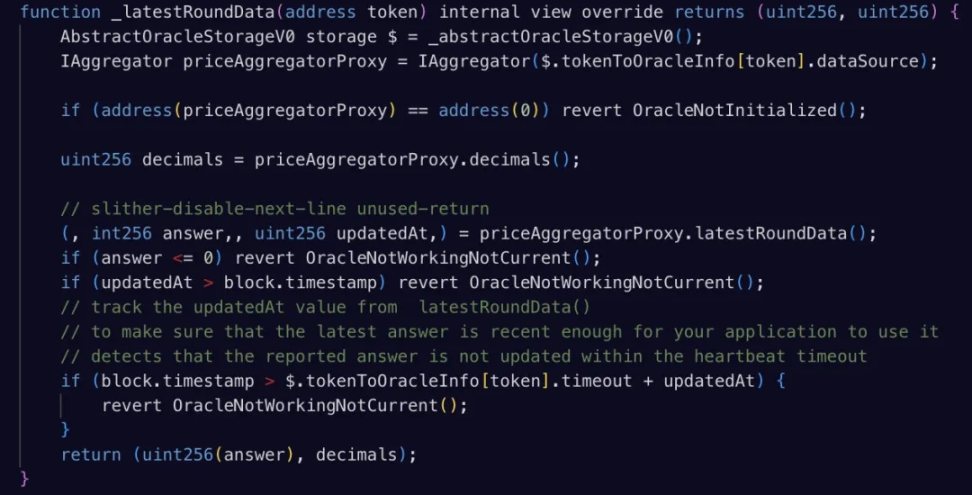

2. Classical Oracle

聚合現有的預言機報價,核心函數為_latestRoundData(),負責獲取最新的代幣價格以及驗證價格數據:

https://etherscan.io/address/0xdec568b8b19ba18af4f48863ef096a383c0ed8fd#code

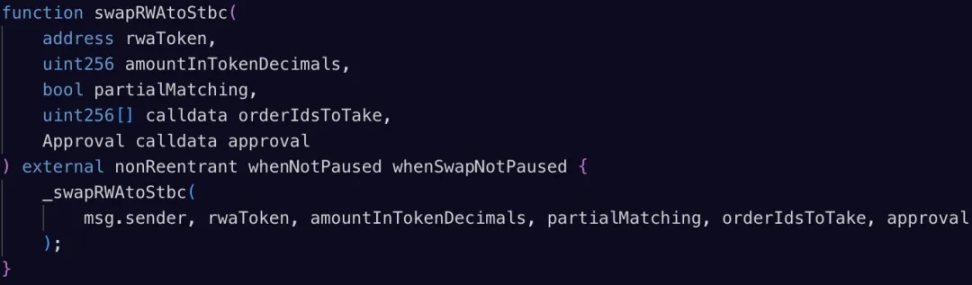

3. DaoCollateral

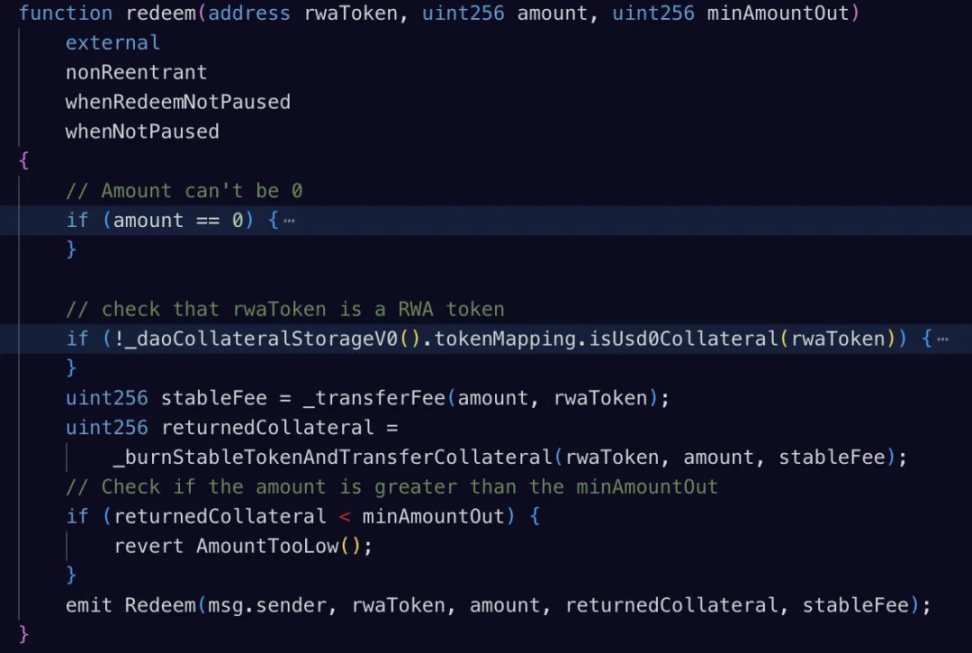

該合約主要負責 USD0 與 RWA Token(目前為 USYC,美國合規的以國債為抵押物的生息穩定幣)的兌換,並設置了 Counter Bank Run(CBR)機制以應對流動性風險,當前 CBR 機制處於關閉狀態。

將 RWA Token 轉為 USD0

將 USD0 轉為 RWA Token

安全風險

在債券市場上越長的存續期通常都要由越高的收益率進行補償,然而 USD0++ 的潛在收益率只有短期美國國債的水平,風險與收益水平並不對等。目前,美國已經進入到降息週期內,USD0++ 的收益率只會越來越低,其持有者的資金效率並不高。

而目前市場已有超過 7 億美元的 USD0++,Curve 上的 USD0-USD0++ 流動性僅 1.4 億美元,可供退出的 USD0++ 約佔 20%,在擠兌時可能導致 USD0++ 的脫錨。

合規監管

伴隨穩定幣市場快速擴張的是全球範圍內日益嚴峻的監管壓力,尤其是在反洗錢(AML)和反恐融資(CFT)方面。穩定幣發行人面臨的挑戰愈發複雜,如何確保穩定幣的流動安全並符合全球各地的合規要求,成為行業的關鍵難題。

以香港地區為例,12 月 6 日香港政府公佈了備受矚目的《穩定幣條例草案》。這部立法為法幣掛鉤穩定幣(Fiat-Referenced Stablecoins, FRS)的發行機構提供了詳盡的監管框架,以下是對於穩定幣發行機構的部分關鍵要求:

儲備資產

a. 必須為每種穩定幣建立單獨的儲備資產組合,確保其市值等於或超過未兌換穩定幣的面值。

b. 儲備資產必須獨立於其他機構資產進行管理。

c. 投資應優先選擇優質、高流動性、低風險的項目。

d. 必須建立健全風險管理和審計程序。

e. 要求公開披露儲備資產管理、風險控制和審計結果。

穩定幣贖回機制

a. 持牌機構須保證穩定幣的無條件贖回,且不得設置不合理的限制。

b. 贖回請求必須及時處理,並在扣除合理費用後以約定的資產形式支付。

c. 在破產的情況下,穩定幣持有者應該有按比例贖回的權利。

反洗錢(AML)和打擊恐怖主義融資(CFT)

a. 持牌機構必須落實涉及穩定幣的洗錢和恐怖主義融資防範措施。

b. 遵守《打擊洗錢及恐怖主義融資條例》及相關措施是強制性的。

無息政策

a. 禁止持牌機構支付穩定幣利息或協助任何形式的利息支付。

而對於非法幣掛鉤的生息穩定幣協議,目前香港地區並未有明確具體的監管規定。

當前香港的監管框架旨在確保法幣掛鉤的穩定幣生態系統的穩定性、安全性和透明性,同時保護相關利益方的權益。《條例草案》計劃於 12 月 18 日在立法會進行首次審議。

美國方面,由美國財政部支持的穩定幣 USDY 與 USYC 為生息穩定幣,通過代幣化美國國債直接向持有者提供收益。USYC 由美國商品期貨交易委員會進行監管,文中 Usual Money 協議的抵押物即為 USYC。

而基於 DeFi 或是中心化交易所交易策略的生息穩定幣由於面臨的市場風險更加複雜,如何保障對應穩定幣持有者的權益依然是各地區監管機構面臨的一個難題。

總結

本文我們解析了生息穩定幣協議的原理、核心合約代碼及風險點。項目方仍需關注項目運營層面及合約業務邏輯層面的安全性,特別是在權限管理方面。同時,穩定幣協議需要通過良好的風險管理與充足的資金儲備以應對市場的極端情況,確保其穩定幣的價值不受影響。