作者:Kaori,BlockBeats

經過前幾日的牛市回調階段,ETH 價格再次站上 3900 美元。回顧這一年來以太坊的發展,有很多複雜因素和情感,一方面坎昆升級順利完成、現貨 ETF 正式通過,技術、基本面上都迎來了牛市新面貌;但另一方面隨著比特幣、SOL、BNB 接連突破歷史新高,ETH 的價格仍在 4000 美元關口徘徊。

從上圖 ETH 今年的價格走勢圖可以看出,以太坊今年以來經歷了三個主要階段,而三個階段的上漲分別對應著不同原因。年初比特幣現貨 ETF 通過,以太坊的價格跟隨市場情緒走高,一度突破 4100 美元,但在 3 月底同樣隨著大盤開始走低。又因為 SOL 及其生態的強勢衝高,以太坊生態面臨大量流動性出走。

5 月,以太坊現貨 ETF 獲批,價格曾短暫衝高,但其需求並未如比特幣一樣強勁。市場對以太坊 ETF 推出的最初反應是負面的,因為購買灰度以太坊信託並預期其轉換為 ETF 的投機投資者獲利了結,出現 10 億美元的資金外流,給以太坊價格帶來了下行壓力。再加上 ETH 偏向於科創產品的敘事相較於 BTC 的「數字黃金」更不易打動傳統市場以及 SEC 禁止以太坊現貨 ETF 涉足質押功能的限制客觀上也削弱了其吸引力。

這之後,以太坊基金會、再質押生態、路線圖之爭接踵而至,以太坊迎來一段至暗時刻。

11 月,美國大選塵埃落定,親加密的共和黨和特朗普為整個加密生態帶來了更強勁的信心和流動性注入,以太坊也因此迎來今年第三波上漲。而這一次上漲不同以往,機構明牌入場,流動性基本面的改善,是這個市場在用資金在告訴我們,機構認可、看好的是什麼;而以太坊,也註定會延續其「世界計算機」的初心。

流動性基本面改善

12 月以來,以太坊現貨 ETF 已經連續半個月淨流入超 22 億美元,The ETF Store 總裁 Nate Geraci 在社交平臺上表示顧問和機構投資者才剛剛開始關注這一領域。

今年第三季度,摩根士丹利、摩根大通和高盛等銀行大幅增加了比特幣 ETF 的持倉規模,季度環比持倉量幾乎翻倍,但他們的投資範圍不僅限於比特幣,根據最新的 13F 文件顯示,這些機構自那時起還開始購買以太坊現貨 ETF。

另外,前兩季度美國威斯康星州投資委員會、密歇根州退休系統分別購買了比特幣現貨 ETF,密歇根州在第三季度進一步購買了價值超過 1300 萬美元的以太坊現貨 ETF。這說明象徵著低風險偏好、偏長期投資的養老基金不僅認可比特幣作為數字價值存儲的角色,還看重以太坊的增長潛力。

以太坊現貨 ETF 通過之初,摩根大通曾在一份報告中指出以太坊現貨 ETF 需求將遠低於比特幣現貨 ETF,不過報告預計今年剩餘時間內現貨以太坊 ETF 將吸引高達 30 億美元的淨流入,如果允許質押,這一數字可能會高達 60 億美元。

貝萊德美國主題和主動型 ETF 主管 Jay Jacobs 在「ETFs in Depth」會議上表示「我們目前對比特幣,尤其是以太坊的探索還只是冰山一角,只有極少數的客戶持有(IBIT 和 ETHA),所以我們目前的重點在於這方面,而不是推出新的山寨幣 ETF。

在一份 Blockworks Research 的調查報告中,絕大多數(69.2%)的受訪者目前持有 ETH,其中 78.8% 是投資公司或資產管理公司,這表明在收益生成和網絡安全貢獻的推動下,機構對 ETH 質押的參與意願已達到臨界規模。

機構正在積極參與 ETH 質押,但參與程度和方法各不相同,監管的不確定性導致各方採取了不同的態度,一些機構謹慎行事,而另一些機構則不太擔心,並且機構參與者對與質押相關的操作方面和風險有很高的認識。

潮流逆轉

自 FTX 暴雷後,Coinbase、Kraken、Ripple 等接連受到 SEC 等美國監管機構的嚴厲打擊,許多加密項目甚至無法在美國主流銀行開設賬戶。而在上個牛市裡因 DeFi 入場的傳統金融機構投資者也遭受了巨大損失,如 Toma Bravo、Silver Lake、Tiger、Cotu 等大型基金不僅僅是在 FTX 上受挫,他們還以高估值投資了一些並未兌現其宏大承諾的加密項目,資金至今並未回流。

2022 年下半年,許多 DeFi 項目被迫遷移到美國以外的地區,據 Alliance DAO 聯創 qw 的說法,「兩年前,大約 80% 達到標準的加密初創公司位於美國,然而,這一比例自那時起持續下降,目前僅約為 20%。」

但 11 月 6 日,特朗普勝選,美國金融系統一直在等待的綠燈亮了。

特朗普拯救幣圈

特朗普勝選,無疑為機構採用掃清了監管疑雲。

建立政府效率部門(Department of Government Efficiency),直接將馬斯克、皮特蒂爾、馬克安德森等一系列華爾街金融精英聚集在其麾下,又任命 Paul Atkins 為 SEC 主席之後,特朗普又任命 PayPal 聯創 David Sacks 擔任「白宮人工智能與加密貨幣事務負責人」。一系列舉措都顯示出特朗普將會打造一屆加密監管寬鬆的政府。

摩根大通分析師表示特朗普上臺後幾項停滯不前的加密貨幣法案可能會迅速獲得批准,包括《21 世紀金融創新與技術法案》(FIT21),該法案通過明確 SEC 和 CFTC 的監管職責,可能為加密行業提供急需的監管明確性。並表示,隨著監管框架更加清晰,SEC 的執法力度加大的策略可能會演變為更具協作性的方法,其限制銀行持有數字資產的《員工會計公告第 121 號》(SAB 121)可能會被廢除。

而針對 Coinbase 等公司的高調訴訟也可能會得到緩和、和解甚至撤銷。向 Robinhood 和 Uniswap 等公司發出的監管通知可以重新考慮,從而降低更廣泛的加密行業的訴訟風險,

除了部門和法案改革,特朗普團隊還在考慮大幅削減、合併甚至取消華盛頓的主要銀行監管機構。知情人士透露,特朗普顧問在與潛在的銀行監管機構人選面談時,詢問了部分政府效率部人員是否可以廢除聯邦存款保險公司(FDIC)等問題。特朗普顧問還詢問了聯邦存款保險公司和貨幣監理署的潛在人選。此外,其還提出了合併或徹底改革聯邦存款保險公司、貨幣監理署和美聯儲的計劃。

隨著政策紅利逐漸釋放,美國市場更大規模的機構資金有望重返加密市場。

DeFi 復興進行時

家族辦公室、捐贈基金、養老金計劃等更為穩健的資本不僅會佈局以太坊現貨 ETF,也將再次進入上週期已被驗證的 DeFi 領域。

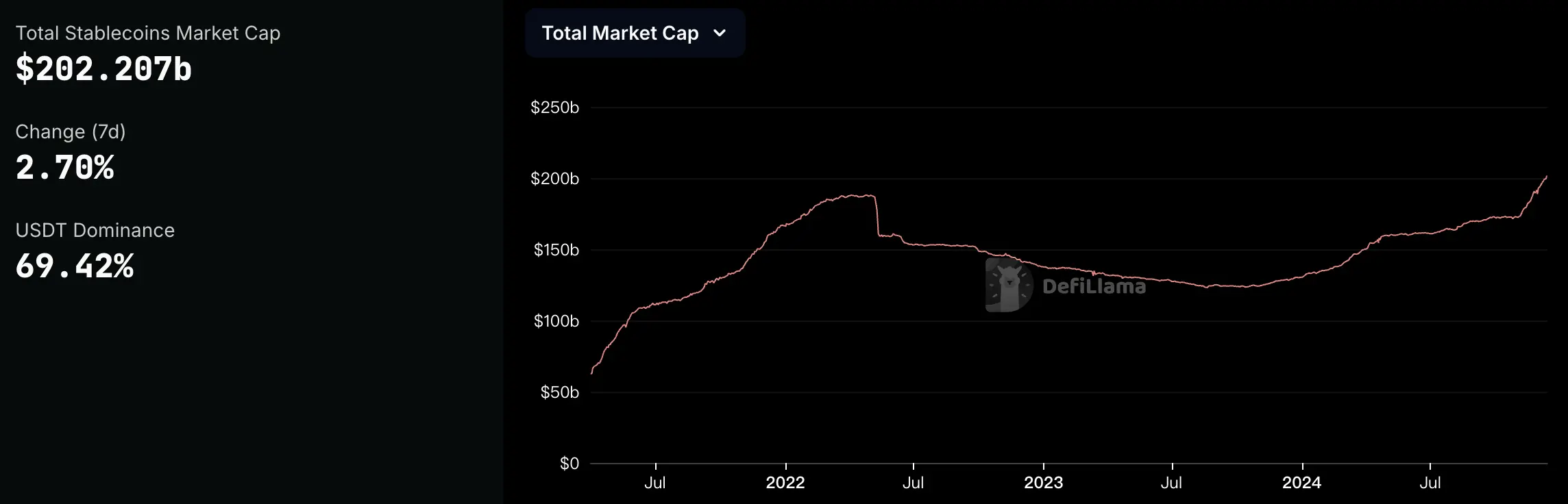

與 2021 年相比,穩定幣的總供應量已經達到了最高水平,而特朗普勝選後的這一個多月,穩定幣總量更是已經增發 近 250 億美元,目前穩定幣總市值達 2022 億美元。

Coinbase 作為美國加密上市公司的領頭羊,今年除了政治上的出錢出力,在 DeFi 領域也有所建樹,其一方面作為最大的加密 ETF 託管商,另一方面推出了 cbBTC。

由於 cbBTC 與大多數比特幣 ETF 面臨相同的託管和對手風險,部分傳統金融機構可能會重新評估是否繼續支付費用持有比特幣 ETF,而轉向幾乎零成本地參與 DeFi 生態。這種轉變可能為經過市場考驗的 DeFi 協議帶來資金流入,尤其是在 DeFi 提供的收益率相較傳統金融更具吸引力的情況下。

這一週期的另一大 DeFi 板塊是 RWA,今年 3 月,BlackRock 通過與美國代幣化平臺 Securitize 合作,發行了代幣化基金 BUIDL(BlackRock USD Institutional Digital Liquidity Fund),以相當高調的姿態正式入局 RWA 賽道。Apollo、 Blackstone 這樣掌握龐大資金池的資本巨頭,也在開始準備進入這個市場,帶來大量流動性的注入。

特朗普家族推出 DeFi 項目後,合規 DeFi 一直是被熱議的話題。Uniswap、Aave、Lido 等以太坊老牌藍籌 DeFi 項目在特朗普勝選之後價格上立即有所反應,紛紛上漲突破,而 COW、ENA、ONDO 等 DeFi 板塊的後起之秀也接連新高。

與此同時,特朗普加密 DeFi 項目 WLFI 近來也十分頻繁的交易以太坊系代幣,分多次交易將 500 萬枚 USDC 兌換為 1325 枚 ETH 後,其多籤地址又分別買入 1000 萬美元 ETH、100 萬美元 LINK 與 100 萬美元 AAVE。近期巨鯨增持 ETH 的消息不斷,暗示無論是機構還是鯨魚賬戶,目光正重回以太坊生態。

WLFI 多籤地址持倉信息

近期 DeFi 賽道的新老項目在價格層面的表現已無需多言,目前,DeFi 的 TVL 大約是 1000 億美元,當前加密貨幣和相關資產的總價值大約是 4 萬億美元,其中真正活躍在 DeFi 領域的資金僅佔 2%,相比整個加密貨幣市場的規模來說仍然很小。這意味著在監管風向轉暖下,DeFi 尚有巨大成長空間。

Aave 是本輪「資金回流」的典型受益者,其價格在特朗普勝選前便已突破,此後 TVL 與收入呈現爆發式增長:TVL 突破 2021 年 10 月曆史高點達 220 億美元;代幣價格從年內低點 80 USDT 一路上揚,在 9 月上旬突破 3 月高點 140 USDT 並在 11 月末加速上漲;協議單日總收入超過 2021 年 9 月的次高峰,周收入更創下歷史新高。

儘管 Aave 近期升級了 V4,但在技術層面上的創新動力或許並不足以支撐規模如此之大的上漲,監管與資金層面的推動顯然是更重要的邏輯,甚至這種推動也將溢出至上個週期同樣獲得機構青睞的 NFT 賽道。

以太坊的未來

以太坊在今年年中卻遭遇了一系列生態發展相關的爭議及討論,隨著 Solana 的崛起,新老公鏈開始奪取以太坊的開發者和用戶群,生態系統也開始動搖,以太坊似乎忘記了它最初的目標。作為第一條打造智能合約的區塊鏈,以太坊通過先發優勢在上一週期成功讓各大機構投資者為其買單,不管是 DeFi、鏈遊還是 NFT、元宇宙,都逃不出以太坊生態,其「世界計算機」的初心已經深入人心。

儘管目前以太坊的流動性基本面都有樂觀的改善,但從以太坊自身來看,其日均交易筆數、Gas 費、活躍地址數等各項鍊上數據指標並沒有顯著增長。這說明以太坊鏈上活躍度並沒有隨著其價格同步提升,區塊空間仍然過剩。

以太坊 Gas 費水平

過去幾年,以太坊的重點在於搭建加密貨幣的基礎設施,為市場提供了大量廉價的區塊空間。這一舉措一方面提高了 Dapp 對區塊的訪問性能、降低了 L2 擴展方案的交易成本,另一方面,由於市場流動性不足和交易需求低迷,以太坊的龐大區塊空間並未得到充分利用。

然而,從長期來看這並非真正的問題。正如前文所述,機構資金正逐步回流,甚至開始為打造專屬的區塊鏈用例。對於擁有安全性與靈活架構的以太坊而言,to B 正是其優勢所在。它不僅在安全性上具有壓倒性優勢,還能兼容眾多 EVM 項目,為開發者提供一個幾乎「不可能被解僱」的選擇。

以太坊的長期價值將取決於其區塊資源的稀缺程度,也即世界對以太坊區塊結算的實際、持續需求。隨著機構與應用不斷湧入,這一稀缺性必將愈發凸顯,從而為以太坊奠定更牢固的價值基礎。以太坊是一個機構的世界計算機,從 DeFi 開始,機構將在未來解決以太坊區塊過剩、路線圖之爭的問題。

12 月初,以太坊研究員 Jon Charbonneau 撰寫了一篇長文分析為什麼以太坊需要一個更明確的「北極星」目標,其也建議將以太坊的生態力量匯聚在「世界計算機」這一點上,一如比特幣的「數字黃金」,Solana 的「鏈上納斯達克」。

10 年過去,以太坊早已不在創業階段,而下一個十年,以太坊的未來已經清晰可見。