2025年2月25日,比特幣價格經歷了一次劇烈的閃崩。根據最新行情數據,比特幣在短短一小時內從94,000美元急速下挫至91,600美元,24小時內跌幅擴大至近4%,遠超市場預期。這一暴跌不僅刷新了自2月3日清算以來的最大單日跌幅,還引發了加密貨幣市場的連鎖反應:全網近30萬人爆倉,約9億美元資金“蒸發”,美股加密貨幣概念股同步下跌,市場恐慌情緒迅速蔓延。

暴跌始末:從94000美元到91600美元的連鎖反應

1. 關鍵節點與數據

- 根據行情數據,2月24日晚,比特幣首次跌破95,000美元關口,24小時跌幅達到1.66%,隨後在美股開盤時段進一步下探至93,611美元。

- 到25日凌晨,拋售壓力急劇加劇,比特幣價格在1小時內暴跌超過2,400美元,最低觸及91,600美元,24小時總跌幅超過3%,這一波動幅度遠超同期美股和大宗商品市場的變化。

- 受到此影響,美股加密貨幣相關股票集體下跌:Strategy跌幅超過6%,MARA Holdings和Riot Platforms的跌幅超過5%,市場資金開始加速撤離高風險資產。

2. 爆倉規模與市場情緒

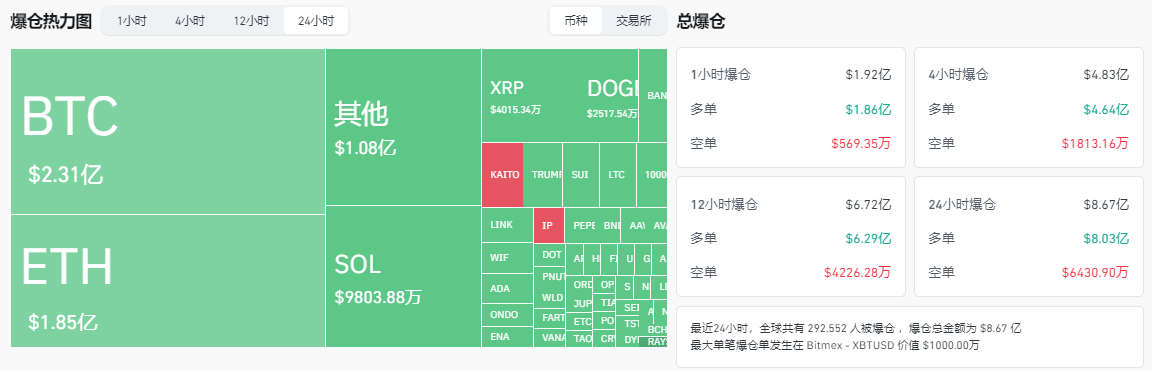

據Coinglass數據,過去24小時內,全網共有292,552投資者爆倉,爆倉金額達到8.7億美元,其中92%為多單倉位,顯示槓桿交易者在此次下跌中遭遇了嚴重損失。

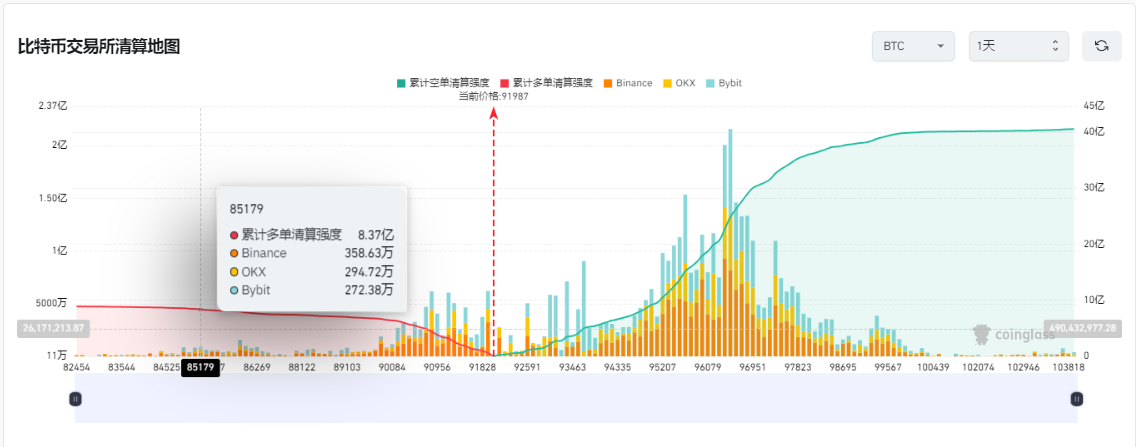

比特幣交易所的清算數據表明,主要多頭倉位已被徹底清洗。如果比特幣價格進一步下跌至85,000美元,預計還將有約8億美元的多頭倉位被清算。

當前市場恐慌指數(Fear & Greed Index)維持在65點附近,已經持續一週之久,投資者普遍對短期走勢持悲觀預期。

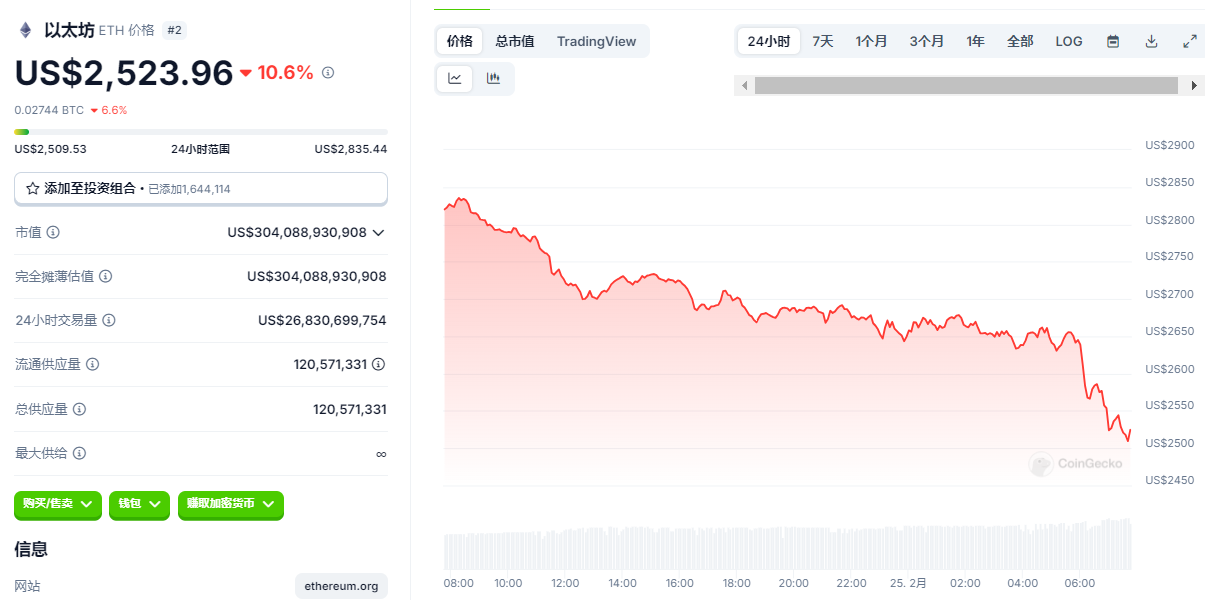

與此同時,以太坊的跌幅也較為顯著,當日下跌接近11%,並在本文撰寫時跌至2,523美元。

自上週五以來,超過14億美元的ETH和相關代幣從Bybit交易所被盜,進一步加劇了以太坊的波動。根據CoinGlass數據,過去24小時內,約2億美元的以太坊多頭倉位被清算。

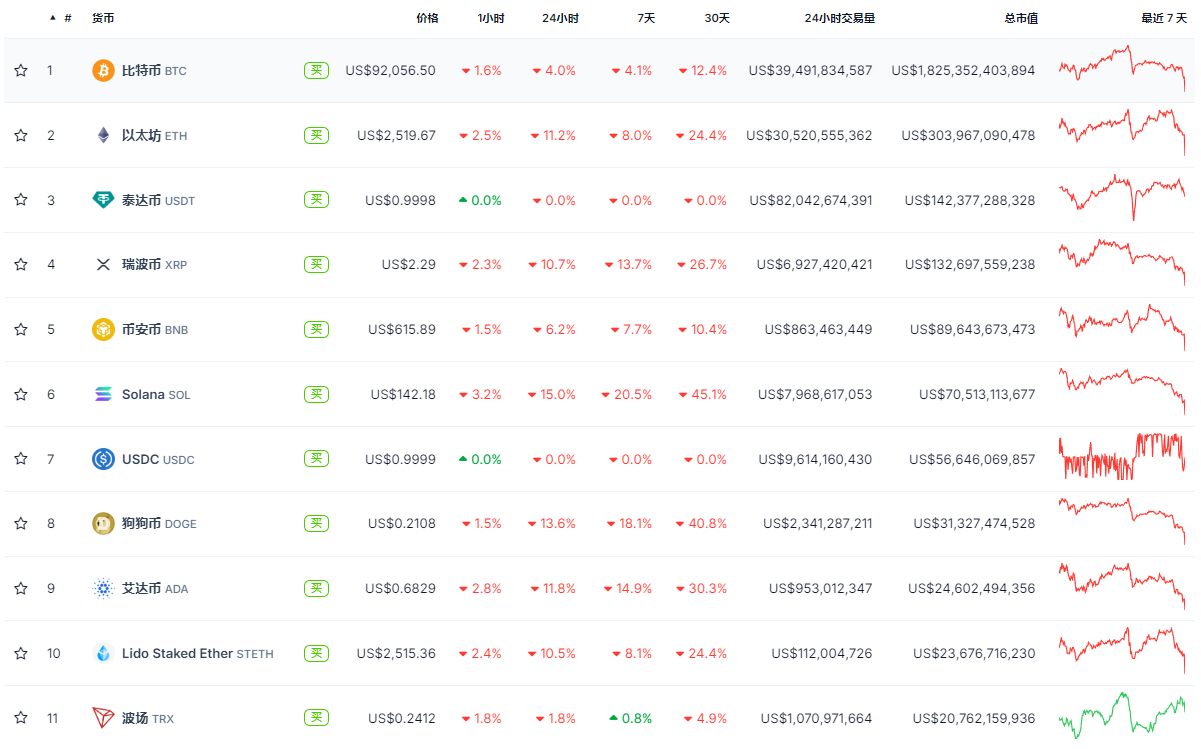

Solana依舊是前十大代幣中跌幅最大的。過去24小時內,Solana跌幅超過15%,7天跌幅達到22%,目前價格已跌破140美元,創下2024年10月以來的最低價格。Solana生態系統的混亂與對meme幣需求的下降密切相關,部分原因是阿根廷總統哈維爾·米萊推廣的Libra代幣引發爭議,導致Solana鏈上meme熱潮徹底破滅。

除此之外即將到來的超過20億美元的代幣解鎖也稱為了壓垮SOL最後一根稻草。

其他頂級代幣的表現也同樣不佳,其中:

- 狗狗幣(DOGE)下跌超過14%,至0.20美元;

- XRP下跌近12%,至2.20美元;

- Cardano下跌近12%,目前價格為0.67美元;

- BNB下跌接近7%,至612美元。

唐納德·特朗普總統的Solana MEME幣(TRUMP)跌至12.70美元,創下該代幣自1月首次亮相以來的最低價,目前該代幣已從73美元的高點下跌了超過85%。

暴跌誘因:多重因素交織影響市場

1. 宏觀經濟因素:美聯儲政策與美元走強

美聯儲近期的“鷹派”信號加劇了市場的不確定性,推動美元指數走強,進而壓制了風險資產的表現。隨著美國加息預期的升溫,市場對高風險資產的興趣下降,納斯達克等科技股出現大幅回調,這也對加密貨幣市場造成了連帶影響。美聯儲的政策方向使得資金流出加密貨幣市場的現象愈加明顯,風險偏好的降低直接導致了加密市場的下行壓力。

2. 資金流動與ETF市場的疲軟

2024年美國現貨比特幣ETF淨流入曾高達356.6億美元,但進入2025年後,資金流入明顯放緩。2月以來,ETF的周均資金流入量較1月下降了40%,並且連續兩週呈現資金流出。這一變化反映出機構投資者的觀望情緒加重,市場資金未能有效進入,進一步加劇了市場的疲軟趨勢。尤其是在ETF市場的表現低迷時,市場情緒的轉冷也顯著影響了加密資產的價格走勢。

3. 政策不確定性:特朗普政策與監管變化

儘管特朗普政府在2024年釋放了支持加密貨幣的信號,但其承諾的“比特幣國家儲備”政策仍未落地,市場對政策兌現的擔憂逐漸升溫。與此同時,市場對於監管政策的預期分化,也加劇了不確定性。尤其是在對沖基金和機構投資者的操作中,他們對於政策變化的敏感度較高,尤其是在基差變化的背景下,可能會引發大規模的賣盤,進一步壓低比特幣等資產價格。

4. 市場內在的槓桿風險與資金撤離

在加密市場的深度調整中,槓桿交易成為一個重要的風險點。據數據顯示,當前市場內有大量的槓桿倉位,尤其是多頭倉位受到了嚴重的打擊。隨著比特幣等主流加密貨幣價格的持續下行,清算現象迅速蔓延。槓桿交易的清算不僅加劇了市場的下跌幅度,也加速了資金的撤離,導致整個市場的恐慌情緒進一步蔓延,推動了加密貨幣的暴跌。

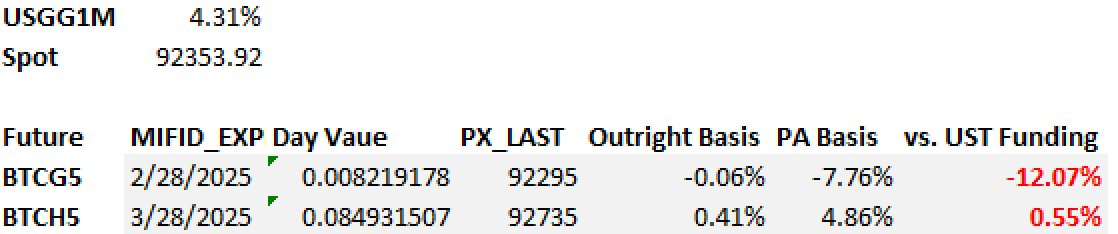

根據Arthur Hayes的分析,許多$IBIT持有者都是對沖基金,他們做多 ETF 做空 CME 期貨,以獲得比他們投資的短期美國國債更高的收益。如果該基差隨著$BTC下跌而下降,那麼這些基金將賣出$IBIT並回購CME期貨。這些基金處於盈利狀態,並且鑑於基差接近美國國債收益率,它們將在美國交易時段平倉並實現利潤,也許目標直至70,000 美元。

儘管加密市場短期內正面臨調整,但與此同時,美國證券交易委員會(SEC)正式結束對Robinhood加密貨幣部門的調查、Strategy繼續買入比特幣等消息,都是當日的利好因素,但未能扭轉市場的看跌趨勢。

比特幣的交易所餘額已降至2018年以來的最低水平,這些事實被視為潛在的利好因素,若市場需求回升,可能會對價格形成支持,帶來一定的反彈動力。