撰文:深潮 TechFlow

最近市場大跌,瀑布洗臉讓人猝不及防。

山寨幣下跌嚴重,尋找收益變得困難;而開合約槓桿更是可能賭得一無所有,涼兮的合約翻盤個例雖然大家都愛看,但並非大家都能做到。

但如果將目光投向DeFi挖礦收益 (yield farming),思路一下就變得寬闊起來; 尤其是某些穩定幣理財的池子,相對成為對沖市場下跌風險的理想選擇。

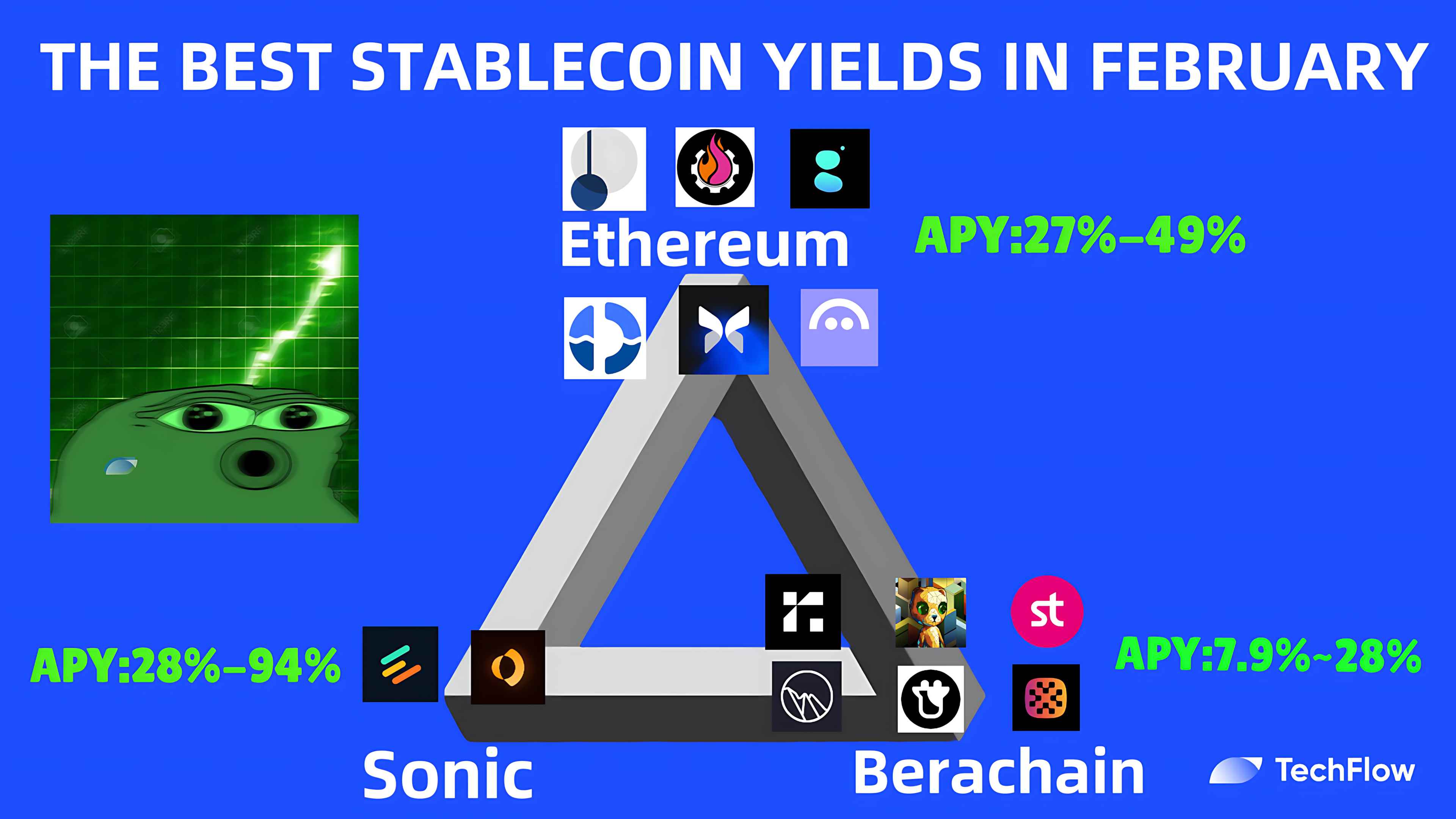

最近,知名加密分析師 Stephen | DeFi Dojo (@phtevenstrong)也發佈了一篇帖子,詳述了目前鏈上穩定幣理財的機會,涵蓋Berachain、Sonic 和以太坊上的主流協議。

此時確實不妨將視線轉移到穩定幣理財市場,小編實際體驗了其中的產品,並將其中的精華進行了整理,力求為大家提供一份相對穩定的收益指南。

穩定幣理財,你得知道高收益哪裡來

"如果你不知道收益從哪裡來,那麼你就是收益"。

不同鏈上的穩定幣,因協議設計和生態差異而各具特色。

但穩定幣理財的收益來源則大同小異,例如通過流動性提供(Liquidity Provision)、借貸(如Aave、Compound)或槓桿策略(如循環抵押)參與理財,收益主要來源於協議的交易手續費、協議獎勵(如治理代幣發放)或借款利率差。

但為啥有些新的鏈上,穩定幣的理財收益都出奇的高?

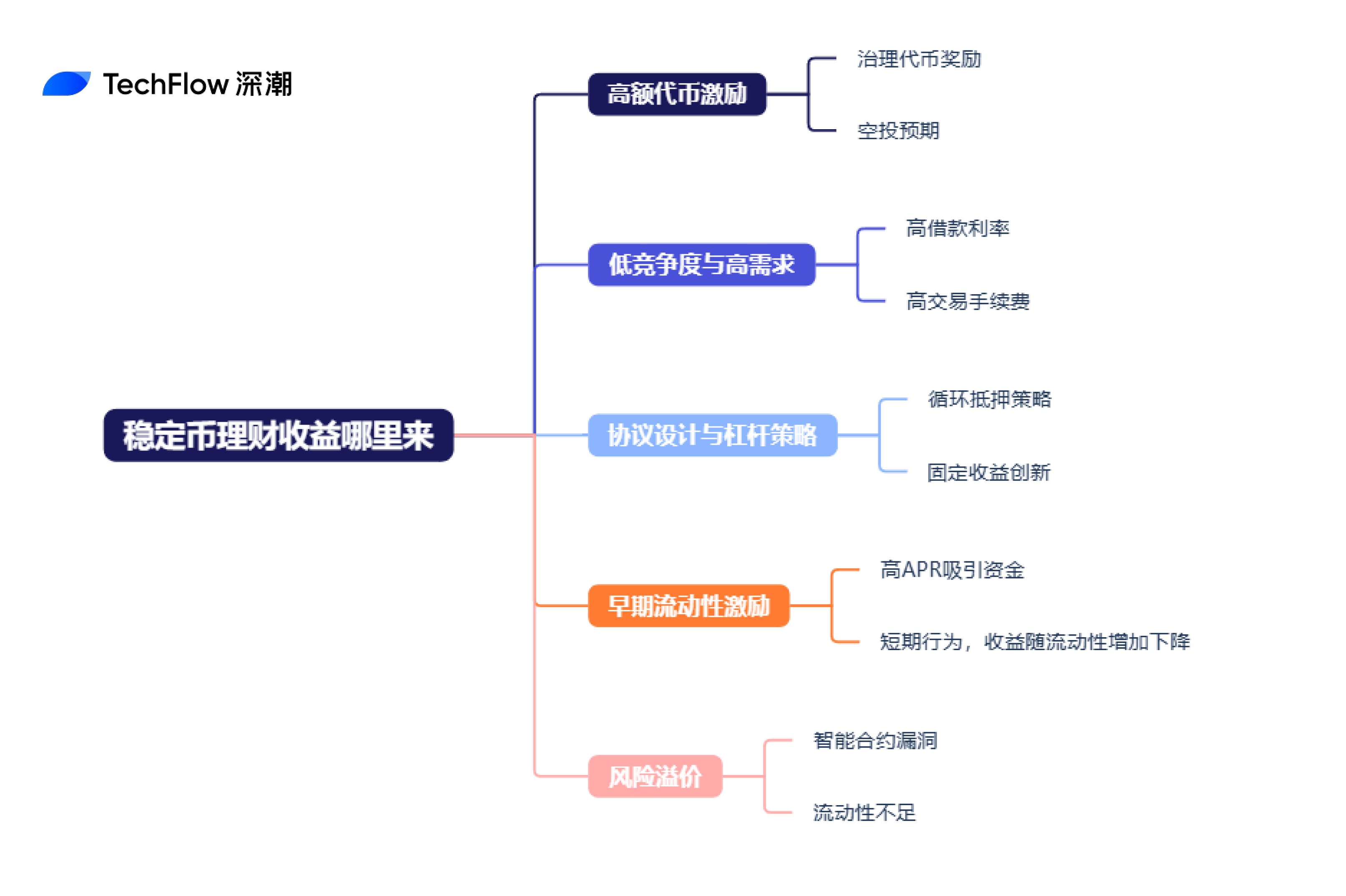

1. 高額代幣激勵(Token Incentives)

新興鏈為了吸引用戶和資金流入,通常會通過高額代幣獎勵來激勵用戶參與其生態系統。這些獎勵通常以兩種形式存在:

治理代幣獎勵:某些鏈會分發治理代幣(如Berachain的HONEY)給流動性提供者(LP),以此吸引用戶鎖定資產。

空投預期:部分新興鏈尚未發行代幣,用戶會期待未來的空投,從而願意參與高風險的收益池。

這種激勵機制在鏈早期非常常見,因為它能夠有效提高流動性,吸引更多用戶和開發者加入生態。

2. 其實沒那麼卷

新興鏈上的協議通常競爭較少,用戶基數較小,但其生態發展初期對流動性和資金的需求卻很高。這種供需不平衡會導致以下現象:

借款利率較高:由於資金供給不足,借款需求旺盛,穩定幣的借款利率被推高,從而間接提高了理財收益。

高交易手續費:在去中心化交易所(DEX)中,流動性不足會導致更高的滑點和手續費,流動性提供者可以從中獲利。

3. 協議設計與槓桿策略

新興鏈上的協議通常會設計一些獨特的機制或高槓杆策略,以吸引用戶參與。例如:

循環抵押策略(Looping Strategies):如下文會提到的Dolomite的sUSDe循環策略,用戶可以通過低成本借貸和高槓杆放大收益(5倍槓桿帶來35%的收益)。

創新的收益模型:一些協議會通過固定收益產品(如Pendle的28%固定收益)或流動性挖礦機制,為用戶提供更高的年化收益率。

4. 早期流動性激勵(Liquidity Bootstrapping)

新興鏈通常會通過高收益率來吸引流動性,以建立其交易市場的深度和穩定性。這就是大家常聽到的“流動性啟動”(Liquidity Bootstrapping):

高收益吸引資金:通過提供超高的APR(如20%-50%),吸引大量資金注入穩定幣池。

收益遞減:這種高收益通常是短期的,隨著流動性增加和生態逐漸成熟,收益率會逐漸下降。

5. 風險溢價

”命運饋贈給你的禮物,早就暗中標好了價格“。

以上的設計,雖然能顯著提高收益,但實際上是對以下風險的補償:

智能合約漏洞:新興鏈的協議可能未經充分審計,存在漏洞風險。

流動性不足:資金不足可能導致用戶在退出時面臨較高的滑點或無法順利贖回資產。

生態不確定性:新興鏈的未來發展存在較大不確定性,協議可能因用戶流失或技術問題而失敗。

搞清楚這些理財收益的原理後,我們來看看目前市場上有哪些收益率相對較高的穩定幣理財池子。

Berachain

Berachain 不用過多介紹,在這裡只需要知道其中的資產:

BGT:靈魂綁定治理代幣,用於PoL獎勵和治理。

HONEY:與美元1:1錨定的原生穩定幣,可以由多種資產合成鑄造,作為生態內的穩定支付和借貸工具。

BYUSD/USDC.e:其他穩定幣,如綁定美元的穩定幣或Ethereum封裝的USDC,通過跨鏈橋接引入。

Berachain生態中兩個核心DeFi協議——Infrared Finance 和 Stride Zone 目前有穩定幣的流動性池,可以進行 Yield Farming。

Infrared Finance

Infrared Finance是Berachain生態中的關鍵DeFi協議,由 Binance Labs 提供支持,專注於簡化Proof of Liquidity(PoL)參與,並通過其“vaults”產品幫助用戶最大化收益。

Infrared 也構建了流動性質押產品(如iBGT),旨在增強用戶體驗並驅動Berachain生態增長。

截至2025年2月,Infrared尚未發行自身代幣,但其流動性池已與Berachain的BGT激勵機制深度整合。

穩定幣理財機制

幣對與池子:Infrared提供以下穩定幣流動性池(BGT-qualifying LPs):

HONEY/BYUSD:HONEY是Berachain原生穩定幣,BYUSD則是Bera上的另一種穩定幣

HONEY/USDC.e:USDC.e是Ethereum上的USDC通過跨鏈橋接引入Berachain的封裝版本。

操作方式:用戶通過Infrared的DeFi界面將HONEY、BYUSD或USDC.e存入指定池子,形成流動性對(LP Token),並賺取交易費、PoL獎勵(BGT)和潛在HONEY獎勵。池子收益可以通過@beefyfinance複利,進一步提升長期回報。

當前收益APY

HONEY/BYUSD:18.45% APY

HONEY/USDC.e:15% APY

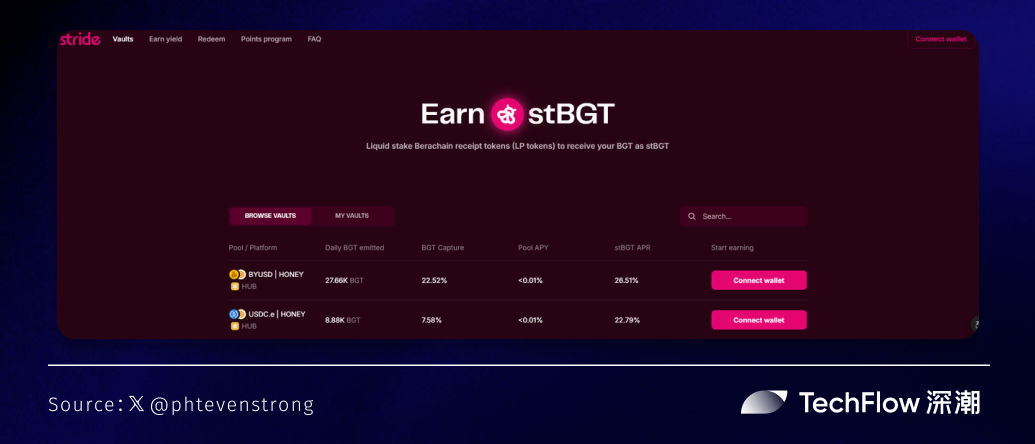

Stride Zone

Stride Zone是一個跨鏈流動性質押協議,為Berachain、Cosmos和Celestia等生態提供服務。通過將Berachain的BGT質押為stBGT,Stride允許用戶保持資產流動性,同時賺取額外收益。Stride在Berachain上支持穩定幣池,優化DeFi用戶的收益流。

幣對與池子:Stride提供與Infira類似的穩定幣流動性池(BGT-qualifying LPs):

HONEY/BYUSD:22.52% APY

HONEY/USDC.e:7.89% APY

Dolomite

Dolomite(Dolomite.io)是一個去中心化金融(DeFi)協議,結合借貸和去中心化交易所(DEX)功能,通過槓桿循環和自動化策略為Berachain用戶提供高收益機會。最近 Dolomite 因 Boyco 活動的開展,借入資產進行預存的需求高漲,使得項目在 Berachain 上的sUSDe策略收益表現突出。

注:Boyco 是 Berachain 是最近推出的一個鏈上活動,通過 Boyco,用戶可以在主網啟動前在流動性市場中存入資產,預存總額已超過 21.9 億美元,被認為是歷史上最大的鏈上激勵活動之一。

幣對與資產:Dolomite主要基於單一穩定幣資產進行槓桿操作,不涉及傳統流動性池,而是通過借貸和循環策略優化收益:

sUSDe:Ethena Labs發行的抵押型穩定幣,與美元1:1掛鉤,通過跨鏈橋接(如Wormhole)引入Berachain。

借貸資產:用戶借入GHO(Aave的穩定幣)或USDC(通過USDC.e引入),借貸成本分別為1.66%(GHO)和更高(USDC,具體未明)。

操作方式1:

手動槓桿循環(sUSDe Loop):用戶在Dolomite界面存入sUSDe作為抵押,以5倍槓桿(LLTV:83%)借入GHO或USDC循環sUSDe,賺取sUSDe的8.32%基礎收益,扣除1.66%借貸成本後實現最大35% APY。

對DeFi新手來說,你要搞懂這麼幾個概念:

LLTV(Loan-to-Value,貸款價值比):表示借款金額(Loan)與抵押品價值(Value)之間的比例。LLTV越高,借款人可以借入的金額越大,但清算風險也越高。

LLTV為83%,意味著用戶可以將sUSDe抵押品價值的83%借入其他資產(如GHO或USDC)。這相當於5倍槓桿(因為100% ÷ 83% ≈ 5),允許用戶放大收益,但也增加了清算風險。如果sUSDe價值下降或借貸成本上升,超過83%的LLTV可能觸發清算(liquidation),導致部分抵押品被賣掉以償還債務。

舉例:假設你抵押了$10,000的sUSDe,LLTV為83%,你可以借入$8,300(83% × $10,000)的GHO或USDC,用於循環操作,賺取額外收益。

操作方式2:

Brategy策略:懶人化版本,選擇低風險自動化策略(名為Brategy),無需手動管理,自動化提供約21.95% APY。

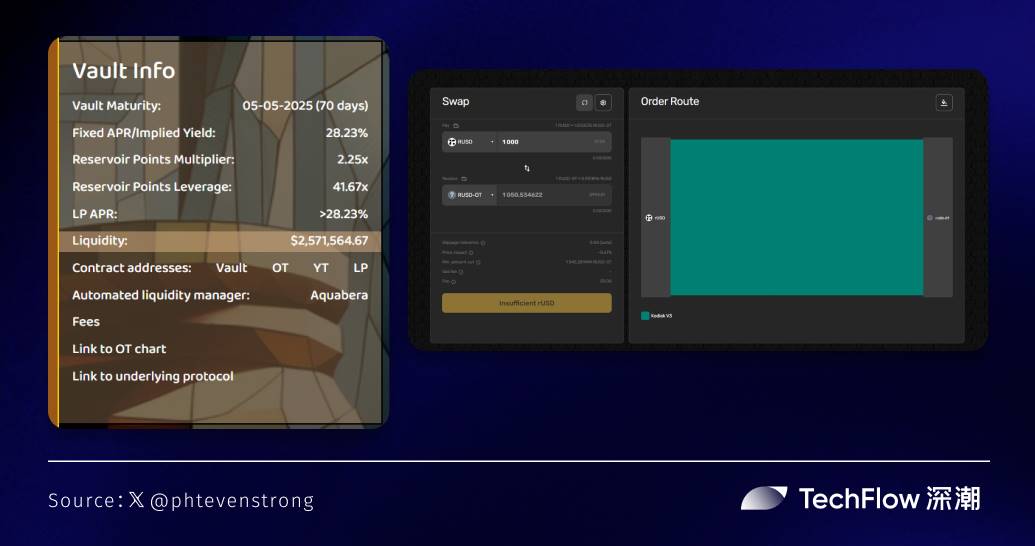

Goldilocks Money

Goldilocks Money是一個基於Berachain的DeFi協議,模仿Pendle的設計,提供穩定幣(如RUSD)的固定利率和固定期限收益機會。

當前 Goldilocks Money 因 Berachain 的Proof of Liquidity(PoL)機制和生態流動性增長(截至2025年初超過20億美元)而受到關注。

幣對與資產:Goldilocks Money主要基於單一穩定幣資產提供固定收益,不涉及傳統流動性池,而是通過固定期限市場優化收益:

RUSD:Reservoir發行的抵押型穩定幣,與美元1:1掛鉤,通過跨鏈橋接引入Berachain。

操作方式:

用戶在Goldilocks Money平臺存入RUSD,參與固定期限(70天)的固定收益市場,賺取預設的28% APR。

建議通過Kodiak上的流動性池(1%費用層級)添加RUSD流動性,以提升市場流動性和潛在收益,但需注意滑點風險。

當前收益APY:

RUSD固定收益:28% APY(70天固定期限)

Sonic

即之前的 Fantom,由 DeFi 玩法大師 Andre Cronje設計的L1,現已改名。

最近的數據顯示 Sonic 的資金淨流入和 TVL 持續增加,一定程度上也反映出其生態中必然有高挖礦收益的機會。

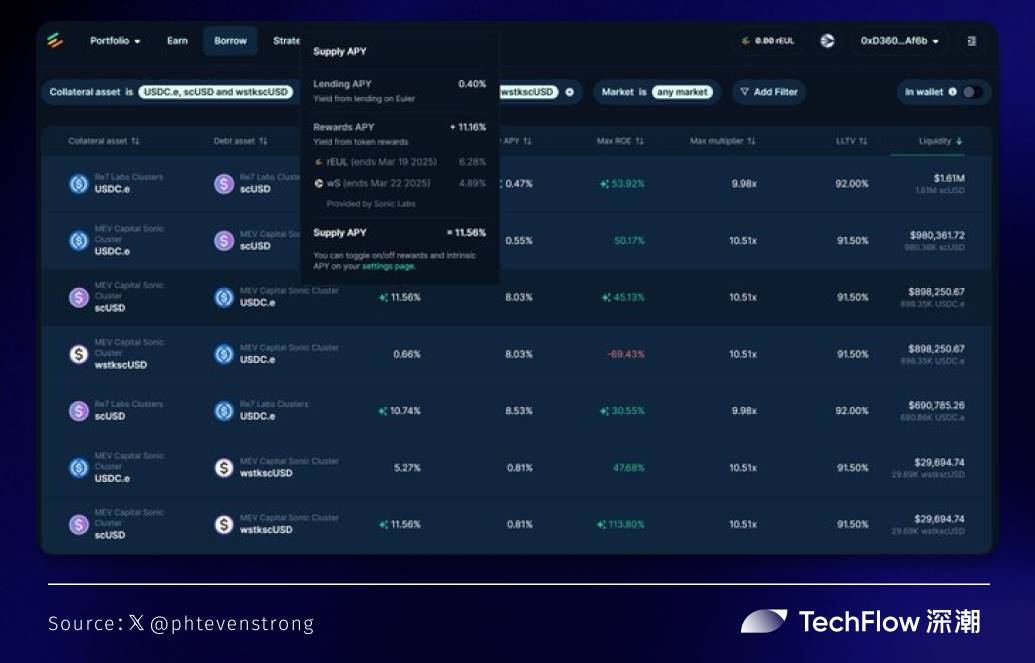

Euler Finance

Euler Finance是一個去中心化借貸協議,提供高收益的穩定幣借貸和循環機會。

背景知識:在DeFi中,借貸是指用戶用資產(如USDC.e)作為抵押品,從協議(如Euler Finance)借入更多資金(如其他穩定幣)。循環(Looping)是指用借來的資金重新投資到同一資產或池子中,以放大收益。

幣對與資產:Euler Finance在Sonic上提供穩定幣借貸和循環,不涉及傳統流動性池,而是通過借貸市場優化收益:

操作方式:用戶通過Euler Finance的DeFi界面存入USDC.e、stS或wS作為抵押或借貸資產,進行借貸、循環(looping)或質押操作,賺取交易費、Sonic的PoL獎勵(如果適用)和額外激勵。

其中需要注意:

USDC.e:Ethereum上的USDC通過跨鏈橋接引入Sonic的封裝版本,與美元1:1掛鉤,作為穩定幣用於借貸或抵押。

stS:Sonic生態內的質押代幣,與與Sonic原生代幣 S 相關,用於提供流動性或賺取額外收益。

wS:S的封裝代幣(wrapped Sonic token),通過質押或流動性提供獲得,作為獎勵的一部分分發給用戶。

rEUL:Euler Finance的“鎖定版”代幣(Restricted EUL),是Euler生態內的治理代幣EUL的1:1映射版本。通過鎖定EUL生成rEUL,用戶可獲得額外獎勵(如Sonic上的rEUL激勵),並參與Euler的治理。Sonic上的rEUL激勵為用戶提供了高達$100,000的獎勵池,吸引DeFi用戶參與。

wS積分:Sonic生態內的獎勵代幣,用戶通過提供流動性或借貸操作積累wS積分,可用於未來Sonic原生代幣$S的空投。 對想操作的玩家來說,注意按流動性深度排序市場,以確保收益一致性(即選擇流動性更深的池子,降低滑點風險,保持收益穩定性)。

當前收益:USDC.e等穩定幣借貸/循環,超過50% APY

你要問為啥收益這麼高?

高收益來源於Sonic生態的早期激勵(如rEUL和wS獎勵)以及Berachain的Proof of Liquidity(PoL)機制,吸引用戶提供流動性。但高收益通常伴隨著高風險,如流動性不足或市場波動。

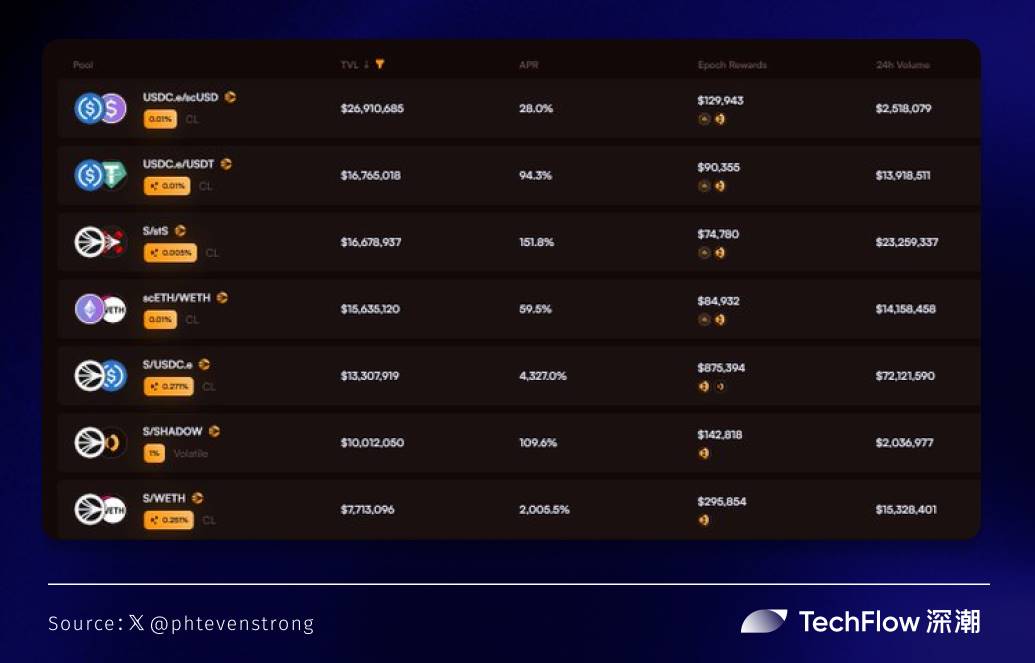

Shadow On Sonic

Shadow 定位為Sonic原生的集中流動性層和交易所。

類似於Solidly,提供高收益的穩定幣流動性池,並引入獨特機制,如$S空投積分、Gems獎勵和x(3,3)激勵模型。

最近 Shadow 的原生代幣漲勢不錯,項目也因為挖礦收益的高APR、即將到來的$S代幣空投和Berachain的PoL機制而在DeFi生態中受到關注。

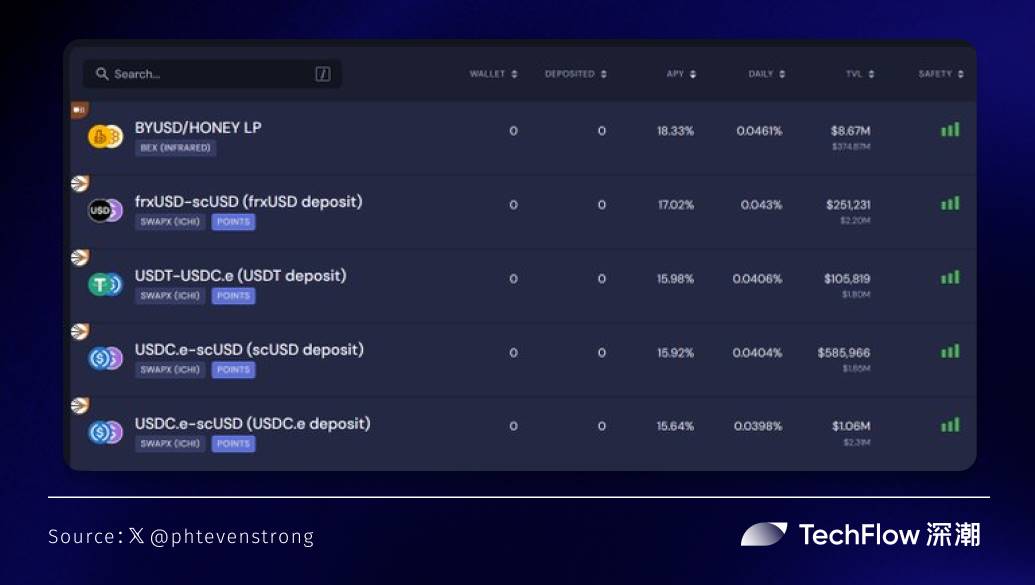

幣對與池子:Shadow 提供以下穩定幣流動性池(BGT-qualifying LPs),利用其集中流動性設計優化資本效率,並結合Sonic的早期激勵:

USDC.e/scUSD:USDC.e是Ethereum上的USDC通過跨鏈橋接引入Sonic的封裝版本,scUSD是ShadowOnSonic或Sonic生態內的穩定幣,與美元1:1掛鉤。

USDC.e/USDT:USDC.e與USDT(Tether的穩定幣,通過跨鏈橋接引入Sonic)組成流動性池。

操作方式:用戶通過ShadowOnSonic的DeFi界面將USDC.e、scUSD或USDT存入指定池子,形成流動性對(LP Token),賺取交易費。

當前收益APY:

USDC.e/scUSD:28% APY(50%立即可用,其餘通過NFT解鎖)

USDC.e/USDT:94% APY(50%立即可用,其餘通過NFT解鎖)

關鍵概念解釋:

集中流動性(Concentrated Liquidity):與傳統自動做市商(AMM)不同,Shadow允許流動性提供者(LPs)將資金集中在特定價格範圍內(例如USDC.e和USDT的窄價差),提高資本效率並提升交易深度和收益,但也增加價格波動風險。

x(3,3)激勵模型:採用Sonic生態的x(3,3)機制(改良版ve(3,3)模型),通過鎖定$SHADOW代幣生成xSHADOW,用戶可獲得協議費用、投票獎勵和額外激勵(如$S積分和Gems),驅動長期流動性提供和生態發展。

$S積分:Sonic生態內的獎勵積分,用戶通過提供流動性積累$S積分,可用於未來Sonic原生代幣$S的空投,提升長期收益潛力。

Gems獎勵:ShadowOnSonic提供的額外獎勵,類似於積分,積累Gems可兌換更多$S空投份額,但需注意部分獎勵(如94% APR的50%)通過NFT解鎖,可能需要等待。

以太坊

老地方,老玩法,新收益。

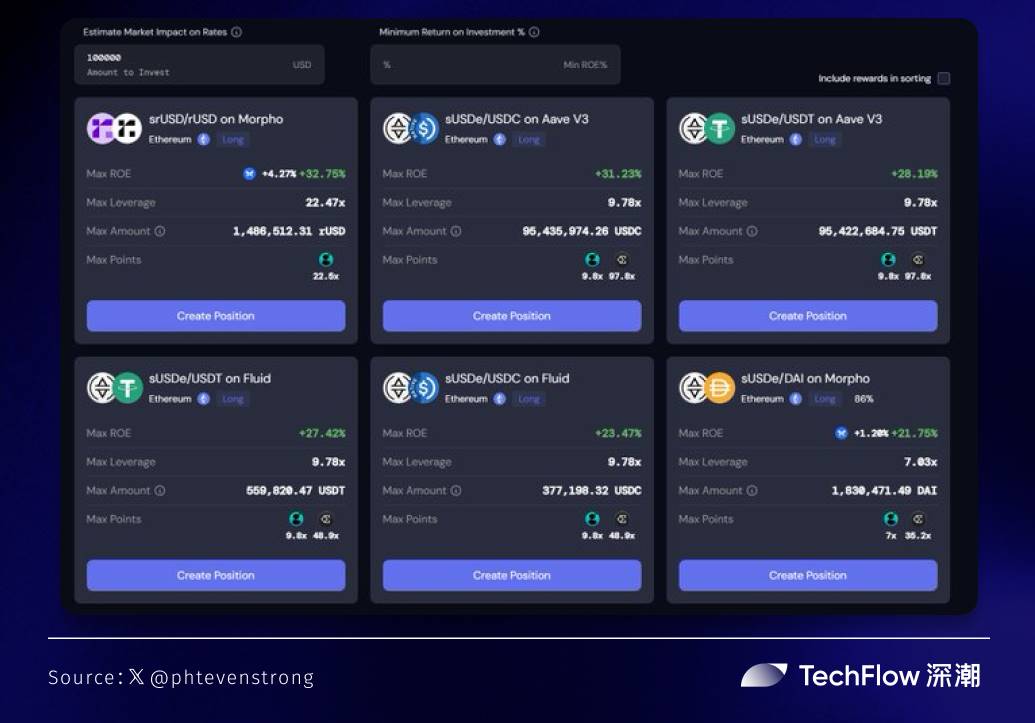

Contango

Contango(contango.xyz)是運行在Ethereum上,為用戶提供高收益的穩定幣槓桿收益策略。

用戶將穩定幣(如sUSDe、srUSD或rUSD)存入Contango作為抵押或借貸基礎,然後通過 Morpho 、Aave和0xFluid 協議借入更多資金以循環(loop)這些資產,放大收益。

這些協議提供深度流動性池和低借貸成本,Contango通過自動化或手動操作,將資金循環到這些協議中,賺取基礎收益並通過槓桿放大總回報。

幣對與資產:

srUSD/rUSD:srUSD(Savings rUSD)和rUSD(Reservoir USD)是Reservoir Protocol發行的穩定幣,與美元1:1掛鉤。srUSD是rUSD的質押版本,通過Reservoir的協議鎖定rUSD賺取額外收益。

sUSDe/USDC:sUSDe是Ethena Labs的質押穩定幣,與美元1:1掛鉤,USDC是Circle發行的主流穩定幣,運行在Ethereum上。

sUSDe/USDT:sUSDe與USDT(Tether的穩定幣,運行在Ethereum上)組成槓桿對。

操作方式:用戶通過Contango的DeFi界面存入srUSD、sUSDe或USDT作為抵押或借貸資產,通過上述Morpho 、Aave和0xFluid 協議進行槓桿循環(looping)或質押操作,賺取基礎收益和額外獎勵。

TANGO獎勵:Contango生態內的積分獎勵,用戶通過參與槓桿策略積累TANGO積分,可用於未來Contango代幣或生態獎勵,提升長期收益潛力。

特別一提,原帖作者認為這些策略需要至少$100,000的資金,以避免因小額資金稀釋收益(大佬玩法)。

當前收益APY:

srUSD/rUSD(Morpho Labs):36% APY(含TANGO獎勵)

sUSDe/USDC(Aave):31% APY(含TANGO獎勵)

sUSDe/USDT(0xFluid):27% APY(含TANGO獎勵)

為什麼收益這麼高? 高收益來源於Ethereum生態的早期激勵(如TANGO獎勵)和底層協議(如Morpho、Aave)的優化機制,吸引用戶參與槓桿策略。但高收益通常伴隨著高風險,如清算風險、流動性不足或市場波動。

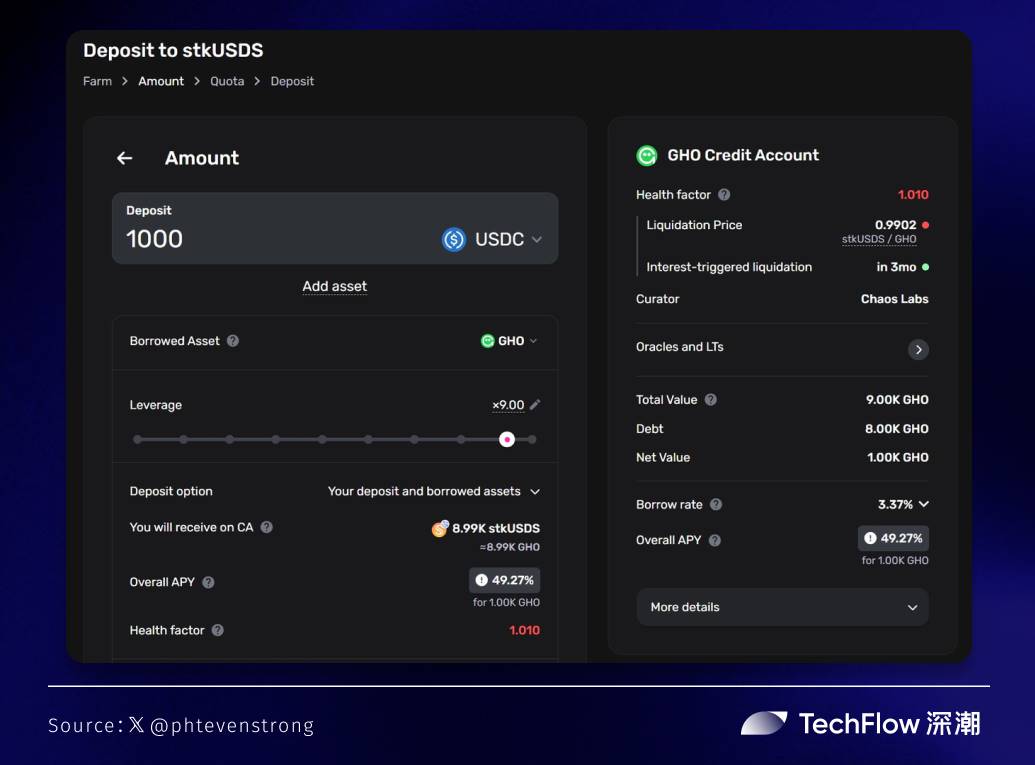

Gearbox Protocol

去中心化槓桿借貸協議,運行在Ethereum上,允許用戶以高達10倍槓桿借入資產,用於DeFi活動如交易、流動性挖礦獲取收益等等。

:Gearbox通過Ethereum上的去中心化借貸協議,提供槓桿循環(looping)策略,放大穩定幣(如sUSDe)的收益潛力。用戶將穩定幣(如sUSDe)存入Gearbox作為抵押或借貸基礎,然後通過Aave和Uniswap等借入更多資金以循環這些資產,優化收益。

幣對與資產:Gearbox提供以下穩定幣槓桿循環策略,不涉及傳統流動性池,而是通過借貸市場優化收益:

sUSDe:Ethena Labs發行的質押穩定幣,與美元1:1掛鉤,通過鎖定USDe生成sUSDe,賺取基礎收益(如8%-10% APY)。用戶通過Gearbox借入GHO或USDC,循環或投資sUSDe以放大收益。

借貸資產:用戶借入GHO(Aave的去中心化穩定幣)或USDC(Circle發行的主流穩定幣,運行在Ethereum上)進行槓桿循環。

當前收益APY:

sUSDe槓桿循環(借入GHO):約49% APY(歷史數據,連續數週超過30%)

sUSDe槓桿循環(借入USDC):約30% APY(歷史數據,連續數週超過30%)

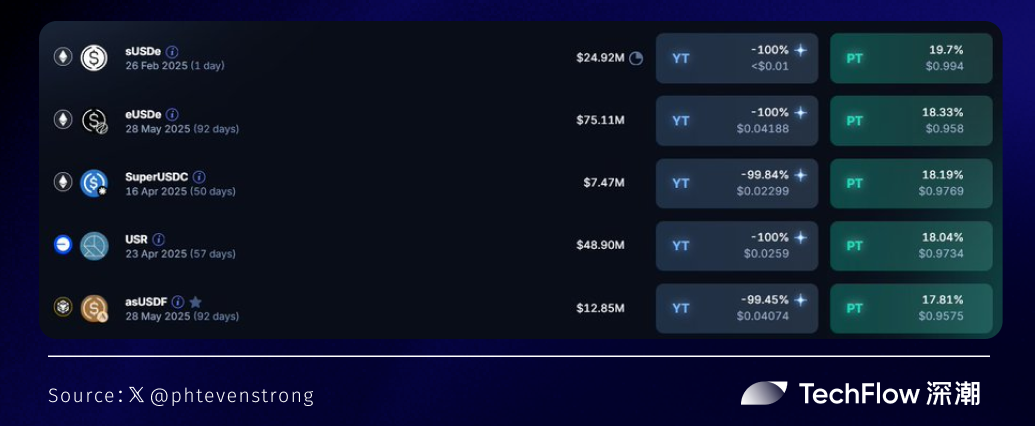

Pendle

老朋友了,不過多介紹。

Pendle的固定收益市場和可組合等特性使其一貫受到鏈上玩家的關注。

幣對與資產:Pendle提供以下穩定幣固定收益和流動性策略,不涉及傳統流動性池,而是通過代幣化市場優化收益:

asUSDF:Aave生態內的質押穩定幣,通過鎖定USDF生成,固定收益為18% APY,92天期限。

eUSDe:Ethena Labs的質押穩定幣,通過鎖定USDe生成,固定收益為18.3% APY,92天期限。

流動性提供(LP):用戶通過Uniswap或Pendle的AMM提供asUSDF或eUSDe流動性,賺取交易費(約15% APY)及額外積分(如Syrup、Astherus等)

操作方式:用戶通過Pendle的DeFi界面存入asUSDF或eUSDe作為基礎資產,參與固定期限市場或流動性提供,賺取基礎收益和額外獎勵。

你需要知道的基礎概念可能有:

固定收益市場:Pendle允許用戶將穩定幣(如eUSDe)代幣化為Principal Tokens (PT,代表本金)和Yield Tokens (YT,代表未來收益)。用戶可鎖定eUSDe 92天,賺取固定收益(如18.3% APY),或交易YT以獲得槓桿收益。

通過本文的整理和實際體驗,我們發現穩定幣理財是當前市場低迷下的“避風港”,但並非零風險。

建議投資者從小額測試開始,關注協議的審計情況、收益可持續性和清算風險,優先選擇成熟鏈上的低風險策略(如Pendle的固定收益)或新興鏈上的高收益池(如ShadowOnSonic的94% APY),並分散投資以降低風險。

而更加穩妥的考慮,則可以選擇 CEX 們提供的活期穩定幣理財服務,篇幅所限並未進行盤點,其邏輯和操作相對更加直觀,以 CEX 的聲譽做背書風險相對可控;但收益上似乎不如上述盤點的項目們。

最後,在市場逐漸復甦前,穩定幣理財可能成為穩中求進的明智選擇,但切勿忽視“收益背後的代價”——風險與回報始終相伴。