Uniswap 基金會投票通過 1.655 億美元鉅額投資計劃,為什麼?

因為 Uniswap v4 和 Unichain 發佈後的表現遠未達到市場預期。

在一個多月的時間裡:

· Uni v4 的總鎖定價值(TVL)僅為 8500 萬美元

· Unichain 的 TVL 僅 820 萬美元

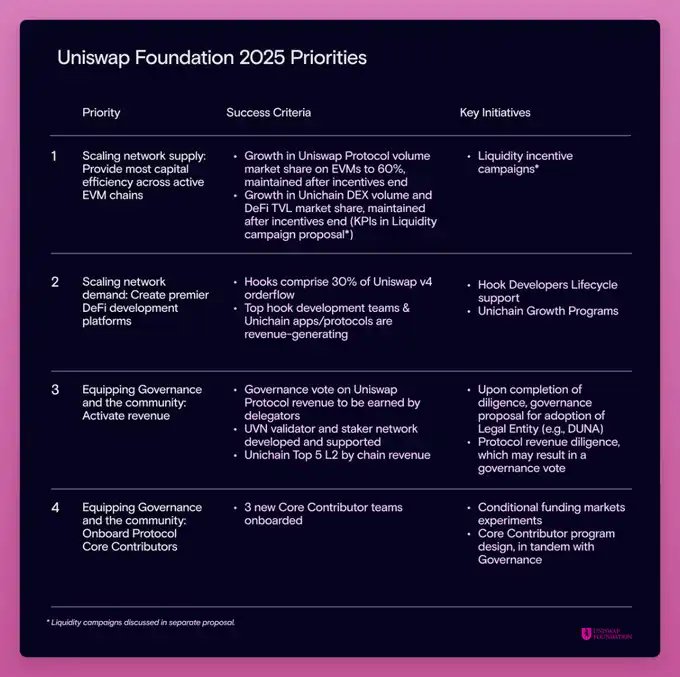

為促進增長,Uniswap 基金會提議分配 1.655 億美元資金至以下方面:

· 9540 萬美元用於資助(開發者計劃、核心貢獻者、驗證者);

· 2510 萬美元用於運營(團隊擴張、治理工具開發);

· 4500 萬美元用於流動性激勵。

如你所見,Uni v4 不僅是一個 DEX,更是一個流動性平臺,而 Hooks 是構建在其上的應用。

Hooks 應推動 Uni v4 的生態增長,因此需要通過資助計劃加速這一進程。

資助預算的詳細分配說明:

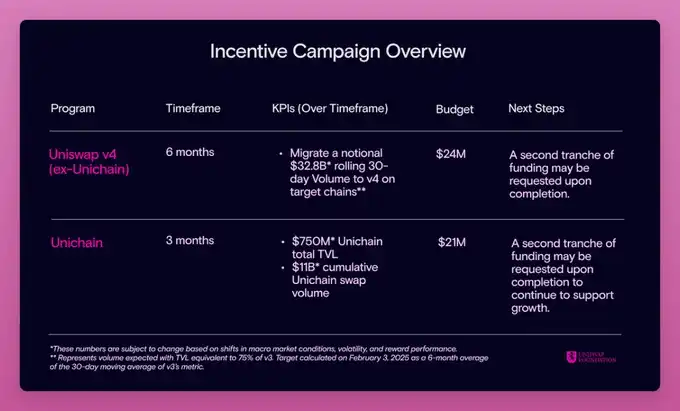

4500 萬美元流動性提供者(LP)激勵將用於以下方面:

· 2400 萬美元(分 6 個月發放):用於激勵流動性從其他平臺遷移至 Uni v4;

· 2100 萬美元(分 3 個月發放):推動 Unichain 總鎖定價值(TVL)從當前 820 萬美元增長至 7.5 億美元。

相比之下,Aerodrome 每月鑄造價值約 4000 萬至 5000 萬美元的 AERO 代幣用於流動性提供者(LP)激勵。

提案已通過溫度檢查階段,但仍面臨著一些批評:

· 在行業格局變化之際,Aave 提議每週回購 100 萬美元的 AAVE 代幣,Maker 計劃每月回購 3000 萬美元,UNI 持有者卻如同要被榨乾價值的"奶牛",其代幣價值從未被捕捉。

· UNI 代幣未啟用費用分成機制,而 Uniswap Labs 在兩年間通過前端費用已賺取 1.71 億美元。

整個體系的關鍵在於 Uniswap 的組織架構設計:

· Uniswap Labs:專注於協議技術開發;

· Uniswap Foundation:推動生態增長、治理及資金計劃(如資助撥款、流動性激勵)。

多精明的法律團隊啊。

Aave 和 Maker 與代幣持有者建立了更緊密的利益綁定關係,我不明白為什麼 Uniswap 的前端費用不能跟 UNI 持有者共享。

總之,其他批評主要集中在核心團隊高薪、Gauntlet 負責流動性激勵執行、以及建立新型中心化 DAO 法律架構(DUNA)這三個方面。

作為 Uniswap 小型治理代表,我對這個提案投出了贊成票,但對 UNI 持有者的未來仍存重大擔憂:激勵機制未能與持有人的利益保持一致。

然而,我是 Uniswap 的忠實粉絲,並高度認可它在 DeFi 領域的推動作用。當前 Uni v4 和 Unichain 的增長態勢非常慘淡,它們需要引入激勵措施來促進發展。

下一次 Uni DAO 的投票應聚焦於 UNI 代幣的價值捕獲機制。