付少慶,SatoshiLab,萬物島BTC工作室

1.前序

不只是VC幣和meme幣現象引起大家的更多思考,行業內的很多知名人士也提出過類似的問題,都在力求找到解決方案。例如,在何一回答閨蜜幣的twitter space活動中,Jason(陳劍)提出過幣安上線的Token是否有機制解決項目團隊上所就賣幣然後躺平的問題。還有最近CZ發表的《A Crazy Idea for Token Issuance》都在試圖找到解決相關問題的方法。

我想所有真正在努力做項目的團隊,都希望市場獎勵真正的貢獻者,而不是讓龐氏、騙子、投機者等拿走這個行業的紅利並擾亂這個行業的發展。

因為VC幣和meme幣有很好的案例分析作用,本文還是從這兩個現象來分析。

2. VC幣的前生今世

VC幣不是憑空產生的,它的出現有其歷史原因,雖然VC幣現在看起來不完美,當初它也起到了比較重要的作用,並且行業內重要的項目都有VC的參與。

2.1. 2017年ICO的亂象 - 群魔亂舞

2017年是區塊鏈領域首次代幣發行(ICO)爆發的關鍵年份,據統計那一年ICO的融資額超過50億美金。除了下文中介紹的經典ICO項目,筆者還參與了一些小項目的ICO,完全感受當時的瘋狂,用群魔亂舞形容完全不過分。當時,只要一個項目的Token要進行ICO,有人給站臺,白皮書寫得好,扔到一些群裡,立刻會被瘋搶。那時人們是瘋狂非理性的。誇張的講,即使是扔了一坨屎到群裡,也會被瘋搶。不信大家搜索一下MLGB(馬勒戈幣)的Token情況。(這也反映了ICO的強大威力)

對於爆發原因,我通過與DeepSeek和Chatgpt的交流,以及自己的理解,總結如下:

(1)發幣技術成熟:尤其是以太坊的推出,使得開發者能夠輕鬆創建智能合約和去中心化應用(DApp),推動了ICO的興起。

(2)其他原因有幾個:市場需要、去中心化的理念初入人心、給人們以美好的期待、低門檻投資等因素。

期間產生了幾個經典案例

(1)Ethereum(以太坊):雖然以太坊的ICO是在2014年進行的,但2017年以太坊的智能合約平臺被廣泛用於眾多新項目的ICO,同時這個項目也是通過ICO方式進行的。總體說這個項目還是很不錯的,如今成長為Crypto世界的第二。

(2)EOS:EOS在2017年通過長達一年、分階段的ICO籌集了接近43億美元,成為當年最大的ICO之一。這個項目現在幾乎銷聲匿跡了,一方面也是技術路線沒有走對,另一方面對市場需求的把控不夠。

(3)TRON:TRON在2017年進行的ICO也籌集了大量資金,期間和其他項目的換幣,抄襲等輿論風行,但後續發展迅速,吸引了許多關注。從這一點上看,與那些跑路的項目相比,孫哥是不是做得還挺不錯的?他對市場需求的把握還是非常精準的,例如,Tron穩定幣的收入。Tron從技術實現與市場需求的把控與EOS形成強烈的對比。波場的發展成果還是挺不錯的,如果當初換幣的HSR(Hshare,被戲稱為紅燒肉)留下換幣Tron的份額,收益比他自己的項目還要高。

(4)Filecoin:Filecoin在2017年成功籌集了超過2.5億美元,其分佈式存儲的概念受到廣泛關注,創世團隊胡安貝尼特等人組成的團隊比較豪華。這個項目不能說成功或失敗,但其項目是否能健康的發展是個疑問。

筆者個人感覺,非經典案例數量更多,它們帶來的影響更大,這也是VC幣產生的很大歷史原因。

暴露出的問題

(1)監管缺失:由於ICO市場的快速發展,許多項目缺乏監管或者說根本沒有監管,導致投資者面臨高風險。詐騙和龐氏騙局非常多,幾乎99%的項目都存在誇大與詐騙行為。

(2)市場泡沫:大量項目在短期內籌集到鉅額資金(這些資金沒有得到好的管理),但其中許多項目缺乏實際價值或描述的場景完全不可實現,這使得即使是不想詐騙的項目也變現跑路或失敗。

(3)投資者教育不足,很難判斷:許多普通投資者缺乏對區塊鏈和加密貨幣的瞭解,容易受到誤導,導致投資決策失誤。或者說投資者完全沒有辦法衡量項目,或事後監督項目的進行。

2.2.VC的進入與信譽背書

通過上面的描述,我們看到ICO之後的亂象,此時風險投資(VC)首先站出來解決問題,VC通過自身的信譽和資源,為項目提供了更為可靠的支持,幫助減少了早期ICO所帶來的諸多問題。同時產生一個附加作用就是幫助廣大用戶做了一層篩選。

VC的作用

(1)替代ICO的草根融資缺陷

降低欺詐風險:VC通過“嚴格的盡職調查”(團隊背景、技術可行性、經濟模型)過濾“空氣項目”,避免ICO時代白皮書造假氾濫。

資金管理規範化:採用分階段注資(按里程碑撥款)和代幣鎖定期條款,防止團隊套現跑路。

長期價值綁定:VC通常持有項目股權或長期鎖倉代幣,與項目發展深度綁定,減少短期投機。

(2)賦能項目生態

資源導入:為項目對接交易所、開發者社區、合規顧問等關鍵資源(如Coinbase Ventures助力項目上幣)。

戰略指導:協助設計代幣經濟模型(如代幣釋放機制)和治理架構,避免經濟系統崩潰。

信譽背書:知名VC的品牌效應(如a16z、Paradigm)可提升市場對項目的信任度。

(3)推動行業合規化

VC推動項目主動符合證券法(如美國Howey Test),採用SAFT(未來代幣簡單協議)等合規融資框架,減少法律風險。

VC的介入是早期ICO模式問題的一個最直接的解決辦法。總體來看,VC在Web3項目的成功中扮演了至關重要的角色,通過資金、資源、信譽和戰略指導,幫助項目克服了早期ICO所面臨的諸多挑戰,也間接的幫助大眾完成初步的篩選。

2.3. VC幣的問題

新事物的出現都是為了解決一些老問題,但當這個新事物發展到一定階段,它自身也開始呈現出一系列的問題。VC幣就是這樣的案例,後期它呈現出不少的侷限性

主要體現在:

(1)利益衝突

VC是投資機構,是通過投資獲利的。可能推動項目過度代幣化(如高額解鎖拋壓)或優先服務自身投資組合(如交易所VC扶持“親生子”項目)。

(2)無力解決後續項目發展問題。

(3)與項目方合謀欺騙散戶(是一部分項目方和VC這樣操作,大品牌的VC相對較好)。

VC機構只完成早期的投資與獲利退出的環節,對於項目的後期發展一方面是沒有義務,另一方面也沒有能力,沒有意願這樣做。(如果限制VC的超長解鎖期會不會好一些?)

VC幣的主要問題是項目方的幣上市後就缺少了持續建設的動力,VC和項目方都會上幣後就套現跑路了。這種現象使得散戶對VC幣很痛恨,但本質原因還是項目得不到有效監督與管理的問題,尤其是資金與成果的匹配。

3.銘文的Fairlanunch與memecoin現象

在2023年爆發的銘文與Fairlanunch,在2024年爆發的memecoin的pumpfun模式,都揭示了一些現象,也暴露了一些問題。

3.1. 銘文的爆發與Fairlanunch

2023年,區塊鏈領域出現了兩種顯著的趨勢:銘文(Inscriptions)技術的爆發和Fair Launch(公平啟動)模式的普及。這兩種現象均源於對早期融資模式(如ICO和VC壟斷)的反思,在銘文領域,大部分VC普遍反映沒有機會在一級市場上參與,即使在二級市場也不敢過大投資。這反映了用戶與社區對去中心化和公平性的追求。

銘文首先爆發在比特幣的區塊鏈上,以BRC20為代表,產生了ORDI,SATS等重要的銘文。銘文的爆發有一些原因:受比特幣生態需要創新的需求;用戶對於抗審查和去中心化的需要;低門檻與財富效應;對VC幣的反抗;公平發射的吸引力。

銘文也產生了一些問題:

偽公平性,其實眾多的參與地址也可能是少數機構或大戶偽裝的;

流動性難題,銘文在比特幣主網使用存在較大交易成本和時間成本;

價值流失,打造銘文產生的鉅額手續費都被礦工拿走(錨定資產丟失),並沒有為這個Token的生態的閉環來賦能;

應用場景問題,銘文並沒有解決一個Token的持續發展問題,這些銘文沒有“有用”的應用場景。

3.2. Pumpfun的爆發與memecoin現象

Meme的起源比較早,早期是一種文化現象。現實世界將1993年Hal Finney提出的NFT概念作為最早的起源。推動NFT出現的是2014年創立的Counterparty,基於其創建的Rare Pepes將熱門meme悲傷蛙做成了NFT應用。meme被翻譯為模因,相當於一種表情包、一句話、甚至一段視頻、動圖。

由於Meme已經在NFT領域興起,並且隨著一些技術的成熟,開始形成memecoin。2024年,基於Solana鏈的Pump.fun平臺迅速崛起,成為memecoin發行的核心陣地。該平臺通過簡單完整的代幣服務流程(ICO+LP+DEX)和投機炒作機制,使得memecoin在2024年產生較大的影響。筆者認為Pumpfun的重要貢獻是平臺將三個分離的服務組成一個完整的閉環:Token的發行,構建流動池,上去中心化交易所Dex。

早期pumpfun上的Token上dex的比例(業內稱為畢業率)很小,只有2%-3%,這也說明早期的娛樂功能高於交易功能,這也符合meme的特點。但後來高峰期,Token畢業率經常到20%以上,變成了一個純粹的炒作機器。

Twitter上的一個分析數據也很好的說明了memecoin模式的問題。(這個數據的可靠性筆者沒有證實)

Pumpfun的總收入接近6億美金,以至於美國總統Trump和其家人也發行了自己的代幣,說明了memecoin的爆發與高潮期。從Dune上面的分析看,memecoin也在經歷一個從產生,到成長,到爆發的週期。

memecoin的主要問題

(1)系統性欺詐與信任崩塌:據Dune數據,Pump.fun上約 85% 的代幣為騙局,創始人平均套現時間僅 2小時。

(2)虛假宣傳氾濫:項目方偽造KOL站臺、偽造交易量(通過刷單機器人),例如代幣MOON宣稱獲馬斯克背書,實為PS造假。

(3)市場生態扭曲:流動性虹吸效應,memecoin佔用大量鏈上資源,擠壓正常項目發展空間(如Solana鏈上DeFi協議TVL下降 30%)。這些導致真實用戶被驅逐,普通投資者因無法對抗Bot和內幕交易,逐漸退出市場。甚至有一些項目團隊產生用獲得的投資資金來操盤一個memecoin,套利跑路的想法。

memecoin從早期的娛樂功能,發展到中晚期的PVP(Player versus Player),後期發展成PVB(Player versus Bot),成為少數專家收割散戶的工具。memecoin一直沒有有效的價值注入是個嚴重的問題,不解決這個問題memecoin最終會走向沒落。

4.用戶或市場要什麼樣的項目?

通過回顧Web3項目的發展歷史,我們理解了VC幣產生的歷史原因和優缺點,同時也簡單分析了銘文,以及pumpfun推動的memecoin現象。它們都是這個行業發展的產物,通過這些分析,我們看到目前web3項目發展中還存在一些關鍵問題。

註釋:VC幣和meme幣是否揭示了所有的問題?或者揭示了當前的主要問題?

4.1.對存在問題的總結

我們從前面的內容,總結了當前Web3項目的問題:

1. 項目要有持續的建設動力,不能有人太早拿到太多的錢,持有代幣用戶和後面建設要得到持續的獎勵,而不是打擊和欺騙。

2.消除或降低PVP,很大程度是更Fair,減少莊家的操作,所以真正的公平發射更讓人看重,但上dex之後還是比賽跑得快,因為池子的價值是固定的,早拿的人多得。

如何解決上面的問題:

1.項目的管理問題:不要讓項目方或VC過早的拿到大量的資金,或者在有監管的條件下動用資金,或者把資金能夠分配給做出貢獻和建設的團隊。

2.可持續的外部價值注入:這能夠解決PVP問題,能夠獎勵中長期Token持有者與建設者。持續的外部價值注入,可以給真正要建設的項目方以資金支持,還可以讓Token持有者有中長期的增長預期,也可以降低過早套現跑路的問題。

這種簡單的結論不容易描述清楚問題,對於項目管理問題,需要分析一個項目生態中的利益相關方,還需要從項目的不同階段(發行、流通、治理)來動態分析可能產生的問題。

4.2.項目的不同利益相關方與不同環節的管理問題

1.不同的利益相關方

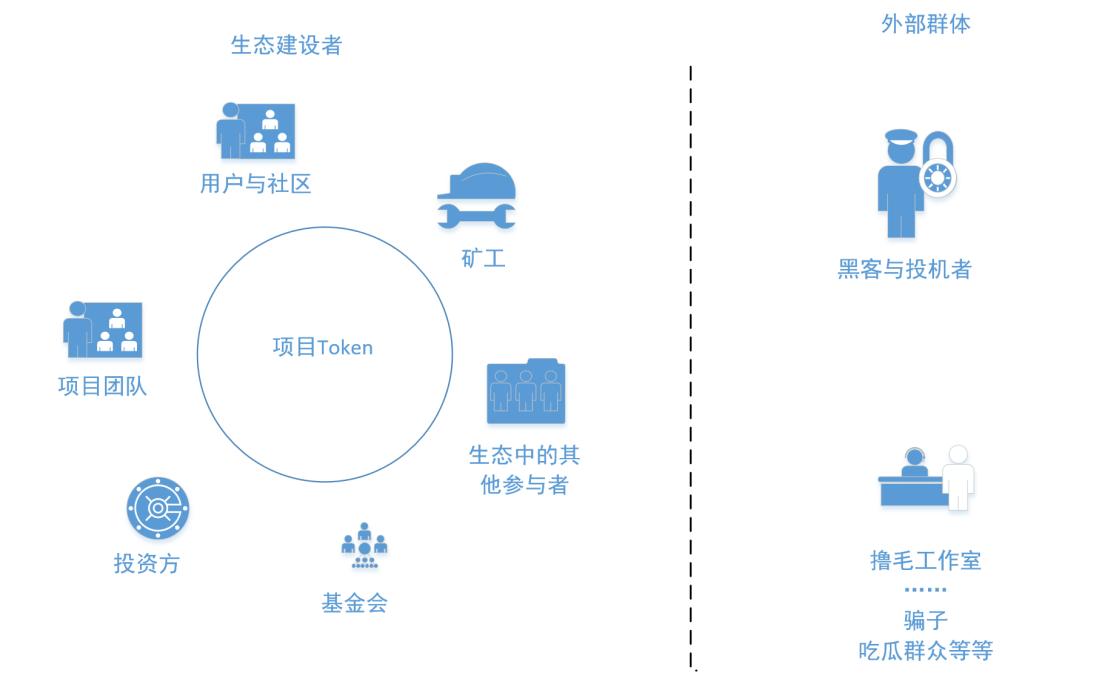

Web3項目中與利益最相關的部分是其經濟模型設計。項目中的利益相關方一般包括項目團隊、投資方、基金會、用戶與社區、礦工、交易所、做市商或其他項目生態夥伴中的參與方。需要用經濟模型來規劃在各個階段對不同利益相關方的Token分配與貢獻激勵。經濟模型一般包含分配給利益相關方的Token比例,Token的釋放規則,激勵的方式等內容。具體的比例與釋放規則,會根據各個項目的實際情況和各個利益方的貢獻程度來決定,沒有固定的數值。項目外還有一群旁觀者(投機者、擼毛工作室、騙子、……)。

在不同的利益群體中,既要防止生態內部的某個利益方拿走過多的利益,如在VC幣項目中項目團隊和投資者拿走了大部分Token的價值,後期沒有持續的建設動力,也要防止被外部群體拿走不當的利益,如memecoin幣中的投機者。

2.從發行、流通、治理等多個環節分析問題

(1)Token的發行

數字貨幣有多種發行方式。除了基於Pow方式的挖礦發行,還有ICO、STO、IBO等方式,也有像瑞波幣那樣各種方式的贈送airdrop。無論採用什麼方式,數字貨幣的發行的主要目的有兩點:一是籌集資金;二是將數字貨幣發送到使用者的手中,讓更多的人使用起來。

(2)Token的流通與管理

Token的發行,相對於Web3項目的早期,已經有了多種方式,使得有大量的數字貨幣進入流通領域。在Token的流通中因為需求不足,以及管理Token流動性的手段有限,造成Token的流通領域產生較多的問題。Token的管理很多都是通過提供各種不同的應用來達到其目的的。例如,Token的交易功能、Token的Staking、成員的進入門檻(Token的數量或持有的NFT)、應用中的消費(公鏈的Gas費,ENS等註冊費用與續費)

項目過早釋放的Token,也就是介於紅線和綠線之間的部分,需要使用流動性鎖定功能,不能讓某一利益方提前拿走。這些鎖定的Token以及建設期間的項目進展就涉及到管理問題。

3.項目的治理問題

在Web3項目中,最直接的控制是靠共識機制和經濟模型的設計來完成。用經濟模型中的Token來控制資源的供給和消費。經濟模型的設計在Web3項目起到非常大的作用,但這種作用範圍是有限制的,當經濟模型不能完成這部分功能時,經濟模型觸達不到的地方,需要其他方式來補充。社區治理機制是對經濟模型不擅長領域的一種職能補充。

區塊鏈世界因為去中心化的特點,以及靠編程運行規則的網絡基礎,產生了DAO與DAC的社區組織,可以對比現實世界中的中心化結構的傳統公司與公司治理。

這部分的管理結合DAO與基金會的模式能更好的完成資金與生態的管理,同時也會提供足夠的彈性空間和公開透明度。DAO的管理成員要達到一定的條件,要儘快可能得包含主要的利益方和第三方機構。如果將上幣的交易所作為一個第三方,這種情況是不是就能採納Jason提出的建議,交易所有一定的監督和公證的權利與作用?其實這次GoPlus和 Myshell這波做市商砸盤事件,幣安就起到了這種作用。

這種管理結構是不是也能夠將CZ在《A Crazy Idea for Token Issuance》提出的模式更好的實施?我們以CZ這篇文章中的這種管理構想為例做分析,如下圖所示:

(1)最初,10% 的代幣被解鎖並在市場上出售。所得款項將用於項目團隊開發產品/平臺、營銷、薪酬等。(這個設計很好,管理和監督誰來做?這部分工作交給項目的DAO組織,使用國庫和第三方監督的方式是不是更好?)

(2)每次未來解鎖都必須滿足的幾個條件的判斷(這個設計是針對過了初始期,後面的持續工作和後期Token流動性的管理,如果交給DAO管理,效果也會更好。)

(3)項目團隊有權推遲或減少每次解鎖的規模。如果他們不想賣出更多,他們不必這樣做。但每次他們最多可以賣出(解鎖)5%,然後他們必須等待至少 6 個月,價格再次翻倍。(這個設計必須要DAO這樣第三方的機構來做,把團隊有權做,變成DAO有權決定做。因為項目團隊也是DAO的重要成員,應該不會產生過多的副作用)

(4)項目團隊無權縮短或增加下一次解鎖的規模。代幣應由第三方控制密鑰的智能合約鎖定。這避免了新代幣在價格低迷時湧入市場。這也激勵項目團隊進行長期建設。(這個設計更說明了需要一個第三方機構,這樣會比智能合約更好的可控性和管理性,其實CZ已經從潛意識中提出了DAO的構想)

當然這只是一個案例說明,真正的項目治理還包含很多方面,相信web3發展到今天會逐漸完善和拓寬這種方案的實施,會在實踐中不斷糾正問題和找到更好的具體方法。

4.3. 如何長期的項目建設(價值捕獲與價值注入)

如果不配合技術和應用創新,當前行業內各種的項目依靠喊單模式是持續不了多久。最終也還是VC幣和meme幣的問題重現。其實,pumpfun提供了一個可以參考的框架,它的爆發和以後的消亡是因為還缺少一個重要環節:Token的賦能(也稱為價值捕獲與價值注入)。如下圖所示

依據上圖,我們會看到VC幣在上交易所後,項目方取得比較豐厚的回報,就不會再有後期的建設動力。因為後期的建設不僅有較大的風險,並且沒有足夠的回報,躺平是最好的選擇。但有一些有理想有能力的團隊,會持續的建設,這樣的團隊數量較少。Pumpfun的memecoin模式本身就沒有後面的Token賦能,所以都在比賽跑得快。為什麼類似狗狗幣這樣的memecoin能持續上漲呢?筆者認為有多方面原因,以後有機會深入闡述。

如何才能有長期的價值注入?賦能的方式有哪些?

回顧以前Web3項目案例,例如DeFi協議如何通過流動性挖礦捕獲價值,NFT項目如何通過版稅機制注入外部價值,或者DAO如何通過社區貢獻積累價值。隨著web3技術的成熟,能夠有更多的“應用場景”產生,從而能夠產生價值的結合點越來越多。

價值捕獲與外部價值注入是Web3經濟模型的兩大支柱,前者關注留存,後者關注引入。更流行的術語如“價值累積”“飛輪效應”更能體現兩者的動態結合,而“代幣賦能”“正外部性”則從功能設計角度切入。

核心挑戰在於平衡短期激勵與長期價值,避免陷入“紙上模型”與龐氏循環。

5. Crypto前兩次牛市的分析以及下一次爆發的可能性分析

前面內容分析了當前業內比較關注的VC幣和meme幣存在的問題,是不是解決這些問題會推動下一次牛市的爆發?我們先回顧2017年和2021年的兩次牛市。

註釋:下面內容一方面是根據網上查詢的資料,借鑑與DeepSeek和Chatgpt的交流,另一方面是筆者親身經歷2017和2021的牛市,並且當前我們團隊也在開發比特幣生態的相關產品,所以文章中加入了一些自己的感受和判斷。

5.1. 2017年的ICO狂潮

2017年區塊鏈領域的牛市是多重因素共同作用的結果,既有技術突破和生態發展,也有外部的大環境因素。根據行業內的專業分析和經典文獻大致總結原因如下:

(1) ICO(首次代幣發行)熱潮

以太坊的ERC-20標準降低了發幣門檻,大量項目通過ICO融資(全年融資50多億美元)。

(2)比特幣分叉與擴容爭議

比特幣社區對擴容方案(SegWit vs. 大區塊)的分歧導致分叉。2017年8月比特幣現金(BCH)分叉,引發市場對比特幣稀缺性和技術演進的關注。BTC價格從年初的1,000美元漲至12月的歷史高點19,783美元。

(3)以太坊智能合約生態崛起

智能合約和DApp開發工具成熟,吸引開發者湧入。去中心化金融(DeFi)概念萌芽,CryptoKitties等早期DApp引爆用戶參與。

(4)全球流動性寬鬆與監管空白

2017年全球低利率政策導致資金尋求高風險高收益資產。各國對ICO和加密貨幣的監管尚未完善,投機活動缺乏約束。

2017年牛市為行業奠定基礎設施(如錢包、交易所)、吸引技術人才和更多的新用戶加入,但也暴露了ICO欺詐、監管缺失等問題,促使2018年後行業轉向合規化與技術創新(如DeFi、NFT)。

5.2. 2021年的DeFi Summer

2021年區塊鏈領域的牛市是行業生態、宏觀經濟、技術創新和機構參與等多重因素共振的結果。根據行業內的專業分析和經典文獻大致總結原因如下:

(1)DeFi(去中心化金融)的爆發與成熟

以太坊智能合約的成熟,以及Layer2擴容方案(如Optimism、Arbitrum)的測試上線,降低了交易成本和延遲。導致應用爆發:Uniswap V3、Aave、Compound等DeFi協議鎖定總價值(TVL)從年初的18億增至年末的250億,吸引大量資金和開發者。

收益農耕(Yield Farming):高年化收益(APY)吸引散戶和機構套利資金湧入。當時的YF(yield finance,業內稱為大姨夫)一度比BTC的價格還要高。

(2)NFT(非同質化代幣)破圈與主流化

Beeple的NFT作品《Everydays: The First 5000 Days》以6,900萬美元在佳士得拍賣。CryptoPunks、Bored Ape Yacht Club(BAYC)等NFT項目市值突破百億美元。Opensea等NFT交易平臺興起。

(3)機構資本大規模入場

特斯拉宣佈購買15億美元比特幣並接受BTC支付。

MicroStrategy持續增持比特幣(截至2021年底持有12.4萬枚BTC)。

加拿大批准首隻比特幣ETF(Purpose Bitcoin ETF,2021年2月)。

Coinbase在納斯達克直接上市(估值860億美元)。

(4)全球宏觀經濟與貨幣政策

流動性氾濫:美聯儲維持零利率和量化寬鬆政策,資金湧入高風險資產。

通脹預期:美國CPI同比漲幅突破7%,比特幣被部分投資者視為“數字黃金”對沖通脹。

(5)主流社會接受度提升

支付場景擴展:PayPal支持用戶買賣加密貨幣,Visa允許使用USDC結算。

薩爾瓦多將比特幣列為法定貨幣(2021年9月)。

名人效應:馬斯克、Snoop Dogg等公眾人物頻繁提及加密貨幣和NFT。

(6)多鏈生態競爭與創新

新公鏈崛起:Solana、Avalanche、Polygon等高性能鏈因低費用和高TPS吸引用戶和開發者。

跨鏈技術突破:Cosmos、Polkadot的跨鏈協議推動資產互通。

(7)Meme幣與社區文化

現象級項目:狗狗幣(DOGE)和柴犬幣(SHIB)因社交媒體炒作暴漲(DOGE年漲幅超12,000%)。

散戶狂熱:Reddit論壇WallStreetBets(WSB)和TikTok推動零售投資者入場。

對後續市場的影響

2021年牛市推動了加密貨幣的機構化、合規化和技術多元化,但也暴露了DeFi黑客攻擊、NFT泡沫化等問題。此後行業重心轉向:

監管合規:美國SEC加強對穩定幣和證券化代幣的審查。

可持續發展:以太坊轉向PoS(合併計劃),比特幣礦業探索清潔能源。

Web3敘事:元宇宙、DAO(去中心化自治組織)等概念成為新焦點。

5.3. 下一個牛市什麼時間?2025?主題會是什麼?

以下是對2025年加密貨幣市場潛在牛市驅動因素的預測分析,結合當前行業趨勢、技術創新和宏觀經濟背景,根據行業內的專業分析和經典文獻大致總結原因如下:

(1)Web3大規模應用與用戶主權崛起

場景落地:去中心化社交(如Nostr,Lens Protocol)、鏈上游戲(AAA級GameFi)、去中心化身份(DID)成為主流,用戶數據所有權和收益分配模式顛覆傳統互聯網。

關鍵事件:Meta、谷歌等巨頭集成區塊鏈技術,開放用戶數據跨平臺遷移。

相關技術:零知識證明(ZKP)和全同態加密(FHE)成熟,保障隱私與合規性。

(2)AI與區塊鏈深度融合

去中心化AI網絡:基於區塊鏈的算力市場(如Render Network)和AI模型訓練數據確權(如Ocean Protocol)解決中心化AI的壟斷問題。

自治代理經濟:AI驅動的DAO(如AutoGPT)自動執行鏈上交易和治理,提升效率並創造新經濟模式。

(3)全球央行數字貨幣(CBDC)與穩定幣互操作

政策推動:主要經濟體CBDC上線(如數字歐元、數字美元),與合規穩定幣(如USDC、EUROe)形成混合支付網絡。

跨鏈結算:國際清算銀行(BIS)牽頭建立CBDC互操作協議,加密貨幣成為跨境支付通道的關鍵組件。

(4)比特幣生態復興與Layer2創新

比特幣Layer2爆發:閃電網絡容量持續創新高和TaprootAssets協議的產生,RGB協議支持比特幣鏈上發行資產,Stacks生態引入智能合約功能。

機構託管升級:BlackRock、Fidelity推出比特幣ETF期權和抵押借貸服務,釋放比特幣的金融工具屬性。

(5)監管框架明確與機構全面入場

全球合規化:美歐通過《加密資產市場法案》(MiCA)類法規,明確代幣分類和交易所牌照制度。

傳統金融整合:摩根大通、高盛推出加密衍生品和結構性產品,養老金基金配置加密貨幣比例超過2%。

(6)地緣衝突與去美元化敘事

避險需求:俄烏衝突、臺海局勢等地緣風險升級,加密貨幣成為中立結算工具。

儲備資產多元化:金磚國家聯合發行基於區塊鏈的貿易結算代幣,部分國家國債以比特幣計價。

(7)Meme文化3.0與社區DAO化

下一代Meme幣:結合AI生成內容(AIGC)和動態NFT的Meme項目(如AI驅動的“永生狗”角色),社區通過DAO投票決定IP發展方向。

粉絲經濟鏈改:Taylor Swift、BTS等頂流明星發行粉絲代幣,解鎖獨家內容並參與收益分成。

註釋:為了不遺留相關的可能性,上面的分析資料保留較多。

通過對2017年和2021年牛市的總結,以及對2025可能性的分析,我們大致可以參考下圖做一些判斷。

對於模式:

2023年的銘文與2024年的pumpfun現象是一些牛市可能爆發的現象。如果能夠解決銘文與pumpfun本身的問題,有更完善的模式產生,在某些領域有可能會促成牛市的爆發。大概率還是和發資產、交易資產相關。

對於領域:

大致在兩個領域產生:(1)純Web3領域;(2)AI與web3的結合領域。

具體分析:

對於(1)Web3大規模應用與用戶主權崛起,我個人判斷基礎設施還不夠完善,財富效應沒有那麼強,很難單獨成為牛市的主要因素或領域,或者不會成為這次牛市的主要因素。

對於(2)AI與web3深度融合,AI的強大幾乎所有人都領教了,這個領域會不會產生牛市的支撐因素?確實不好判斷,……,我個人偏向於有點早期。但這個領域很難說,像DeepSeek,Manus等能夠迅速爆發的現象,在AI領域完全不新奇。AI賦能下的DeFi會如何?

對於(4)比特幣生態復興與Layer2創新,比特幣在2017和2021的牛市都有很好的價格表現,當前比特幣的市值佔據加密市場的60%,財富效應足夠強,這個領域如果有好的模式+好的技術實現,產生牛市的概率會很大。

對於(7)Meme文化3.0與社區DAO化,如果meme文化解決了PVP問題,有持續的外部價值注入,是否有可能成為牛市的推動因素?從財富效應上判斷,有較大的難度。

其他(3),(5),(6),應該會加速變化,對牛市會有錦上添花的作用,單獨產生牛市的直接因素不夠強。

2025年如果是牛市,最有可能是:

- 比特幣生態與Layer2創新,基於新資產發行與交易產生的新模式

- AI與Web3的結合領域, AI賦能的交易模式

除了對領域和模式的判斷,至於什麼時間會是牛市爆發,還需要看外部的大環境因素。

以上判斷純屬個人的思考,不構成任何的投資建議。