距離備受矚目的「4 月 2 日關稅落地日」僅剩不到一週。這一天被川普政府稱為「解放日」,承載著重塑美國貿易格局的雄心。

然而,隨著媒體風聲漸起,這場政策大戲的劇本似乎並非外界期待的那般激進。與此同時,加密市場 —— 這個對宏觀風吹草動格外敏感的領域 —— 也在關稅陰影下蠢蠢欲動。

關稅落地日的「溫和轉向」?

最新訊息顯示,4 月 2 日的關稅政策可能不會完全兌現商務部長盧特尼克此前描繪的宏偉藍圖。他曾設想一個「三層疊加」的關稅體系:以對等關稅為基礎,輔以特定行業和特定國家的針對性加稅。然而,近期傳言指出,後兩者或將有所退讓。這就好比一場精心準備的盛宴,最終端上桌的卻是一份簡裝套餐 —— 少了些佐料,但主菜仍在。

為何會出現這種調整?原因不難推測。川普團隊深知,關稅是柄雙刃劍。自上任以來,其貿易政策已讓全球市場經歷劇烈震盪:美股市值蒸發數兆美元,供應鏈壓力推高物價,甚至連雞蛋都成了「奢侈品」。若此時再將關稅推至極限,美國經濟可能率先承壓。高盛經濟學家警告,儘管表面風平浪靜,這種「溫和姿態」背後潛伏著「負面意外」的風險。市場預期對等關稅稅率約為 9%,但高盛估計實際數位可能翻倍至 18%。這差距足以讓交易員們屏住呼吸,等待靴子落地。

與此同時,4 月 1 日即將釋出的《不公平貿易行為審查報告》將成為關鍵風向標。這份報告將揭示美國對貿易伙伴的調查傾向,直接影響後續關稅的節奏與力度。若報告指控某些國家「薅羊毛」行為明顯,川普可能借機加碼;若基調偏軟,市場或許能迎來短暫喘息。無論如何,這份報告都將是解讀「解放日」劇情的預告片。

川普的算盤 —— 公平,公平,還是 TMD 公平?

要理解關稅落地的邏輯,不妨聽聽川普團隊核心成員的表態。近期,財政部長貝森特與商務部長盧特尼克在 All-in Podcast 中袒露心聲。盧特尼克回顧歷史,指出 1880 至 1913 年間,美國完全依賴關稅維持財政,無需徵收所得稅。二戰後,為扶持全球重建,美國主動降低關稅,卻讓其他國家保留了高壁壘,淪為「貿易最開放」的吃虧者。例如,美國汽車出口某國需繳納 20% 關稅,而對方車輛進入美國僅需 5%。這種不對等讓川普拍案而起,直言:「公平,公平,還是他媽的公平!」

川普的意圖清晰可見:一是通過關稅保護本土產業,吸引製造業迴流;二是為財政創收,填補 2 兆美元的赤字窟窿。盧特尼克丟擲「三駕馬車」計劃:關稅增收、主權基金投資、以及「移民金卡」專案 —— 後者據稱一天能賣出 1000 張,川普更樂觀地預計能吸引 100 萬買家。至於赤字的另一半,則寄望於「政府效率部」削減 1 兆浪費開支。這部門的目標是將每年 6.5 兆財政支出的 25%「肥肉」剔除,聽起來雄心勃勃,但執行起來無疑步步驚心。

財政部長貝森特則從宏觀視角剖析問題,列出美國經濟的三大痛點:債務高企、通膨失控、製造業衰退。他的藥方包括削減開支、重塑貿易體系、振興中產階級。與盧特尼克的激進不同,貝森特強調「循序漸進」,避免因大刀闊斧引發經濟衰退。白宮經濟顧問斯蒂芬・米蘭也在 Bloomberg 採訪中補充,美國作為全球最大消費市場,手握談判王牌,有能力逼迫對手低頭。這份自信源於實力,但能否轉化為勝局,還需看對手如何接招。

關稅落地可能呈現兩種路徑:

- 一是對手妥協,降低對美關稅,美國勝出,美股上揚;

- 二是針鋒相對,川普被迫加碼,短期雙輸,美股承壓。

短期內,後者概率更高,畢竟全球博弈中鮮有人願率先示弱。但長期看,憑藉消費市場的籌碼,美國或能逐步扭轉貿易失衡。

美國聯準會的遲緩反應與美股的未盡之底

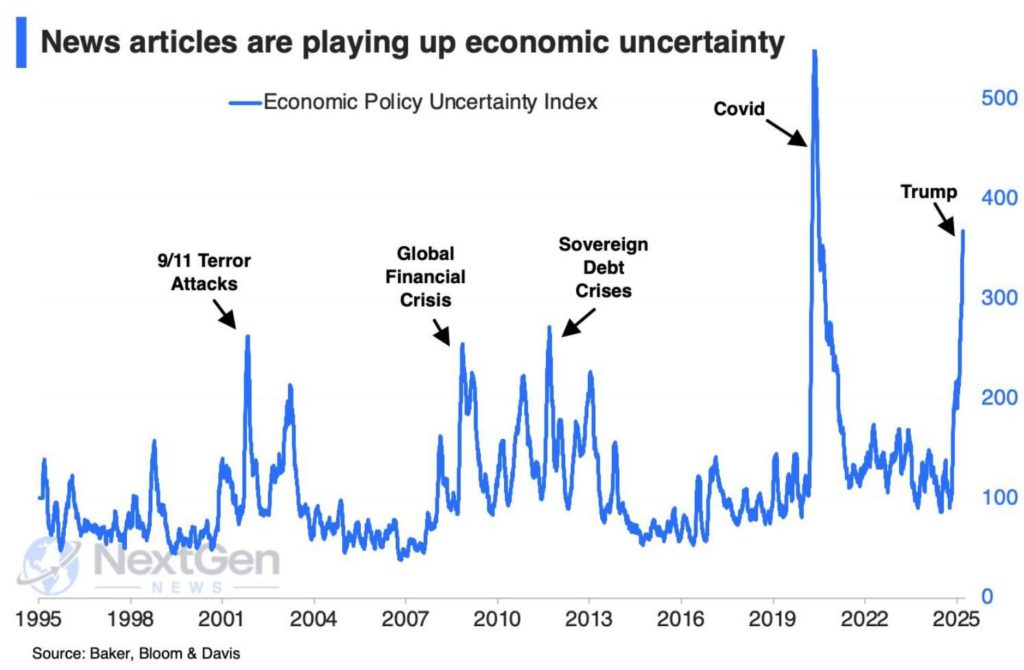

關稅政策的不確定性不僅影響貿易格局,還通過通膨與貨幣政策傳導至資本市場。回顧 2020 年,新冠疫情引發的通膨飆升曾讓美國聯準會措手不及。起初,美國聯準會堅信通膨是「暫時性」的,但到了 2021 年底,主席鮑威爾不得不向國會承認判斷失誤,宣佈放棄「暫時性」一詞,隨後開啟大幅加息週期。據彭博社資料(見圖表 1),美國經濟政策不確定性指數在疫情初期飆升至 500 點以上,創下歷史峰值,隨後雖有所回落,但 2022 年俄烏衝突、2024 年川普關稅政策等事件再度推高不確定性,指數至今徘徊在 200 點高位,遠超 1995-2019 年平均水平。

美國聯準會對關稅影響的反應同樣遲緩。過去數年,關稅引發的供應鏈壓力和物價上漲已顯著推高通膨預期,但美國聯準會更傾向於通過鴿派表態安撫市場。然而,這種安撫僅能帶來美股的短暫反彈,而非趨勢性反轉。原因在於,市場最大的不確定性 —— 關稅政策的方向與力度 —— 始終未解。從圖表 1 看,經濟 policy uncertainty 指數在「9/11 恐襲」「全球金融危機」「主權債務危機」等歷史節點均伴隨美股大幅調整,而當前的不確定性水平表明,美股大底或仍未到來。市場可能需等待關稅政策明朗化,或更劇烈的巨集觀衝擊觸發全面洗牌。

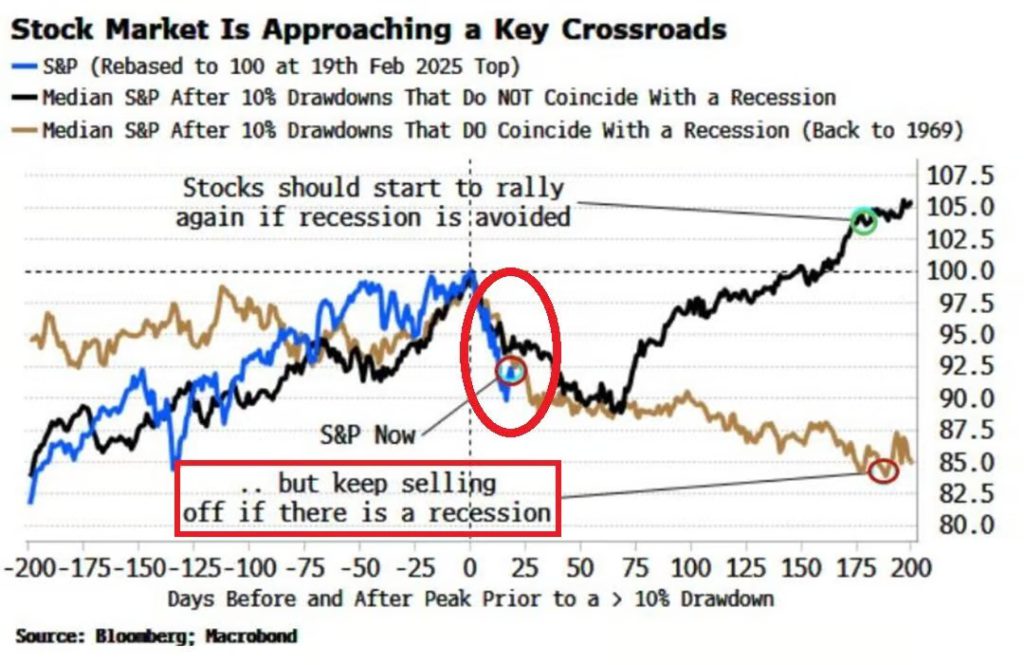

標普 500 的近期表現進一步印證了這一擔憂。據彭博社和 MacroBond 資料,標普 500 自 2 月高點已下跌 7.8%,上週甚至一度跌幅達 10%。歷史資料顯示,若未來五個月內,標普 500 平均再跌至少 5%,美國經濟很可能陷入衰退(圖表 2 中黃線)。

反之,若標普 500 能在接下來 4 至 5 個月內收復失地,則有望避免經濟下滑(圖表 2 中黑線)。然而,這些資料僅為平均值,若經濟真的進入衰退,美股可能下跌至少 20%。值得注意的是,市場情緒有時會放大波動,例如 2022 年,標普 500 跌幅超過 20%,但經濟衰退並未發生,彼時「預期衰退」的恐慌情緒主導了市場下半年的走勢。

當前,標普 500 正處於關鍵十字路口。圖表 2 顯示,若經濟避免衰退,股市應很快反彈;但若衰退風險加劇,賣壓可能持續。關稅政策的不明朗無疑加劇了這一不確定性,若 4 月 2 日政策超預期強硬,市場恐慌情緒或將進一步推低美股。

加密市場風聲鶴唳

關稅的風向如何,加密市場首當其衝。比特幣近期攀升至 88786 美元,似有回暖之勢,但業內人士卻頻頻示警。CoinPanel 交易專家克雷托夫指出,這波反彈更像「牛市陷阱」:交易量萎縮,散戶觀望,資金費率轉負,連「聰明錢」都按兵不動。市場脆弱得如同薄冰,一有風吹草動便可能崩裂。Aave 上穩定幣借貸利率跌至 4%,進一步印證了避險情緒的蔓延。

更令人擔憂的是,比特幣長期持有者的「惜售」心態。這些「老兵」期待更高退出價位,卻無形中成了市場拋壓的「死重」。克雷托夫認為,只有當這些持有者拋售、市場徹底洗牌,大型玩家才能重新入場。然而,眼下洗盤的跡象尚未浮現,反彈的可持續性令人生疑。

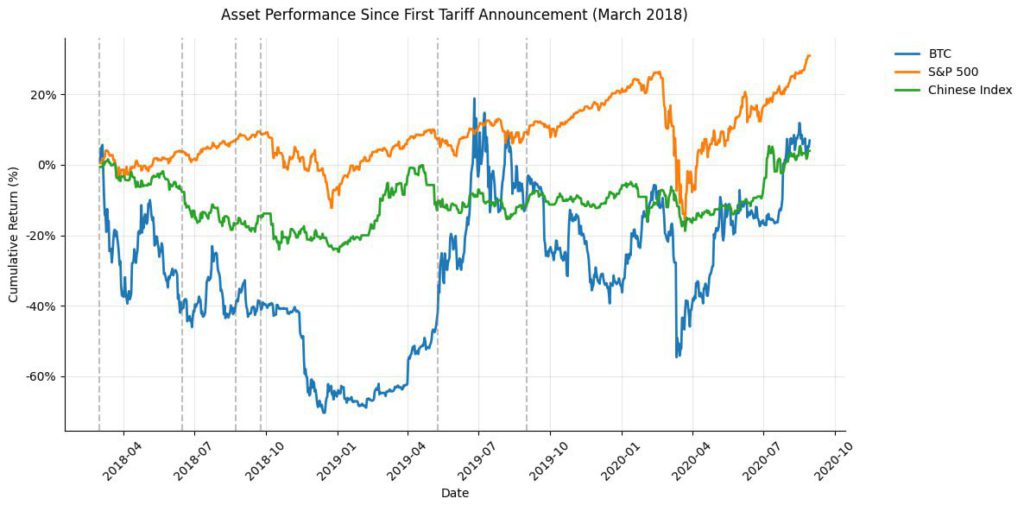

歷史資料為當前局勢敲響了警鐘。2018 年川普首次開啟關稅大戰時,全球市場劇烈震盪。據圖表 3 顯示,自 2018 年 3 月關稅宣佈以來,標普 500 累計下跌 12%,而比特幣跌幅高達 65%,遠超傳統資產的表現。盈虧同源的特性在加密市場體現得淋漓盡致:高風險帶來高回報,但也伴隨著更劇烈的下跌壓力。相比之下,中國指數在同一時期表現相對平穩,累計跌幅不到 20%,顯示出不同市場對關稅衝擊的敏感度差異。

CoinDesk 分析加劇了這一擔憂:比特幣在 87000 美元附近形成「雙頂」形態,這一看跌訊號若跌破 86000 美元「頸線」,短期可能下探 75000 美元。山寨幣處境將會更糟。SignalPlus 合夥人奧古斯丁・範預測,市場軟反彈或延續至月末,但 4 月 2 日的關稅宣告將成為轉折點。若政策溫和,比特幣有望借美國聯準會鴿派立場衝刺 9 萬;若超預期強硬,流動性收緊恐引發集體跳水。

結局猜想

4 月 2 日的關稅落地會如何上演?綜合現有資訊,川普或選擇「溫和開局」:對等關稅定在 10%-12%,特定行業和國家關稅暫緩,既保留施壓空間,又避免經濟硬著陸。4 月 1 日報告若支援加碼,年中或迎來第二波攻勢。短期內,市場可能因預期落差而震盪;長期看,若貿易戰重塑經濟格局,復甦紅利或許能惠及加密領域。

對於加密投資者而言,關稅落地日不僅是政策的風向標,更是情緒的放大鏡。溫和政策可能點燃短期反彈,強硬加碼則考驗市場韌性。無論結果如何,這場博弈提醒我們:宏觀政策與加密市場的交織愈發緊密,風浪之中,唯有洞悉趨勢者才能乘風破浪。