Chris Yin 表示,代幣化資產仍然缺乏機構支持,他認為現實世界的資產市場比目前的估計要小得多。

Galaxy 支持的 RWA 平臺 Plume 的聯合創始人兼首席執行官 Chris Yin 表示,在全球對現實世界資產代幣化的競爭日益激烈的情況下,該市場仍處於起步階段,尚不足以被機構採用。

Yin在迪拜 Token2049 會議間隙向 Cointelegraph 表示,機構資本尚未進入RWA 市場,機構需要一段時間才能看到其價值。

“這些事情進展得非常緩慢,你必須先展示價值,必須先展示採用率,”Yin說道,他將 RWA 當前的發展階段與比特幣和穩定幣的早期階段進行了比較。

“直到現在,十年過去了,他們才開始考慮使用穩定幣。同樣的事情也會發生在代幣化資產或代幣化領域,”Yin說道。

代幣化的風險加權資產規模遠小於 210 億美元

Yin對現有市場估值的準確性提出質疑,現有估值認為 RWA 領域價值超過 210 億美元。

“我傾向於認為,第一,所有的數據都是錯誤的;第二,大多數人對此的看法是錯誤的,我拿走了這 210 億美元的資產,”尹富根說。

據該高管稱,實際的風險加權資產市值“更像是” 100 億美元,其中大部分包括國庫券和黃金,以及“少量私人信貸”。

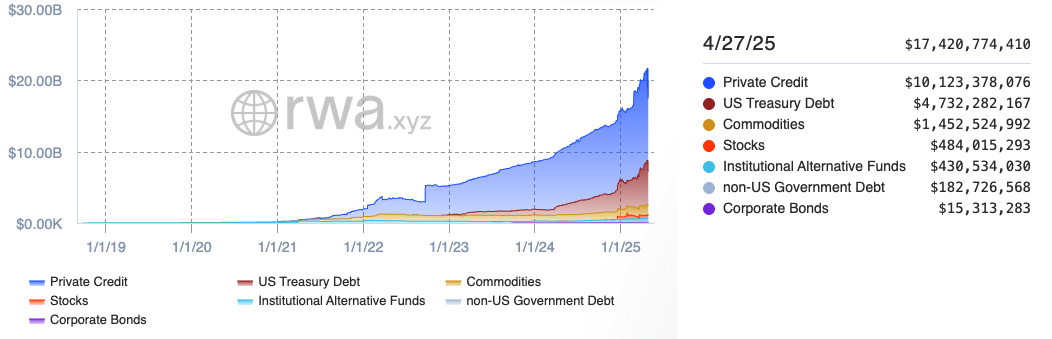

截至 2025 年 4 月 27 日,風險加權資產 (RWA) 市場總體圖表及主要組成部分。資料來源:RWA.xyz

RWA.xyz表示,截至 4 月 27 日,RWA 市場的總市值約為 174 億美元,其中私人信貸佔所有 RWA 的近 60%,而國債和大宗商品的份額分別為 27% 和 8%。

私人信貸不是風險加權資產的主要驅動力

Stobox 聯合創始人 Ross Shemeliak 告訴 Cointelegraph,估計全球 RWA 市場的規模極其困難,尤其是在私人領域,因為數據“分散且通常無法訪問”。

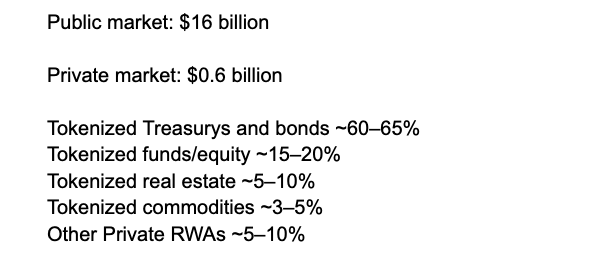

根據 Stobox 的估計,代幣化國債和債券目前必須佔 RWA 的大部分,即 60-65% 之間。

Stobox 對風險加權資產市場的估值。資料來源:Stobox

Stobox 對風險加權資產市場的估值。資料來源:Stobox

Shemeliak 表示:“至關重要的是,世界上 99.9% 的公司都是私營公司,而且幾乎所有公司都是尚未開發的代幣化候選對象。”他補充說,這類公司通常難以獲得資本和流動性。

他指出:“代幣化為籌款、投資者參與和股權結構透明度提供了一種全新的機制。”

機構是為了錢而存在的

Plume 首席執行官 Yin 強調了機構資本的性質,即當市場規模擴大時,機構資本往往會進入市場以賺取一些錢。

“我認為人們往往會忘記機構和現實世界正在發生的事情,”尹說道,“所以他們之所以對代幣化資產感興趣,是因為他們正在尋找一個賺錢的角度,而不是省錢,也不是提高效率。”

Plume 首席執行官 Chris Yin 在迪拜 Token2049 大會上。資料來源:Plume

“沒人關心這個,尤其是管理著 12 萬億美元資產管理公司的拉里芬克,”尹志軍表示,並補充說貝萊德的貨幣市場基金取得了成功,但相對於公司的淨資產,其25 億美元的資產微不足道。

Yin 表示,鑑於目前 RWA 市場規模適中,該行業目前應該更多地依賴本地社區,並補充道:

“沒有任何機構將資金投入鏈上。他們實際上是在試圖從生態系統中吸走資金。他們的產品試圖將新事物出售給加密貨幣,而不是把錢投入到這裡。”

Stobox 的 Shemeliak 承認:“是的,如今 RWA 代幣化規模很小,就像 2013 年的比特幣一樣。”

然而,代幣化資產“從第一天起就具有根本的制度性”,因為它們提供受監管的證券、收益工具以及需要法律合規和治理的金融合約。

他表示:“在沒有機構參與的情況下對 RWA 進行代幣化,就像試圖建立一個沒有監管機構、託管人或結算層的證券交易所。”

“創新可能始於初創企業和 Web3 協議,但要實現大規模,則需要機構、基金經理、承銷商、法律顧問和受監管的平臺。”