一、引言

鏈上挖礦長期以來都是加密世界中獲取被動收益的熱門方式。無論是依靠算力的 PoW 挖礦,還是 PoS 質押與流動性挖礦,都能為參與者帶來超額收益。人們之所以熱衷於鏈上挖礦,根本原因在於其具備三個特點:①無需許可的參與門檻,②鏈上可追蹤的收益分發機制,③資產可組合、可流動的“金融樂高”特性。這些要素讓鏈上挖礦一度成為 DeFi 的核心敘事,也讓 APR 成為加密用戶最敏感的數字之一。

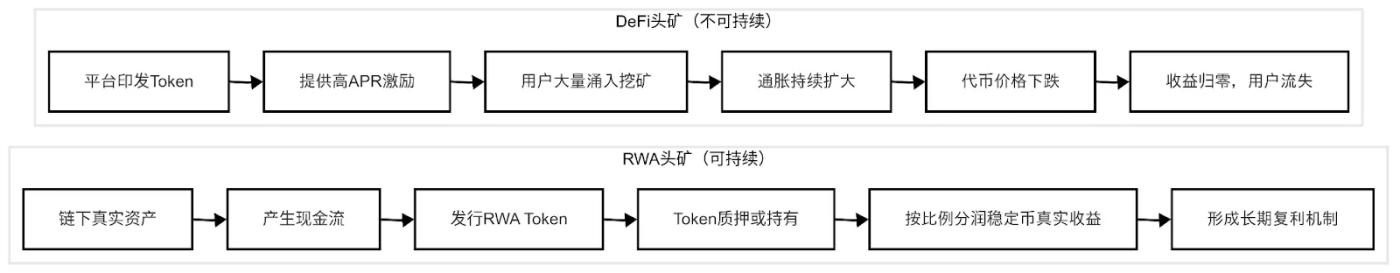

然而隨時間推移,傳統 DeFi 挖礦的可持續性問題逐漸顯現。大量項目依賴通脹代幣激勵和資金持續流入維持池子收益,在流動性衰退、市場熱度下降後,曾經亮眼的挖礦收益大多歸零,變成了“割一輪就跑”的龐氏遊戲。面對這一現實請思考:是否存在一種更穩定,甚至由現實資產支撐的鏈上挖礦模型?這正是本文今天講要介紹的 RWA 挖礦——通過將現實世界的資產引入區塊鏈,構建基於真實現金流的獎勵機制,RWA礦池正在為穩定幣持有者與長期主義者提供一套新的鏈上收益解決方案。

二、RWA 挖礦有什麼不同?

可以明確的是,RWA 挖礦是一種具有更強現實基礎、更高可持續性的鏈上收益系統,可是它到底與以往的挖礦模式到底有什麼不同呢?

為了更清楚理解 RWA 挖礦的特殊性,我們可以從挖礦的基本類型入手,不妨將挖礦分為兩大類

共識參與型:其本質是用戶貢獻資源,參與鏈共識或者構建協議基礎以換取回報。

類型 | 作用路徑 | 是否鏈上共識 | 示例 |

PoW | 提供算力解題 | ✔️ | BTC、Kaspa |

PoS | 鎖倉代幣參與驗證 | ✔️ | ETH、SOL |

LP | 提供流動性支持交易 | ✔️(間接) | Uniswap |

存儲 | 提供硬盤等存儲資源 | ✔️ | Filecoin |

激勵導向型:此類更近似於一種“行為激勵”機制,通過質押/持有資產、參與互動就能夠獲得激勵。

類型 | 作用路徑 | 是否鏈上共識 | 示例 |

RWA挖礦 | 質押或持有直接參與收益分成 | ❌ | RealtyX (RST 頭礦) |

代幣 X NFT挖礦 | 質押或持有獲得激勵 | ❌ | MOCA |

社交/任務挖礦 | 社交互動或任務平臺 | ❌ | Lens、TaskOn |

龐氏激勵 | 打著挖礦名義的發幣遊戲 | ❌ | 沒有真實業務支撐、代幣毫無內在價值,僅靠新資金進入和發幣通脹維持舊用戶收益的一切項目 |

RWA 的獨特之處呼之欲出:它不是憑空鑄造收益,而是依託現實資產帶來的現金流;

質押/持有的並非原生治理Token,而是具備現實資產映射的 RWA 代幣;

相比於依靠通脹補貼的 DeFi 礦池,RWA 礦池收益更可預期、更穩健,適合風險偏好較低的用戶。

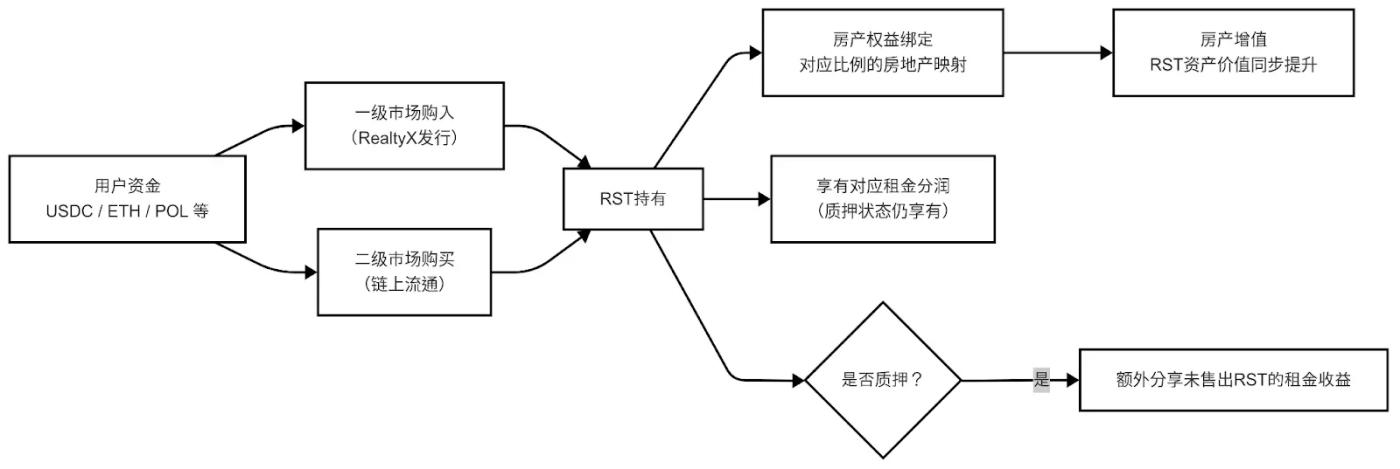

以 RealtyX 的 RST 頭礦活動為例,用戶購買 RST 並持有即享有房產權益份額和租金收益權力,質押以實體房產為底層支撐的 RST 代幣,可以每日按比例獲得未售出 RST 的租金收益分成。

這使得 RWA 挖礦不是一場擊鼓傳花的遊戲,而是一種參與現實世界價值的鏈上分潤機制。

三、從真實資產中來:RWA 挖礦的收益源頭

(一)RWA 到底代幣化了什麼?

在 RWA 代幣化的過程中,代幣所映射的權益類型可能包括租金回報、債息現金流等收益權,甚至某種形式的資產所有權。但實際上受限於各國法律框架,目前多數項目採取的是收益權代幣化路徑,即代幣代表與資產掛鉤的現金流權利,而非法律意義上的產權或所有權。

以 RealtyX 為例,RealtyX 將優質房產通過 SPV 管理,並以代幣的形式映射給用戶,讓持有人獲得持續的租金收益,並可進一步參與平臺激勵機制。RealtyX在現有法律框架內完成了“收益權代幣化”,但從用戶體驗上來看,RealtyX 的代幣已高度接近“所有權”概念——用戶擁有明確的、與房產表現掛鉤的長期回報,還可在鏈上進行轉讓、質押,參與房產代幣對應 SubDAO 投票治理(包括是否出售、更換經紀公司等)。

(二)RWA 是如何進行代幣化的?

本文暫且將 RWA 代幣化的資產分為金融和實物兩類:

類型 | 上鍊難度 | 合規結構 | 收益來源 | 代表權益(常見) |

金融類 | 相對低 | 相對清晰 | 利息、資產增值 | 收益權 |

實物類 | 高 | 複雜 | 運營收益、資產增值 | 所有權+收益權 |

金融資產(如債券、國庫券、票據、基金份額等)本身已有標準化的合約結構和收益流,最常見的做法是代幣化其“收益權”:

通常由一個基金、信託或結構化產品載體來持有底層債券等資產;協議通過鏈下API接口獲取每日淨值/利率;智能合約將其映射為Token,並自動分發收益或重投複利;KYC、託管、估值、收益計算、合約執行流程較清晰、合規友好。

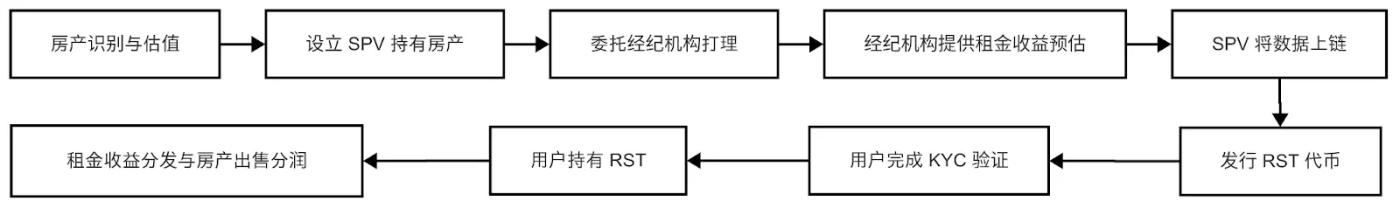

實物資產(如房產、倉單、汽車、機械設備等)無法直接“上鍊”,需要通過SPV、託管人等法律實體作為橋樑來完成代幣化,以 RealtyX 為例,其房地產代幣化關鍵環節包括:

資產識別與估值

RealtyX 首先在迪拜等地產市場選定優質房產,委託專業機構進行評估與盡調,明確房產價值與投資潛力。設立合規結構(SPV)

評估完成後,平臺設立專用目的載體(SPV),以信託形式託管目標房產,確保資產與項目方法律隔離。SPV 是鏈下資產的持有人,為代幣發行和後續收益分配提供法律與運營基礎。SPV 接管房產後,會將其委託給當地專業房地產經紀機構進行管理和出租。經紀機構會預估年度租金回報,並將實際運營數據彙報給 SPV。SPV 再基於這些數據設定鏈上的收益分配模型,為後續“挖礦”提供真實現金流來源。鏈上發行與收益映射

SPV 根據房產價值和預估現金流,通過智能合約發行 RST(RealtyX Standard Token),即代表該房產權益的 RWA Token。每枚 RST 對應一定比例的房產份額,並根據規則獲得未售出部分的租金收益。用戶驗證與領取

用戶需完成 KYC 後方可持有 RST,併成為 RealtyX SubDAO(房產,RST,SubDAO一一對應)成員,享有收益權和治理權。每日的租金收益按比例空投至持有者錢包,構成了鏈上“挖礦”的實際收益來源。

藉助這一機制,實現了“真實資產 → 合規結構 → 鏈上Token → 收益分發”的可靠代幣化路徑,確保了 RWA 挖礦的收益來自鏈下真實現金流,而非虛高的通脹激勵。這也正是 RWA 挖礦更具可持續性和安全性的關鍵所在。

四、到鏈上收益中去:RWA 挖礦的鏈上激勵設計

相較於依賴算力、通脹補貼、流動性TVL等的傳統挖礦,RWA 挖礦的激勵設計更加樸實也更加可靠:它所分發的,不是憑空印刷的治理Token,而是真實資產所帶來的穩定現金流。這部分的內容在第二部分已有提及,下面以 RealtyX 為例簡述一番:

除了代幣本身帶來的租金收益權之外,還設計了頭礦激勵機制,主要由三部分組成:租金收益池:由每套房產未售出份額的租金收益構成,每日劃入;

節點等級系統:根據用戶質押平臺代幣的數量,進行差異化收益加權;

USDC 空投分發:系統按質押比例將收益以穩定幣形式分發至用戶錢包,無需手動領取。

這是一套既公平透明、又鼓勵長期參與的鏈上分潤模型。這種設計不僅為早期參與者提供“誰來得早賺得多”的機會,更讓“誰願意陪資產長時間成長,誰就能持續獲得收益”成為現實。

五、參與建議與風險提示

1. 搞清資產底層,弄明白“收益從哪來”

不同的 RWA 項目對應的底層資產結構差異較大,收益來源也不同。參與前務必查看項目白皮書、資產託管安排、收益計算邏輯等,確認其真實與合規性。

2. 先小額參與,觀察收益節奏與鏈上行為

可優先選擇已完成審計、已上線多個資產、支持鏈上數據查詢的平臺。使用穩定幣參與是較為穩妥的方式。部分平臺還設有 “收益模擬器” 或 “每日收益看板”,可用於判斷礦池是否穩定分紅。

3. 留意頭礦階段和節點激勵機會

許多平臺在新資產上鍊初期,提供更高的 APR 或 Boost 倍數以吸引早期用戶。例如 RealtyX 每期房產上線後有頭礦期。抓住早期機會是獲取 RWA 超額收益的關鍵窗口。

4. 合理評估流動性和退出機制

由於底層資產鏈下化屬性強,大多數 RWA 代幣的流動性並不如普通治理代幣充沛,存在退出延遲或二級市場價差。在參與前明確平臺是否支持隨時贖回、是否支持流通、是否具備流動性激勵機制等,根據個人風險偏好和資金安排決定參與與否。

5. 參與 RWA 礦池需要注意的風險

鏈下資產波動:房產空置率、債券違約、倉儲價格波動等等都會影響實際收益

合規及KYC限制:多數平臺需完成KYC,部分RWA代幣存在“僅面向合格投資人”的門檻

合約與託管風險:若平臺合約未經審計或資產託管方未受監管,可能引發財務或法律風險

退出與流動性風險:非流通資產上鍊後往往存在二級市場不活躍、Token 折價等問題

透明度差異:不同項目對資產估值、運營數據、分紅邏輯的披露程度不一,影響投判斷

六、結語

在 DeFi 敘事逐漸退潮時,市場重新審視“收益”的來源與結構。它提醒我們,鏈上收益未必總要依賴鑄幣與博弈,當資產背後有真實租金、利息或其他收入支撐時,所謂“挖礦”,其實就是一種噪聲更低的價值分潤機制。這一邏輯也許無法在短期內帶來驚人的 APR,但卻有望成為穩定幣資金的新棲息地,為長期主義者提供確定性支點。

當然,RWA 挖礦仍處於早期階段。無論是資產端的標準化程度,還是鏈上機制的統一規範都有待完善。但它至少為我們打開了一個現實的可能性:Web3 開始真正參與現實經濟體系,比如買入RST (RealtyX 房地產 RWA 代幣) 後,你獲得的不是通脹代幣和表面收益率,而是那棟房子實實在在每半個月的穩定幣租金收益。

或許,這正是鏈上金融的下一站:從結構設計的狂飆時代,走向現金流支撐的建設週期。