在本週的期權流向版本中,託尼·斯圖爾特對近期市場走勢發表了評論。

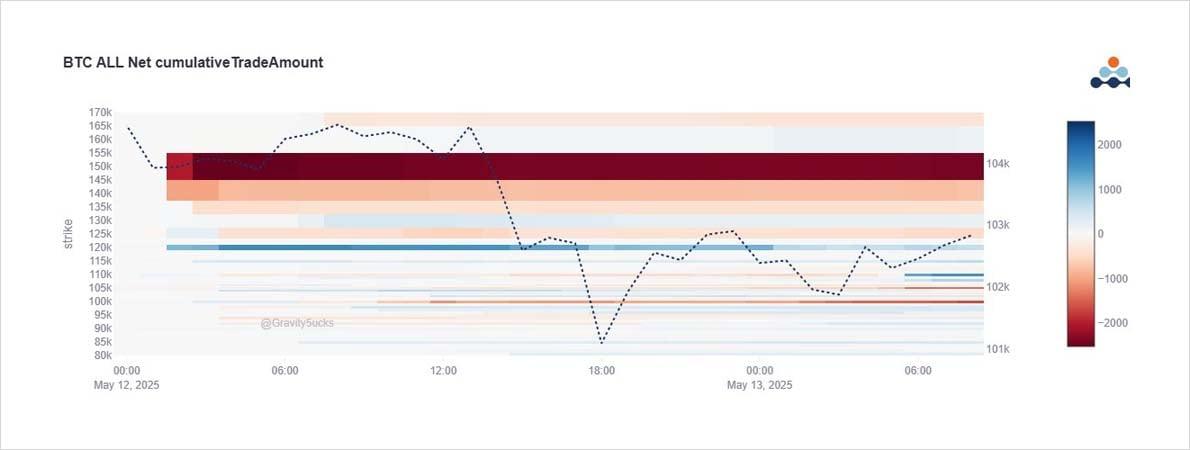

在貝森特美中貿易細節之前,大餅看到了6月至9月看漲期權價差和1×2看漲期權價差的大量買入。

買入了110-120k行權價,在7月和9月賣出了140+150k看漲期權。

最初,大餅飆升至106k,但由於缺乏詳細資訊,導致了拋售。

一些6月110k看漲期權的賣出軟化了隱含波動率。

2) 資料顯示6月120k集中買入,透過賣出7月和9月的140k+150k看漲期權提供資金:

- 買入6月120k-7月150k看漲期權價差

- 賣出7月140k看漲期權

- 買入9月100k-150k 1×2看漲期權價差

- 買入6月115k-135k看漲期權價差

- 買入6月120k-7月125k看漲期權價差

賣出6月110k看漲期權。

3) 美國風險市場(可以說更具前瞻性)並未像大餅那樣下跌,但波動率指數回撤了<20%,一些下行風險現在可能已經不復存在。

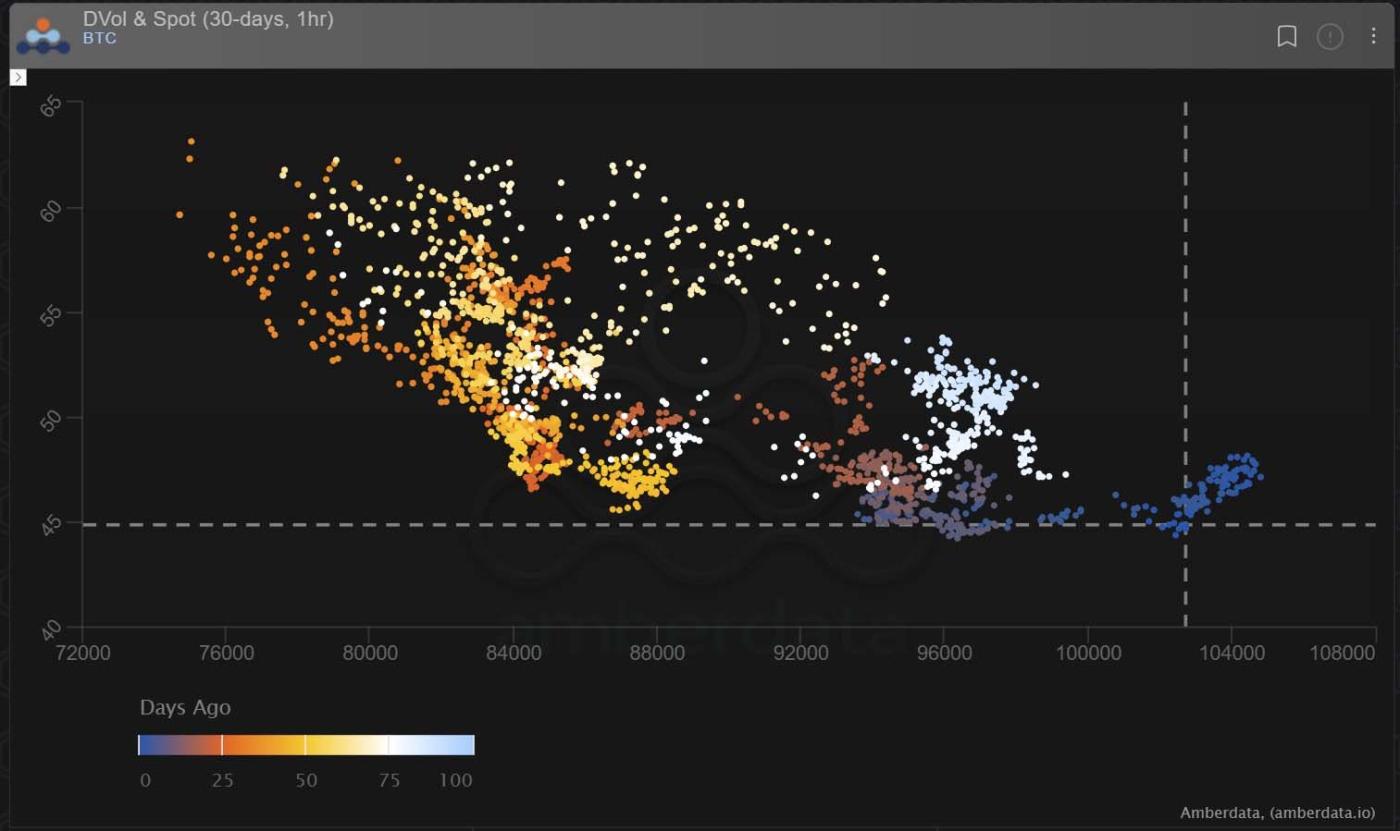

大餅和以太的隱含波動率也以相同方式下跌。

下面的圖表可能顯示了現貨未來隱含波動率的一些跡象。

檢視 X執行緒。

最近文章

本文最初發表於 期權流向:前向流動策略,來源於 Deribit洞察。