引言:當上市公司集體押注加密資產

2025年的資本市場,一場圍繞加密資產的“財庫軍備競賽”正在上演。從市值千億美元的科技巨頭,到瀕臨退市的小型公司,超過124家上市公司將比特幣、以太坊甚至SOL、XRP等加密資產納入資產負債表。它們或將其視為“抗通脹黃金”,或包裝成“戰略儲備資產”,更有甚者以加密持倉為噱頭拉昇股價,構建出一套“股價→融資→買幣→股價”的資本飛輪。

然而,這場看似繁榮的盛宴背後,暗藏著與2018-2022年灰度GBTC崩盤如出一轍的風險結構:高溢價、槓桿套利、單向流動性陷阱。當比特幣價格跌破9萬美元時,半數企業或將被迫拋售;若熊市來臨,系統性踩踏可能重演灰度時代的慘烈劇本。本文將深度拆解這一輪加密財庫熱潮的機制、風險與潛在顛覆性影響。

一、灰度GBTC的幽靈:一場槓桿崩塌的歷史預演

要理解當下加密財庫戰略的風險本質,必須回溯至灰度比特幣信託(GBTC)的興衰史。這一案例堪稱加密金融史上的“教科書級槓桿崩塌事件”。

1. GBTC機制:單向流動性的致命缺陷

GBTC的機制設計存在結構性缺陷:投資者在一級市場以比特幣或現金申購信託份額,但無法贖回底層資產,只能在鎖倉6個月後於二級市場拋售。這種“只進不出”的模式在牛市催生了高達120%的溢價,但也為後續崩盤埋下伏筆。

2. 套利飛輪與流動性絞殺

在GBTC溢價高峰期,機構玩家開發出一套“無風險套利”模型:

- 低成本借入BTC → 存入灰度換取GBTC → 鎖倉6個月後高價拋售

- 三箭資本(3AC)、BlockFi等機構通過循環抵押GBTC份額加槓桿,甚至將客戶存款轉化為GBTC持倉。然而,2021年加拿大比特幣ETF推出後,GBTC需求銳減,溢價轉為-34%折價,套利鏈條瞬間斷裂。BlockFi被迫拋售GBTC虧損超7億美元,3AC因保證金不足被清算,最終引發Genesis等借貸平臺連環爆雷。

3. 灰度的啟示:流動性幻覺與槓桿傳染

GBTC的崩潰揭示了兩個核心風險:

- 單向流動性陷阱:資產無法贖回導致價格嚴重偏離淨值;

- 槓桿傳染效應:抵押品貶值引發跨機構流動性危機。

- 這些特徵與當前上市公司加密財庫策略高度相似,尤其是依賴股價上漲維持融資能力的“飛輪模型”。

二、微策略與模仿者:加密財庫的“飛輪經濟學”

作為加密財庫戰略的鼻祖,微策略(Strategy)構建了一套精巧的“類ETF+槓桿飛輪”系統,吸引大批上市公司效仿。

1. 微策略的資本遊戲手冊

- 融資工具創新:通過可轉債、永續優先股、ATM增發(按市價發行股票)等方式低成本籌資,2024年發行26億美元可轉債利率近乎為零;

- 持倉規模與溢價:截至2025年6月,持有58.1萬枚BTC(市值610億美元),但公司市值高達1074億美元,溢價1.76倍;

- 反脆弱設計:債務到期集中在2028年後,規避短期流動性壓力,形成“低溢價加倉、高溢價融資”的動態平衡。

2. 飛輪運轉的核心燃料:機構接受度提升

摩根大通等傳統機構正將加密資產納入抵押品範疇,進一步催化飛輪:

- 允許客戶以比特幣ETF作為貸款抵押;

- 在財富管理中計入加密持倉淨值。

- 這種“傳統金融+加密”的融合看似降低門檻,實則將加密波動性導入更廣泛的金融系統。

三、風險解剖:從溢價泡沫到系統性踩踏

儘管微策略通過長週期債務工具規避短期風險,但行業整體面臨多重隱患:

1. 槓桿嵌套與流動性黑洞

- 質押品貶值螺旋:若BTC價格跌破企業平均成本價22%(渣打預警閾值),拋售潮可能形成“賣牆”,進一步壓低幣價;

- 股權代幣化風險:若上市公司股票被DeFi協議接受為抵押物,股價波動將通過鏈上清算機制放大傳染。

2. 商業模式悖論

- 溢價依賴症:微策略1.76倍市值溢價建立在市場對其“比特幣代理”身份的認可上,一旦投資者轉向現貨ETF,溢價可能迅速蒸發;

- 山寨幣策略的脆弱性:SOL、XRP等資產流動性遠低於BTC,暴跌時可能面臨“無人接盤”困境(如2022年LUNA崩盤)。

3. 監管與會計準則衝擊

- SEC審查:美國證監會可能將加密財庫視為“未註冊投資基金”,要求披露持倉細節並限制槓桿;

- 財務準則變更:若會計準則要求按市價而非成本計價加密資產,企業利潤將劇烈波動。

四、未來路徑:革命還是陷阱?

加密財庫戰略的終局可能呈現三種分化:

1. 成功範式:比特幣本位企業的誕生

若比特幣確立“數字黃金”地位,頭部公司(如Strategy)可能演變為新型資產管理機構,通過BTC質押、借貸等業務創造現金流,擺脫對股價溢價的依賴。

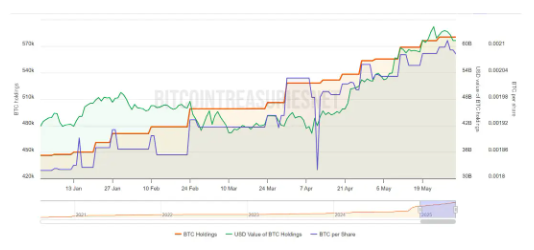

Strategy年內的BTC持倉變化(紅色)

2. 灰度的翻版:流動性危機重演

一旦市場轉熊,高槓杆公司將被迫拋售加密資產,引發“價格下跌→拋售→再下跌”的死亡螺旋。據測算,若BTC跌至9萬美元,半數企業持倉將面臨虧損。

3. 監管介入下的溫和出清

監管機構可能限制上市公司加密持倉比例,或要求披露槓桿細節,迫使企業逐步去風險化。例如,歐洲央行已提議將銀行加密資產敞口限制在1%以內。

結語:在創新與泡沫之間尋找平衡

加密財庫戰略的本質,是一場關於“貨幣革命信仰”與“金融工程泡沫”的博弈。微策略的飛輪模型展示了資本市場的創造性,但其溢價能否持續取決於比特幣能否擺脫投機屬性,成為真正的價值存儲工具。對於投資者而言,需警惕兩類風險信號:

- 溢價率與BTC價格走勢背離;

- 企業融資手段從股權轉向高風險債務。

正如做空大師吉姆·查諾斯(Jim Chanos)所言:“當一家軟件公司的市值完全由比特幣持倉驅動時,它已不再是一家公司,而是一個加了槓桿的BTC看漲期權。” 這場實驗的終局,或許將重新定義上市公司與加密資產的邊界。