到2025年,使用比特幣作為儲備資產的公司數量急劇增加,這導致了與比特幣相關的股票和債券的上漲。基金經理林·奧爾登指出了這一趨勢背後的兩個主要原因。

這些原因反映了機構需求,並突顯了公司利用比特幣獲得的戰略優勢。

原因1:對投資受限基金的替代

林·奧爾登提到的一個關鍵原因是許多投資基金面臨的限制。一些基金只允許投資股票或債券,並禁止直接購買比特幣或加密貨幣相關的ETF。

因此,這為希望接觸比特幣的基金經理設定了重大障礙,尤其是那些相信其強勁增長潛力的人。為繞過這一限制,持有比特幣的公司股票,如Strategy(前身為MicroStrategy)(MSTR)已成為一個有效的替代選擇。

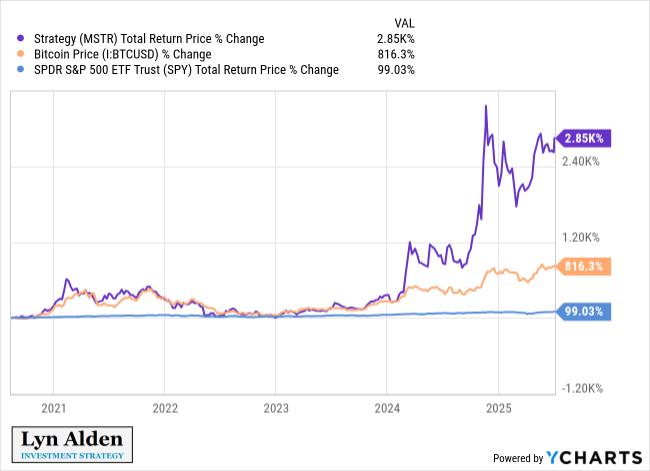

比較比特幣、MSTR和SPY的表現。來源:林·奧爾登

比較比特幣、MSTR和SPY的表現。來源:林·奧爾登林·奧爾登提供的圖表顯示,從2021年到2025年中期,MSTR的總價格回報率為2,850%。同期,比特幣(BTC/USD)上漲了816.3%,而SPY僅增長了99.03%。這表明MSTR跑贏大盤股市,併成為基金間接獲得比特幣敞口的方式。

"簡而言之,由於mandates,許多基金只能擁有具有比特幣敞口的股票或債券,而不是ETF或類似證券。比特幣國庫公司為他們提供了通道,"林·奧爾登解釋道。

她還分享了管理模型投資組合的個人經歷。2020年,她選擇了MSTR,因為她的交易平臺不支援直接購買比特幣或GBTC。這種靈活性使得策略受限的基金能夠在不違反規則的情況下獲得比特幣敞口。

原因2:長期債券和更安全的槓桿優勢

林·奧爾登強調了第二個原因:公司發行長期債券的能力。這幫助他們避免了對沖基金經常面臨的保證金追繳風險。

對沖基金通常使用保證金借貸,當比特幣價格急劇下跌時,可能觸發強制資產出售。

相比之下,像Strategy這樣的公司可以發行多年期債券。這使他們能夠在市場波動期間繼續持有比特幣頭寸。

這種方法創造了一種更安全的槓桿形式。它幫助公司比槓桿ETF更有效地利用比特幣價格波動。

林·奧爾登指出,長期債券比保證金貸款對波動性有更強的抵抗力。公司不會在短期下跌期間被迫清算。

"這種更長期的企業槓桿從長遠來看通常比槓桿ETF更好。由於槓桿ETF不使用長期債務,其槓桿每天重置,因此波動性對它們來說往往相當糟糕,"她補充道。

投資者對DAT越來越感興趣

林·奧爾登的見解揭示了投資者對擁抱戰略加密儲備的公司股票日益增長的興趣。

Pantera Capital最近的一份報告強調,數字資產國庫股(DATs)架起了傳統金融和數字資產之間的橋樑。它們允許投資者透過熟悉的工具獲得敞口。

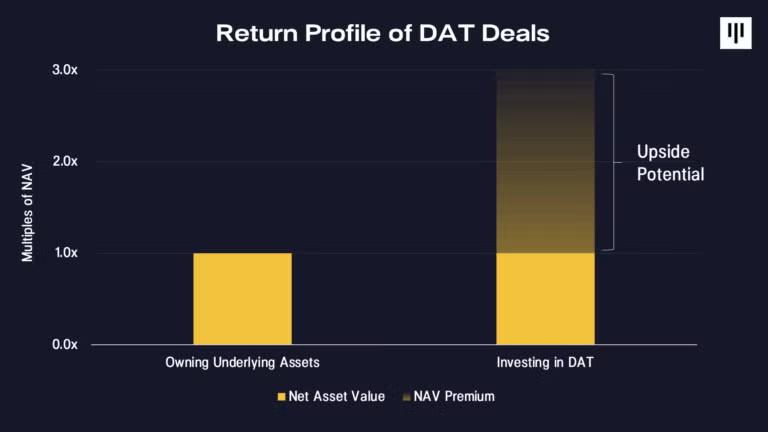

Pantera還認為,投資DAT可能產生比底層數字資產更高的回報。

DAT交易的回報情況。來源:Pantera Capital

DAT交易的回報情況。來源:Pantera Capital"在Coinbase被納入標普500之後,情況已經改變。每個傳統金融投資經理都渴望並被迫新增一些數字資產。這是DAT的季節,不是山寨幣的季節……這一趨勢仍處於早期階段,"投資者Nachi評論道。

此外,最近的BeInCrypto報告顯示,在這個山寨幣寒冬期間,Coinbase、Circle和Robinhood等加密焦點公司的股票跑贏主要代幣。

然而,投資者對外部盈利機會的關注轉移可能導致加密行業失去增長動力。