撰文:佐爺

從亞非拉的地下生意到阿拉伯海的印度僑民,一幅橫貫第三世界大陸的鐵幕已經拉下。

這張鐵幕後面坐落著所有銀行、FinTech 的壁壘──美銀、大小摩、非銀機構、華爾街、K 街、國有四大、以及華盛頓和硅谷。

這些著名的堡壘和資金流動全都位於 TradFi 勢力範圍之內,全都以這種或那種方式,不僅落入穩定幣影響之下,而且已受到 USDT 和孫割日益加強的控制。

Tether 的不聚焦戰略

Messari 剛發佈 2025 穩定幣報告,除了 Logo 滿天飛,商單吃到飽外,也可以作為穩定幣大戰的揭幕演講,不論是支付穩定幣、跨境結算和 C2C 匯款,都建立在 USDT 和波場的聯盟上,只有 USDC 和 CPN(Circle 支付網絡)勉強與之抗衡。

但是 USDT 的穩定幣王國並不穩固,孫割波場鏈一家獨大,Tether 心思又過於活泛,前有 USDC 「分潤」 Coinbase 和幣安吞噬市場,後有 Ethena 靠「賄選機制」綁定 CEX 捕捉對沖收益。

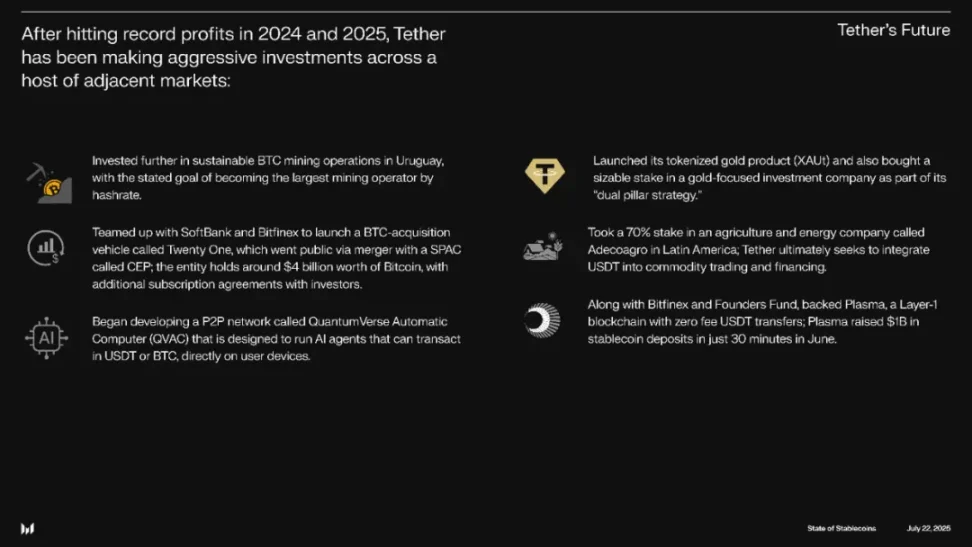

圖片說明:Tether 非穩定幣業務,圖片來源:@MessariCrypto

黃金美元—–>石油美元—–>穩定幣美元

在 2024 年 140 億美元淨利潤超越貝萊德後,穩定幣正式一掃 UST 暴雷陰霾,重新帶入各國主流視野,這是 GENIUS Act 專管穩定幣的直接動因,不僅是穩定幣能賺錢,更在於穩定幣已經超越德國等國家實體,成為美債的新承包商。

美元和美債的黃金組合,表面看是石油美元,背後是軍事霸權,但是穩定幣通過改變短債的銷售格局,正在成為新的美元,不是美元的補充,就是新的美元形式。

但是 Tether 心思不在於挑戰或者媾和,而在於 BTC 挖礦、密碼管理器、非洲太陽能節點,以及借道 Plasma 進軍機構結算市場,還有和推特前聯創 Jack 一樣的愛好——做大做強比特幣。

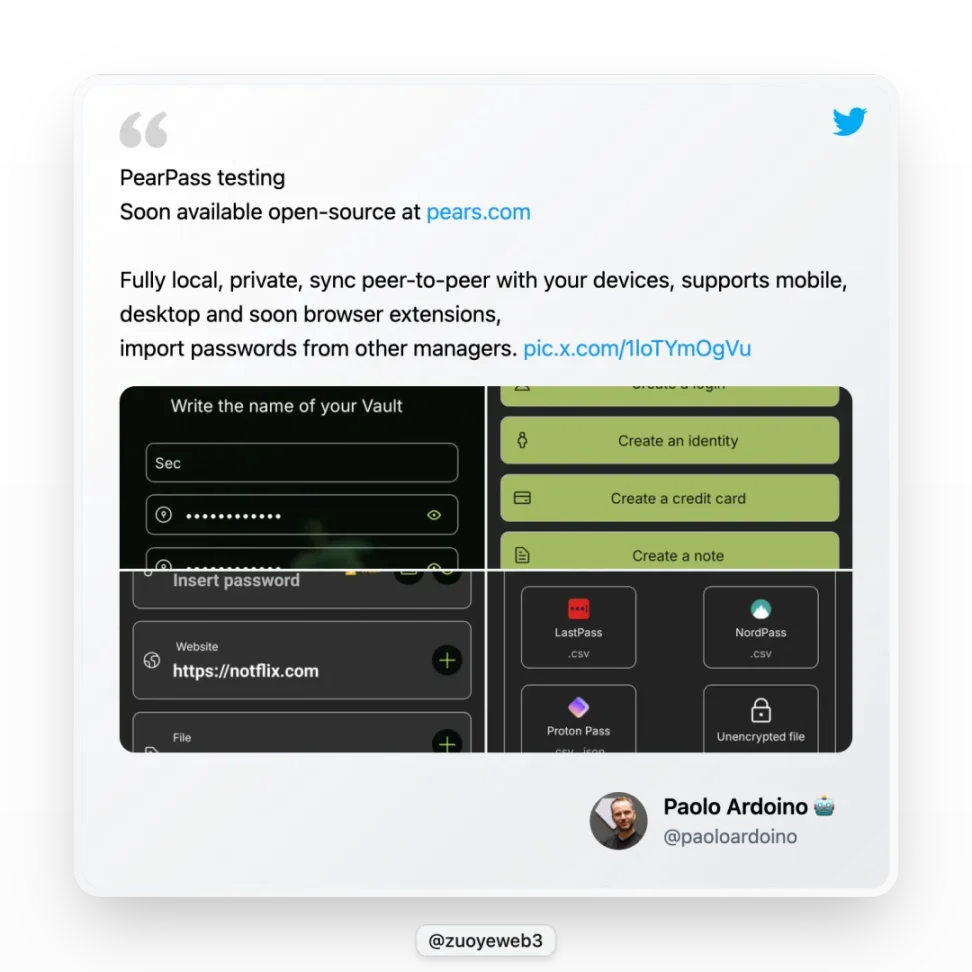

圖片說明:Tether 發佈密碼管理器 Pears,圖片來源:@paoloardoino

6.29,Tether CEO Paolo 發佈開源免費密碼管理器 Pears,這對於 Tether 的業務並無直接的補強,但是你可以相信 Tether 的技術和初心,他們做這個只是熱愛不圖錢。

Tether 對於比特幣,「她不一樣」

當然,這只是有錢人的日常消遣,Tether 的分散投資中,對於比特幣生態和支付網絡的搭建才是關鍵,前者是長期看重比特幣的價值,後者是對孫割的日常逃離。

插一句,孫割和 Tether 也是離心離德,孫割嘗試 TUSD 、USDD 和 FDUSD 想擺脫對 USDT 的強依賴,Tether 頻繁嘗試新興網絡,但是二者被命運死死綁在一起,比特幣才是真愛,孫割只是意外,但是二者無法分離。

Tether 對於比特幣的投資和建設始終如一,最早期的 USDT 便發行在比特幣 Omni 鏈,最終無果而終,最近又部署在比特幣側鏈網絡 Rootstock,並且其支持的 Plasma 也是將 BTC 和 USDT 視為一等公民。

這種狂熱,很難說是純粹的「標示」正統性,更像是真的熱愛,反正我不看好 Omni、Rootstock 的未來,比特幣當好人類的數字黃金就挺好,Plasma 有市場前景,但是面對的競爭烈度過高,遠不是當年 USDT 在支付領域的獨行天下。

正統之爭:刀疤和鬣狗聯盟

偉大的帝國都亡於內部鬥爭,USDT 的利益同盟並不穩固。

Plasma 和 Stablechain 誰才是 Tether 繼承人,表面看是 Plasma,但是 USDT 和 USDT0 的關係曖昧,USDT0 更像是 Tether 在 Plasma 之外潛藏的支線,世子之爭未來會十分精彩。

當然,這是生態內部紛爭,外部 USDC 領銜向合規走去, GENIUS Act 明確合規細則,之前 Circle 已經通過 CCTP 溝通鏈上,並且接納 ISO 20022 標準進入 SWIFT 網絡,鏈上鍊下,一體兼容幷包。

如是 Circle 是刀疤,那麼 USDG 就是鬣狗聯盟,作為 BUSD 前任 Paxos 是其發行人,對標 CPN、Stablechain、Plasma 等清算網絡 / 鏈的是 Global Dollar Network(GDN),其生態聯盟涵蓋交易所入 Kraken、Bullish(EOS 母公司演化而來,手握 16.4 萬枚 BTC),BTC 生態巨頭 Galaxy,以及當下最火券商 Robinhood。

圖片說明:GDN 成員,圖片來源:@global_dollar

整體算下來,目前的穩定幣聯盟主要有四隊,

USDT:Binance-Tron-Tether-Bitfinex

USDC:Coinbase-Circle-Binance

USDG:Paxos-Bullish-Galaxy Digital-Kraken-Robinhood

USDe:Ethena-Arthur Hayes-Bybit

基本上涵蓋支付、結算、計價的方方面面,而維持其運行的卻並不光彩,主要是「賄賂」機制,發源於 Curve War 的 Convex,閃耀於 Pendle War LST/LRT 時代的 Penpie 和 Equilibria 都屬此類。

他們並不是直接遊說相關利益方,而是通過機制設計吸引更多資金由其統一管理,取得對其他競爭者的規模優勢,並且拿走 Curve 或者 Pendle 的更多收益分配給自己的用戶。

更簡單粗暴的是 Lido 的玩法,無門檻讓更多散戶可以免去自建節點的投資,只需要支付手續費給 Lido 即可,從這個意義上而言,Lido 就是以太坊最大的賄選平臺。

USDC 也是如此,通過分 60% 潤給 Coinbase 和 Binance,成功取得僅次於 USDT 的市場地位,賺到賺少都是賺,但是強綁定關係也有好處,在硅谷銀行 SVB 暴雷之時,USDC 脫錨至 0.87 也未被 Coinbase 拋棄。

Ethena 的 USDe 也屬此類,USDe 的投資人包括幾乎所有的 CEX,幣安(YZi Labs)、OKX、Bybit、Deribit、Bybit (Mirana)、Gemini、MEXC,對於 CEX 基本上來者不拒,這也是其最精妙之處,這些 CEX 拿到 ENA,換取 USDe 的對沖套利和幣價穩定。

現在 USDT 的聯盟出現一絲縫隙,在機構結算風潮上,不僅落後於 USDC 的登堂入室,甚至 Ethena 也和貝萊德合作發行 USDtb 和,以及和 Securitize 合作發行機構鏈 Converge。

有樣學樣,USDG 更是允諾生態參與方可獲得 97% 的發行收益,賠本賺吆喝也要拿下 USDT/USDC 外的第三名,外賣紅黃藍大戰蜜雪冰城笑呵呵,穩定幣大戰又會是誰最終受傷?

結語

漫長的穩定幣大戰,以 2014 年 USDT 開始發行計算,已經進入第 11 個年頭,其中人民幣(離岸)穩定幣並不晚於 USDT 的出現,運行規模也平分秋色,比如火幣曾經就直接支持人民幣計價,一如現在的 Kraken 以 USD 計價。

希望這一次,市場能改變一家獨大的局面,不要讓比特幣算力定價權拱手與人的情況再次出現。

畢竟,水流走了還可以回來,錢走了就再也回不來了。