BlockScholes對加密衍生品市場進行每週回顧。

主要見解:

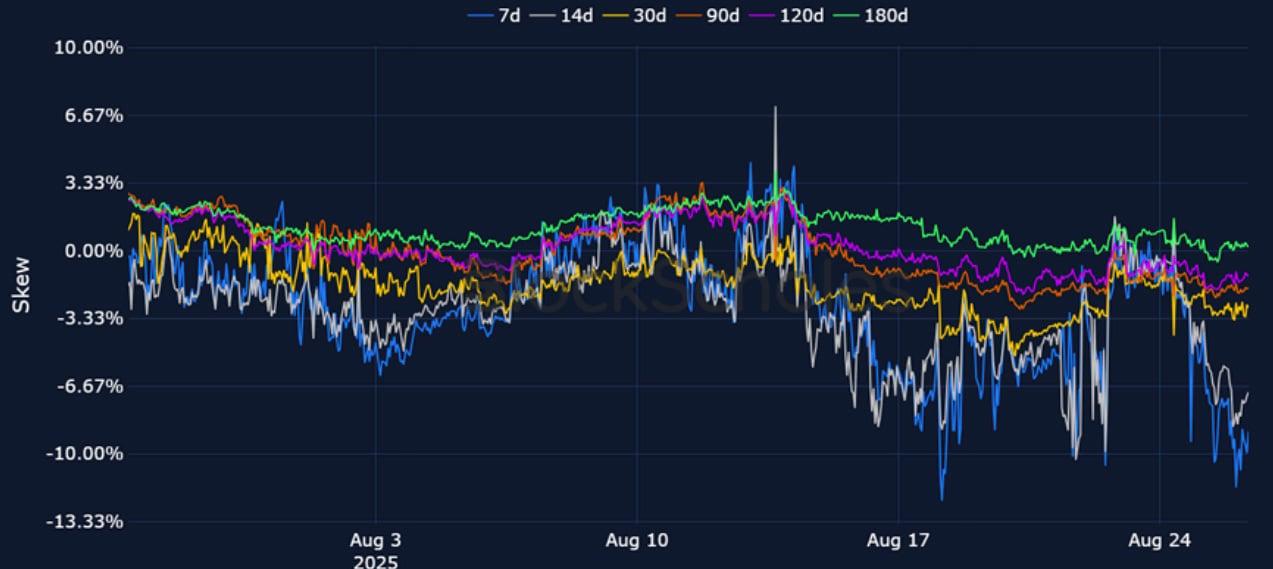

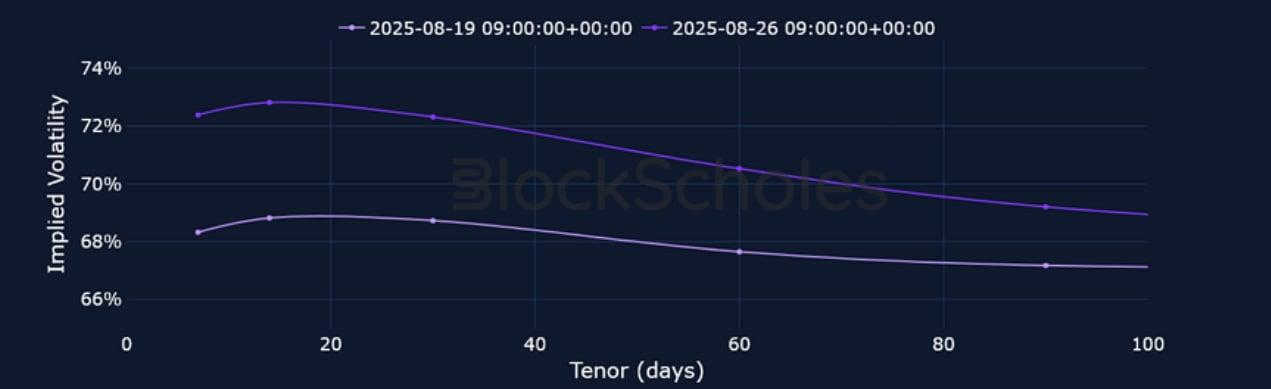

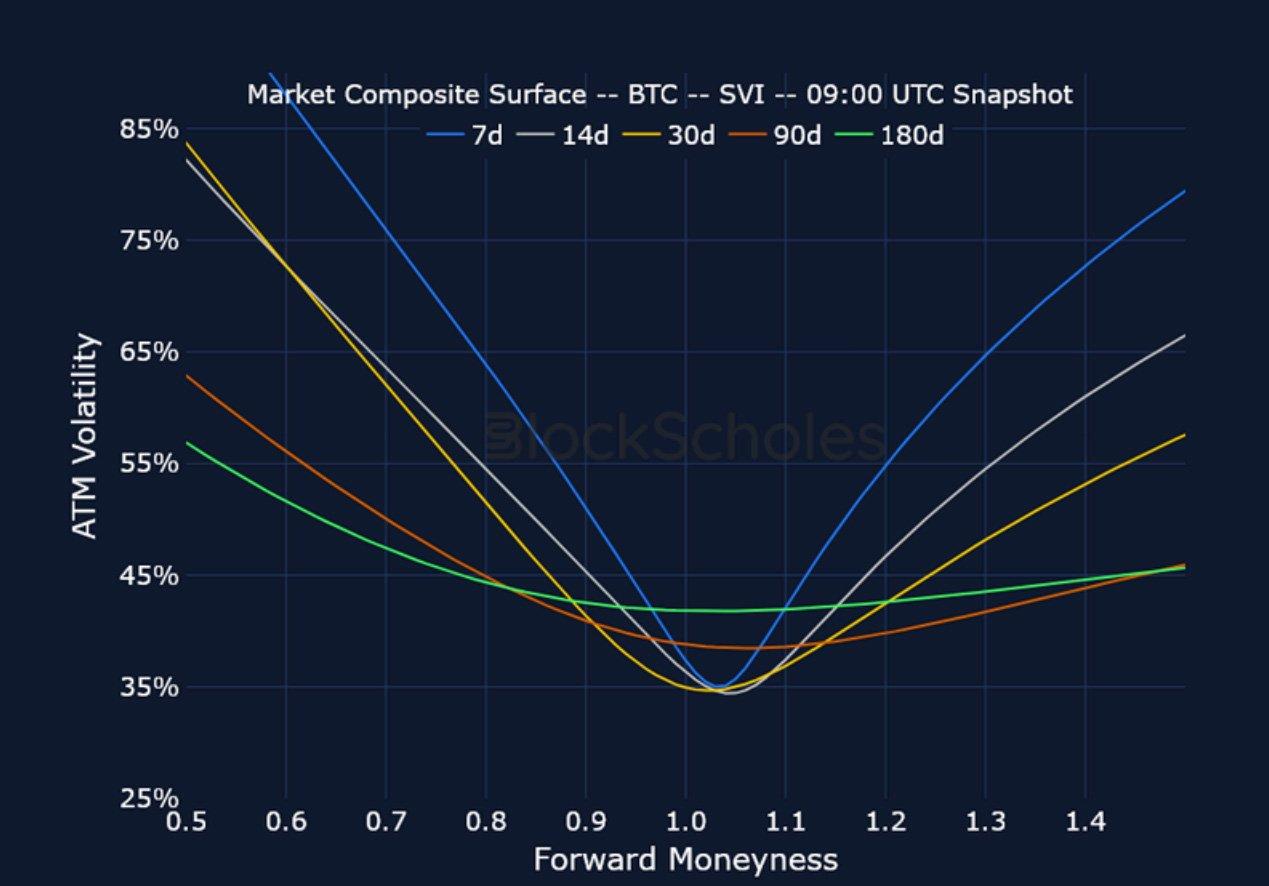

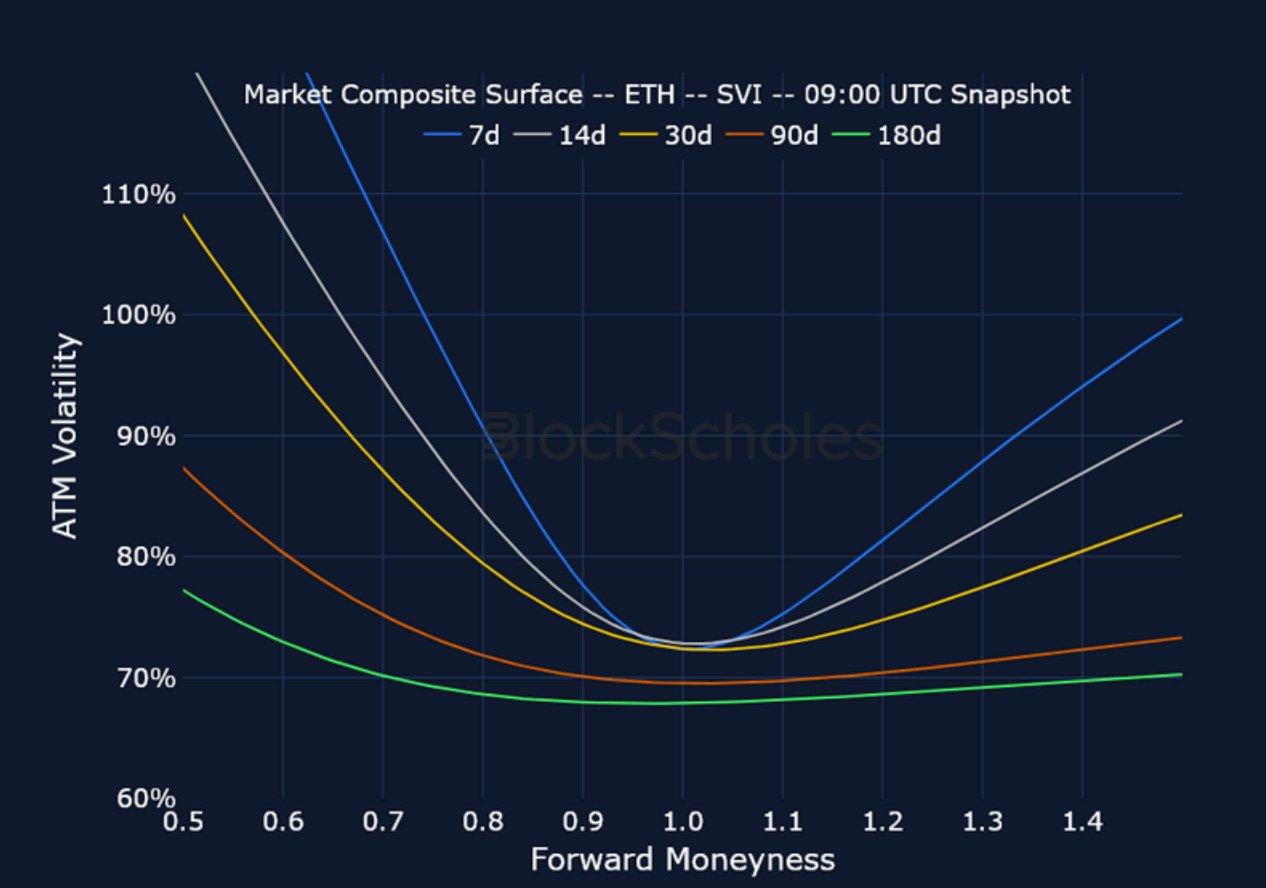

上週的重頭戲是美聯儲主席鮑威爾在傑克遜霍爾備受期待的講話。他在講話中對 9 月份 FOMC 會議的展望略微超出預期,令市場措手不及,引發了加密貨幣和風險偏好市場的普遍上漲。9 月份降息的隱含賠率突破 90%, ETH當日上漲 15%,創下新歷史高點, BTC則升至 11.7 萬美元。鮑威爾講話後, BTC和ETH的波動率下降,表明交易員至少已部分消化了該事件帶來的波動性。然而,講話結束後不久,市場出現了分化, ETH 的波動率迅速反彈至 70%,而BTC則接近歷史低點。此後, BTC週末遭遇大幅拋售,跌至 7 周低點,引發短期期權波動率 (IV) 大幅上漲至 40%——7 天期權波動率上次交易是在 2025 年 7 月中旬。與此同時,市場明顯偏向價外看跌期權。另一方面,ETH 的現貨價格表現出更強的韌性,維持在傑克遜霍爾事件前的水平之上,這與BTC不同。期權市場對ETH的預期也遠低於BTC。

期貨隱含收益率

1個月期限ATM隱含波動率

永續掉期資金利率

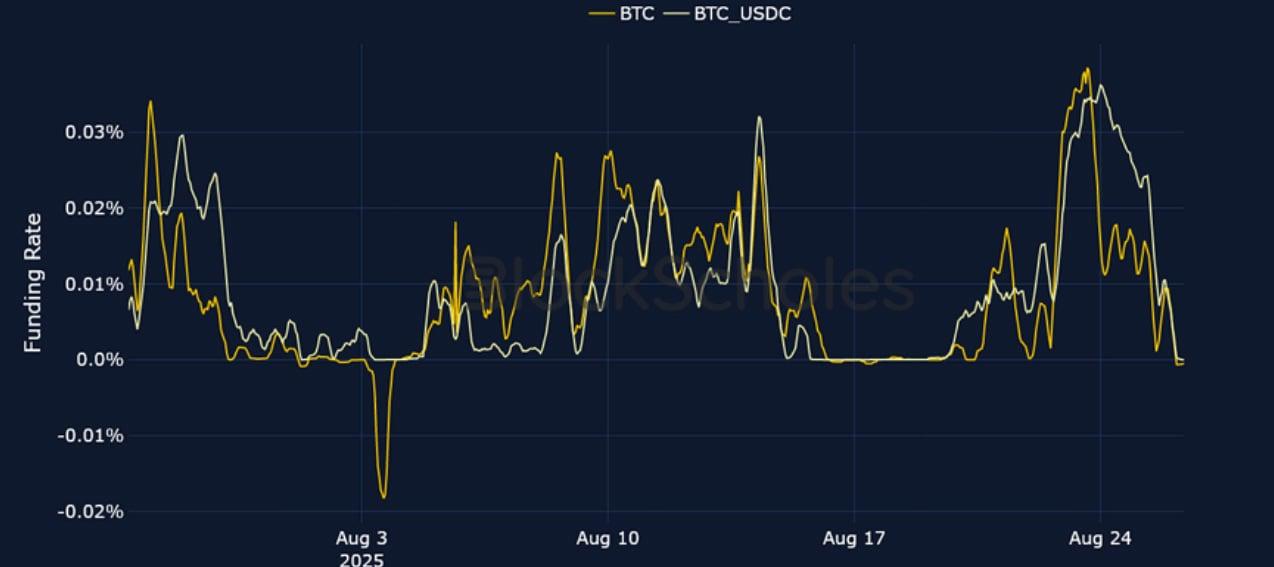

BTC融資利率BTC融資利率上週末升至全月最高水平,隨後在現貨價格拋售期間下跌 0%。

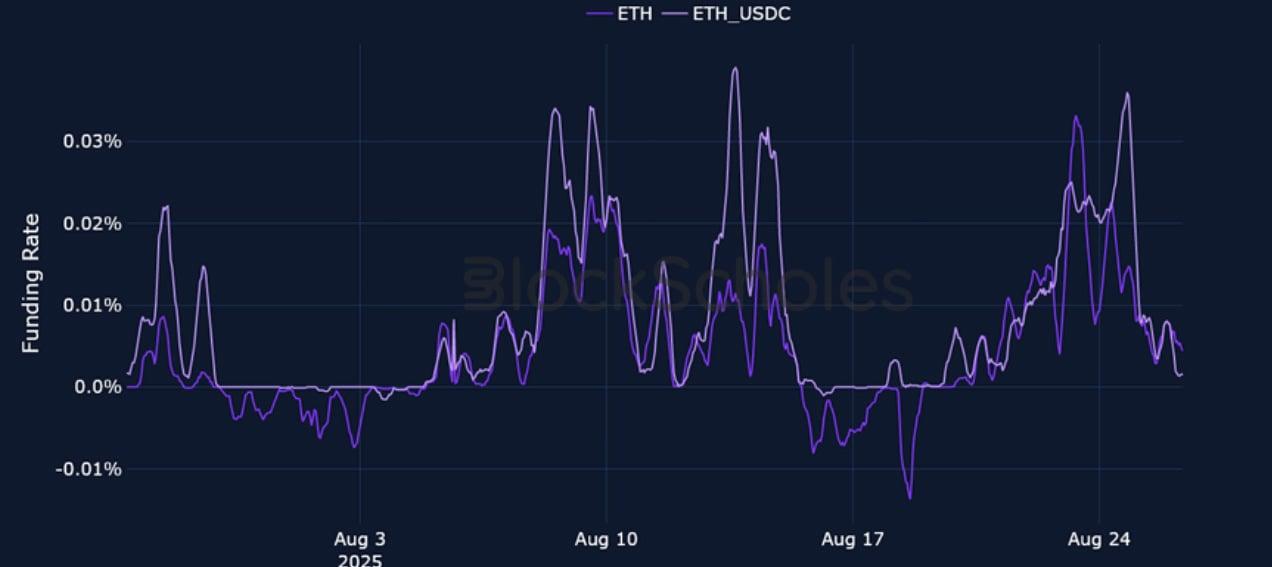

ETH融資利率——在鮑威爾主席講話後, ETH融資利率於 7 月 22 日(星期五)和週日晚間兩次創下歷史新高,一度躍升至 0.036%,目前交易價格接近中性。這與期權市場偏度的走勢類似,短期期權的偏度一度飆升至 7.1%,目前接近 0%。

期貨隱含收益率

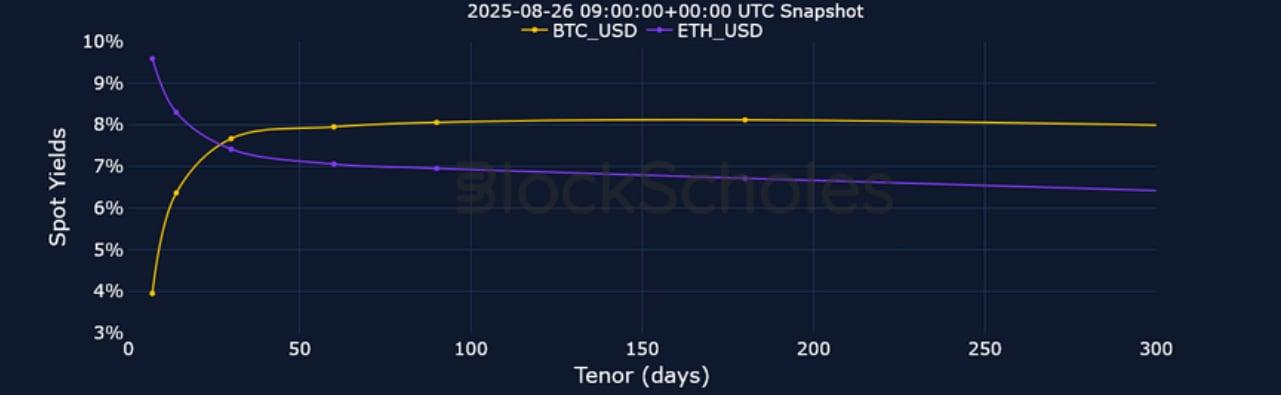

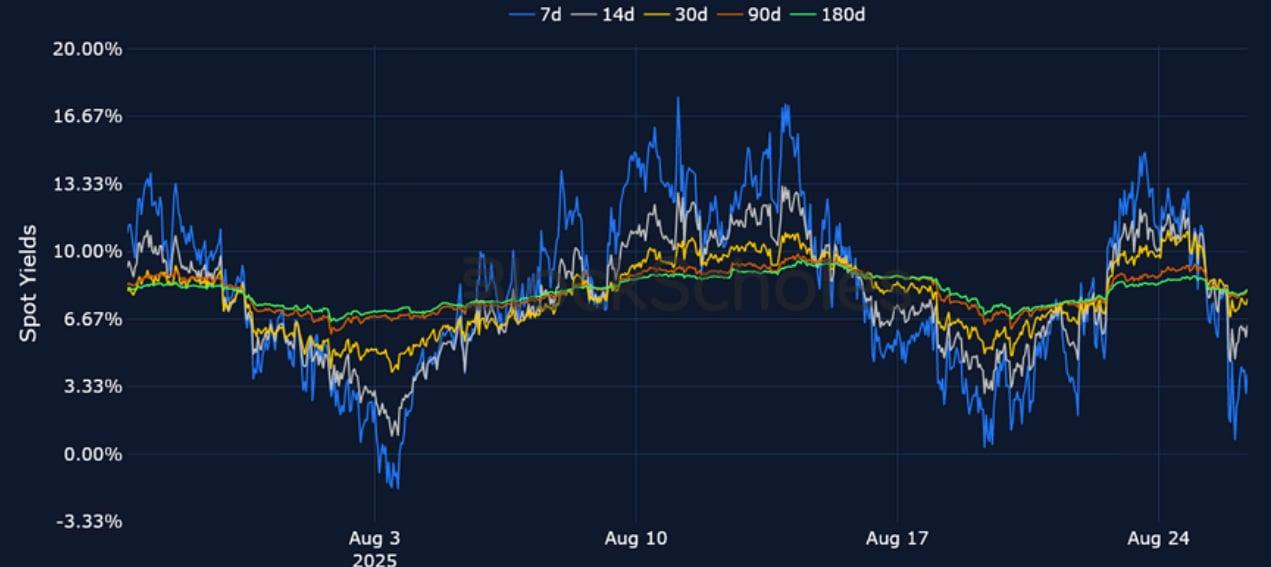

BTC期貨隱含收益率——週末出現反轉後,短期期貨收益率現已從 15% 降至 4%,因為BTC交易價格為 10.9 萬美元。

ETH期貨隱含收益率——與BTC期貨期限結構向上傾斜相反,ETH 的期限結構已出現反轉。首次反轉與其自 2021 年 11 月以來的首次歷史高點同步。

BTC期權

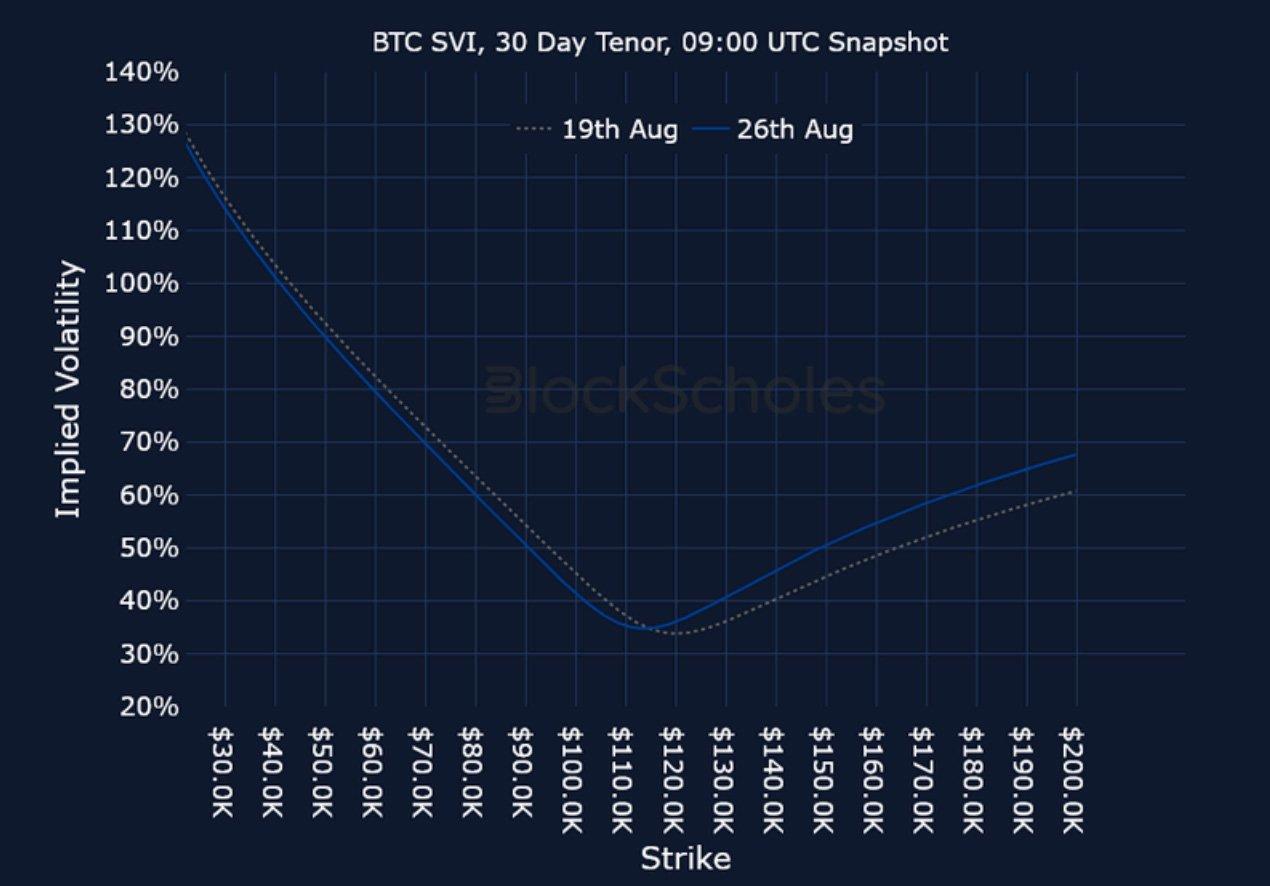

BTC SVI ATM 隱含波動率——在歷史低位交易後, BTC IV 上漲 14 個百分點至 40%——這是自 7 月 15 日以來的最高水平。

BTC 25 Delta 風險逆轉– 目前, BTC看跌期權合約相對於看漲期權存在顯著的看跌溢價。由於交易員預期短期和長期都將出現下行走勢,因此所有期限結構均存在這種現象。

ETH期權

ETH SVI ATM 隱含波動率——隨著ETH達到 4,946 美元的新歷史高點,其波動率期限結構發生反轉,短期期限 IV 飆升至 75%。

BTC ETH Delta 風險逆轉——BTC 25 Delta 傾斜度向價外看跌期權傾斜ETH8%,而ETH傾斜度表明交易者對 ETH 的看跌情緒遠沒有那麼強烈。這或許反映了兩種資產之間的現貨價格走勢。ETH 已回升至傑克遜霍爾事件前的水平,而BTC卻未能實現同樣的目標。

交易所波動率

BTC,1個月期限,SVI校準

ETH,1個月期限,SVI校準

交易所看跌期權-看漲期權傾斜度

BTC,1個月期限,25-DELTA,SVI校準

ETH,1個月期限,25-DELTA,SVI校準

市場綜合波動曲面

CeFi COMPOSITE – BTC SVI – 9:00 UTC 快照。

CeFi COMPOSITE – ETH SVI – 9:00 UTC 快照。

上市到期波動率微笑

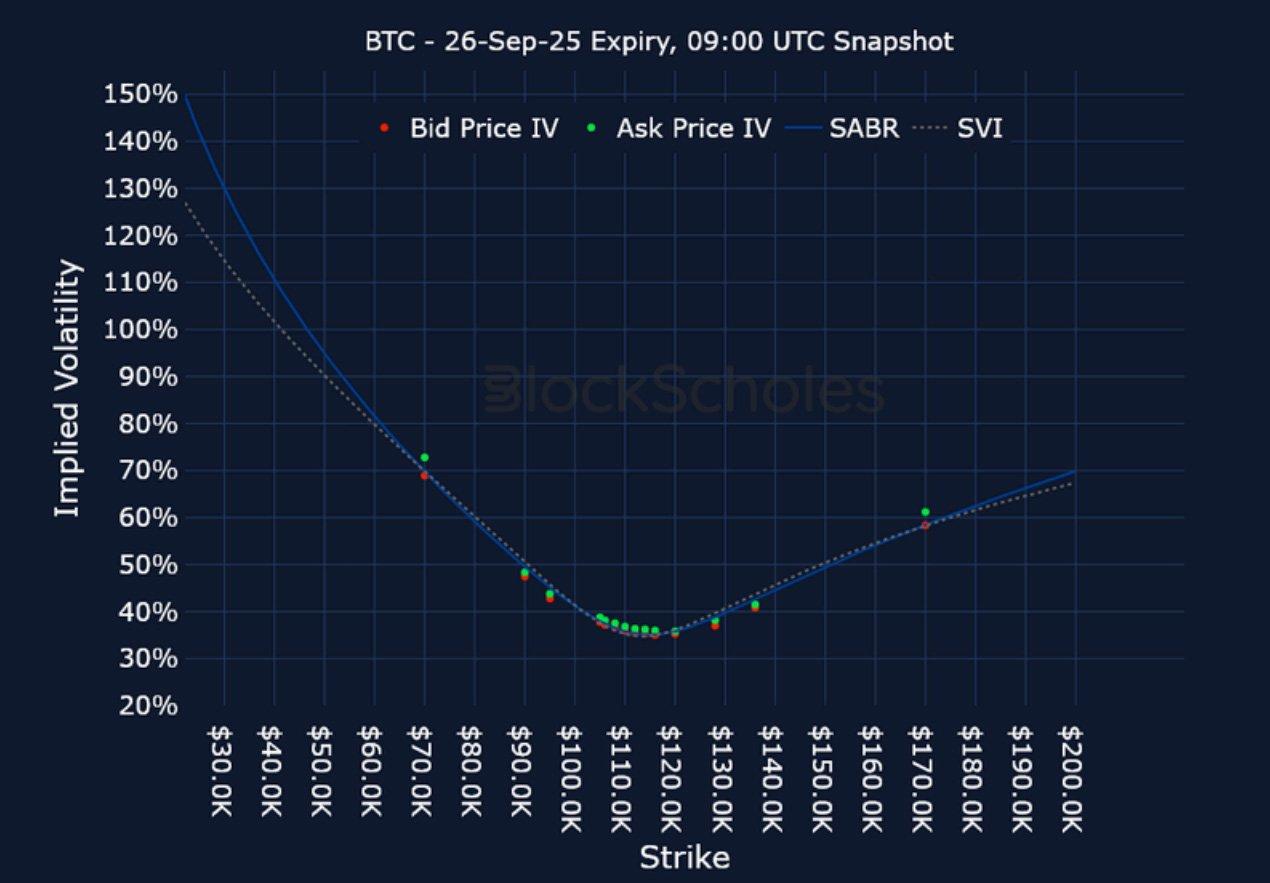

BTC 9 月 26 日到期– UTC 時間 9:00 快照。

ETH 9 月 26 日到期– UTC 時間 9:00 快照。

跨交易所波動率微笑

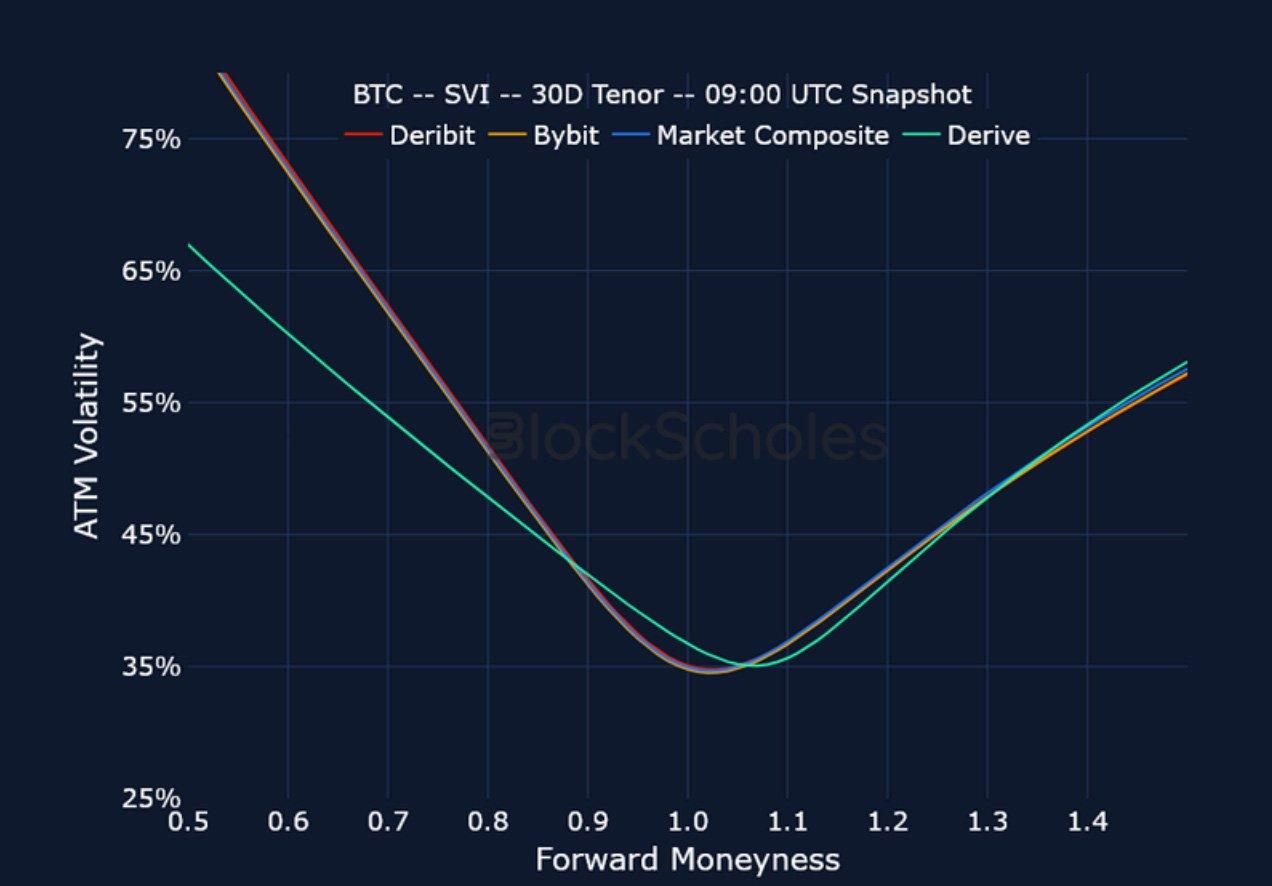

BTC SVI,30D TENOR – 9:00 UTC 快照。

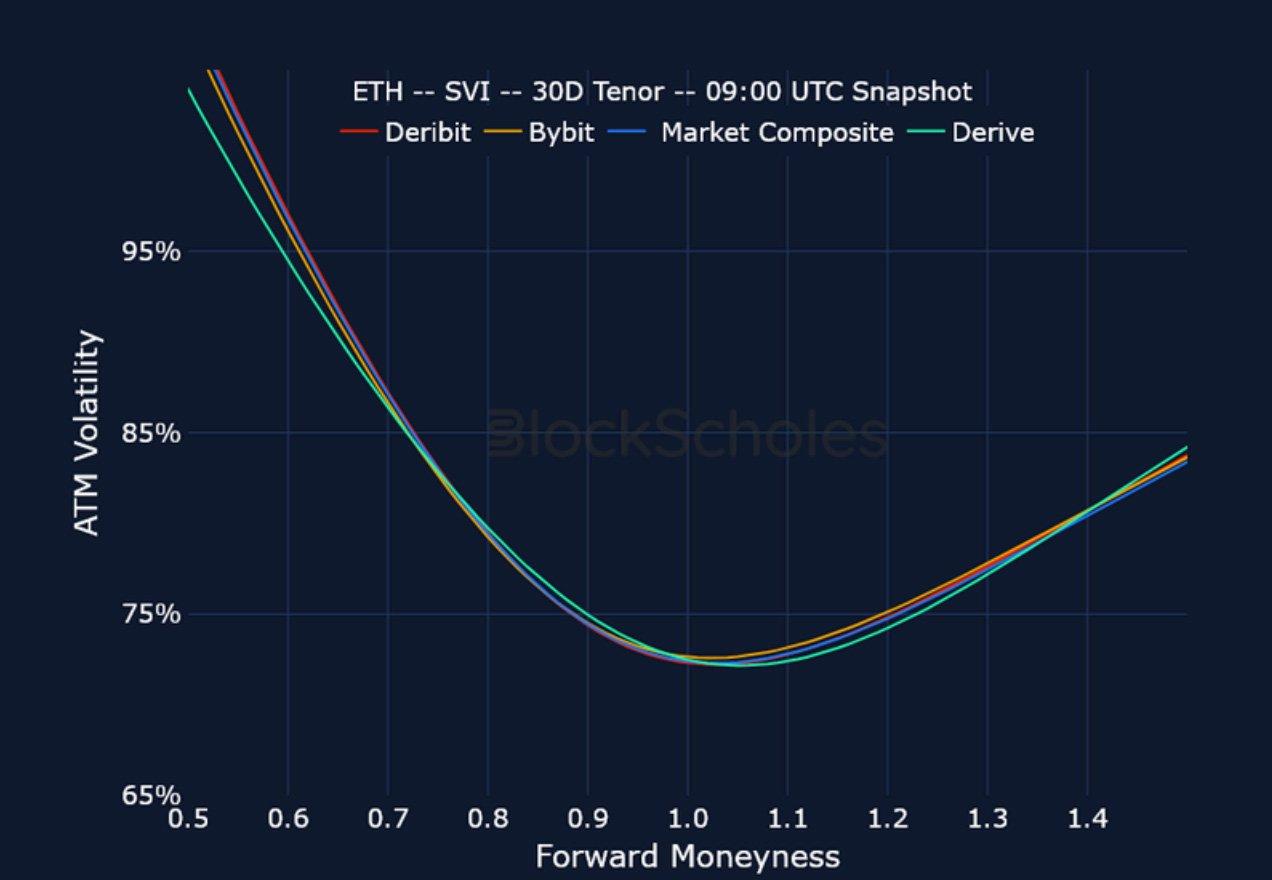

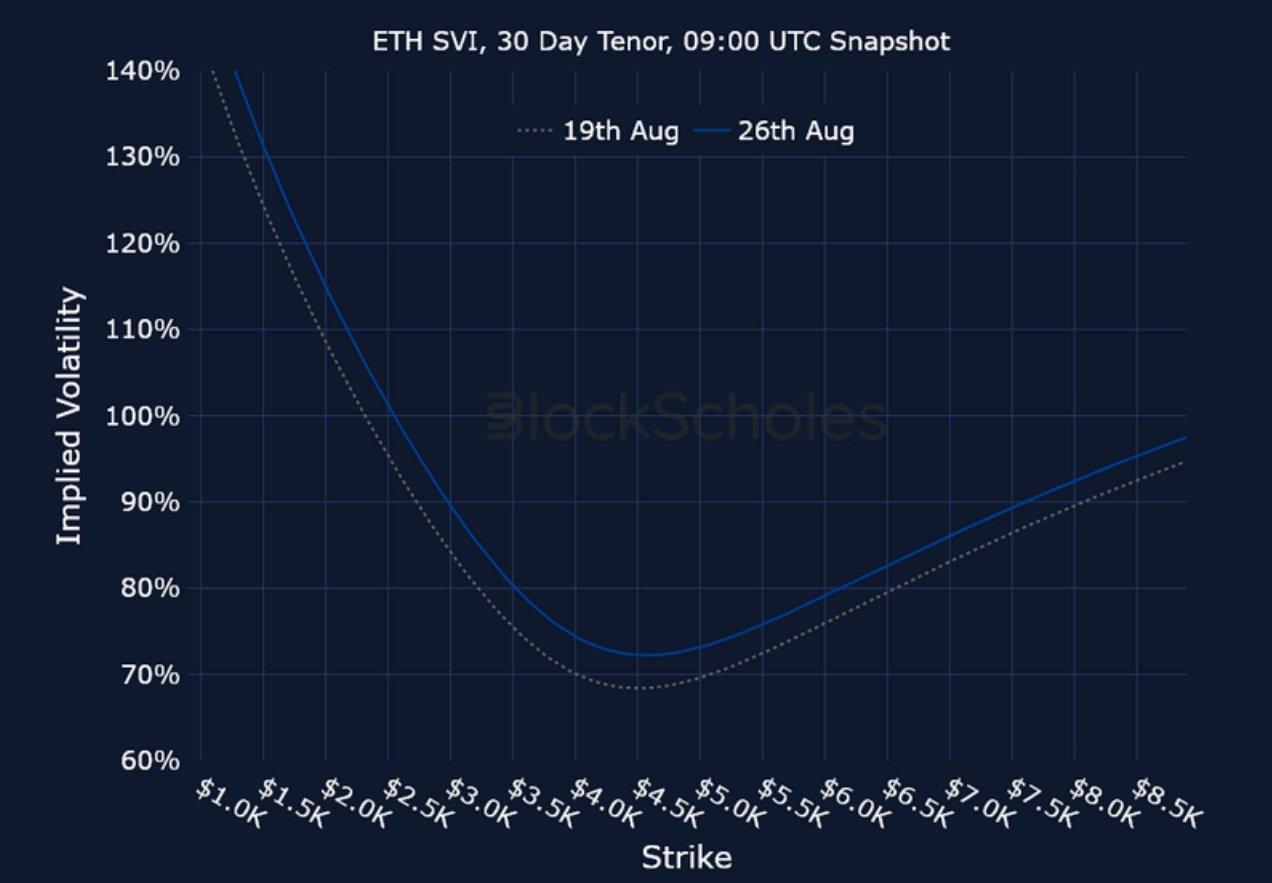

ETH SVI,30D TENOR – 9:00 UTC 快照。

恆定到期波動率微笑

BTC SVI,30D TENOR – 9:00 UTC 快照。

ETH SVI,30D TENOR – 9:00 UTC 快照。

最近的文章

加密貨幣衍生品:分析報告 – 第 35 周

Block Scholes 2025-08-27T09:48:18+00:00 2025 年 8 月 27 日|行業|

BTC長期期權傾斜轉向看跌期權溢價

Imran Lakha 2025-08-20T09:39:17+00:00 2025 年 8 月 20 日|行業|

加密貨幣衍生品:分析報告 – 第 34 周

Block Scholes 2025-08-20T08:37:36+00:00 2025 年 8 月 20 日|行業|