BTC面臨政策利好與企業風險之間的脆弱平衡

比特幣在關鍵時刻依然承受壓力。

聯準會已將焦點轉向疲軟的勞動市場,9月降息的可能性加大。雖然寬鬆政策短期內可能支撐風險資產,但股市拋售仍可能令傳統投資人面臨去槓桿的風險。

在企業方面,比特幣的採用動能正在出現裂痕。目前有超過150家上市公司持有BTC,但機構購買速度已放緩至3月以來的最低水準。更令人擔憂的是,近30%的財務公司目前持有的比特幣價值超過了其市值——這種情況可能會迫使一些公司拋售比特幣。

儘管如此,93%的企業持股人仍然是淨買家,總流量也處於歷史高點。關鍵問題是:這些壓力點是趨於穩定還是加速?

宏觀寬鬆政策或許有所幫助,但部位風險仍使比特幣保持脆弱。關注機構資金流動和財政數據,它們將成為下一個催化劑。

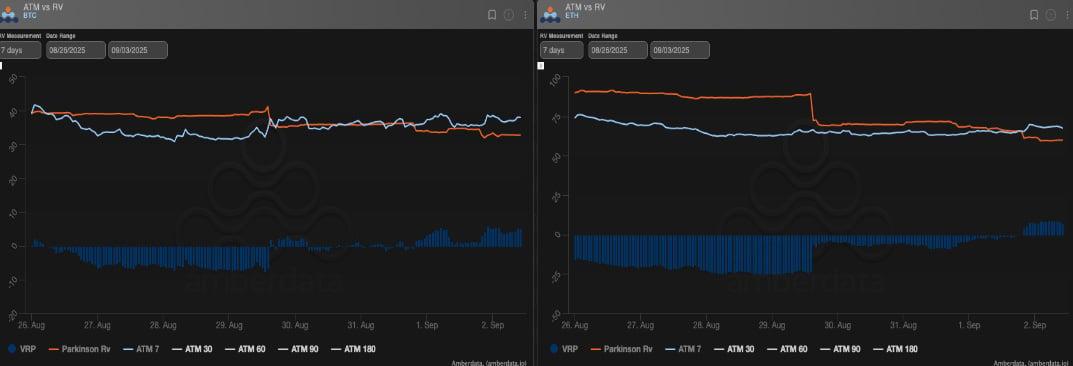

隨著市場整合,波動性下降

隨著市場進入較窄的區間, BTC和ETH 的實際波動率均下降;

- 前端BTC交易量持平或略高,而ETH量下跌約 5%。

- 套利略有轉正,但不足以引發BTC的大幅波動拋售。

- 除週五BTC下跌外,價格走勢保持有序,遵循隱含區間。

宏觀不確定性依然存在,儘管地表條件較為平靜,但短期伽瑪曝光仍存在風險。

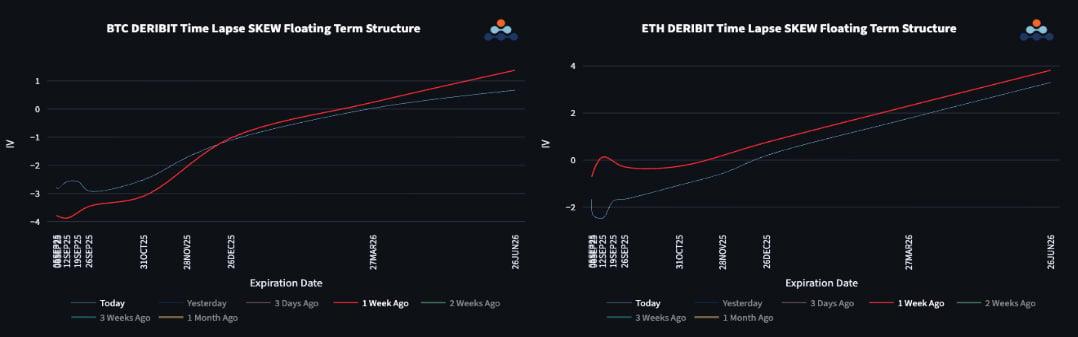

分歧凸顯近期風險

本週,不同資產的傾斜動態出現分歧;

- BTC前端看跌期權已失去溢價,從上週的 6 個波動率跌至今天的 3 個波動率左右,而 12 月看漲期權傾斜度略有緩解。

- 隨著勢頭減弱, ETH前端已從中性轉為看跌溢價,而後端看漲期權也失去了支撐。

ETH的曲線變化表明下行風險正在增加,如果壓力持續存在,則可能測試或突破 4000。

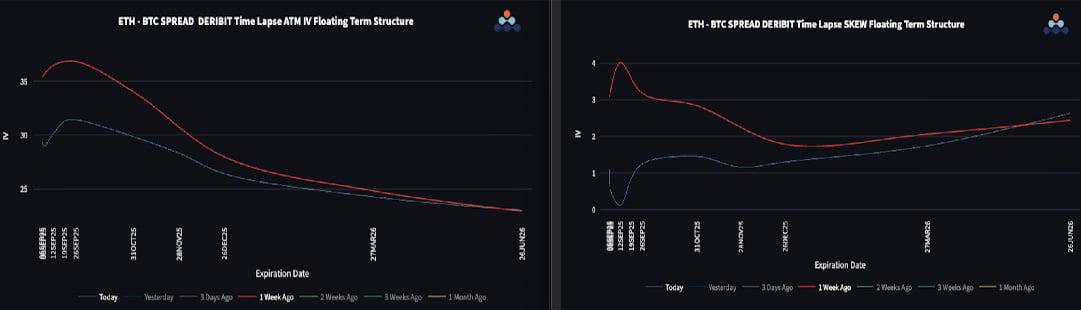

ETH/ BTC盤整,有上漲潛力

ETH/ BTC自突破下行趨勢阻力位以來一直在盤整。守住 0.038 上方,或將開啟進一步上漲空間;

- 波動率利差已從 35 附近的極高點回調,但以歷史標準來看仍處於高位,但已實現利差證明這一水平是合理的。

- 由於宏觀風險影響兩種資產,前端的傾斜差異已正常化。

- 此外, ETH保持約 2-2.5 倍的看漲溢價,顯示長期相對上漲潛力。

如需全面存取Options Insight Research,包括我們專有的加密貨幣波動率和傾斜度儀錶板、選擇權流程圖和加密貨幣股票篩選器,請造訪Alpha Pod 。我們也經營 Crypto Vaults,這是一種更聰明、更安全、更有利可圖的加密貨幣交易方式。無論您是想對沖風險、賺取穩定收益,還是創造長期收入來源,總有一款適合您。我們所有產品僅供教育用途,不應被視為財務建議。

免責聲明

本文僅代表作者個人觀點,與Deribit或其Deribit公司無關。 Deribit 未審核或認可本文內容。

Deribit不提供投資建議或推薦。本文資訊僅供參考,不應被視為財務建議。投資前請務必自行研究並諮詢專業人士。

金融投資涉及風險,包括資本損失。 Deribit 和Deribit作者均不對基於此內容所做的決定負責。

最近的文章

選擇權動態:解讀BTC和ETH的訊號

Imran Lakha 2025-09-03T09:01:04+00:00 2025 年 9 月 3 日|產業|

加密貨幣衍生性商品:分析報告 – 第 36 週

Block Scholes 2025-09-03T08:13:26+00:00 2025 年 9 月 3 日|產業|

加密貨幣選擇權:波動性上升

Imran Lakha 2025-08-27T10:01:32+00:00 2025 年 8 月 27 日|產業|

選擇權動態:解讀BTC和ETH中的訊號一文最早出現在Deribit Insights 。