編譯:Tim,PANews

想必很多人都在想,加密市場目前的走勢究竟是突破新高前的震盪,還是市場已經見頂的信號?

事實上,一切並沒有那麼簡單。短期、中期和長期來看,情況會有很大差異。

我將對BTC、ETH和山寨幣進入各個階段前進行全面解讀:

現在讓我們直接進入主題:接下來的幾個月將決定這個週期如何發展,我認為這條推文值得再回顧。

讓我們從現在正在發生的事情開始。

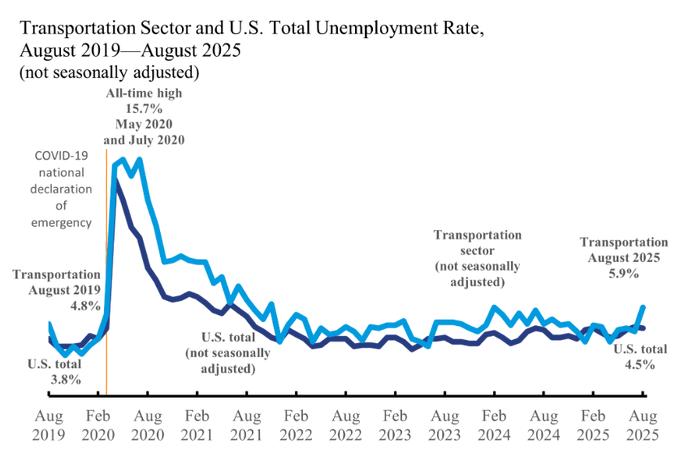

上週五數據顯示,失業率攀升至4.3%,為自2021年以來最高水平。

非農就業人數僅增加了2.2萬個工作崗位,而預期數字是其三倍多。

多年來,美國就業市場一直出人意料地強勁。

即使增長放緩,但招聘仍保持強勁。

這份報告改變了這一趨勢。

自疫情以來,失業率和招聘率首次同時亮起紅燈。

市場立即對這一消息做出了反應。

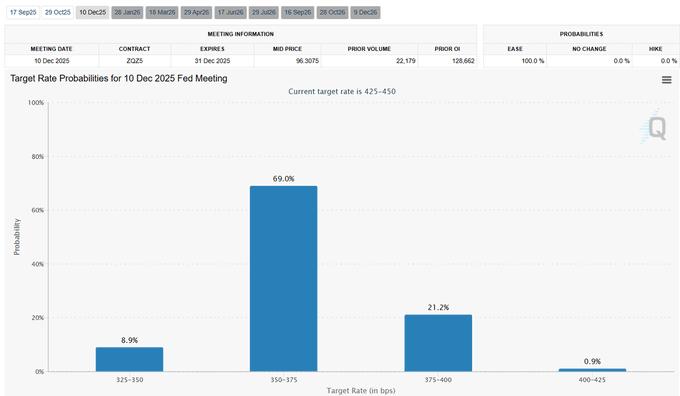

期貨市場定價顯示,市場認為9月降息的可能性已達100%。

多數人預期降息25基點,不過美聯儲仍有可能選擇降息50基點。

除此之外,交易員認為2025年有75%以上的可能性會有三次或更多次降息。

轉折點終於出現了。

但有一件事你需要明白,降息並不意味著一切都會立竿見影地只漲不跌。

原因是降息不會一夜之間就影響到所有方面。

對於加密貨幣而言,短期、中期和長期的前景將大不相同。

短期影響

短期影響可能是看跌的。

失業率上升時,首先會引發市場對經濟衰退的恐懼。

這就是為什麼黃金正在創下歷史新高,而風險資產卻表現不佳。

以下是可能發生的情況:

- 比特幣可能重新下探近期低點。

- 以太坊和山寨幣可能會下跌10–20%,甚至更多。

但這並不意味著週期已經結束。

這反映了交易員在負面經濟數據首次衝擊時的行為模式:拋售風險資產,轉而投向安全資產。

中期影響

隨著美聯儲降息即將實施,債券市場將進行調整,收益率將下降。

收益率降低意味著借貸活動增加,從而導致支出增加。

此外,它也將幫助公司增加借貸以擴大業務或進行回購。

支出增加意味著企業利潤增長,其股價將會飆升。

當股票上漲時,比特幣和山寨幣的上漲幅度往往更大。

本輪週期出現了新變化:機構入場。

現貨比特幣和以太坊ETF為養老基金和資產管理公司打通了直接通道;山寨幣ETF的獲批也即將到來。

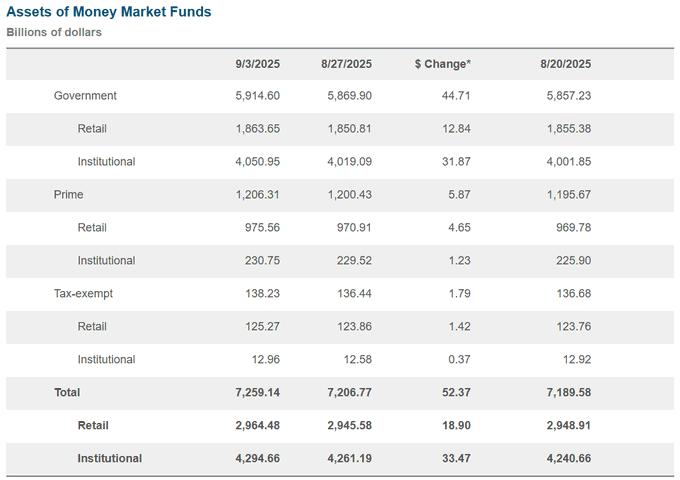

此外,有7.2萬億美元的資金存放在貨幣市場基金中,一旦國債收益率開始下降,這些資金將出現外流。

想象一下,哪怕只有1%的資金流入加密貨幣,也足以將比特幣和山寨幣推向新高。

這就是為什麼2025年第四季度看起來如此重要。

流動性將開始迴歸。

股票迎來更多買盤。

而加密貨幣可能是所有風險資產中的最大贏家。

比特幣通常引領趨勢,山寨幣則表現滯後,但在過去的週期中,它們的最大漲幅出現在臨近尾聲時。

如果歷史重演,隨著比特幣在較高水平企穩,2026年初可能是山寨幣的狂熱階段。

長期影響

中期反彈行情過後,風險重現。

今年早些時候推出的關稅還需要6-8個月的時間才能完全體現在通脹數據中。

這表明2026年初可能是通脹再次上升的時刻。

如果通脹攀升而失業率居高不下,由於對滯脹的擔憂,美聯儲可能被迫暫停降息甚至再度加息。

就業市場疲軟和物價上漲並存,這一現象歷來通常標誌著經濟週期的結束。

可能引發股市暴跌和加密走熊的正是環境因素。

所以劇本是這樣的:

- 短期(未來3-4周):市場動盪、回調、恐慌性操作。

- 中期(2025年第四季度至2026年1月):流動性迴歸,比特幣創下新高,山寨幣進入狂熱階段。

- 長期(從2026年第一季度起):通脹風險上升,美聯儲的應對措施可能標誌著週期頂部。

最後的思考

上週五疲弱的就業數據說明了一件事:美聯儲將轉向。

通常美聯儲的政策轉向意味著經濟狀況不佳,所以短期調整似乎很有可能。

但隨著事情的發展,我認為加密市場將成為2025年第四季度的最大贏家。