市場突變:一場無聲的“多空絞殺”

2025年9月22日,加密貨幣市場再度上演極端行情。比特幣(BTC)在亞洲交易時段初仍穩守11.5萬美元關口,卻在數小時內突然崩跌,連續失守關鍵整數支撐位,最低下探至11.18萬美元,日內振幅超5%;以太坊(ETH)同步跳水,從4500美元附近一度跌至4077美元,單日跌幅達6.2%;Solana(SOL)等主流山寨幣普遍跟跌,市場瞬間被恐慌情緒籠罩。

Coinglass數據顯示,過去24小時內全網爆倉金額高達17億美元,創下年內新高。其中多單爆倉佔比超過95%(16.17億美元),空單爆倉僅佔不足5%,凸顯槓桿多頭在此次下跌中遭遇“精準狙擊”。最大單筆爆倉發生在OKX交易所的BTC-USDT合約,價值1274萬美元——這或許是某個巨鯨或機構賬戶的瞬間覆滅,亦或是市場流動性陷阱的殘酷縮影。

下跌動因:利好出盡與鯨魚獲利了結

1. 美聯儲降息:預期兌現後的“利多出盡”

儘管美聯儲在9月會議宣佈降息25個基點,符合市場預期,但政策落地後並未延續此前的風險資產狂歡。美聯儲主席鮑威爾明確表示,此次降息是“風險管理”舉措,而非激進寬鬆的信號,並強調後續決策將“逐次會議評估”。這種謹慎態度使得市場對連續大幅降息的預期降溫,傳統資金流向加密市場的動力減弱。歷史數據顯示,2019年和2020年的降息週期雖最終推動加密市場上漲,但短期均伴隨劇烈波動和預期修正。

2. 巨鯨拋售:ETH鯨魚的階段性獲利了結

鏈上數據揭露了另一重壓力:ETH巨鯨的集中套現。

Glassnode數據顯示,9月18日,持有1000-1萬枚ETH的鯨魚單日套現15億美元,若加上更大規模持倉者的操作,總套現規模達21.5億美元。

這種拋售行為與7月ETH突破3500美元時的歷史似曾相識——當時因美國財庫公司的主動買入抵消了拋壓,但此次財庫公司Bitmine自身持有90億美元ETH(成本價3949美元),若價格持續跌破成本線,其增持能力可能受限,進一步削弱買盤支撐。

3. 技術面阻力與市場情緒過熱

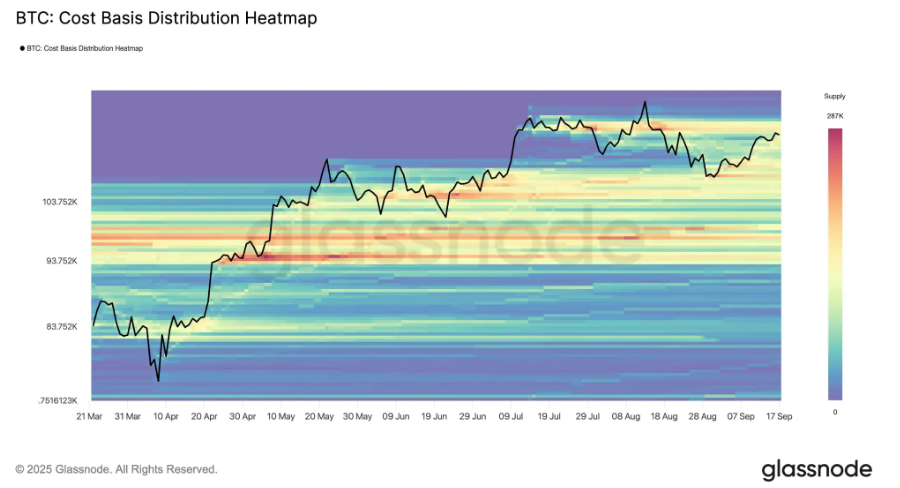

比特幣的CBD(Cost Basis Distribution)熱圖顯示,11.7萬美元附近存在大量供給積壓,形成關鍵阻力區。未能有效突破該位置導致多頭信心受挫。同時,市場情緒指標已顯露過熱跡象:加密貨幣恐懼貪婪指數從80高位回落至61,但仍處於“貪婪”區間;Altcoin季指標(Altseason Index)接近65的過熱水平,歷史上此類信號往往預示回調風險。

牛市是否終結?機構化進程中的週期重構

1. 機構化與歷史週期的分化

與傳統認知不同,本輪牛市的核心驅動力已從散戶轉向機構。貝萊德等資管巨頭通過比特幣現貨ETF持續增持,僅9月19日單日淨流入就達2.46億美元;以太坊ETF同期淨流入4.78億美元,總資產淨值佔ETH市值的5.51%。

這種結構性變化使得市場波動性降低,但同時也延長了週期跨度。正如Michael Saylor所言:“早期持有者套現,機構資金入場,市場波動性降低”。

歷史週期規律(如4年牛熊循環)雖提示2025年可能見頂,但機構參與度的質變使得“簡單重複歷史”的概率下降。例如,比特幣波動率已降至2020年以來最低水平,吸引更多保守型機構建倉。

2. 鏈上指標與資金流向的背離

儘管短期回調劇烈,鏈上數據仍顯示長期樂觀信號:

- 長期持有者行為:Glassnode的長期持有者實際盈虧比率表明,獲利了結活動已從3月峰值回落,類似2021年回調後重啟上漲的模式;

- 交易所淨流出:BTC交易所淨流出量激增,反映“囤幣”情緒升溫;

- DeFi與質押生態:低利率環境下,staking和收益型DeFi項目的吸引力上升,ETH信標鏈質押量已突破1260萬枚,巨鯨單筆質押12.5億美元ETH即為例證。

3. 宏觀環境與政策不確定性

美聯儲降息步伐放緩(點陣圖預示年內僅再降息兩次)可能抑制風險資產表現。此外,監管動態成為潛在變量:美國與歐盟對穩定幣和ETF的合規要求趨嚴,灰度已提交狗狗幣ETF申請,若獲批可能進一步拓寬資金渠道,但非合規項目面臨的壓力亦將加劇。

未來展望:波動中的結構性機會

1. 短期趨勢:底部震盪與關鍵支撐測試

技術面顯示,比特幣110,000美元是關鍵支撐位,過去數月多次驗證該位置的有效性。若跌破,可能下探101,000-105,000美元區間;

以太坊需守住4000美元,失守則可能測試120日均線和0.382回撤即3800美元一帶,橫向震盪可能持續30-60天,10月下旬或出現明顯底部。

2. 中長期邏輯:機構資金與生態創新

- 比特幣作為“數字黃金”:抗通脹屬性在低利率環境下仍具吸引力,尤其當傳統資產收益下滑時;

- 以太坊生態升級:Dencun升級提升網絡效率,質押ETF若在年底獲批可能帶來新增資金;

- 山寨幣分化:BNB憑藉幣安生態支撐市值突破1400億美元,創歷史新高;而缺乏實際應用的代幣可能被淘汰。

3. 投資者策略:風險管理與價值錨定

提醒:“牛市最後10%的漲幅可能不值得冒全部利潤的風險”。建議採取以下策略:

- 降低槓桿:避免在波動加劇時使用高槓杆,多單爆倉的慘痛教訓警示風險控制優先級;

- 分批操作:對盈利倉位分批止盈,保留現金等待回調佈局機會;

- 聚焦基本面:優先選擇具有實際應用、合規性強的項目(如BTC、ETH、BNB),遠離純概念炒作。

結論:牛市未終,但遊戲規則已變

此次暴跌並非熊市開端,而是機構化進程中市場結構的必然調整。美聯儲降息帶來的流動性紅利尚未完全釋放,但需等待12月中旬後才能真正顯現;鯨魚拋售與散戶槓桿清算則加速了短期出清,為後續健康上漲奠定基礎。歷史經驗表明,加密市場從未直線上升,而是通過劇烈波動完成財富再分配。

對於投資者而言,當前既是風險期也是機遇期。若比特幣守穩關鍵支撐,機構資金持續流入,市場仍有望在年末創出新高;若宏觀環境惡化或監管黑天鵝出現,則需警惕深度回調。唯有保持理性、放棄暴富幻想,方能在加密市場的新週期中存活並獲益。