Hyperliquid 的原生穩定幣 USDH 於 9 月 23 日推出,早期交易量為 220 萬美元。

此次發佈是在Native Markets 在競爭性治理投票中獲勝之後進行的,該初創公司擊敗了包括 Paxos 和 Ethena Labs 在內的老牌參與者,獲得了在去中心化交易所發行 USDH 的權利。

交易以 HyperCore 上的 USDH/ USDC現貨對開始,而 Native Markets 報告稱,已準備好進行首次分發的預鑄代幣超過 1500 萬美元。

在早盤交易中,該穩定幣維持了 1.00 美元的掛鉤水平,隨著市場參與者測試新資產的流動性和穩定性機制,其波動幅度僅為 1.001 美元。

Native Markets 開始推出受控 USDH

Native Markets 將此次發佈視為一個逐步擴展的過程,最初將每位用戶的個人交易限額設定為 800 美元,同時對核心功能進行實際測試。

該公司在社交媒體上宣佈: “USDH 現已面向所有 Hyperliquid 用戶開放”,並強調HIP-1和ERC-20 代幣部署已完成。

未來幾個月將展開幾個集成階段,首先是 HyperEVM 集成,然後是 USDH 作為現貨報價資產的作用的擴展。

未來的發展包括直接在 HyperCore 上進行本地鑄造,以及通過擬議的 HIP-3 協議升級進行 USDH 保證金永久合約。

發行人使用貝萊德鏈下管理的現金和短期美國國債持有量構建了 USDH 儲備,而鏈上代幣化資產則通過 Superstate 和 Stripe 的 Bridge 基礎設施運作。

同時,Native Markets 還承諾將其儲備收益的 50% 投入 Hyperliquid 的援助基金,其餘部分用於 USDH 生態系統發展。

這種收入分享模式源自該公司的競爭性提案,該提案在 9 月份的治理過程中擊敗了更知名的競爭對手,獲得了驗證者的批准。

Hyperliquid 目前持有價值超過 55 億美元的 Circle USDC,約佔該代幣總供應量的 8%,每年為 Circle 帶來約 2.2 億美元的資金收益收入。

隨著平臺追求收入獨立,穩定幣競爭加劇

USDH 的推出促進了 DeFi 內部更廣泛的轉變,因為交易平臺尋求減少對外部穩定幣發行者的依賴,並在內部獲取儲備收益收入。

根據Coingecko的數據,Tether的USDT目前佔據市場主導地位,流通量為1730.5億美元,僅在TRON上每天就通過約240萬筆交易處理超過246億美元的資金。

這種基礎設施優勢延伸到儲備支持, Tether在其儲備組合中佔據 75.86% 的美國國庫券和 12.09% 的隔夜回購份額。

像 USDH 這樣的本土穩定幣正在採取不同的戰略方針,目標是特定的生態系統整合,而不是成熟參與者所特有的跨鏈普遍性。

彭博社將類似的治理競賽描述為在 DeFi 平臺上蔓延的“競價戰”,因為機構認識到穩定幣儲備的巨大收入潛力。

儘管 USDT 佔據主導地位,但穩定幣格局正日益呈現碎片化趨勢,Chainalysis 報告稱,該行業的交易量達到 2.5 萬億美元,涵蓋了專業參與者。

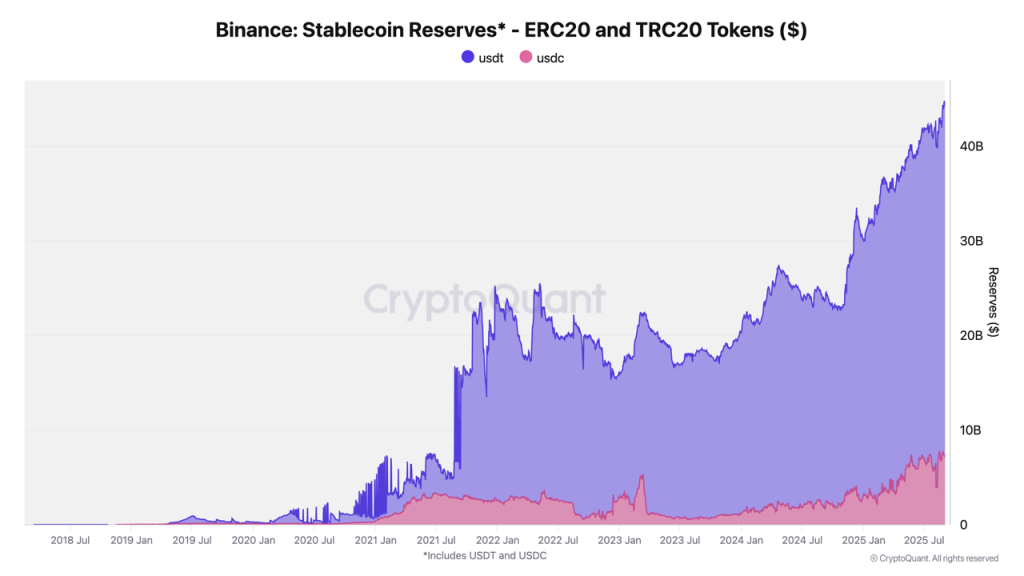

幣安目前持有所有交易所穩定幣儲備的 67%,總額為 442 億美元,其中包括 371 億美元的USDT和 71 億美元的USDC。

規模較小的穩定幣也呈現出快速的增長軌跡,以歐元計價的 EURC 交易額在過去一年中環比增長 89%,從 4700 萬美元增至 75 億美元。

同樣,PayPal 的 PYUSD 在同一時期從 7.83 億美元加速增長至 39.5 億美元。

隨著監管框架的發展,這些競爭動態也隨之出現,特朗普支持的《GENIUS法案》和歐盟的《MiCA》為合規替代方案創造了佔領市場份額的機會。

花旗集團的行業預測表明, 到 2030 年,該行業的市值可能達到 2 萬億美元以上,這可能為多家參與者共存而不是贏家通吃的局面創造空間。

展望未來,以生態系統為中心的穩定幣的成功很可能取決於其託管平臺的增長軌跡。例如,Hyperliquid 僅在 2025 年 8 月就創造了 1.06 億美元的收入,同時將現貨交易費用削減了 80%,以在穩定幣發佈前增強流動性。