台灣時間 10 月 8 日晚 21:47,美國紐約當地時間 8 日早間 8:47,做空機構 Kerrisdale Capital 在 X 公開表示已做空以太坊財庫公司 BitMine 的股票 BMNR。Kerrisdale 在推文中表示,其並非看空以太坊,只是認為財庫公司模式給 BitMine 帶來的股價相對淨資產的溢價即將不復存在,Kerrisdale 博弈的就是恢復到平價甚至折價的下跌。

這次做空 BMNR 並非 Kerrisdale Capital 首次針對加密貨幣概念股票,其在 2024 年年中就曾做空比特幣礦企 Riot 以及 DAT 公司的鼻祖 Strategy(彼時名為 MicroStrategy)的股票,且被做空公司股價都在 Kerrisdale 做空的消息傳出後出現了明顯的下跌。這一次 Kerrisdale 在宣布做空 BMNR 之後,股價並未馬上出現明顯下跌,昨夜的大幅下跌也更多是跟隨大盤。但單從價格來說,美國當地時間 10 月 10 日 BMNR 的收盤價(52.47 美元)也比 8 日的收盤價(60 美元)下跌了 10% 以上。

細讀做空報告,Kerrisdale 選擇做空 BitMine 股票的 6 個理由可以說招招切中要害,且相對於做空 Riot 和 Strategy 時同時做多比特幣的對沖操作,這次裸空 BMNR 也體現出 Kerrisdale 對 BitMine 的極度不看好。

「飛輪」已成「死亡螺旋」

Kerrisdale 看空 BitMine 的理由主要包含六個方面:

- 每股以太坊含量被嚴重稀釋:BMNR 在短短三個月內通過 ATM(at-the-market)發行超過 2.4 億股,融資超 100 億美元,日均融資約 1.7 億美元,嚴重稀釋每股以太坊含量;

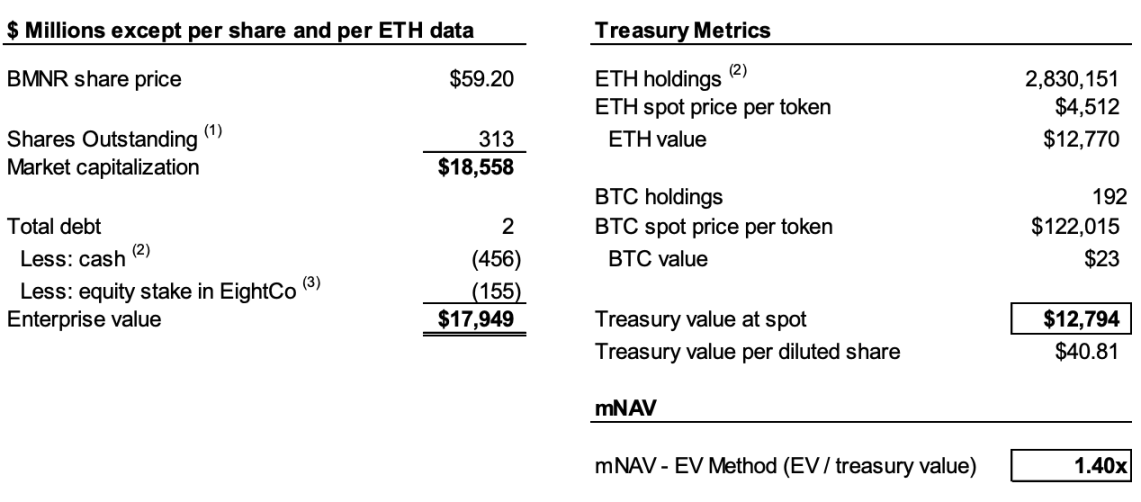

- mNAV 持續下降:BMNR 的市值對其淨加密資產價值(mNAV)的溢價已從 8 月的 2.0 倍下降至 1.4 倍,趨勢持續惡化;

- 通過財務手段掩蓋套現事實:近期 3.65 億美元的「溢價」融資實為深度折價,附帶的認股權證大幅攤薄普通股價值;

- 揭露不透明:公司自 8 月 25 日起停止揭露每股 NAV 和總股本,投資者無法判斷每股以太坊「含量」是否增長;

- 競爭加劇:美國已有 154 家公司計劃籌集近 1000 億美元用於加密財政戰略,ETF 的推出將進一步削弱 DAT 的稀缺性;

- Strategy 模式失效:作為 DAT 鼻祖的 Strategy(過去名為 MicroStrategy)的 mNAV 溢價已從 2.5 倍跌至 1.4 倍,市場對該模式信心動搖。

想要理解做空的邏輯,我們首先需要解釋一下 DAT 公司運作的核心邏輯。就如 Kerrisdale 在報告中所說,核心邏輯是:以高於帳面代幣價值的價格發股 → 募資 → 買更多幣 → 提高每股幣量 → 維持溢價 → 再發股,形成自我強化循環。

例如現在 A 公司帳面有價值 10 億美元的比特幣,公司總股本為 1 億股,A 公司就以高於 10 元每股的價格發新股募資,因為投資者預期募資之後公司繼續購買比特幣的行為會增加每股比特幣的「含量」從而提高股價,就會願意以溢價購買新股。如此,A 公司在完成募資後繼續購入比特幣,提高了每股比特幣的含量,也同時抬高了股價。之後 A 公司可以持續進行此類操作來持續抬升股價。

但想要維持這個循環有兩個必要條件,一是初始階段 mNAV 需要存在溢價或者至少有後續會產生溢價的預期,二是溢價和溢價率要保持下去。如果溢價率為 0 甚至為負,那投資者不如直接購買相應的加密資產。

如此,我們可以將 1、2、4 三點結合起來解釋看空的原因。根據報告內容,Kerrisdale 估算,截至 10 月 6 日,BitMine 總計發行了超 2.4 億股,總股本已來到 3.117 億股。雖然 7 月到 8 月,BitMine 通過飛輪將含量從 2.7 ETH/ 千股提升到了 7 ETH/ 千股,但 Kerrisdale 估算,從 8 月 25 日至 10 月 6 日期間,公司以太坊持有量增加了 65%,但每股以太坊含量僅增加了 17%。

也就是說,Kerrisdale 認為的稀釋就是含量的增速將會持續無法趕上以太坊持有量的增速,再加上 mNAV 已經從 8 月的 2 倍降到了 1.4 倍,含量增度下降與溢價下降可能會導致惡性循環,使得兩個數字在相互影響下持續下降,最終出現平價甚至折價。

如果說數據還包含猜測的成分,那麼 BitMine 在 8 月 25 日開始停止揭露每股 NAV 和總股本則是堅定了 Kerrisdale 的判斷,正如其在 X 上所說:「如果每股收益有所改善,他們應該大力宣傳。」

「溢價增資」實為「折價套現」

BitMine 於 9 月 22 日宣布與某機構投資者簽訂證券購買協議,通過註冊直接發行以每股 70 美元的價格發售 5,217,715 股普通股,並授予認購最多 10,435,430 股普通股的認股權證(行權價每股 87.50 美元)。在扣除配售代理費及其他預估發行費用前,公司預計本次發行總收益約 3.6524 億美元。

這種通常會推動股價上漲的消息被 Kerrisdale 認為是 BitMine 一次通過財務手段的折價套現。

報告稱,70 美元的發行價較當日的收盤價 61.29 美元存在約 14% 的溢價,但每 1 股附送 2 份認股權證(行權價 87.5 美元,期限 1.5 年)。按 Black-Scholes(vol 100%,rate 4%)並計入 40% 流動性折價,每份權證價值約 14 美元。

Black-Scholes 是由 Fischer Black 和 Myron Scholes 於 1973 年提出,並因此獲得諾貝爾經濟學獎的一種數學模型,它解決了「在給定條件下,一個只能在到期日執行的期權今天應該值多少錢」的問題。計算公式涉及到一些設定的參數,Kerrisdale 將波動率(vol)定為 100%(因此類股票的波動率較大),再將無風險利率定為 4%,計算出 BitMine 在 9 月 22 日的發行中一份權證價值約 14 美元。

所以 BitMine 的實際融資額如果剔除兩份現在價值 14 美元的權證,僅有 2.2 億美元,相當於實際每股的發行價僅有 42 美元,較當日收盤價折價約 31%。Kerrisdale 認為,雖然對於投資者來說這筆交易可能並不虧,但一家 DAT 公司如果需要用實際折價的方式來募資,就已經使得飛輪轉動的必要條件之一失效,進一步說明了 BitMine 的模式已經呈現出了疲態。

DAT 已不再稀缺

報告稱,2020 年 MicroStrategy 啟動比特幣財庫策略時,市場缺乏合規、便捷的加密資產投資工具,DAT 成為了一種「槓桿替代品」,而時至今日,美國市場已有超過 150 家公司宣布類似策略,計劃融資總額近 1000 億美元。同時,SEC 簡化 ETF 審批流程,預計將迎來「ETF 海嘯」,更低成本、更高流動性的以太坊投資管道可能會迅速佔領市場。

Kerrisdale 表示,即使是最老牌的 Strategy 的 mNAV 溢價也已經從年內最高的 2.5 倍跌至 1.4 倍,說明市場對於 DAT 模式的信心已經動搖,就連 Strategy 本身也在 8 月突然取消僅 2.5 倍溢價率才發新股的承諾,這種信任與紀律一旦崩塌就難以修復。所以,如果市場對 Strategy 甚至 Strategy 自己的信心都不足,那麼模仿者必然會率先倒塌。

Kerrisdale 在報告開頭就已經做出了最好的總結:我們並非做空以太坊,而是做空「投資者仍應為 ETH 支付溢價」這一觀念。如果想持有 ETH,直接買、質押或買 ETF 即可。BMNR 的賣點是「比 ETH 本身更值錢」,但其策略平庸、競爭激烈、揭露不透明、每股 ETH 增速放緩、所謂「溢價融資」實為稀釋(再加上不存在稀缺性)。在此背景下,BMNR 溢價注定繼續下降。

「熱愛」做空的 Kerrisdale 與充滿爭議的 DAT

Kerrisdale Capital 是華爾街最活躍的「多空對沖 + 事件驅動」基金之一,以炮轟式公開做空聞名。近年它把火力集中在「估值脫離現實」的加密貨幣概念、量子科技、SPAC 等領域。Kerrisdale 在 2023 年年末至 2024 年年初就曾對 Marathon Digital 和 Cipher Mining 下手,均造成了單日 5% 至 8% 的跌幅。除了加密貨幣相關股票,Kerrisdale 在上半年做空了量子計算概念股 IonQ 和 D-Wave Quantum,但二者僅在做空報告發布當日出現了小幅下跌,後續均走出了大幅上漲。

Kerrisdale Capital 創辦人兼首席投資長 Sahm Adrangi 最早在德意志銀行從事高收益債券和槓桿貸款債務融資相關工作,並在 Chanin Capital Partners 擔任債權人委員會破產和庭外重組顧問。之後,Adrangi 在資產管理規模 20 億美元的不良債務對沖基金 Longacre Management 任分析師。

Sahm Adrangi 因在 2010 年和 2011 年做空並揭露中國欺詐性公司而聞名,對象包括了 China Marine Food Group、China-Biotics、Lihua International 等。其當時的做空標的 China Education Alliance 與 ChinaCast Education Corp 此後還受到了 SEC 的調查與處罰。

Kerrisdale 並不是一家只做空不做多的基金公司,但近期其主要精力放在了估值虛高的公司上,DAT 就是最新目標。也正如開頭所說,這種裸空的自信操作必然是發現了根本上的邏輯漏洞。Kerrisdale 今年以來做空的戰績並不突出,多數被其做空的公司在短暫下跌後都轉向上漲,但我們仍然不能忽略它在 DAT 公司模式上的一些獨到觀點。

今年以來,雖然有大量美股上市公司開始實驗比特幣、以太坊甚至其他山寨幣的 DAT 公司模式,也不乏知名投資人為之搖旗吶喊,但包括 Vitalik 在內的 Web3 產業人士都多少表示了擔憂。現在看來,這些擔憂不無道理。在概念火熱,流動性充足的市場中,DAT 公司股價確實可以迎風起飛,但這種堆積泡沫式的上漲遲早難以為繼。

我們不否認在市場整體向好時,DAT 公司可以在爐裡添一把柴火,但當泡沫褪去,這些早已碳化的柴火揚起的灰又會迷了誰的眼睛呢?